Stablecoin APY 26%, "Mỏ vàng ẩn" của HyperEVM

Tiêu đề gốc: The Missing Piece: Stables Liquidity on HyperEVM

Tác giả gốc: @0xBroze, Thành viên

@felixprotocol Trình biên dịch gốc: Rhythm Small Deep

Ghi chú của biên tập viên: Bài viết này khám phá các cơ hội cho lợi nhuận stablecoin trên HyperEVM, lưu ý rằng giao thức cho vay và hệ sinh thái DEX đã phát triển nhanh chóng kể từ khi ra mắt mainnet alpha, với TVL đạt hàng trăm triệu đô la. Mặc dù các stablecoin như feUSD và USDT0 đã thu hút được một số thanh khoản nhưng chúng vẫn không thể đáp ứng nhu cầu đòn bẩy của Hyperliquid, cung cấp cho người cho vay stablecoin cơ hội APY 8-26%, vượt xa 3-5% của các nền tảng như Ethereum. Bằng cách kết nối USDe hoặc USDT0 với HyperEVM, người dùng có thể kiếm được lợi nhuận cao thông qua việc cho vay hoặc cung cấp thanh khoản, đồng thời chú ý đến các rủi ro như bảo mật hợp đồng thông minh và chất lượng tài sản thế chấp.

Đây là văn bản gốc (được chỉnh sửa để dễ đọc):

Trong bài viết này, tôi sẽ đi sâu vào các cơ hội cho những người tìm kiếm lợi nhuận stablecoin trên HyperEVM. Hy vọng rằng bài viết này sẽ cung cấp thêm động lực cho những người đang tìm kiếm thu nhập ổn định đang muốn tham gia Hyperliquid (HL). Các nhà giao dịch của Hyperliquid mong muốn sử dụng nhiều đòn bẩy hơn trên vốn của họ và họ sẵn sàng trả cho bạn lợi nhuận tốt cho điều đó.

Sự bùng nổ

HyperEVM mainnet alpha đã đi vào hoạt động vào ngày 18 tháng 2, với chỉ một số ít giao thức sẵn sàng được triển khai ban đầu. Ba tháng sau, hệ sinh thái của HyperEVM đã phát triển nhanh chóng, bao gồm các giao thức cho vay (Felix, Hyperlend, Hypurrfi, Sentiment, Hyperstable, v.v.), các sàn giao dịch phi tập trung (DEX, chẳng hạn như Laminar, HyperSwap, Kittenswap, Curve), v.v., với tổng giá trị bị khóa (TVL) hàng trăm triệu đô la.

Người dùng sử dụng giao thức HyperEVM làm nguồn thu nhập thụ động khi giao dịch rủi ro cao bị tạm ngưng, cũng như là địa điểm thanh khoản cho các tài sản như HYPE, UBTC, UETH và HYPE LST không thể được sử dụng trực tiếp làm tài sản thế chấp trên HyperCore. Với sự mở rộng của thị trường cho vay HyperEVM, DEX và LST, chúng ta đã chứng kiến sự xuất hiện của nhiều stablecoin mới, bắt đầu với các stablecoin CDP như feUSD của @felixprotocol và USDXL của @hypurrfi, tiếp theo là USDe của @ethena_labs và USDT0 vào đầu tháng Năm. Các stablecoin này cung cấp nền tảng cho các sản phẩm đòn bẩy dựa trên stablecoin phức tạp hơn trong hệ sinh thái HyperEVM.

tăng trưởng DeFi kể từ khi HyperEVM ra mắt vào ngày 18 tháng 2 -Cơ hội

so với những người tìm kiếm mức độ tiếp xúc siêu thanh khoản

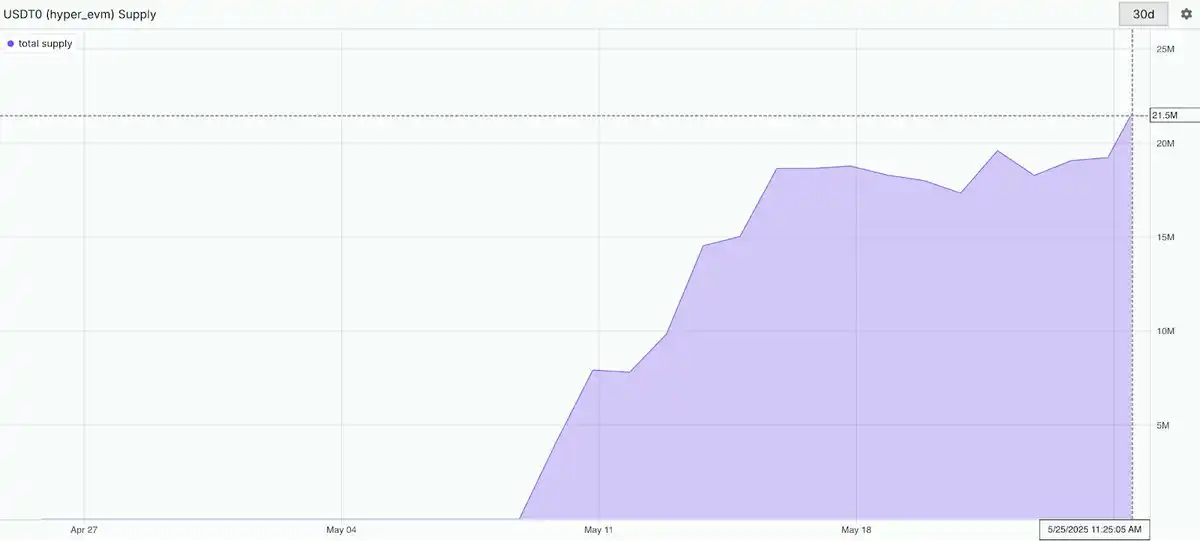

Tuy nhiên, vẫn còn một câu hỏi hóc búa: tính đến thời điểm viết bài này, chúng tôi đã thu hút khoảng 50 triệu feUSD, 21,5 triệu USDT0, 12,5 triệu USDe và 4 triệu USDXL, nhưng thanh khoản stablecoin trên Hyperliquid vẫn không đủ để đáp ứng nhu cầu vay.

mất cân bằng này mang đến một cơ hội hấp dẫn cho vốn tìm kiếm lợi nhuận, vì nó phản ánh nhu cầu thực sự về đòn bẩy, thay vì các hoạt động vay và cho vay nhân tạo phổ biến trong các hệ sinh thái khác. Trên Hyperliquid, các nhà giao dịch hàng đầu có lượng lớn HYPE và các tài sản giao ngay chính khác trực tiếp tận dụng HyperEVM như một nguồn thanh khoản để thực hiện các vị thế mua và bán có lợi nhuận trên HyperCore. Điều này đã dẫn đến áp lực tăng liên tục đối với lợi suất cho vay, vì thanh khoản cho vay stablecoin được hấp thụ gần như ngay lập tức.

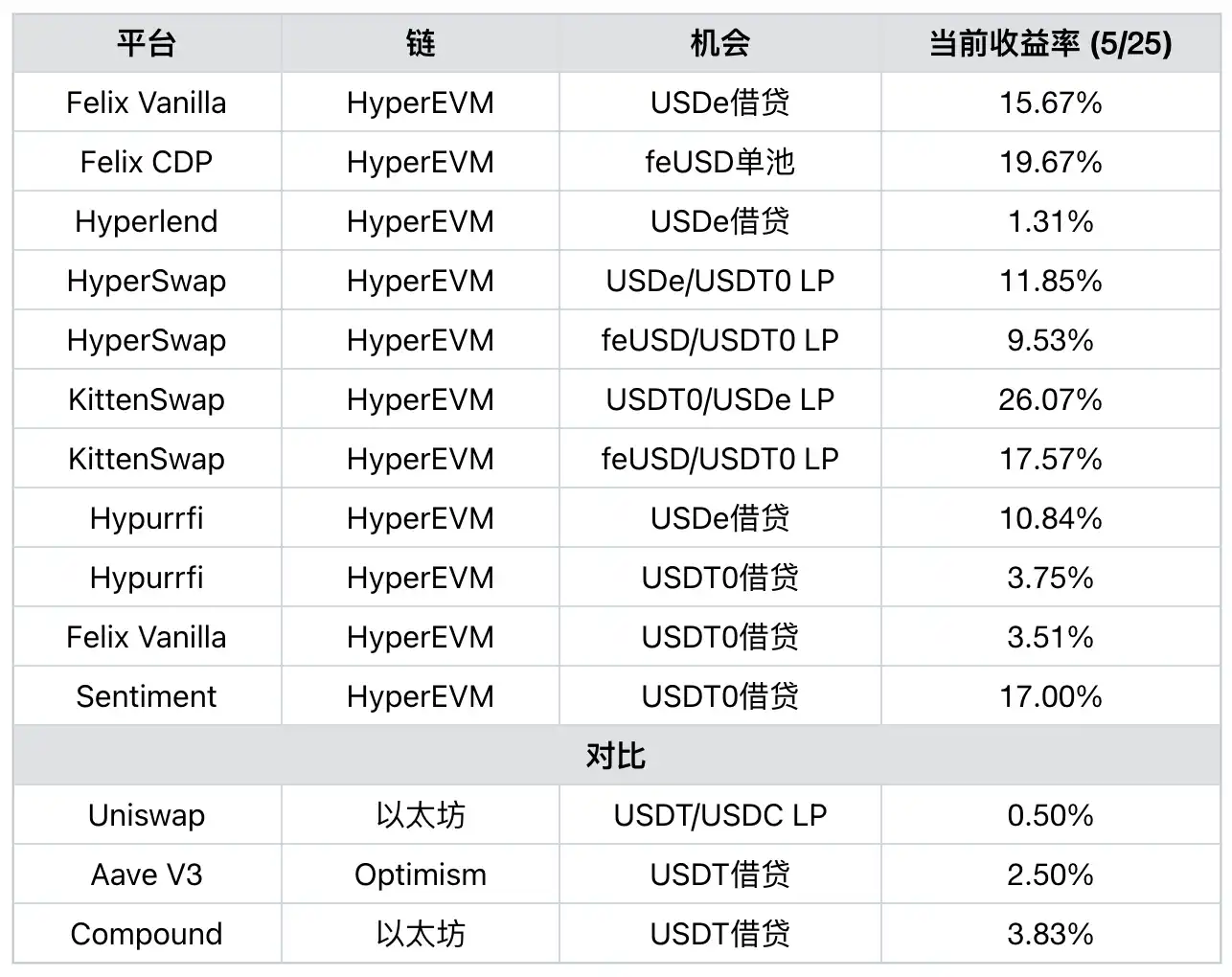

Ngay cả khi không bao gồm các ưu đãi như tín dụng giao thức hoặc phần thưởng quý 3 Hyperliquid tiềm năng, những người cho vay stablecoin đã gặt hái được lợi nhuận đáng kể – lợi suất hàng năm (APY) 8-12% đối với Felix, 18-20% đối với Hypurrfi và lên đến 10-20%+ đối với các dịch vụ thanh khoản stablecoin/stablecoin trên các DEX như HyperSwap và Kittenswap. Ngược lại, các nền tảng đã được thiết lập trên mạng chính Ethereum như Aave cung cấp lợi nhuận bền vững chỉ 3-5% cho các stablecoin như USDT.

Tuy nhiên, cơ hội này không giới hạn ở những người dùng được đưa vào stablecoin từ các hệ sinh thái đã được thiết lập như Ethereum, Optimism, Arbitrum, v.v., mà còn các nhà giao dịch trên HyperCore. Những nhà giao dịch nắm giữ USDC trên HyperCore đang bỏ lỡ một mùa khuyến khích quan trọng khác và lợi nhuận ổn định thực sự trên các stablecoin HyperEVM như USDT0, USDe, feUSD, USDXL, v.v.

Đối với những người đang tìm kiếm tiềm năng lợi nhuận cao hơn và tiếp xúc trực tiếp với Hyperliquid - nhưng không muốn hoàn toàn chấp nhận sự biến động và rủi ro của HLP - việc cho vay và cung cấp thanh khoản stablecoin (LPing) của HyperEVM là một cơ hội để tạo ra alpha.

thay đổi nguồn cung USDT0 trên HyperEVM kể từ khi ra mắt - Purrsec

định giá cơ hội thu nhập ổn định trên HyperEVM như thế nào?

Trong khi các hệ sinh thái khác đã thu hút thanh khoản stablecoin thông qua các chương trình khuyến khích cao cấp, nhóm Hyperliquid đã chống lại cách tiếp cận này. Điều này đã dẫn đến một số xích mích vì người cho vay không chắc chắn về lợi nhuận kỳ vọng khi vay hoặc cho vay trên HyperEVM hoặc cung cấp thanh khoản, điều này có thể hấp dẫn hơn đối với các hệ sinh thái khác với các khoản tín dụng rõ ràng hơn so sánh. Tuy nhiên, điều quan trọng cần lưu ý là vẫn còn hơn 38,888% nguồn cung HYPE cần được phân phối, hơn 10 tỷ đô la theo giá hiện tại.

HYPE là một trong những tài sản hiệu quả nhất trong DeFi hiện nay, với việc mua lại từ Quỹ Hỗ trợ siêu thanh khoản lên tới khoảng 230 triệu đô la chỉ trong hai tháng qua. Với tốc độ này, Hyperliquid mua lại gần 1,4 tỷ USD nguồn cung mỗi năm. Rõ ràng, đối với những người cho vay stablecoin lớn sẵn sàng bước vào không gian, phần thưởng của cơ hội này là vô cùng hấp dẫn.

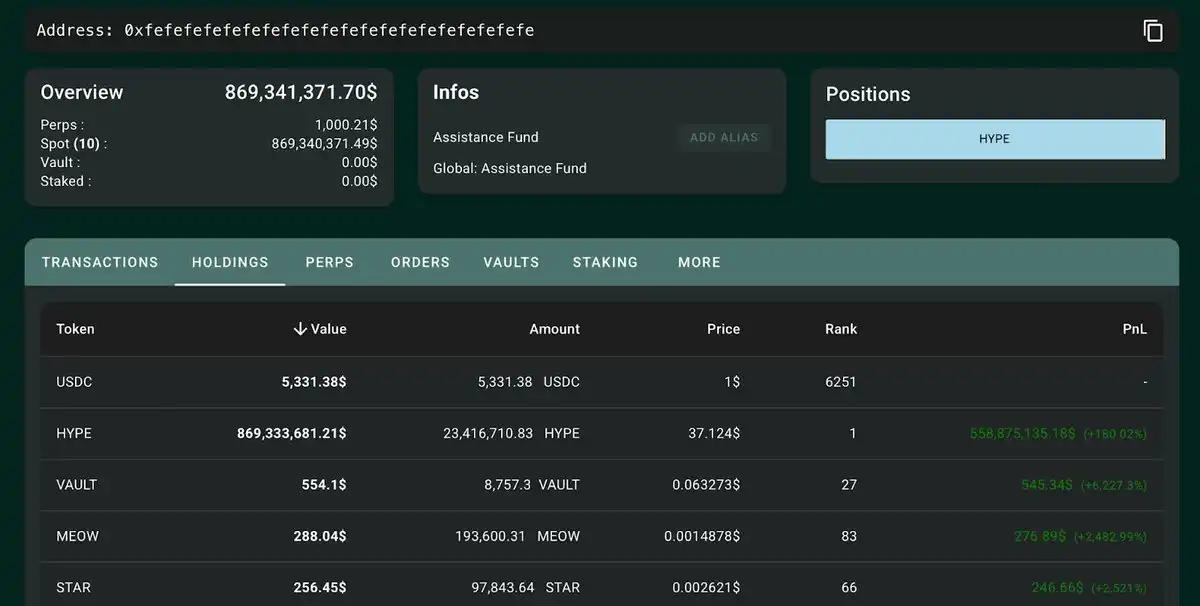

- Quỹ

- Quỹ

cứu trợ siêu thanh khoản > - HYPE nắm giữ gần 900 triệu đô la -Tổng quan về

cần đánh giá trước khi chuyển sang HyperEVM

Rủi ro chính của thu nhập ổn định trên HyperEVM xoay quanh bảo mật hợp đồng thông minh. Nên tránh hoàn toàn các giao thức chưa được kiểm toán công khai. Ngay cả khi có kiểm toán, các nhà đầu tư nên điều tra cẩn thận các hoạt động bảo mật hoạt động (OpSec), xem xét các báo cáo kiểm toán và tham khảo ý kiến của bên thứ ba, coi việc triển khai vốn là một quyết định ít nhất cũng quan trọng như mua tủ lạnh, như Peter Lynch đã khuyên. Đối với các nhà cung cấp thanh khoản stablecoin (LP), tổn thất tạm thời nhỏ hơn và trọng tâm rủi ro chuyển sang rủi ro đối tác và rủi ro nợ xấu.

Đánh giá chất lượng tài sản thế chấp, thanh khoản thứ cấp và các thông số rủi ro thận trọng như tỷ lệ cho vay trên giá trị tối đa (LTV), ngưỡng thanh lý và cơ chế lãi suất là rất quan trọng để đưa ra quyết định cho vay được kiểm soát rủi ro. Nếu có nhu cầu thảo luận thêm về một yếu tố rủi ro cụ thể, vui lòng liên hệ trực tiếp.

Hướng dẫn từng bước: Kiếm lợi nhuận

HyperEVMNếu bạn là người dùng có số lượng lớn stablecoin và muốn kết nối một số stablecoin của mình với HyperEVM để nắm bắt những giá trị này, bạn nên làm gì? Dưới đây là các bước:

Bước 1: Chuyển đổi stablecoin bạn định mang vào USDe hoặc USDT0. USDe hấp dẫn đối với các công cụ tối đa hóa điểm vì Ethena cũng đang khuyến khích việc sử dụng HyperEVM. USDT0 phù hợp với người dùng Tether trung thành và chủ sở hữu USDT lớn. Nếu bạn cần trao đổi các tài sản này, bạn nên sử dụng trực tiếp một công cụ tổng hợp như Llamaswap để có tỷ giá hối đoái tốt nhất và tính thanh khoản sâu nhất.

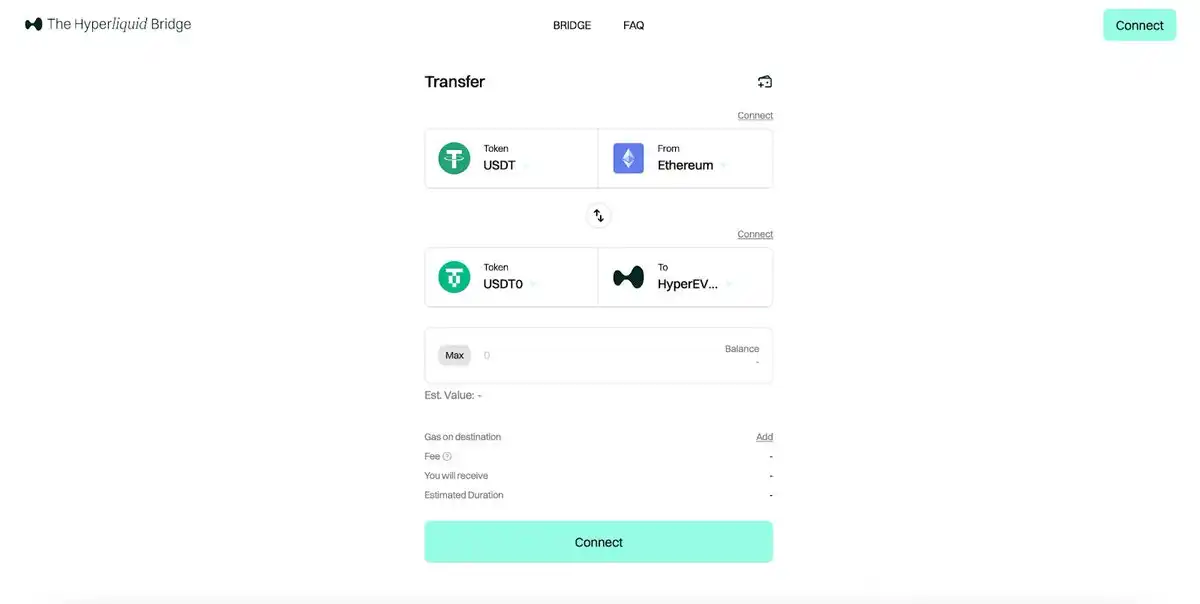

Bước 2: Truy cập TheHyperliquidBridge do LayerZero cung cấp, nơi bạn có thể bắc cầu trực tiếp với HyperEVM từ Ethereum, Base, Optimism, Arbitrum, v.v. Chọn tùy chọn để cầu nối trực tiếp với HyperEVM thay vì HyperCore.

Bước 3: Khi bạn sở hữu một stablecoin trên HyperEVM, có một số cơ hội để khám phá, được nêu trong một số điều sau đây. Bạn nên khám phá các cơ hội cung cấp thanh khoản (LP) stablecoin/stablecoin trên HyperSwap, KittenSwap và Curve trước. Các nhóm này thường được khuyến khích bởi nhiều bên và có lợi nhuận hàng năm trong khoảng 10-15%+. Nếu bạn không quan tâm đến việc cung cấp thanh khoản hoặc thích cho vay lợi nhuận, bạn có thể truy cập các giao thức cho vay như Sentiment, Felix Vanilla, Hyperlend, Hypurrfi và các giao thức khác để cung cấp stablecoin cho người vay. Tuy nhiên, do hiện tại thiếu thanh khoản của các nhà tạo lập thị trường tự động (AMM), các giao thức này hiện cung cấp lợi suất cao nhất.

Cầu nối USDT từ Ethereum sang USDT0 cho HyperEVM trực tiếp qua LayerZero - TheHyperliquidBridge

có thể Alpha đồng hành cùng bạn trên HyperEVM

Hy vọng rằng bài viết này sẽ là một hồi chuông cảnh tỉnh cho những người cho vay stablecoin thụ động, những người có thể không biết về cơ hội HyperEVM, vì nhóm cốt lõi của Hyperliquid không được thổi phồng với các khoản tín dụng và ưu đãi. Từng bước một, chúng tôi sẽ xây dựng hệ sinh thái thanh khoản stablecoin cuối cùng trên Hyperliquid.

Bảng so sánh các cơ hội thu nhập ổn định của HyperEVM với các nền tảng

"Liên kết gốc".