Cuộc chiến tài chính on-chain: Ai sẽ thiết kế trật tự mới?

Tiêu đề gốc: Trận chiến tài chính trên chuỗi: Ai sẽ thiết kế trật tự mới?

Tác giả gốc: Tiger Research

Biên soạn gốc: AididiaoJP, Foresight News

Tóm tắt điều hành

· JPMorgan Chase bắt đầu phát hành token tiền gửi trên chuỗi công khai, chồng lên công nghệ blockchain trên trật tự tài chính hiện có

· Circle đã nộp đơn xin giấy phép ngân hàng ủy thác trong nỗ lực xây dựng một trật tự tài chính mới dựa trên công nghệ

· Hai loại thể chế đang bao vây tài chính truyền thống từ các hướng khác nhau, tạo thành xu hướng "hội tụ hai chiều"

· Sự mơ hồ của đề xuất giá trị có thể làm suy yếu lợi thế cạnh tranh của nhau, và cần xác định điểm mạnh cốt lõi và tìm ra sự cân bằng

Bối cảnh cạnh tranh mới của cơ sở hạ tầng tài chính on-chain

Công nghệ blockchain đang định hình lại kiến trúc cơ bản của cơ sở hạ tầng tài chính thế giới. Theo báo cáo mới nhất của Ngân hàng Thanh toán Quốc tế (BIS), tính đến quý II/2025, quy mô tài sản tài chính on-chain toàn cầu đã vượt quá 4,8 nghìn tỷ USD, với tốc độ tăng trưởng hàng năm hơn 65%. Trong làn sóng thay đổi này, các tổ chức tài chính truyền thống và các doanh nghiệp tiền điện tử đã cho thấy những con đường phát triển rất khác nhau:

JPMorgan Chase được đại diện bởi một tổ chức tài chính truyền thống

Áp dụng chiến lược cải cách dần dần "Blockchain +" để nhúng công nghệ sổ cái phân tán vào hệ thống tài chính hiện có. Chi nhánh blockchain của nó, Onyx, đã phục vụ hơn 280 khách hàng tổ chức và xử lý khối lượng giao dịch hàng năm trị giá 600 tỷ đô la. JPM Coin mới ra mắt đã vượt qua 12 tỷ đô la thanh toán trung bình hàng ngày.

Các doanh nghiệp gốc tiền điện tử đại diện cho Circle

Một mạng lưới tài chính hoàn toàn dựa trên blockchain đã được xây dựng thông qua stablecoin USDC. Hiện tại, USDC có số lượng phát hành 54 tỷ USD, hỗ trợ 16 chuỗi công khai chính thống và có khối lượng giao dịch trung bình hàng ngày hơn 3 triệu.

So với cuộc cách mạng fintech của những năm 2010, cuộc cạnh tranh hiện tại có ba điểm khác biệt đáng kể:

1. Trọng tâm cạnh tranh đã chuyển từ trải nghiệm người dùng sang xây dựng lại cơ sở hạ tầng

2. Độ sâu kỹ thuật chìm từ lớp ứng dụng đến lớp giao thức

3. Người tham gia chuyển từ các mối quan hệ bổ sung sang cạnh tranh trực tiếp

JPMorgan Chase: Đổi mới công nghệ trong khuôn khổ hệ thống tài chính truyền thống

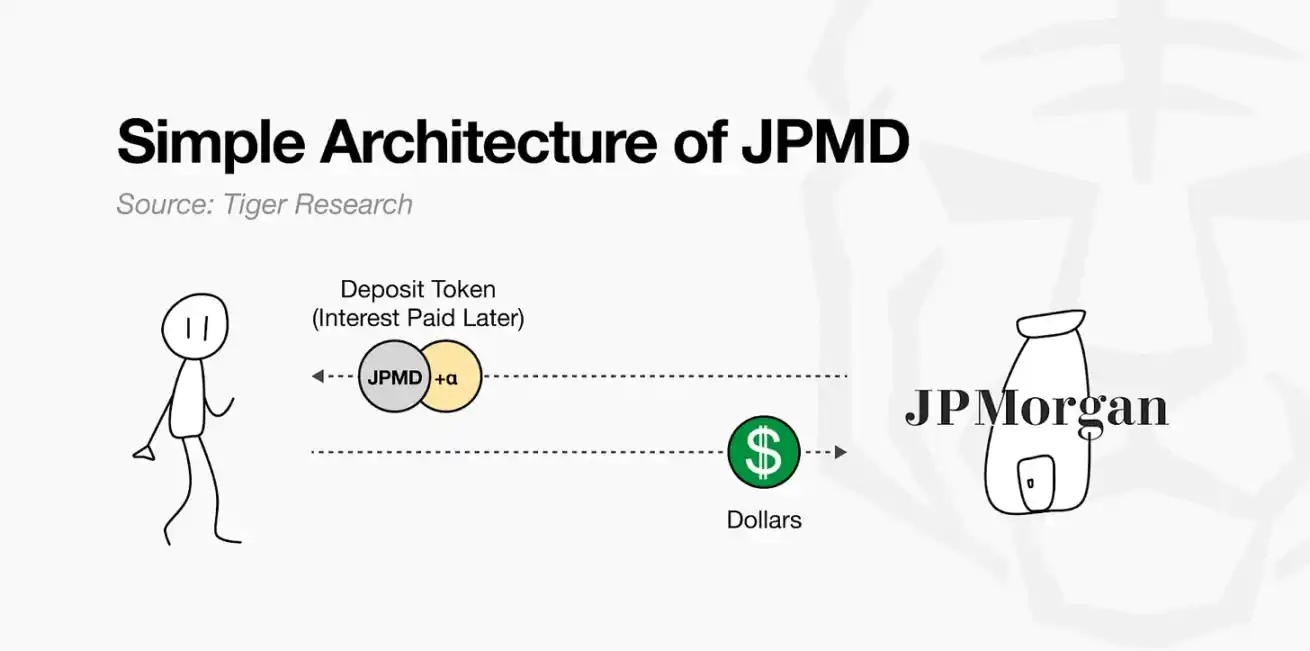

JP Morgan đã nộp đơn đăng ký nhãn hiệu cho mã thông báo tiền gửi "JPMD".

Vào tháng 6 năm 2025, chi nhánh blockchain của JPMorgan Chase, Kinexys, đã bắt đầu chạy thử token tiền gửi JPMD trên chuỗi công khai Base. Trước đây, JPMorgan Chase chủ yếu ứng dụng công nghệ blockchain thông qua các chuỗi riêng, nhưng lần này trực tiếp phát hành tài sản và hỗ trợ lưu thông trên mạng mở, đánh dấu sự khởi đầu của các tổ chức tài chính truyền thống trực tiếp vận hành các dịch vụ tài chính trên các chuỗi công khai.

JPMD kết hợp các tính năng của tài sản kỹ thuật số với chức năng của tiền gửi truyền thống. Khi khách hàng gửi USD, ngân hàng ghi nhận khoản tiền gửi trên bảng cân đối kế toán và đồng thời phát hành một lượng JPMD tương đương trên chuỗi công khai. Mã thông báo được lưu hành tự do trong khi vẫn giữ lại các yêu cầu pháp lý đối với tiền gửi ngân hàng và chủ sở hữu có thể đổi nó 1:1 lấy đô la Mỹ và có thể được hưởng bảo hiểm tiền gửi và thu nhập từ lãi. Trong khi lợi nhuận của các stablecoin hiện tại tập trung ở nhà phát hành, JPMD tạo sự khác biệt bằng cách cung cấp cho người dùng các quyền tài chính đáng kể.

Những tính năng này cung cấp cho các nhà quản lý tài sản và nhà đầu tư giá trị thực tế rất hấp dẫn, thậm chí có thể bỏ qua một số rủi ro pháp lý. Ví dụ: các tài sản trên chuỗi như quỹ BUIDL của BlackRock có thể được mua lại 24 giờ một ngày nếu JPMD được sử dụng như một công cụ thanh toán mua lại. So với các stablecoin hiện có, cần được trao đổi riêng biệt cho tiền pháp định, JPMD hỗ trợ chuyển đổi tiền mặt ngay lập tức, đồng thời cung cấp cơ hội bảo vệ tiền gửi và thu lãi, có tiềm năng đáng kể trong hệ sinh thái quản lý tài sản trên chuỗi.

JPMorgan Chase & Co. đã tung ra token tiền gửi để đáp ứng dòng vốn và cấu trúc thu nhập mới được hình thành bởi stablecoin. Tether có doanh thu hàng năm khoảng 13 tỷ đô la và Circle cũng tạo ra lợi nhuận đáng kể bằng cách quản lý các tài sản an toàn như Kho bạc, khác với chênh lệch tiền gửi-cho vay truyền thống, nhưng có cơ chế tương tự để tạo thu nhập dựa trên tiền của khách hàng như một số chức năng ngân hàng.

JPMD cũng có những hạn chế: nó được thiết kế để tuân thủ nghiêm ngặt khung pháp lý tài chính hiện có, gây khó khăn cho việc đạt được sự phi tập trung và mở hoàn toàn của blockchain và hiện chỉ có sẵn cho các khách hàng tổ chức. Tuy nhiên, JPMD đại diện cho một chiến lược thực tế cho các tổ chức tài chính truyền thống tham gia vào các dịch vụ tài chính chuỗi công khai trong khi vẫn duy trì các yêu cầu tuân thủ và ổn định hiện có, đồng thời được coi là một trường hợp tiêu biểu về mối liên hệ giữa tài chính truyền thống và mở rộng sinh thái trên chuỗi.

Circle: Tái cấu trúc tài chính gốc blockchain

Circle đã thiết lập một vị trí quan trọng trong tài chính on-chain thông qua stablecoin USDC. USDC được chốt 1:1 với đô la Mỹ, với dự trữ bằng tiền mặt và trái phiếu ngắn hạn của Mỹ, khiến nó trở thành một giải pháp thay thế thiết thực cho thanh toán doanh nghiệp và chuyển tiền xuyên biên giới với các lợi thế kỹ thuật như lãi suất thấp và thanh toán ngay lập tức. USDC hỗ trợ chuyển khoản thời gian thực 24 giờ, loại bỏ nhu cầu về các quy trình phức tạp trên mạng SWIFT, giúp doanh nghiệp vượt qua những hạn chế của cơ sở hạ tầng tài chính truyền thống.

Tuy nhiên, cấu trúc kinh doanh hiện tại của Circle phải đối mặt với nhiều hạn chế: BNY Mellon quản lý dự trữ USDC và BlackRock quản lý tài sản, một kiến trúc ủy thác các chức năng cốt lõi cho một cơ quan bên ngoài. Circle kiếm được thu nhập từ lãi, nhưng hạn chế kiểm soát hiệu quả tài sản của mình và mô hình lợi nhuận hiện tại của nó phụ thuộc nhiều vào môi trường lãi suất cao. Circle cần cơ sở hạ tầng độc lập hơn và thẩm quyền hoạt động, điều này cần thiết cho tính bền vững lâu dài và đa dạng hóa doanh thu.

Nguồn: Circle

Vào tháng 6 năm 2025, Circle đã nộp đơn lên Văn phòng Kiểm soát Tiền tệ (OCC) để xin giấy phép ngân hàng ủy thác quốc gia, một quyết định chiến lược vượt ra ngoài nhu cầu tuân thủ đơn thuần. Ngành công nghiệp giải thích nó là sự chuyển đổi của Circle từ một phát hành stablecoin thành một thực thể tài chính được thể chế hóa. Tình trạng ngân hàng ủy thác sẽ cho phép Circle trực tiếp quản lý việc lưu ký và vận hành dự trữ, điều này không chỉ tăng cường kiểm soát nội bộ của cơ sở hạ tầng tài chính mà còn tạo điều kiện để mở rộng phạm vi kinh doanh và Circle sẽ đặt nền móng cho các dịch vụ lưu ký tài sản kỹ thuật số của tổ chức.

Là một doanh nghiệp gốc tiền điện tử, Circle đã điều chỉnh chiến lược của mình để xây dựng một hệ điều hành bền vững trong khuôn khổ thể chế. Sự chuyển đổi này sẽ đòi hỏi phải chấp nhận các quy tắc và vai trò của hệ thống tài chính hiện có, với cái giá phải trả là giảm tính linh hoạt và tăng gánh nặng pháp lý. Thẩm quyền cụ thể trong tương lai sẽ phụ thuộc vào những thay đổi chính sách và giải thích quy định, nhưng nỗ lực này đã trở thành một cột mốc quan trọng trong việc đo lường mức độ mà cấu trúc tài chính trên chuỗi được thiết lập trong khuôn khổ các tổ chức hiện có.

Ai sẽ thống trị tài chính trên chuỗi?

Từ các tổ chức tài chính truyền thống như JPMorgan Chase đến các doanh nghiệp tiền điện tử như Circle, những người tham gia từ các nền tảng khác nhau đang tích cực xây dựng hệ sinh thái tài chính trên chuỗi. Điều này gợi nhớ đến bối cảnh cạnh tranh của ngành công nghiệp fintech trong quá khứ: các công ty công nghệ tham gia vào ngành tài chính thông qua việc triển khai nội bộ các chức năng tài chính cốt lõi như thanh toán và kiều hối, trong khi các tổ chức tài chính mở rộng người dùng và cải thiện hiệu quả hoạt động thông qua chuyển đổi số.

Vấn đề là cuộc thi này phá vỡ ranh giới giữa hai bên. Một hiện tượng tương tự đang nổi lên trong lĩnh vực tài chính on-chain hiện nay: Circle trực tiếp thực hiện các chức năng cốt lõi như quản lý dự trữ bằng cách xin giấy phép ngân hàng ủy thác, trong khi JPMorgan Chase phát hành token tiền gửi trên chuỗi công khai và mở rộng hoạt động kinh doanh quản lý tài sản trên chuỗi của mình. Bắt đầu từ những điểm xuất phát khác nhau, hai bên dần tiếp thu chiến lược và lĩnh vực của nhau, và mỗi bên tìm kiếm sự cân bằng mới.

Xu hướng này mang đến những cơ hội cũng như rủi ro mới. Nếu các tổ chức tài chính truyền thống bắt chước tính linh hoạt của các công ty công nghệ, họ có thể mâu thuẫn với hệ thống kiểm soát rủi ro hiện có. Khi Deutsche Bank theo đuổi chiến lược "ưu tiên kỹ thuật số", nó đã va chạm vào các hệ thống cũ và mất hàng tỷ đô la. Mặt khác, các công ty tiền điện tử có thể mất tính linh hoạt để hỗ trợ khả năng cạnh tranh của họ nếu họ mở rộng hệ thống quá mức và chấp nhận nó.

Sự thành công hay thất bại của cạnh tranh tài chính trên chuỗi cuối cùng phụ thuộc vào sự hiểu biết rõ ràng về nền tảng và lợi thế của chính nó. Các công ty phải đạt được sự tích hợp hữu cơ giữa công nghệ và các tổ chức dựa trên "lợi thế không công bằng" của họ, và sự cân bằng này sẽ quyết định cuối cùng ai sẽ chiến thắng.

Liên kết đến bài viết gốc