La guerra oculta entre L2 y L1, ¿quién puede ser el ganador de los ingresos de dApp?

Título original: La batalla L2 vs L1 de la que nadie habla

Autor original: 0x taetaehoho, Jefe de Seguridad, EclipseFND

Compilación original: zhouzhou, BlockBeats

Nota del editor: L2 tiene una ventaja de costo operativo sobre L1 porque L2 solo paga por un solo secuenciador, mientras que L1 paga por la seguridad de todos los validadores. L2 se encuentra en una posición única para la velocidad y la reducción de MEV, y permite modelos económicos innovadores para maximizar los ingresos de dApp. Aunque L2 no puede competir con L1 en términos de liquidez, su potencial en la economía de las dApps impulsará la transformación de la industria de las criptomonedas de infraestructura a un modelo de negocio a largo plazo impulsado por los beneficios.

Aquí está el texto original (editado para facilitar la comprensión):

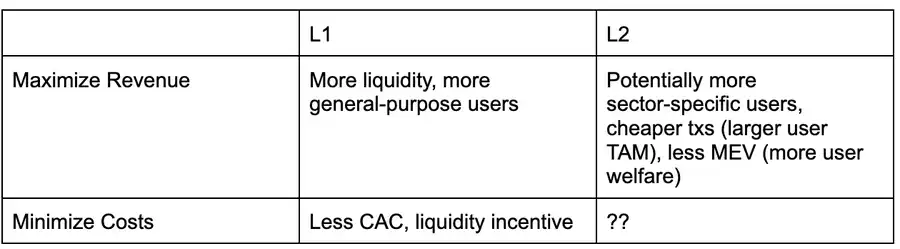

Aquí hay una matriz de decisión desde una perspectiva de dApp que analiza si se debe implementar en L1 o L2 en el entorno actual, asumiendo que ambos admiten tipos de aplicaciones similares (es decir, L1 / L2 no están diseñados para un tipo de aplicación específico).

L2 aún no ha aprovechado al máximo sus fortalezas, excepto por el MEV (Valor Máximo Extraíble) relativamente bajo debido a la centralización de los productores de bloques. Por ejemplo, a pesar del potencial de menores costos de transacción y un rendimiento más rápido, Solana todavía está por delante de L2 en el ecosistema EVM en términos de rendimiento y costos de transacción.

A medida que Solana continúa aumentando el rendimiento y avanzando en los regímenes fiscales MEV como ASS y MCP, L2 deberá explorar nuevas formas de ayudar a las dApps a maximizar los ingresos y reducir los costos. Mi opinión actual es que L2 es estructuralmente superior a L1 y puede ejecutar estrategias de maximización de ingresos de dApp más rápidamente.

Una de las funciones clave de la capa de ejecución para maximizar los ingresos de las aplicaciones es cómo se asignan las tarifas/MEV.

Actualmente, el reparto de impuestos o tarifas MEV solo es posible con "proponentes de bloques honestos", es decir, proponentes que están dispuestos a seguir las reglas de priorización o compartir los ingresos con la aplicación de acuerdo con reglas preestablecidas. Otra forma es asignar una parte de la tarifa base de EIP 1559 a la dApp con la que interactúa el usuario, un mecanismo que Canto CSR y EVMOS parecen emplear. Como mínimo, esto permitirá a las dApps aumentar su capacidad para pujar por sus propios rendimientos de MEV, lo que las hará más competitivas en el mercado de inclusión de acuerdos.

En el ecosistema L2, si un proponente de bloques está dirigido por un equipo (es decir, un proponente de un solo bloque), entonces es inherentemente "honesto" y puede garantizar la transparencia del algoritmo de construcción de bloques a través de mecanismos de reputación o tecnología TEE (Trusted Execution Environment). Actualmente, hay dos L2 que han adoptado la construcción de bloques de priorización y reparto de tarifas, y Flashbots Builder es capaz de proporcionar una funcionalidad similar al ecosistema OP-Stack con cambios menores.

En el ecosistema SVM (Solana Virtual Machine), la infraestructura similar a Jito puede redistribuir los ingresos de MEV a las dApps de forma prorrateada (por ejemplo, en términos de CU, Blast utiliza un mecanismo similar).

Esto significa que L2 puede habilitar estas funciones antes, mientras que L1 todavía está trabajando en MCP y opciones ASS integradas (en las que Solana puede estar trabajando, pero no hay planes de renacimiento similares a CSR en el ecosistema EVM). Debido a que L2 puede confiar en productores de bloques confiables o en la tecnología TEE, no es necesario aplicar OCAproof, por lo que el modelo MRMC (Revenue, Cost, MEV Competition) de la dApp se puede ajustar más rápidamente.

Pero la ventaja de L2 no es solo la velocidad de desarrollo o la capacidad de redistribuir las tarifas, sino que también están sujetas a menos restricciones estructurales.

Lascondiciones de supervivencia del ecosistema L1 (es decir, las condiciones bajo las cuales se mantiene la red de validadores) se pueden describir mediante la siguiente ecuación: número total de validadores × costos operativos del validador + requisitos de capital de participación × costos de capital < TEV (inflación + tarifas totales de la red + consejos MEV)

Desde la perspectiva de un solo validador: costos operativos del validador + requisitos de capital de participación × costos de capital > ganancias por inflación + tarifas de transacción + ganancias

de MEV En otras palabras, hay una fuerte restricción para las L1 que quieren reducir la inflación o las tarifas (compartiendo con dApps): ¡los validadores deben seguir siendo rentables!

Esta limitación será más pronunciada si los costos operativos del validador son altos. Por ejemplo, Helius señala en su artículo relacionado con SIMD 228 que si la inflación se reduce de acuerdo con la curva de emisión propuesta, con una participación del 70%, el 3,4% de los validadores actuales pueden salir debido a la disminución de la rentabilidad (suponiendo que REV mantenga los niveles de volatilidad en 2024).

REV (MEV Share in Staking Yield) es extremadamente volátil: el día del evento TRUMP, la participación de REV alcanzó el 66% · El 19 de noviembre de 2024, la participación de REV es del 50% Actualmente, en el momento de escribir este artículo, la participación de REV es solo del 14,4%

Esto significa que en el ecosistema L1, existe un límite para reducir la inflación o ajustar las asignaciones de tarifas debido a la presión de ganancias sobre los validadores, mientras que L2 no está sujeto a esta restricción y, por lo tanto, puede explorar optimizaciones con mayor libertad Estrategias para la monetización de dApps.