Thông tin chi tiết về BitMart | Đánh giá đầy đủ về thị trường trong tháng 6

TL, DR

-

Dữ liệu vĩ mô cho thấy lạm phát của Mỹ đang có dấu hiệu giảm nhưng vẫn cao hơn mục tiêu của Fed, thị trường lao động nhìn chung vững chắc, chi tiêu của người tiêu dùng chậm lại do lãi suất cao và Fed đang giữ nguyên lãi suất và thận trọng về việc cắt giảm lãi suất. Đồng thời, xung đột địa chính trị ở Trung Đông đã làm trầm trọng thêm sự biến động của thị trường, và mặc dù có một sự thúc đẩy tạm thời từ việc nối lại đối thoại kinh tế và thương mại giữa Trung Quốc và Hoa Kỳ, nhưng triển vọng kinh tế toàn cầu đang chịu áp lực và xu hướng thị trường trong tương lai sẽ bị ảnh hưởng bởi kỳ vọng cắt giảm lãi suất và những thay đổi trong tình hình quốc tế.

-

Khối lượng giao dịch tổng thể của thị trường tiền điện tử đang hoạt động tích cực nhưng động lực đang suy yếu và các quỹ có xu hướng thận trọng do rủi ro địa chính trị; Vốn hóa thị trường giảm 4,03% so với tháng trước, và trọng tâm của các quỹ đã quay trở lại đáng kể về BTC, và ETH và stablecoin hoạt động ổn định. Hầu hết các token mới niêm yết đều tập trung ở các đường đua DeFi và Layer 1, các dự án do VC hậu thuẫn vẫn chiếm ưu thế, và các điểm nóng vẫn bị chi phối bởi cảm xúc.

-

Các ETF giao ngay Bitcoin vẫn chứng kiến dòng tiền ròng vào 1,13 tỷ đô la, trong khi Ethereum chứng kiến dòng tiền ròng khoảng 80 triệu đô la do giá giảm lớn hơn, phản ánh tâm lý e ngại rủi ro ngắn hạn gia tăng, bất chấp rủi ro địa chính trị và lập trường diều hâu của Fed đè nặng lên tâm lý và cả Bitcoin và Ethereum giảm giá. Đồng thời, thị trường stablecoin tiếp tục mở rộng, được thúc đẩy bởi luật stablecoin và niêm yết thuận lợi của Circle, với khối lượng lưu hành tổng thể tăng khoảng 4,17 tỷ đô la trong tháng Sáu.

-

Vào ngày 22 tháng 6, sau khi Trump tuyên bố ngừng bắn giữa Israel và Iran, Bitcoin đã phục hồi mạnh mẽ trên 108.000 đô la và dòng vốn ròng tuần tự của ETF phản ánh tâm lý tăng giá của các tổ chức, với các kỹ thuật cho thấy phe bò đã giành lại quyền kiểm soát nhịp điệu và thách thức mức cao nhất mọi thời đại là 111.980 đô la trong ngắn hạn. Ethereum và Solana cũng phục hồi đồng bộ và nếu ngưỡng kháng cự trung bình động quan trọng bị phá vỡ, nó dự kiến sẽ mở ra tăng hơn nữa, nếu không, nếu nó bị chặn xuống phía giảm, nó có thể quay trở lại mô hình điều chỉnh cú sốc.

-

Việc IPO thành công của Circle và việc thông qua Đạo luật GENIUS đã dẫn đến sự củng cố của lĩnh vực stablecoin, nhưng định giá của nó phụ thuộc nhiều vào thu nhập chênh lệch và tính bền vững tiếp theo của nó vẫn còn phải chờ xem. Virtual bùng nổ trong hệ sinh thái Base với cơ chế mới sáng tạo và người dùng sớm đã kiếm được lợi nhuận đáng kể, nhưng sau khi "cơ chế khóa xanh" hạn chế tính thanh khoản, mức độ phổ biến giảm xuống và giá token thoái lui hơn 30% so với mức cao.

-

Cuộc đấu giá token trị giá 4 tỷ đô la của Pumpfun đã bị hoãn lại một lần nữa và thị trường vẫn còn chia rẽ về việc liệu nó có thể mang lại đột phá về cấu trúc hay không do cuộc khủng hoảng niềm tin vào nền tảng và những nghi ngờ về sinh thái. Coinbase thúc đẩy sự tích hợp của chuỗi Base và ứng dụng chính, và JPMorgan Chase thí điểm "token tiền gửi" JPMD, đánh dấu sự tăng tốc của việc bố trí đô la Mỹ trên chuỗi và theo dõi stablecoin tuân thủ bởi các tổ chức truyền thống và nền tảng tập trung.

1. Phối cảnh vĩ mô

1. Xu hướng lạm phát

Dữ liệu CPI tháng 6/2025 cho thấy tăng trưởng lạm phát chậm lại còn 3,3%, không thay đổi so với tháng trước và CPI cốt lõi tăng 3,4% so với cùng kỳ năm ngoái và 0,2% so với tháng trước. Trong khi áp lực lạm phát đã giảm bớt, Fed vẫn tin rằng mức lạm phát hiện tại đang ở mức cao, khác xa so với mục tiêu 2%. Khi dữ liệu kinh tế tích lũy hơn nữa, Fed vẫn thận trọng, nhấn mạnh sự cần thiết phải có nhiều dữ liệu tích cực hơn để hỗ trợ quyết định cắt giảm lãi suất.

2. Thị trường lao động

Thị trường lao động Mỹ vẫn vững chắc, với tỷ lệ thất nghiệp tăng lên 4,5%, cao hơn một chút so với dự báo trước đó là 4,4%. Mặc dù tỷ lệ thất nghiệp đã tăng nhưng vẫn tương đối thấp, phản ánh sự ổn định của thị trường lao động. Doanh số bán lẻ giảm 0,9% so với tháng trước, mức giảm lớn nhất trong bốn tháng, đặc biệt là khi chi tiêu của người tiêu dùng giảm đáng kể trong bối cảnh lãi suất cao và áp lực lạm phát tiềm ẩn, đặc biệt là đối với hàng hóa lâu bền và giá cao.

3. Động lực chính sách tiền tệ

Fed giữ nguyên lãi suất quỹ liên bang ở mức 4,25% -4,5% tại cuộc họp tháng 6, lần thứ tư liên tiếp giữ nguyên lãi suất. Mặc dù Fed dự kiến hai lần cắt giảm lãi suất có thể xảy ra vào cuối năm 2025, nhưng họ vẫn rất cảnh giác với rủi ro lạm phát. Biểu đồ chấm cho thấy vẫn có kỳ vọng về việc cắt giảm lãi suất trong quý II/2025, nhưng có sự phân kỳ ngày càng tăng về con đường tương lai của chính sách tiền tệ, phản ánh quan điểm khác nhau trong Fed về thời điểm cắt giảm lãi suất.

4. Chính sách thương mại và triển vọng kinh tế toàn cầu

Thị trường toàn cầu giảm đáng kể trong tháng 6 do sự leo thang của rủi ro địa chính trị ở Trung Đông và lập trường diều hâu của Cục Dự trữ Liên bang. Các cuộc không kích của Israel vào Iran đã gây ra sự hoảng loạn trên thị trường, và thị trường chứng khoán Mỹ chịu áp lực trong ngắn hạn. Đồng thời, tin tức nối lại các cuộc đàm phán kinh tế và thương mại giữa Mỹ và Trung Quốc tại London từng thúc đẩy tâm lý rủi ro thị trường, nhưng sự leo thang của các xung đột địa chính trị nhanh chóng phá vỡ sự bình tĩnh của thị trường. Với triển vọng kinh tế toàn cầu chịu áp lực, khẩu vị rủi ro của các nhà đầu tư nhìn chung đã giảm.

5. Tổng kết

Dữ liệu vĩ mô cho tháng 6 cho thấy nền kinh tế Mỹ vẫn đang phải đối mặt với áp lực lạm phát mạnh, với kỳ vọng tăng trưởng tổng thể bị hạ xuống và Cục Dự trữ Liên bang thận trọng về việc cắt giảm lãi suất, mặc dù một số chỉ số lạm phát đã chậm lại. Xung đột địa chính trị ở Trung Đông đã có tác động lớn đến tâm lý thị trường, vốn đã tăng lên trong ngắn hạn, nhưng đã tăng lên khi tình hình quốc tế giảm bớt và kỳ vọng cắt giảm lãi suất của Fed tăng lên. Dự kiến trong những tháng tới, Fed có thể bắt đầu một chu kỳ cắt giảm lãi suất được hỗ trợ bởi dữ liệu, nhưng họ cũng cần cảnh giác với tác động tiếp tục của sự bất ổn địa chính trị đối với thị trường.

2. Tổng quan về thị trường tiền điện tử

Phân tích dữ liệu tiền tệ

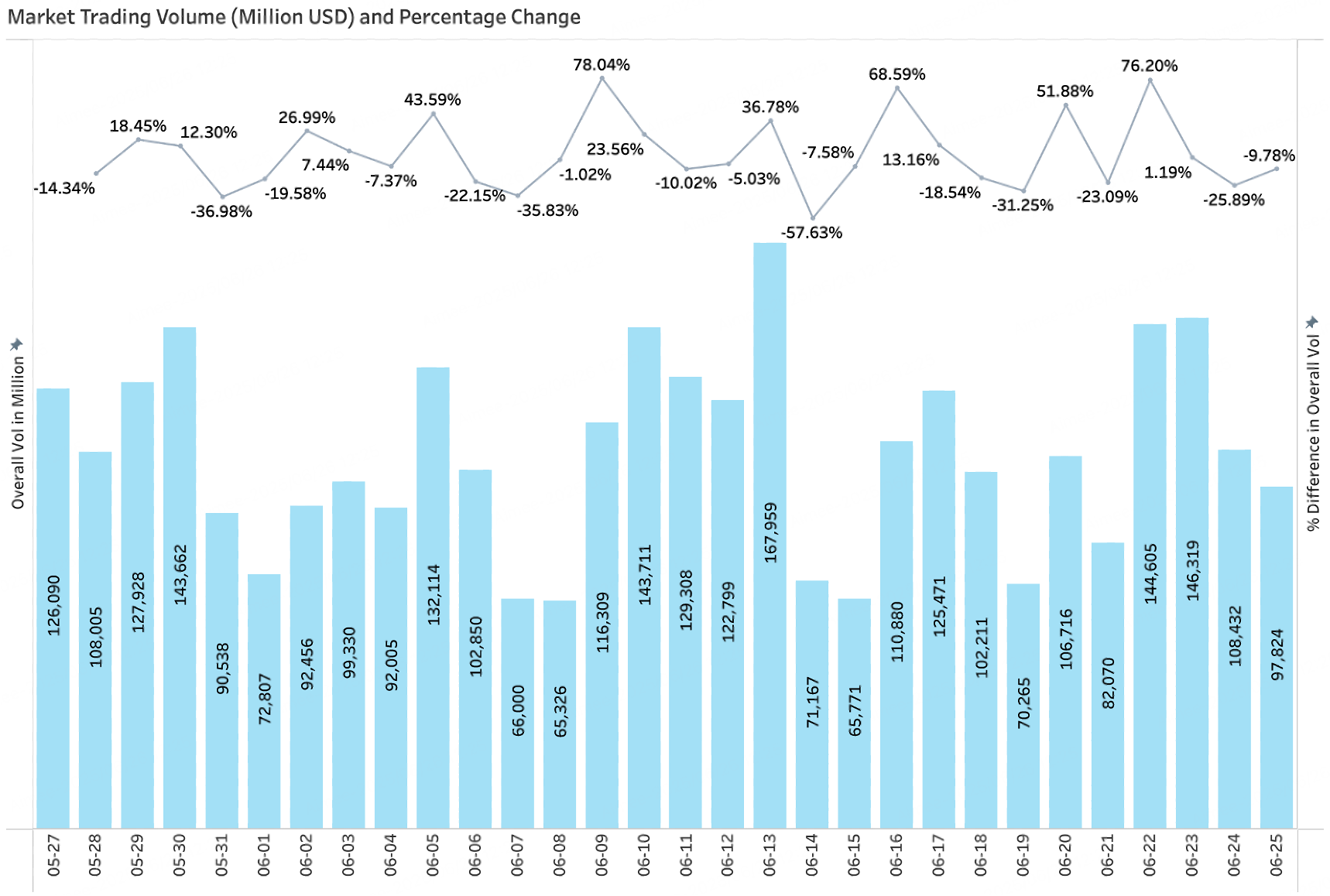

Khối lượng giao dịch và tốc độ tăng trưởng hàng ngày

Theo dữ liệu của CoinGecko, tính đến ngày 25 tháng 6, khối lượng giao dịch trung bình hàng ngày của thị trường tiền điện tử là khoảng 107,7 tỷ đô la, giảm 6,6% so với chu kỳ trước đó. Trong giai đoạn này, khối lượng giao dịch nhiều lần cho thấy xu hướng "tăng - giảm cao", với mức tăng giảm trong một ngày hơn 10%, trong đó khối lượng giao dịch đỉnh điểm được ghi nhận vào ngày 13/6, đạt 167,9 tỷ USD, và cũng có nhiều đợt pullback mạnh. Nhìn chung, mặc dù thị trường vẫn duy trì một mức độ hoạt động nhất định nhưng đà tăng vốn đã suy yếu so với giai đoạn trước, bị ảnh hưởng bởi các yếu tố không chắc chắn như xung đột địa chính trị ở Trung Đông, các quỹ thị trường có xu hướng thận trọng vào cuối tháng 6 và khẩu vị rủi ro đã giảm.

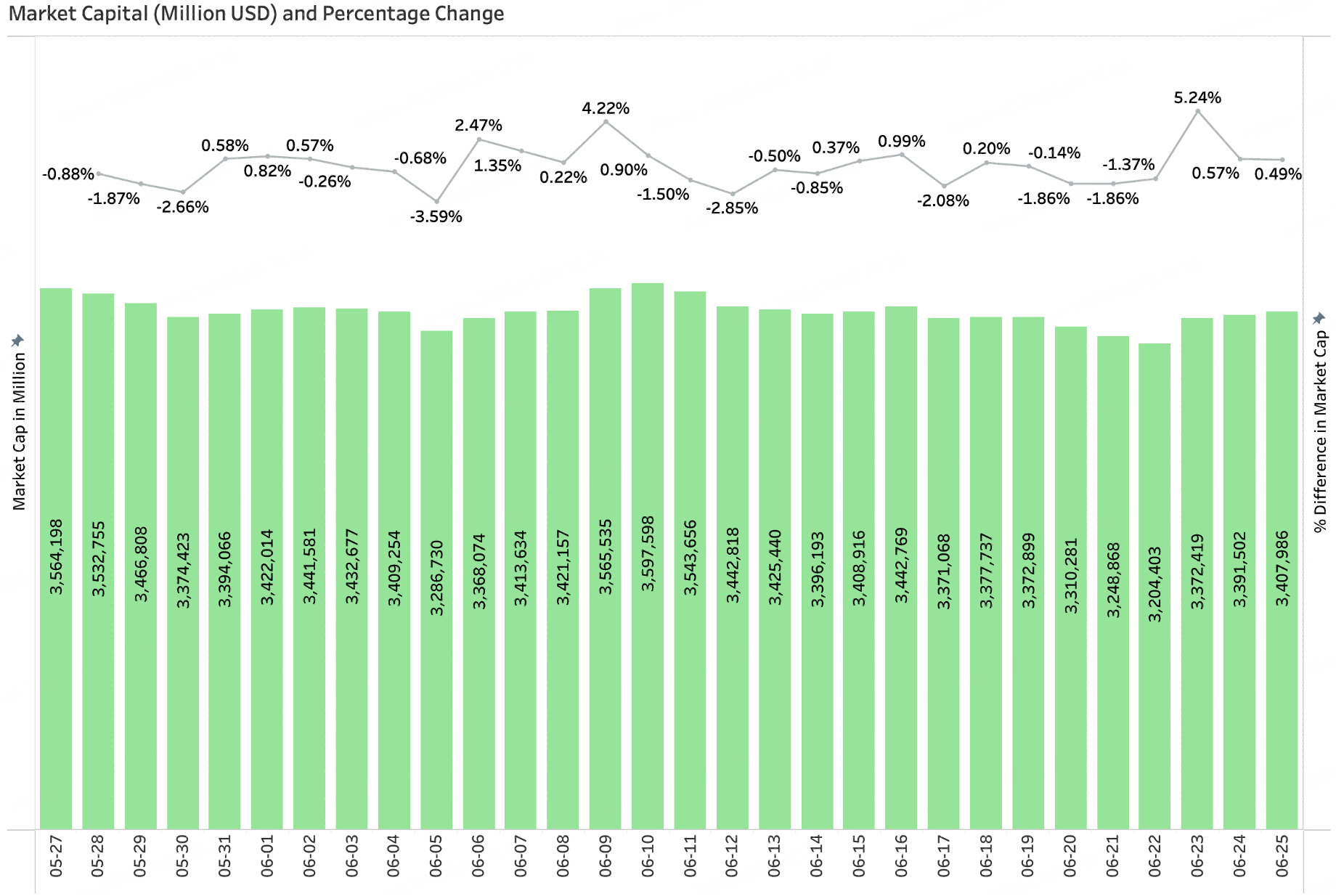

Vốn hóa thị trường > tăng trưởng hàng ngày

Theo dữ liệu của CoinGecko, tổng vốn hóa thị trường tiền điện tử giảm xuống còn 3,40 nghìn tỷ đô la tính đến ngày 25 tháng 6, giảm 4,03% so với tháng trước. Trong số đó, thị phần của BTC đã tăng lên 64,8% và thị phần của ETH là 9,0% và trọng tâm thị trường rõ ràng đã trở lại BTC. Về cấu trúc tổng thể, BTC vẫn chiếm ưu thế, ETH và stablecoin tương đối ổn định, trong khi các lĩnh vực hot ngắn hạn chủ yếu dựa vào đầu cơ cảm xúc và thiếu hỗ trợ bền vững, gây khó khăn cho việc hình thành động lực gia tăng dài hạn.

Token nóng mới trong tháng 6

Trong số các token phổ biến mới ra mắt vào tháng 6, dựa vào lộ trình niêm yết Binance Alpha, các dự án nền tảng VC vẫn chiếm ưu thế, và các đường đua phổ biến tập trung vào DeFi và Layer 1, trong đó các dự án DeFi - SPK, RESOLV, HOME, v.v. đã nhận được sự quan tâm rộng rãi từ thị trường.

3. Phân tích dữ liệu On-chain

3.1 Phân tích dòng tiền vào và ra của ETF BTC VÀ ETH

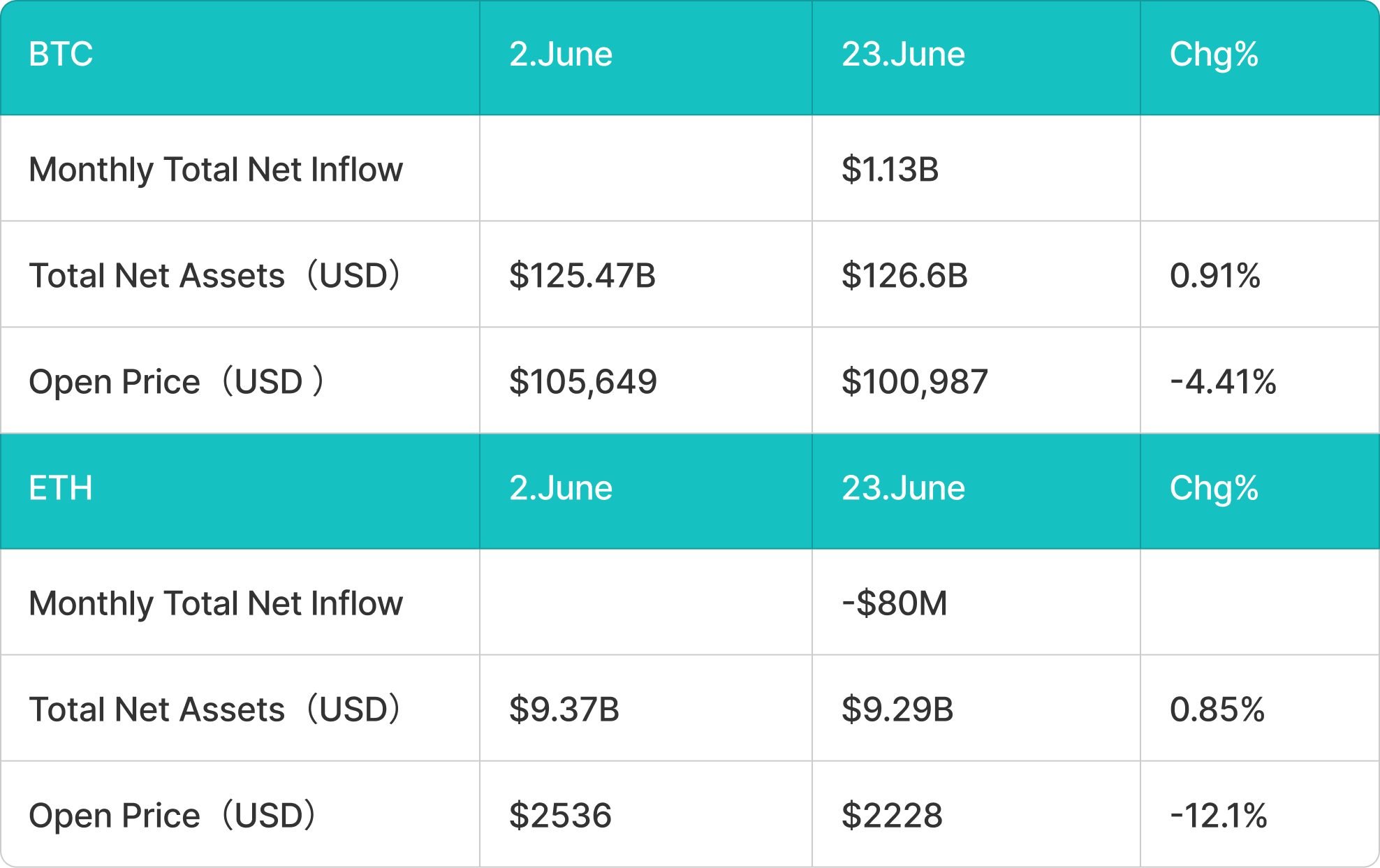

Dòng vốn BTC ETF là 1,13 tỷ đô la trong tháng 6

Vào tháng 6, sự leo thang của rủi ro địa chính trị ở Trung Đông + tác động của lập trường "diều hâu" của Fed đã dẫn đến khẩu vị rủi ro thị trường thấp hơn và tâm lý thị trường Bitcoin chịu áp lực và giá cho thấy xu hướng giảm biến động. Giá Bitcoin giảm từ 105.649 USD xuống còn 100.987 USD, giảm khoảng 4,41%. Mặc dù lệnh ngừng bắn tạm thời sau đó giữa Iran và Israel đã dẫn đến sự điều chỉnh giá, nhưng thị trường vẫn chịu ảnh hưởng của rủi ro chiến tranh. Các quỹ ETF giao ngay Bitcoin tiếp tục chứng kiến dòng vốn ròng, phản ánh niềm tin của các nhà đầu tư truyền thống vào giá trị dài hạn, với dòng tiền ròng tích lũy khoảng 1,13 tỷ đô la vào tháng Sáu.

ETH ETF đã chứng kiến dòng tiền chảy ra 80 triệu đô la vào tháng 6

Đối với Ethereum, giá thậm chí còn giảm đáng kể hơn sau tác động của cuộc chiến. Giá ETH giảm 12,1% xuống còn 2.228 USD từ 2.536 USD vào đầu tháng. Tương ứng, có một dòng tiền ròng từ Ethereum spot ETF, cho thấy sự gia tăng tâm lý e ngại rủi ro ngắn hạn, với dòng tiền ròng tích lũy khoảng 80 triệu đô la vào tháng Sáu.

3.2 Phân tích dòng tiền vào và ra của stablecoin

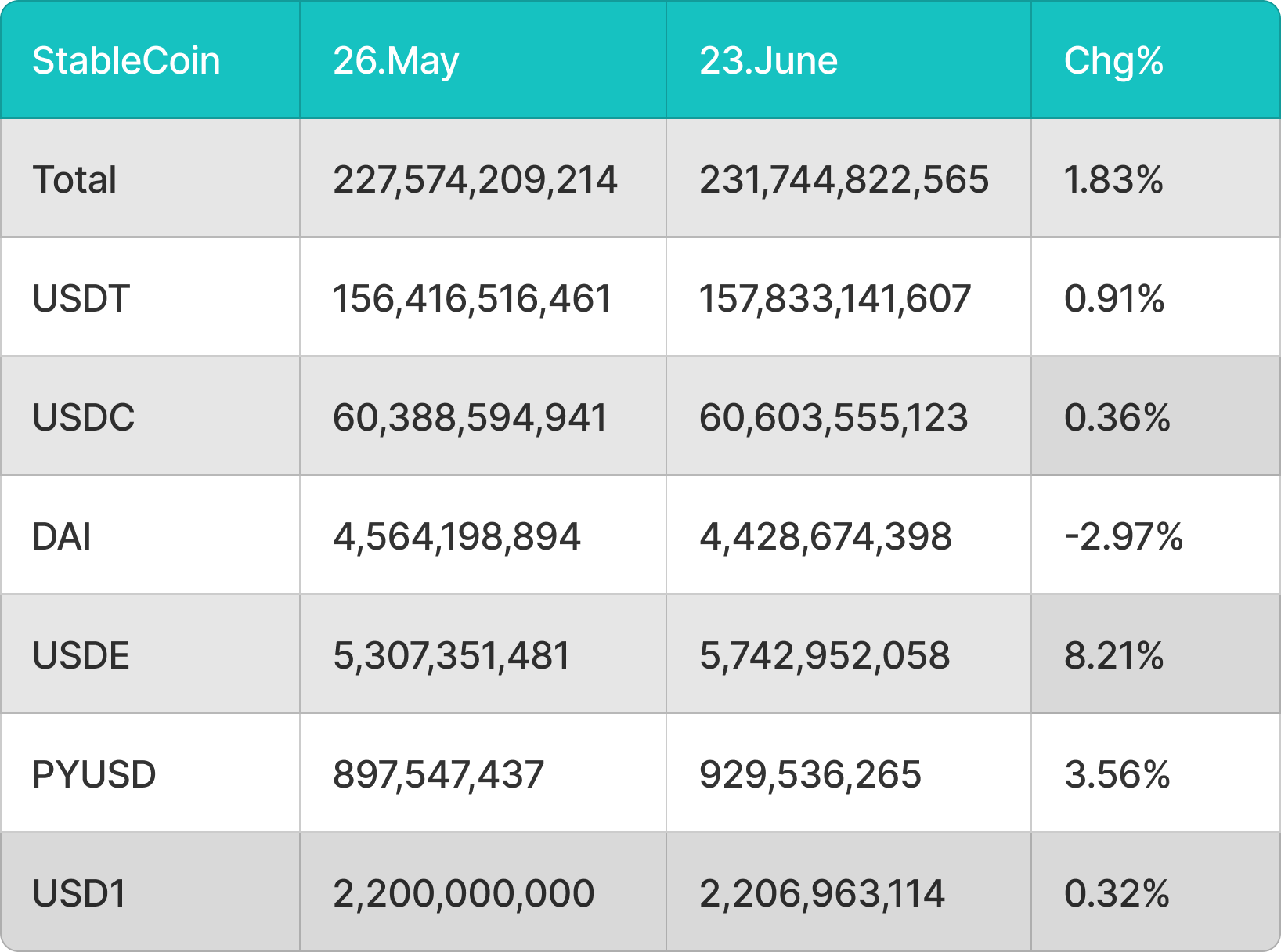

Dòng tiền stablecoin vào tháng 6 là khoảng 100 triệu đô la - với phần lớn dòng tiền đến từ USDT và USDC

Vào tháng 6, thị trường stablecoin tiếp tục đà tăng trưởng mạnh mẽ khi hóa đơn stablecoin và tin tức tích cực về việc niêm yết chứng khoán Hoa Kỳ của Circle tiếp tục. Trong số đó, USDT, USDE, USDC đã trở thành động lực chính cho tăng trưởng trong tháng này và tổng lưu thông stablecoin tăng khoảng 4,17 tỷ USD.

Thứ tư, phân tích giá của các loại tiền tệ chính thống

4.1 Phân tích thay đổi giá BTC

Đà tăng của Bitcoin, bắt đầu vào ngày 22 tháng 6, được thúc đẩy bởi tin tức rằng Tổng thống Mỹ Donald Trump tuyên bố "ngừng bắn hoàn toàn" giữa Israel và Iran, và giá nhanh chóng vượt qua 108.000 đô la, cho thấy sự mua bò vẫn tiếp tục. Bất chấp sự gia tăng rủi ro địa chính trị gần đây, Bitcoin ETF giao ngay của Mỹ đã ghi nhận dòng vốn ròng trong 11 ngày liên tiếp, cho thấy tâm lý của các nhà đầu tư tổ chức vẫn tích cực.

Bitcoin hiện đang trên đà thách thức mức cao nhất mọi thời đại là 111.980 đô la. Tuy nhiên, trong trường hợp không có chất xúc tác mới, giá có thể sẽ vẫn nằm trong phạm vi.

Bitcoin đã phục hồi mạnh mẽ từ 100.000 đô la vào ngày 22 tháng 6 và phá vỡ trên tất cả các đường trung bình động chính, cho thấy lực mua mạnh mẽ ở mức thấp. Đường trung bình động hàm mũ (EMA) 20 ngày hiện đã bắt đầu di chuyển lên và chỉ báo RSI cũng đã đi vào vùng tích cực, cho thấy rằng phe bò đang giành lại quyền kiểm soát nhịp điệu thị trường.

Trong ngắn hạn, phe gấu có thể xây dựng một tuyến phòng thủ giữa đường xu hướng giảm dần đến 111.980 đô la. Nếu giá tìm thấy ngưỡng kháng cự trong khu vực này nhưng có thể tìm thấy hỗ trợ gần đường EMA 20 ngày, điều đó sẽ cho thấy rằng phe bò đang mua khi giảm, sau đó là một nỗ lực đột phá khác. Ngược lại, nếu giá phá vỡ dưới mức hỗ trợ MA, cặp BTC/USDT có thể tiếp tục giao dịch trong phạm vi từ $98.200 đến $111.980.

4.2 Phân tích thay đổi giá ETH

Ethereum đã phục hồi từ 2.111 đô la vào ngày 22 tháng 6 và đạt đường EMA 20 ngày (2.473 đô la) vào ngày 24 tháng 6. Hiện tại, đường EMA 20 ngày có xu hướng đi ngang và chỉ báo RSI cũng gần với vị trí trục trung tâm, cho thấy các lực tăng và giảm giá của thị trường đang tạm thời ở trạng thái cân bằng.

Việc phá vỡ trên đường trung bình động có thể mở đường cho đà tăng, nhắm mục tiêu vào các mức kháng cự 2.738 đô la và 2.879 đô la. Ngược lại, nếu giá bị chặn gần đường EMA 20 ngày và giảm xuống dưới 2.323 đô la, điều đó có nghĩa là phe gấu tiếp tục gây áp lực lên đà tăng, tại thời điểm đó cặp ETH / USDT có thể một lần nữa kiểm tra mức hỗ trợ quan trọng ở mức 2.111 đô la.

4.3 Phân tích thay đổi giá SOL

Solana đã phục hồi từ 126 đô la vào ngày 22 tháng 6 và vượt qua mức giảm 140 đô la quan trọng vào ngày 24 tháng 6. Đà tăng hiện tại đã gặp ngưỡng kháng cự gần đường EMA 20 ngày (147 USD), nhưng dấu hiệu tích cực là những người đầu cơ giá lên đã cố gắng giữ được mốc 140 USD.

Nếu sự thoái lui bị hạn chế, thị trường dự kiến sẽ cố gắng vượt qua đường EMA 20 ngày và một khi nó đạt được vị trí, cặp SOL / USDT có thể tiếp tục kiểm tra mức 160 đô la nơi có đường trung bình động đơn giản (SMA) 50 ngày.

Nếu phe gấu cố gắng đẩy giá trở lại dưới 140 đô la, nó có thể kích hoạt một đợt thoái lui hơn nữa, với mức hỗ trợ được nhìn thấy ở mức 123 đô la hoặc thậm chí 110 đô la.

5. Sự kiện nóng trong tháng

1. Việc niêm yết Circle đã làm bùng nổ khái niệm stablecoin

Circle Internet Group, công ty mẹ của công ty phát hành stablecoin Circle, đã niêm yết thành công trên Sở giao dịch chứng khoán New York vào ngày 5 tháng 6 và giá cổ phiếu của nó đã tăng 861% từ giá mở cửa là 31 đô la lên mức cao nhất là 298 đô la, mang lại cho nó vốn hóa thị trường khoảng 76 tỷ đô la. Sau đó, do quỹ ARK của Cathie Wood nhanh chóng giảm khoảng 1,5 triệu cổ phiếu và rút ra hơn 330 triệu USD sau đợt IPO, giá của nó đã giảm xuống còn 198 USD tính đến ngày 26 tháng 6, với giá trị thị trường khoảng 50,6 tỷ USD.

Ở thời kỳ đỉnh cao, vốn hóa thị trường của Circle đã vượt qua vốn hóa thị trường lưu hành thực tế của USDC và doanh thu của nó chủ yếu đến từ lãi suất dự trữ USDC, tạo ra tổng doanh thu 1,6 tỷ đô la vào cuối năm 2024, trong đó Coinbase đã chiếm hơn một nửa, trở thành nguồn chi phí phân phối lớn nhất của Circle. Mặc dù quan hệ đối tác rất quan trọng để mở rộng phạm vi tiếp cận của USDC, nhưng cấu trúc lợi suất hiện tại cũng phơi bày rủi ro về việc Circle phụ thuộc quá mức vào thu nhập chênh lệch, điều này có thể siết chặt lợi nhuận nếu lãi suất giảm trong tương lai. Nhưng IPO trùng hợp với việc Thượng viện Hoa Kỳ thông qua Đạo luật GENIUS, tăng cường hỗ trợ chính sách cho các stablecoin tuân thủ và trở thành chất xúc tác cho sự cường điệu của thị trường về chủ đề "đô la kỹ thuật số". Nhìn chung, việc niêm yết của Circle đã trở thành một nút quan trọng trong sự tuân thủ của ngành công nghiệp stablecoin và thị trường đã cho nó một khoản phí bảo hiểm như một "công ty dẫn đầu bằng đô la kỹ thuật số", nhưng liệu định giá dài hạn của nó có thể đứng vững hay không vẫn phụ thuộc vào khả năng vượt qua sự phụ thuộc vào thu nhập dự trữ và xây dựng một mô hình thu nhập đa dạng bền vững.

2. Đạo luật GENIUS được thông qua, chờ chữ ký của Tổng thống

VÀO THÁNG 6 NĂM 2025, THƯỢNG VIỆN HOA KỲ ĐÃ ÁP ĐẢO THÔNG QUA DỰ LUẬT STABLECOIN GENIUS (68:30), ĐÁNH DẤU MỘT BƯỚC TIẾN LỊCH SỬ TRONG QUY ĐỊNH TIỀN ĐIỆN TỬ Ở HOA KỲ. Dự luật áp đặt các yêu cầu tuân thủ nghiêm ngặt đối với các nhà phát hành stablecoin, bao gồm 1:1 đô la hoặc dự trữ Kho bạc Hoa Kỳ ngắn hạn, kiểm toán hàng tháng, lệnh cấm stablecoin có lãi suất và chỉ cho phép phát hành bởi các công ty con của ngân hàng và các tổ chức được liên bang hoặc tiểu bang ủy quyền cụ thể. Dự luật rõ ràng bao gồm các stablecoin trong phạm vi quy định của Luật Bí mật Ngân hàng, thiết lập vị thế pháp lý của "tiền kỹ thuật số" đối với chúng, được coi là một cột mốc quan trọng trong việc thúc đẩy dòng chính của tài sản kỹ thuật số. Các nền tảng địa phương như Circle và Coinbase đã trở thành người hưởng lợi trực tiếp, với giá trị thị trường của Circle tăng vọt 35% sau khi dự luật được thông qua, trong khi Tether đang phải đối mặt với nhiều thách thức tuân thủ như trình độ kiểm toán và cấu trúc dự trữ.

Mặc dù dự luật vẫn chưa được Hạ viện bỏ phiếu để tổng thống ký, nhưng Trump đã công khai tán thành nó trên mạng xã hội, gọi nó là "nền tảng của đồng đô la kỹ thuật số". Nhìn chung, việc thông qua Đạo luật GENIUS không chỉ là một động thái chiến lược của Hoa Kỳ để cạnh tranh giành sự thống trị của các loại tiền kỹ thuật số mà còn có thể trở thành dấu hiệu cho mô hình quy định stablecoin toàn cầu, thị trường stablecoin dự kiến sẽ mở ra sự tăng trưởng bùng nổ và hệ thống tài chính của Hoa Kỳ cũng đang tăng tốc hướng tới một kỷ nguyên mới của số hóa và toàn cầu hóa nhiều hơn.

3. Ảo: cơ chế mới pumpfun + Bn Alpha kích nổ sức nóng thị trường

Virtual tháng này chắc chắn là một trong những dự án được nhắc đến nhiều nhất trên thị trường gần đây. Với cơ chế ra mắt mới sáng tạo, nó đã nhanh chóng thu hút một lượng lớn quỹ và sự tham gia của người dùng, đồng thời trở thành đại diện cốt lõi của câu chuyện đổi mới sinh thái cơ sở hiện tại. GIÁ CỦA VIRTUAL ĐÃ TĂNG 400% TỪ 0,5 ĐÔ LA VÀO GIỮA THÁNG 4 LÊN MỨC CAO 2,5 ĐÔ LA VÀO ĐẦU THÁNG SÁU. Những ưu điểm cốt lõi của Virtual là:

-

Giá tài chính cực thấp: Mỗi dự án mới được huy động với giá trị thị trường là 42.425 ảo (224.000 đô la), vì vậy người dùng có thể tham gia tài trợ với mức giá rất thấp, và tỷ suất lợi nhuận tiềm năng của dự án sau khi ra mắt dự án là rất lớn.

-

Mở khóa token tuyến tính: Khác với MEME trên PumpFun, các dự án mới của Virtual không được mở khóa sau khi thị trường mở cửa mà được mở khóa theo lô với mô hình kinh tế token minh bạch như VC coin. Ngoài ra, để ngăn chặn bên dự án đập vỡ thị trường, số tiền huy động được không được bàn giao trực tiếp cho bên dự án mà đều được bơm vào bể thanh khoản ban đầu.

-

Rủi ro thấp của các dự án mới: Nếu người dùng tham gia vào dự án mới và cuối cùng không thành công, toàn bộ số tiền sẽ được trả lại cho người dùng và Ảo chỉ gửi một vài dự án mới mỗi ngày, vì vậy chất lượng thường cao hơn MEME và rủi ro tham gia của người dùng là rất thấp.

-

Giảm xác suất Rug của nhóm dự án: Virtual đặt phí xử lý 1%, trong đó 70% được trả lại cho nhóm dự án, điều này khiến nhóm dự án có động lực tăng hoạt động giao dịch thay vì rút tiền ngắn hạn, tạo thành một vòng khép kín sinh thái lành tính.

Tuy nhiên, với sự gia tăng mức độ phổ biến của nền tảng, người dùng sớm thường nhận được lợi nhuận cao trong ngắn hạn thông qua chiến lược mở và bán, dẫn đến áp lực bán rất lớn đối với các dự án mới và làm suy yếu sự ổn định của hệ sinh thái tổng thể. Để đạt được mục tiêu này, Virtual đã ra mắt "Cơ chế khóa xanh" vào giữa tháng 6, thiết lập thời gian khóa bắt buộc cho người dùng mới, trong đó không thể bán token thu được và tích lũy điểm sẽ bị đình chỉ nếu chúng bị vi phạm. Mặc dù cơ chế này giúp hạn chế các đợt bán tháo sớm và kéo dài vòng đời dự án, nhưng nó cũng thay đổi đáng kể logic đầu cơ ban đầu. Chu kỳ lợi nhuận của người dùng buộc phải kéo dài, hiệu quả sử dụng vốn giảm và sự nhiệt tình của thị trường có sự lên xuống theo từng giai đoạn. Giá của Virtual đã đi vào kênh giảm vào giữa tháng Sáu, giảm hơn 37% so với mức cao xuống còn 1,69 đô la.

6. Triển vọng cho tháng tới

1. Pumpfun: Đấu giá token trị giá 4 tỷ USD lại bị hoãn lại

Cuộc đấu giá token Pumpfun, ban đầu được lên kế hoạch vào cuối tháng Sáu, đã bị hoãn lại một lần nữa và hiện dự kiến sẽ bị hoãn lại đến giữa tháng Bảy. Đây đã là một số lần trì hoãn kể từ khi đợt chào bán token lần đầu tiên được đề xuất vào cuối năm ngoái. Có thông tin cho rằng Pumpfun có kế hoạch huy động 1 tỷ đô la với mức định giá 4 tỷ đô la (FDV) và có kế hoạch airdrop 10% token để khuyến khích cộng đồng.

Kể từ khi ra mắt, Pumpfun đã đạt được doanh thu khoảng 700 triệu đô la do phí thấp và cơ chế đường cong ràng buộc, trở thành một trong những dự án có lợi nhuận cao nhất trên chuỗi Solana, nhưng hệ sinh thái của nó đang phải đối mặt với nhiều thách thức về niềm tin như sự gia tăng của các giao dịch bot, sự trì trệ của đổi mới sản phẩm và việc sử dụng vốn không rõ ràng. Vào giữa tháng 6, nền tảng và tài khoản xã hội của người sáng lập đã bị cấm trên nền tảng X, điều này đã gây ra sự lan truyền của các tin tức sai lệch như "can thiệp theo quy định" và "bắt giữ người sáng lập", điều này càng làm tăng thêm sự nghi ngờ của thị trường. Liệu vòng tài trợ định giá cao này có thể mang lại bước đột phá về cơ cấu cho hệ sinh thái Solana, hay trở thành một vụ thu hoạch vốn khác, vẫn đang được tranh luận trên thị trường.

2. Coinbase thúc đẩy tích hợp On-Chain cơ sở, JPMorgan Chase thí điểm "Token tiền gửi"

Coinbase gần đây đã thúc đẩy việc tích hợp sâu chuỗi Base vào ứng dụng chính của mình và hiện đã ra mắt Coinbase Verified Pools, cho phép người dùng KYC tương tác với DApp trên Base trực tiếp bằng số dư tài khoản Coinbase của họ, mà không cần chuyển đổi ví rườm rà và quy trình chuyển trên chuỗi, đồng thời đã công bố Uniswap và Aerodrome là nền tảng DEX cho các giao dịch trên chuỗi. Mặc dù tính năng này vẫn đang trong giai đoạn đầu, nhưng hướng đi này rất phù hợp với xu hướng hiện tại của nhiều sàn giao dịch tập trung thúc đẩy tích hợp on-chain và off-chain. Ví dụ: Binance cho phép người dùng sàn giao dịch trực tiếp mua token on-chain thông qua hệ thống Alpha; Bybit ra mắt Byreal để cung cấp cho người dùng sàn giao dịch khả năng DeFi để giao dịch các token on-chain phổ biến cũng như tài sản Solana. Hiện tại, trải nghiệm giao dịch một cửa của các sàn giao dịch tập trung và giao dịch trên chuỗi đã trở thành một hướng đi quan trọng cho sự phát triển của nền tảng.

Đồng thời, JPMorgan Chase & Co. đã thí điểm ra mắt JPMD, một "token tiền gửi" trên chuỗi Base, như một công cụ đô la kỹ thuật số tuân thủ cho các tổ chức, được hỗ trợ bởi tiền gửi ngân hàng và chỉ được phép. Từ góc độ của ngành, sự kết hợp giữa Coinbase và Base củng cố định vị chuỗi tuân thủ và lợi thế cấp đầu vào, và nếu tích hợp cấp ứng dụng được thực hiện trong tương lai, nó có thể mở rộng đáng kể cơ sở người dùng đang hoạt động trên chuỗi. Thí điểm của JPMorgan Chase phản ánh tác động tích cực của việc thông qua Đạo luật GENIUS Stablecoin và các tổ chức truyền thống đã bắt đầu triển khai theo dõi đô la trên chuỗi trên quy mô lớn, điều này có thể đưa các biến số mới vào bối cảnh cạnh tranh của các stablecoin tuân thủ trong bối cảnh xu hướng nới lỏng chính sách dần dần hiện tại. Cả hai đều có thể được coi là tín hiệu quan trọng theo xu hướng "thể chế tập trung và hệ sinh thái trên chuỗi", và cần chú ý đến nhịp điệu thực hiện quy mô lớn và hiệu quả tương tác chính sách sau đó của chúng.