Stablecoin APY 26%, HyperEVMs "versteckte Goldmine"

Originaltitel: The Missing Piece: Stables Liquidity on HyperEVM

Originalautor: @0xBroze, @felixprotocol Mitglied

Original-Compiler: Rhythm Small Deep

Anmerkung der Redaktion: In diesem Artikel werden die Möglichkeiten für Stablecoin-Renditen auf HyperEVM untersucht und darauf hingewiesen, dass das Kreditprotokoll und das DEX-Ökosystem seit dem Start seiner Mainnet-Alpha schnell gewachsen sind, wobei TVL Hunderte von Millionen Dollar erreicht hat. Obwohl Stablecoins wie feUSD und USDT0 eine gewisse Liquidität angezogen haben, sind sie immer noch nicht in der Lage, den Leverage-Bedarf von Hyperliquid zu decken, was Stablecoin-Kreditgebern 8-26% APY-Möglichkeiten bietet, was die 3-5% der Plattformen wie Ethereum weit übertrifft. Durch die Überbrückung von USDe oder USDT0 zu HyperEVM können Nutzer durch Kreditvergabe oder Liquiditätsbereitstellung hohe Renditen erzielen und dabei auf Risiken wie die Sicherheit von Smart Contracts und die Qualität der Sicherheiten achten.

Hier ist der Originaltext (zur besseren Lesbarkeit bearbeitet):

In diesem Artikel werde ich mich mit den Möglichkeiten für Stablecoin-Renditesuchende auf HyperEVM befassen. Hoffentlich wird dieser Artikel mehr Motivation für diejenigen bieten, die ein stabiles Einkommen suchen und sich Hyperliquid (HL) anschließen möchten. Die Händler von Hyperliquid sind bestrebt, mehr Hebelwirkung auf ihr Kapital zu setzen, und sie sind bereit, Ihnen dafür gute Renditen zu zahlen.

Die kambrische Explosion

Die Alpha des HyperEVM-Mainnets ging am 18. Februar live, wobei nur eine Handvoll Protokolle bereit waren, zunächst bereitgestellt zu werden. Drei Monate später ist das Ökosystem von HyperEVM schnell gewachsen und umfasst Kreditprotokolle (Felix, Hyperlend, Hypurrfi, Sentiment, Hyperstable usw.), dezentrale Börsen (DEXes wie Laminar, HyperSwap, Kittenswap, Curve) usw. mit einem Total Value Locked (TVL) von Hunderten von Millionen Dollar.

Benutzer nutzen das HyperEVM-Protokoll als Quelle für passives Einkommen, wenn der Handel mit hohem Risiko ausgesetzt ist, sowie als Liquiditätsplatz für Vermögenswerte wie HYPE, UBTC, UETH und HYPE LSTs, die nicht direkt als Sicherheiten auf HyperCore verwendet werden können. Mit der Expansion des HyperEVM-Kreditmarktes, von DEXes und LSTs haben wir das Aufkommen mehrerer neuer Stablecoins erlebt, beginnend mit CDP-Stablecoins wie dem feUSD in @felixprotocol und dem USDXL in @hypurrfi, gefolgt von @ethena_labs USDe und USDT0 von Anfang Mai. Diese Stablecoins bilden die Grundlage für ausgefeiltere Stablecoin-basierte Hebelprodukte im HyperEVM-Ökosystem.

DeFi-Wachstum seit dem Start von HyperEVM am 18. Februar - Alpha-Gelegenheit

Stabiles Einkommen vs. hyperliquide Exposure Seekers

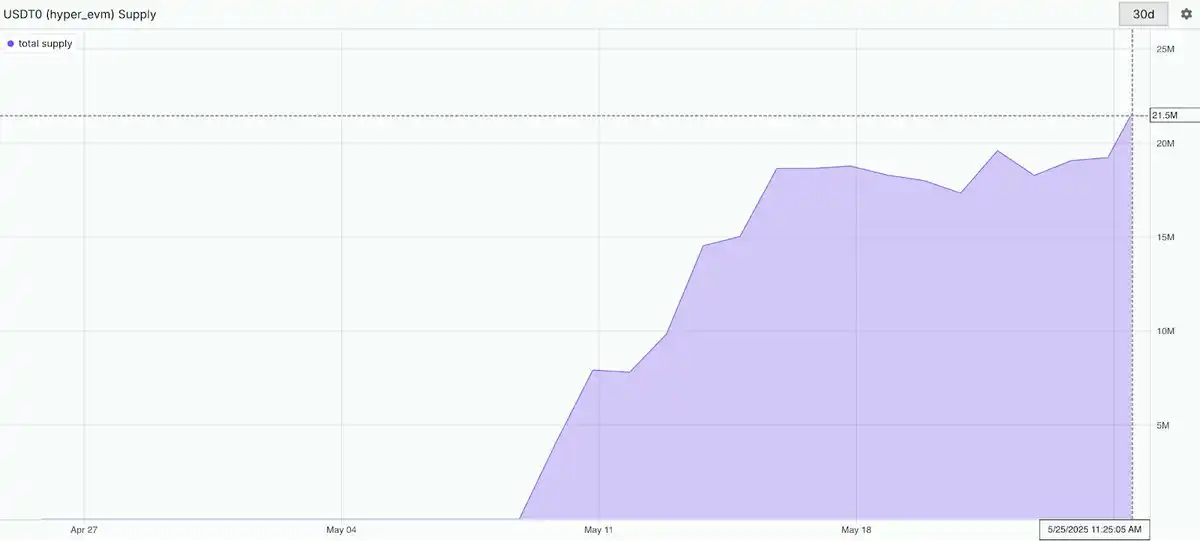

Ein Rätsel bleibt jedoch bestehen: Zum Zeitpunkt der Erstellung dieses Artikels haben wir etwa 50 Millionen feUSD, 21,5 Millionen USDT0, 12,5 Millionen USDe und 4 Millionen USDXL angezogen, aber die Stablecoin-Liquidität auf Hyperliquid reicht immer noch nicht aus, um den Kreditbedarf zu decken.

Dieses Ungleichgewicht bietet eine attraktive Gelegenheit für renditeorientiertes Kapital, da es den tatsächlichen Bedarf an Verschuldung widerspiegelt und nicht die künstlich gesteuerten Kreditaufnahme- und Kreditvergabepraktiken, die in anderen Ökosystemen üblich sind. Auf Hyperliquid nutzen Top-Trader mit großen Beständen an HYPE und anderen wichtigen Spot-Vermögenswerten HyperEVM direkt als Liquiditätsquelle, um profitable Long- und Short-Positionen auf HyperCore einzugehen. Dies hat zu einem anhaltenden Aufwärtsdruck auf die Kreditrenditen geführt, da die Liquidität der Stablecoin-Kreditvergabe fast sofort absorbiert wird.

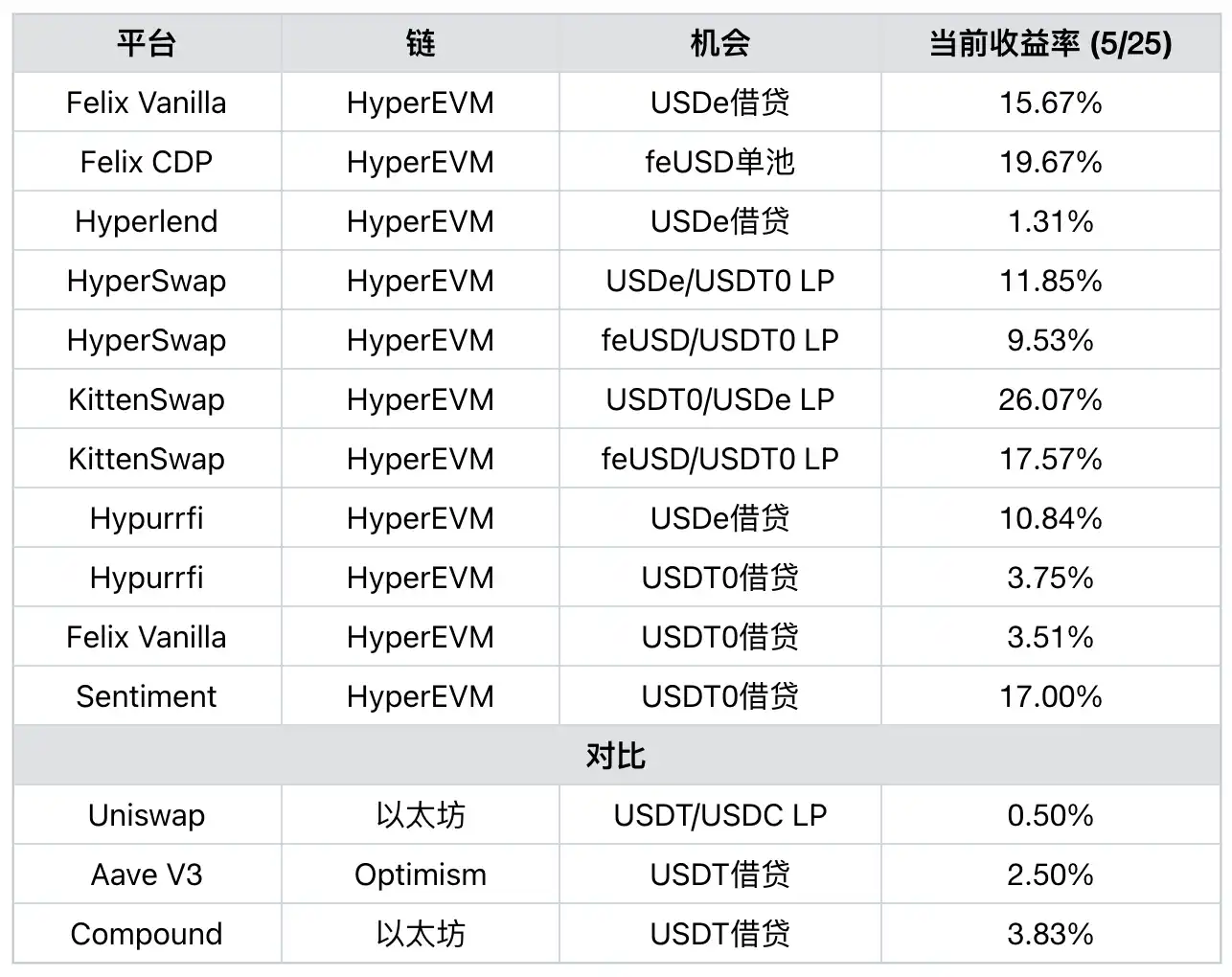

Selbst ohne Anreize wie Protokollkredite oder potenzielle Hyperliquid-Belohnungen für das 3. Quartal haben Stablecoin-Kreditgeber erhebliche Renditen erzielt – 8-12 % annualisierte Rendite (APY) auf Felix, 18-20 % auf Hypurrfi und bis zu 10-20 %+ auf Stablecoin/Stablecoin-Liquiditätsangebote auf DEXs wie HyperSwap und Kittenswap. Im Gegensatz dazu bieten etablierte Plattformen im Ethereum-Mainnet wie Aave für Stablecoins wie USDT nur eine nachhaltige Rendite von 3-5%.

Diese Möglichkeit ist jedoch nicht auf Nutzer beschränkt, die aus etablierten Ökosystemen wie Ethereum, Optimism, Arbitrum usw. zu Stablecoins gebracht werden, sondern auch auf Händler auf HyperCore. Diejenigen Händler, die USDC auf HyperCore halten, verpassen eine weitere bedeutende Anreizsaison und echte stabile Gewinne bei HyperEVM-Stablecoins wie USDT0, USDe, feUSD, USDXL und mehr.

Für diejenigen, die ein höheres Renditepotenzial und ein direktes Engagement in Hyperliquid suchen, aber die Volatilität und das Risiko von HLP nicht vollständig übernehmen möchten, ist die Kreditvergabe und die Liquiditätsbereitstellung (LPing) von HyperEVM eine Gelegenheit, Alpha zu schaffen.

Änderung des USDT0-Angebots auf HyperEVM seit der Einführung - Wie bewertet Purrsec

stabile Einkommensmöglichkeiten auf HyperEVM?

Während andere Ökosysteme Stablecoin-Liquidität durch hochkarätige Anreizprogramme angezogen haben, hat sich das Hyperliquide-Team diesem Ansatz widersetzt. Dies hat zu einigen Reibungen geführt, da die Kreditgeber sich über die erwarteten Renditen für die Kreditaufnahme oder Kreditvergabe auf HyperEVM oder die Bereitstellung von Liquidität nicht sicher sind, was für andere Ökosysteme mit expliziteren Krediten im Vergleich attraktiver sein kann. Es ist jedoch wichtig zu bedenken, dass immer noch mehr als 38,888 % des HYPE-Angebots verteilt werden müssen, mehr als 10 Milliarden US-Dollar zu aktuellen Preisen.

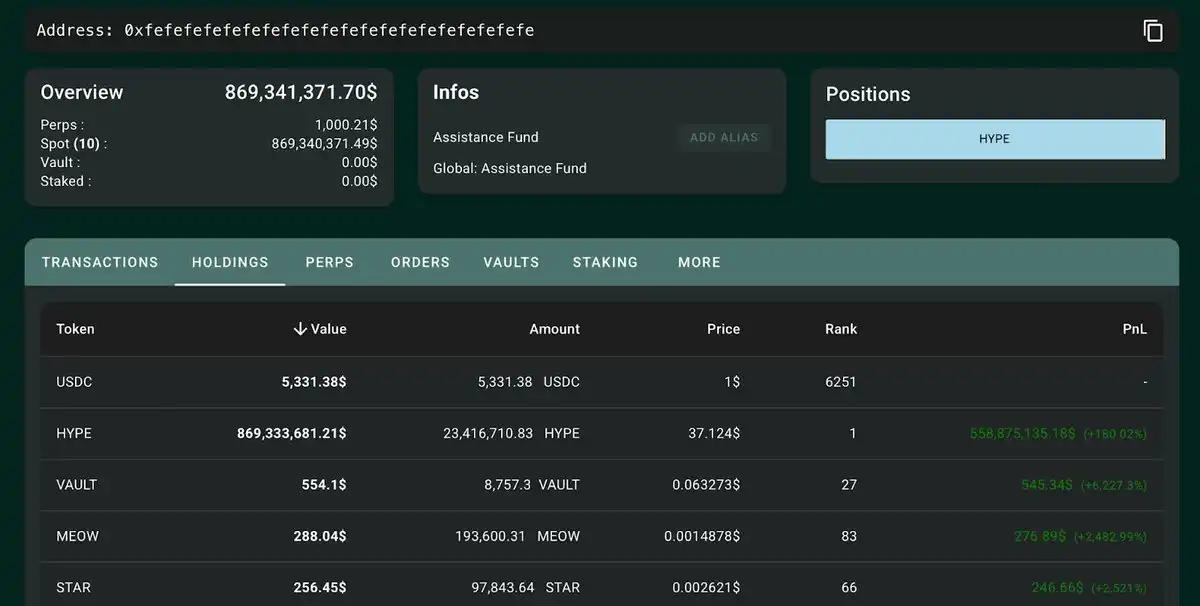

HYPE ist derzeit einer der produktivsten Vermögenswerte in DeFi, mit Rückkäufen aus dem Hyperliquid Assistance Fund in Höhe von etwa 230 Millionen US-Dollar allein in den letzten zwei Monaten. Bei diesem Tempo kauft Hyperliquid jedes Jahr fast 1,4 Mrd. $ an seinem Angebot zurück. Für große Stablecoin-Kreditgeber, die bereit sind, in den Bereich einzusteigen, sind die Vorteile dieser Gelegenheit offensichtlich äußerst attraktiv.

– >

– >

Hyperliquid Relief Fund – HYPE-Bestände von fast 900 Millionen US-Dollar –Ein Überblick über

vor dem Wechsel zu HyperEVM

bewerten muss Das Hauptrisiko stabiler Erträge bei HyperEVM dreht sich um die Sicherheit von Smart Contracts. Protokolle, die nicht öffentlich geprüft wurden, sollten vollständig vermieden werden. Selbst wenn es zu einer Prüfung kommt, sollten Anleger die Praktiken der Betriebssicherheit (OpSec) sorgfältig untersuchen, Prüfungsberichte prüfen und sich mit Dritten beraten, wobei der Kapitaleinsatz als eine Entscheidung betrachtet wird, die mindestens genauso wichtig ist wie der Kauf eines Kühlschranks, wie Peter Lynch geraten hat. Für Stablecoin-Liquiditätsanbieter (LPs) ist der unbeständige Verlust geringer, und der Risikoschwerpunkt verlagert sich auf das Kontrahentenrisiko und das Risiko uneinbringlicher Forderungen.

Die Bewertung der Qualität der Sicherheiten, der Sekundärliquidität und konservativer Risikoparameter wie dem maximalen Beleihungsauslauf (LTV), den Liquidationsschwellen und den Zinsmechanismen ist entscheidend für risikokontrollierte Kreditentscheidungen. Wenn es weiteren Diskussionsbedarf zu einem bestimmten Risikofaktor gibt, können Sie sich gerne direkt an uns wenden.

Schritt-für-Schritt-Anleitung: Verdienen Sie Stablecoin-Rendite

HyperEVMIWenn Sie ein Benutzer mit einer großen Anzahl von Stablecoins sind und einige Ihrer Stablecoins zu HyperEVM überbrücken möchten, um diese Werte zu erfassen, was sollten Sie tun? Hier sind die Schritte:

Schritt 1: Konvertieren Sie den Stablecoin, den Sie einbringen möchten, in USDe oder USDT0. USDe ist attraktiv für Punktemaximierer, da Ethena auch Anreize für die Verwendung von HyperEVM bietet. USDT0 ist für treue Tether-Nutzer und große USDT-Inhaber geeignet. Wenn Sie diese Vermögenswerte umtauschen müssen, wird empfohlen, einen Aggregator wie Llamaswap direkt zu verwenden, um den besten Wechselkurs und die tiefste Liquidität zu erzielen.

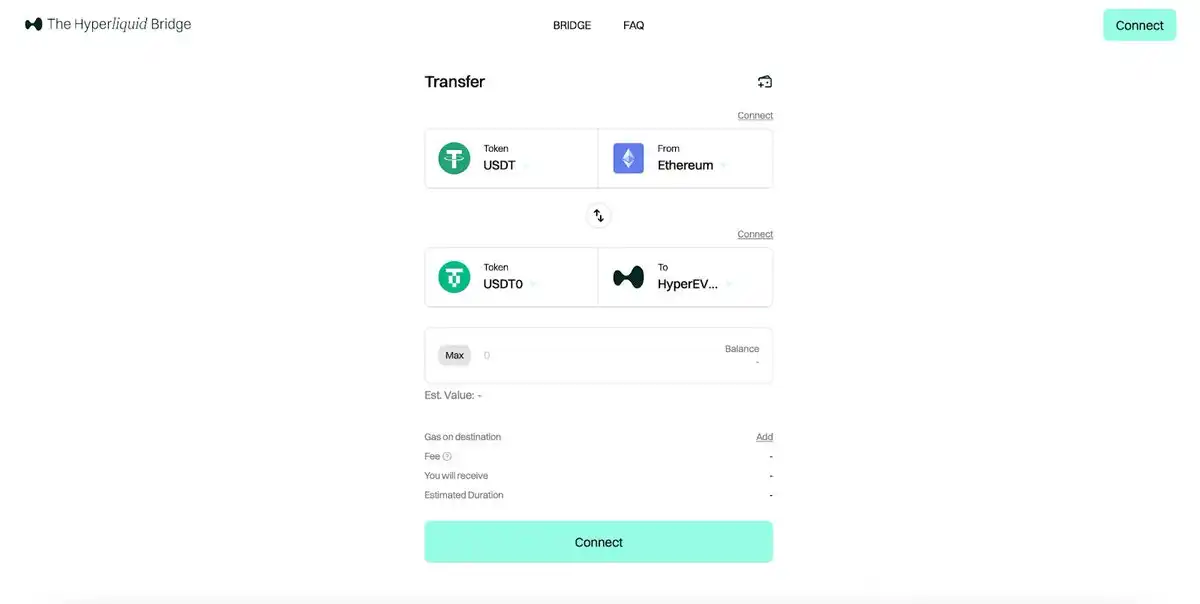

Schritt 2: Greifen Sie auf die von LayerZero bereitgestellte HyperliquidBridge zu, wo Sie von Ethereum, Base, Optimism, Arbitrum und mehr direkt zu HyperEVM brücken können. Wählen Sie die Option aus, um eine direkte Brücke zu HyperEVM anstelle von HyperCore zu erstellen.

Schritt 3: Sobald Sie einen Stablecoin auf HyperEVM besitzen, gibt es mehrere Möglichkeiten zu erkunden, die in einigen der folgenden Ausführungen beschrieben werden. Es wird empfohlen, zuerst die Möglichkeiten der Liquiditätsbereitstellung (LP) von Stablecoin/Stablecoin auf HyperSwap, KittenSwap und Curve zu erkunden. Diese Pools werden in der Regel von mehreren Parteien incentiviert und haben eine annualisierte Rendite im Bereich von 10-15%+. Wenn Sie nicht an der Bereitstellung von Liquidität interessiert sind oder es vorziehen, Renditen zu verleihen, können Sie auf Kreditprotokolle wie Sentiment, Felix Vanilla, Hyperlend, Hypurrfi und andere zugreifen, um Kreditnehmern Stablecoins anzubieten. Aufgrund der derzeit mangelnden Liquidität von automatisierten Market Makern (AMMs) bieten diese Protokolle jedoch derzeit die höchsten Renditen.

Überbrückung von USDT von Ethereum auf USDT0 für HyperEVM direkt über LayerZero - TheHyperliquidBridge

könnte Alpha bei Ihnen auf HyperEVM

sein

Hoffentlich wird dieser Artikel als Weckruf für passive Stablecoin-Kreditgeber dienen, die sich der HyperEVM-Chance möglicherweise nicht bewusst sind, da das Hyperliquid-Kernteam nicht mit Krediten und Anreizen überhäuft wird. Schritt für Schritt werden wir das ultimative Stablecoin-Liquiditätsökosystem auf Hyperliquid aufbauen.

Vergleichstabelle der stabilen Einkommensmöglichkeiten von HyperEVM mit anderen Plattformen

"Ursprünglicher Link".