Pseudodecentralizační past: Rozbor tří strukturálních nedostatků CDP stablecoinu na HyperEVM

Originální název: Co je špatného na CDP stablecoinech na HyperEVM?

Původní autor: @stablealt

Původní kompilace: zhouzhou, BlockBeats

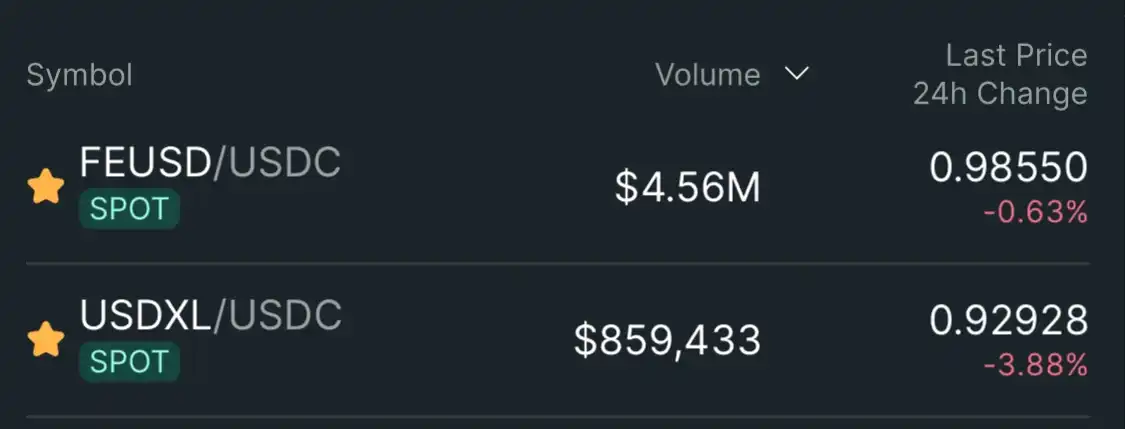

Poznámka redakce: "stablecoiny" CDP na HyperEVM, jako jsou feUSD a USDXL, nebyly schopny udržet fixní cenu 1 $ kvůli nedostatku silného arbitrážního mechanismu, slabé poptávce po Hyperliquidu a nízkým výpůjčním nákladům, což způsobilo, že jejich ceny klesly pod 1 $. Hyperliquid nativně nabízí obchodování s pákovým efektem a uživatelé nepotřebují stablecoiny CDP. Jakmile dojdou airdropy a bodové odměny, tokeny CDP ztratí hodnotu a nakonec se nebudou schopny udržet.

Následuje původní obsah (původní obsah byl upraven pro snadnější čtení a pochopení):

Zřeknutí se odpovědnosti: Tento článek není FUD ani útok na CDP protokol HyperEVM.

Stručně řečeno: CDP stablecoiny, jako jsou feUSD a USDXL, nejsou ve skutečnosti volatilní ani kapitálově efektivní. Chybí silný arbitrážní mechanismus, mají omezené případy použití a používají se hlavně pro obchodování s pákovým efektem, zatímco Hyperliquid již nativně poskytuje lepší uživatelskou zkušenost a likviditu. V důsledku toho se tyto tokeny obchodují pod svou fixní cenou 1 USD a bez pobídek, jako jsou airdropy, pravděpodobně zmizí.

Stablecoiny zajištěné dluhové pozice (CDP) slibují, že poskytnou decentralizovanou alternativu ke stablecoinům krytým dolarem (jako je USD a USDT) nebo centralizovaným syntetickým dolarům (jako je USDe), ale realita často není taková, jak se očekávalo. feUSD, USDXL a KEI jsou některé z nejnovějších příkladů pokusů o emulaci Liquity, ale všechny čelí vážným problémům, jako je stabilita ukotvení, škálovatelnost nebo nedostatky v designu pobídek.

Tento článek rozebere, co jsou tyto problémy, co vám placení KOL neříkají a proč tyto problémy nejsou jen bolestmi růstu – jsou strukturální.

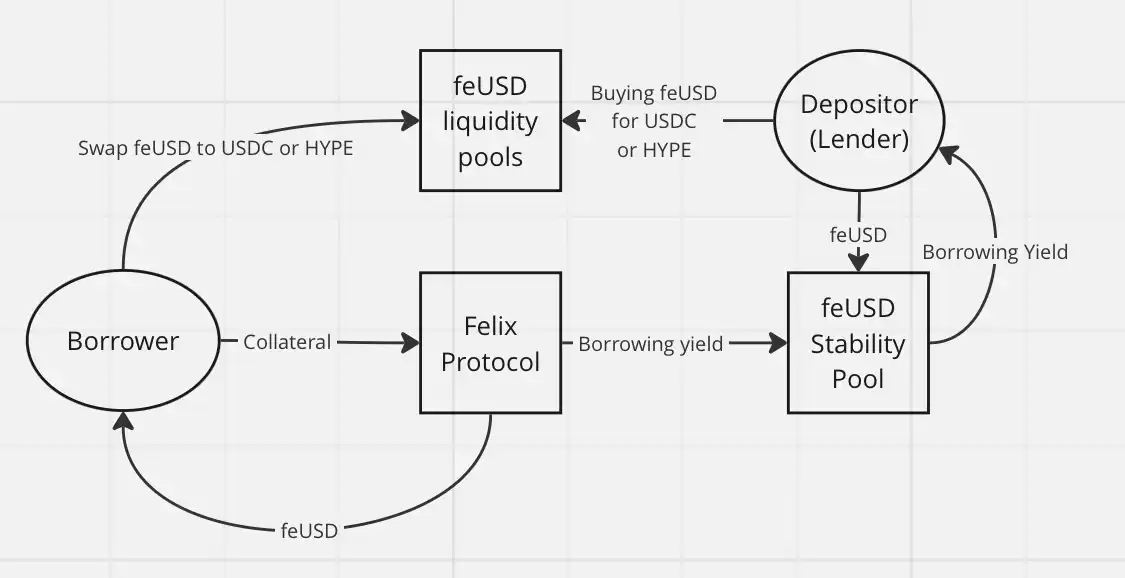

Přehled návrhu CDP

Nejprve si pojďme pochopit základní koncept: CDP "stablecoiny" nejsou ve skutečnosti skutečné stablecoiny nebo tokeny "USD". Proto se DAI nazývá "DAI" místo USDD nebo něčeho jiného. Stablecoin CDP je nesprávně pojmenován s předponou "USD" a může nováčky DeFi uvést v omyl. Nemají arbitrážní mechanismus a nemají přímé záruky. Každý token CDP je ražen z ničeho a může být výrazně pod hodnotou 1 $.

Aby uživatelé mohli razit CDP token, musí uzamknout více než 100 % hodnoty kolaterálu, aby mohli tokeny půjčit. To snižuje kapitálovou efektivitu a omezuje růst. Abyste mohli vyrazit 1 token, musíte uzamknout hodnotu více než $1. V závislosti na poměru úvěru k hodnotě nemovitosti může být tento poměr vyšší.

Bez přidání mechanismů náročných na prostředky, jako je Felixův odkup (kdy arbitrážní obchodníci mohou ukrást něčí kolaterál, pokud je výpůjční sazba příliš nízká) nebo modul PSM společnosti Dai, CDP tokeny jednoduše nemohou udržet vazbu 1:1 na americký dolar, zvláště když je jejich primárním případem použití obchodování s pákovým efektem.

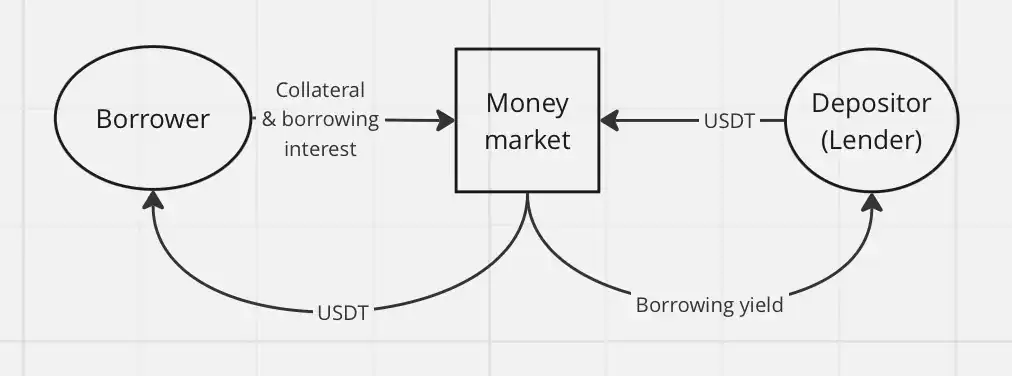

V DeFi je CDP jen další formou půjčování. Dlužníci razí stablecoiny CDP a vyměňují je za jiná aktiva nebo výnosové strategie, o kterých se domnívají, že překročí protokolární zápůjční sazbu.

Co se přihodilo?

Každý vyměňuje svůj CDP stablecoin za jiná aktiva, obvykle stabilnější centralizovaná aktiva, jako je USDC nebo USDT, nebo za volatilnější aktiva (jako je HYPE) pro obchodování s pákovým efektem. Nemá smysl tyto tokeny držet, zvláště pokud potřebujete na Felixu zaplatit anualizovaný výnos (APY): feUSD si na Felixu půjčuje s anualizovaným výnosem (APY) 7 % a USDXL si půjčuje s APY 10,5 % na HypurrFi.

Vezměme si jako příklad USDXL: nemá místní případ použití a uživatelé nemají důvod jej držet. Proto může kolísat na $0,80, $1,20 atd. – cena není ukotvena žádným skutečným arbitrážním mechanismem. Jeho cena jednoduše odráží potřebu uživatele půjčit si HYPE. Když se USDXL obchoduje nad 1 USD, dlužníci si mohou půjčit více USD; Za méně než 1 dolar si dlužník půjčí méně – je to tak jednoduché.

feUSD je o něco lepší. Felix poskytuje uživatelům stabilizační fond, kde mohou uživatelé vydělat 75 % z výpůjčních poplatků a likvidačních bonusů, s ročním výnosem kolem 8 % v současné době. To pomohlo snížit volatilitu cen, ale stejně jako u USDXL stále neexistuje žádný silný arbitrážní mechanismus, který by feUSD pevně udržel na 1 USD. Jeho cena bude stále kolísat v závislosti na poptávce po půjčování.

Základní problém je v tomto: uživatelé, kteří nakupují feUSD a vkládají jej do stabilního poolu, v podstatě půjčují své USDC nebo HYPE (prostřednictvím Felixe) osobě, která feUSD vyrazila. Tyto tokeny CDP nemají žádnou vnitřní hodnotu. Jsou cenné pouze tehdy, pokud jsou spárovány s cennými tokeny, jako je HYPE nebo USDC v poolech likvidity.

To přináší riziko třetích stran a bez airdropů nebo jiných pobídek mají uživatelé DeFi prakticky malý důvod půjčovat si nelikvidní, nevázané tokeny, jako je feUSD nebo USDXL, nebo je kupovat jako výstupní likviditu pro dlužníky. Proč to dělat, když si můžete půjčit stablecoiny jako USDT nebo USDe přímo? Stablecoiny, které si půjčíte, budou nakonec stejně převedeny na jiné tokeny, takže se nemusíte starat o decentralizaci vypůjčených aktiv.

Klasické půjčování je mnohem jednodušší díky mechanismu setrvačníku peněžního trhu, jako je Hyperlend, a má stejný ekonomický efekt na koncového uživatele.

Dalším důvodem, proč CDP nebylo v HyperEVM úspěšné: obchodování s pákovým efektem je již nativní funkcí ekosystému Hyperliquid. Na jiných řetězcích nabízí CDP decentralizované obchodování s pákovým efektem. Na Hyperliquidu stačí uživatelům používat samotnou platformu, využívat pákové trvalé kontrakty (perps) a skvělou uživatelskou zkušenost a nemusí se spoléhat na stablecoiny CDP.

S Hyperliquid není vůbec potřeba obchodování s pákovým efektem prostřednictvím protokolů třetích stran. Jediný případ použití, který vidím pro CDP, je pro cirkulární operace pro pákové farmy a HLP.

Abychom to shrnuli, zde jsou důvody, proč CDP "stablecoiny" na HyperEVM nedosahují dostatečného výkonu:

Nedostatek silného arbitrážního mechanismu

Slabá poptávka po CDP produktech v Hyperliquidu

Nízké výpůjční náklady a žádný důvod držet CDP tokeny

Výsledkem je, že "stablecoiny" CDP, jako jsou feUSD a USDXL, se obchodují za měkké fixace pod 1 $: 0,985 $ (-1,5 %) za feUSD a 0,93 $ (-7 %) za USDXL.

Závěr: V ekosystému Hyperliquid nevidím žádný potenciál pro CDP stablecoiny. Uživatelé je nepotřebují – Hyperliquid již nabízí lepší uživatelský zážitek a hlubší likviditu s nativní podporou obchodování s pákovým efektem. Jakmile je program odměn za airdrop a body vyčerpán, token CDP ztratí svou zbývající užitnou hodnotu.

Hypurrliquid, neopouštějte likviditu.