DeFi 3.0 da StakeStone: "UnionPay + Alipay" no mundo cripto faz a indústria dizer adeus ao "atrito interno"

Autor: Ice Frog

No mundo cripto, a liquidez determina tudo, sem liquidez suficiente, por melhor que seja o DeFi, é apenas um "remanso" e não pode realmente jogar seu valor, e com a contínua expansão da ecologia da cadeia pública, a separação da liquidez de capital entre as cadeias tornou-se o maior obstáculo para o desenvolvimento da indústria.

A StakeStone atingiu com precisão o ponto problemático desta indústria, tentando se tornar a "UnionPay + Alipay" do mundo cripto, construindo uma infraestrutura de liquidez de cadeia completa, permitindo que os fundos fluam livremente entre diferentes cadeias públicas e dando adeus ao dilema de liquidez da fragmentação, ineficiência e involução.

Pode-se dizer que a StakeStone está tentando construir uma infraestrutura financeira na era DeFi 3.0, para que toda a indústria de blockchain possa se despedir da batalha sem sentido por liquidez e realmente entrar em uma nova era de livre fluxo de fundos.

Abaixo, tento usar a linguagem mais popular para fazer uma análise deste projeto:

1. O posicionamento da StakeStone: um divisor de águas para a infraestrutura de liquidez de cadeia completa

1.1 Pontos problemáticos e soluções

Pontos problemáticos da indústria:

Segmentação de liquidez, renda única e diferentes retornos da nova cadeia antiga

A atual transferência de dinheiro entre cadeias de blockchain requer operações complexas e altas taxas, e a tecnologia de cadeia completa é uma ponte para abrir esses silos, para que o dinheiro possa fluir livremente e você possa usar a cadeia que quiser;

Do ponto de vista da liquidez entre cadeias, atualmente há fragmentação de liquidez entre cadeias (por exemplo, é difícil para o BTC participar do DeFi), uma única estratégia de renda (incentivos de token não são práticos e insustentáveis) e é difícil para as cadeias emergentes começarem frias. De um modo mais geral, existem três pontos principais

1⃣ O dinheiro está "preso" numa corrente e não pode ser movimentado. Por exemplo, o Bitcoin só pode estar na cadeia Bitcoin, e o ETH só pode ser usado em DeFi na cadeia Ethereum.

2⃣ A nova cadeia não é usada, e a cadeia antiga está muito lotada. Por exemplo, quando a nova cadeia pública foi lançada pela primeira vez, ninguém economizou dinheiro, e a antiga cadeia (como a Ethereum) transbordou fundos, mas teve retornos baixos.

3⃣ Os ganhos são insustentáveis. Muitos projetos atraem usuários com altas recompensas de tokens, e uma vez que os tokens são interrompidos, os fundos são imediatamente retirados.

Solução da StakeStone: três produtos principais para resolver a alocação de liquidez de toda a cadeia

1⃣STONE (ETH portador de juros): Agrega liquidez ETH multicadeia e otimiza dinamicamente a estratégia de rendimento.

2⃣SBTC/STONEBTC (Full-Chain BTC and Interest-Bearing BTC): Unifique o pool de liquidez BTC e ative o valor DeFi do BTC.

3⃣LiquidityPad: Conecta o fluxo de fundos entre Ethereum e cadeias emergentes para alcançar a captura de valor bidirecional.

1.2 Singularidade da Solução StakeStone

Se esclarecermos a singularidade da solução da StakeStone, podemos usar o complexo "Alipay + UnionPay" no mundo cripto como uma analogia visual.

1⃣ Experiência de nível Alipay

STONE: Como Yuebao no Alipay, você pode ganhar juros automaticamente quando deposita ETH, e você também pode gastar cross-chain a qualquer momento.

SBTC: Como um "cartão de crédito de ouro digital", o BTC também pode ganhar renda e também pode ser passado em todos os lugares.

2⃣ Rede ao nível da UnionPay

O LiquidityPad pode abrir as reservas de capital de todas as cadeias, para que novas cadeias possam rapidamente "atrair investimento" e as antigas cadeias possam "ir para o campo para aliviar a pobreza".

Com a adição dos produtos e experiências acima, para os usuários, é basicamente possível gerenciar o dinheiro de todas as cadeias em uma conta e ganhar renda enquanto deitado; Também pode tornar o Bitcoin um ativo portador de juros.

Para a indústria, por um lado, ajuda a nova cadeia a acelerar o arranque a frio e atrai fundos com rendimento real; Por outro lado, acabe com a guerra civil de liquidez e os atritos internos, para que o dinheiro possa fluir livremente em toda a cadeia, que é fácil de usar.

Para o atual círculo monetário, a liquidez é a força vital de todos os produtos, e o dinheiro está morto se não se mover. O protocolo de liquidez de cadeia completa da StakeStone essencialmente não faz mais do que fazer três coisas:

Reparar pipelines de liquidez para que os pools de ativos de todas as cadeias possam ser interligados sem problemas; Construir uma bomba de liquidez, para que o dinheiro seja automaticamente bombeado para a cadeia com altos retornos (como a nova cadeia); Unifique o padrão e deixe os ativos de diferentes cadeias fluírem sob um padrão. Deixe o dinheiro fluir sem problemas entre as blockchains. Os usuários comuns podem ganhar renda sem cérebros, e a indústria pode se despedir completamente do atrito interno fragmentado, que é o valor real da narrativa de liquidez de cadeia completa.

2. Análise do modelo dual-token: um trabalho, um dividendo

A StakeStone publicou recentemente um whitepaper para seu protocolo e foi pioneira no uso de dois modelos de token (sto e vesto).

Vale a pena analisar este modelo dual-token, pois sintetiza a intenção do projeto de usar este modelo para resolver o atual modelo de casino DeFi e transformá-lo num modelo de parceria, o que pode indicar as ambições estratégicas de longo prazo do projeto.

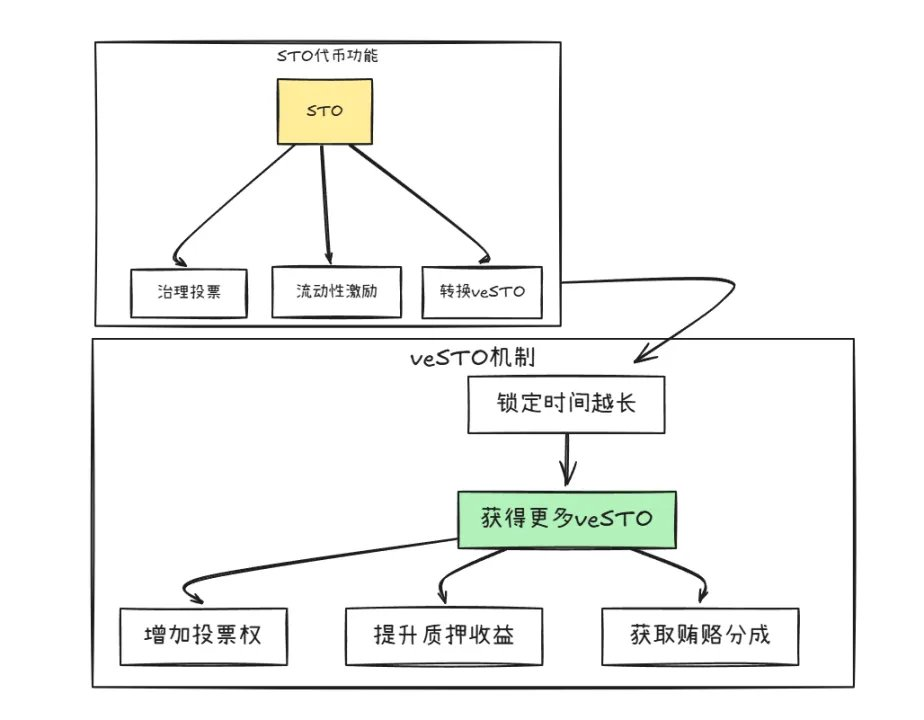

Como mostrado na figura acima, os tokens duplos, STO e veSTO, têm um mecanismo de conversão, mas suas funções são diferentes:

1⃣STO: Token para o trabalho

A principal função é: votação de governança, segurando STO pode votar para determinar a direção do desenvolvimento do projeto (como qual cadeia apoiar primeiro). Recompensas, o projeto usa STOs para recompensar os usuários que fornecem liquidez (como aqueles que depositam ETH para ganhar juros). As taxas são cobradas, e a plataforma pega um corte de cada transação e distribui para os titulares com STO.

Além disso, vale particularmente a pena mencionar que, embora o STO seja um token de governança funcional, ele tem seu próprio mecanismo deflacionário, e outros projetos devem comprar STO e queimá-lo se quiserem usar a liquidez da StakeStone.

2⃣veSTO: Token de dividendo

O token é trocado principalmente por veSTO bloqueando STO (semelhante a um período de depósito). Com veSTO, você automaticamente tem três privilégios, mais poder de voto, e você pode decidir para qual pool a recompensa STO será enviada; Mais rendimento de detenção, quando se poupa dinheiro para ganhar juros, o rendimento dos detentores de veSTO duplica; Há mais oportunidades de receber envelopes vermelhos, e outros projetos enviarão "subornos" aos detentores de veSTO (como dividir diretamente a ETH) para atrair fundos.

Além disso, a fim de evitar fugir imediatamente após a detenção, o veSTO está definido para 30 dias para desbloquear para evitar que grandes investidores esmaguem o mercado.

Este modelo dual-token não parece ser complicado, mas todo o design é basicamente voltado para os pontos problemáticos atuais da indústria.

1⃣ No passado, os usuários basicamente corriam com um tiro, e vendiam tokens depois de ganhá-los, e o preço da moeda caía infinitamente; Agora é através do veSTO lock-up, que indiretamente leva os usuários a mudar da especulação para a flutuação de longo prazo, e quanto mais eles ganham, eles têm que bloquear e reduzir a especulação.

2⃣ No passado, a equipe do projeto jogava dinheiro louco para começar rapidamente, mas ninguém usava a piscina; Agora são os detentores do veSTO que decidem para onde vai o dinheiro, ou seja, a comunidade onde o dinheiro flui tem a palavra final.

3⃣ No passado, havia uma emissão ilimitada de tokens de projeto, e algumas partes maléficas do projeto eram adicionadas à vontade; Agora, outros projetos querem usar a liquidez da StakeStone? Compre STO primeiro e queime-o! Quanto mais pessoas o utilizam, mais escassos se tornam os OCP.

A partir do design de token acima, a intenção do projeto pode ser claramente vista, e através do design inteligente do modelo de token, usuários e partes do projeto podem se tornar uma comunidade de interesses - quanto mais tempo você participar, mais você ganha, e você ainda pode ser o mestre.

3. Avaliação e potencial de rendimento: pontos, airdrops e dividendos ecológicos

3.1 Análise de Avaliação de Projetos

Do ponto de vista do benchmarking de avaliação de pista, os principais projetos atuais de protocolos de staking líquida, como EtherFi (FDV $ 820 milhões) e Puffer (FDV $ 250 milhões) geralmente caem na faixa de US $ 2-800 milhões, enquanto a expectativa de avaliação da StakeStone (FDV $ 5-$ 1 bilhão) é geralmente maior do que a de projetos semelhantes. Esta lógica premium resulta de três suportes principais:

1⃣ Prémio de escassez para posicionamento de toda a cadeia

O StakeStone não é um protocolo tradicional de staking de cadeia única, mas o primeiro protocolo a propor uma infraestrutura de liquidez de cadeia completa. Em comparação com Renzo e Puffer, que são subdivididos verticalmente, sua lógica de negócios abrange três cenários principais: staking ETH, ativos portadores de juros BTC e agregação de liquidez entre cadeias, que é equivalente ao benchmarking LRT, BTC-Fi e pontes entre cadeias ao mesmo tempo.

Comparando horizontalmente o LayerZero (um protocolo de interoperabilidade de cadeia completa com uma avaliação de US$ 3 bilhões), a StakeStone se concentra no caminho diferenciado da otimização da eficiência de capital, fortalecendo ainda mais sua imaginação de avaliação.

2⃣Hard power fundamental impulsionado por TVL

A partir de agora, o total de ativos de garantia (TVL) na cadeia StakeStone excedeu US$ 700 milhões, e alta liquidez significa alto reconhecimento de mercado, liquidez suficiente e muitas vezes pode dar avaliações mais altas.

Em particular, devido ao seu modelo dual-token, pode trazer um efeito multiplicador de receita significativo: a taxa de protocolo e a receita de suborno estão diretamente ligadas à TVL, formando um volante de "crescimento de receita-expansão ecológica-aumento de TVL".

3⃣ A profundidade estratégica da ligação ecológica

Através do produto LiquidityPad, a StakeStone alcançou uma cooperação aprofundada com os principais ecossistemas, como Plume (levantando 10 milhões) e Story Protocol para fornecer-lhes liquidez on-chain inicial.

Esse papel de "provedor de infraestrutura de liquidez" traz ganhos triplos: as taxas e subornos pagos por projetos cooperativos aumentam diretamente a receita do contrato; Cada vez que uma nova cadeia é conectada, a StakeStone captura usuários e ativos incrementais para essa cadeia.

Em resumo, a lógica de avaliação da StakeStone deve ir além de uma referência de pista única, e seu posicionamento como um hub de liquidez de cadeia completa, alta liquidez TVL e o efeito bola de neve da expansão ecológica juntos constituem um forte suporte para o FDV de US$ 5-1 bilhão.

3.2 Análise dos benefícios da participação no projeto

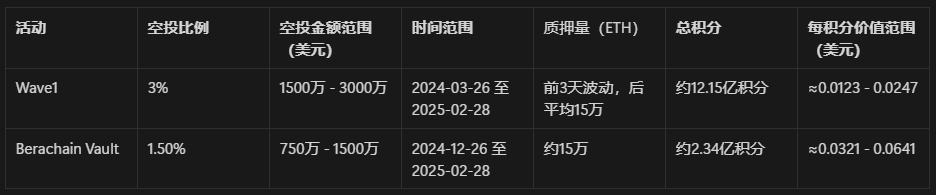

O projeto clarificou a taxa de airdrop, 3% do fornecimento total do pool de recompensas Wave1 na primeira fase do evento de Carnaval, e 1,5% de airdrop para o evento Berachain Vault.

1) Onda1

Duração: 26 de março de 2024 a 28 de fevereiro de 2025 (cerca de 340 dias)

Status da aposta: 3 dias atrás: 342.000, 275.000, 259.000 ETH; Depois: ≈ 150.000 ETH

Cálculo de pontos: pontos nos primeiros 3 dias: cerca de 2.102.400 pontos; Os restantes 337 dias de créditos têm uma média de aproximadamente 150.000 × 24 = 3.600.000.3.600.000 × 337 = 1.213.200.000 por dia

Total de Pontos da Etapa 1: 1.215.302.400

Valor por ponto:

Mínimo: $15,000,000 ÷ $1,215,302,400 ≈ $0,0123/crédito

Máximo: $30,000,000 ÷ $1,215,302,400 ≈ $0,0247/crédito

2) Cofre de Berachain

Período do evento: 26 de dezembro de 2024 a 28 de fevereiro de 2025 (cerca de 65 dias) O valor médio da aposta em toda a etapa: ≈ 150.000 ETH

Cálculo de pontos: Pontos por dia: 150.000 × 24 = 3.600.000, Total de pontos: 3.600.000 × 65 = 234.000.000

Valor por ponto:

Mínimo: US$ 7,5 milhões ÷ US$ 234.000.000 ≈ US$ 0,032/crédito

Máximo: $15,000,000 ÷ $234,000,000≈ $0,064/crédito

O cálculo acima é de cerca de 0,0123-0,064 dólares americanos / pontos em diferentes estágios, excluindo o coeficiente de marcação de pontos, você pode consultar a consulta de comparação de acordo com o número de pontos que você tem, e outros pontos também têm pontos de referência e alguns boosts, essas cabeças pequenas não são calculadas por enquanto.

Devido ao cálculo médio e alta incerteza dos dados, o preço é apenas para referência, combinado com o feedback da equipe oficial, pode ser considerado para aumentar a participação da onda 1, que está sujeita aos resultados anunciados.

IV. Conclusão

A StakeStone anunciou recentemente duas grandes atualizações: o lançamento simultâneo do modelo snapshot e dual-token, cimentando ainda mais sua posição como um hub de financiamento de cadeia completa, e otimizando o modelo tokenomics para melhorar a sustentabilidade.

Na era DeFi 3.0, a liquidez omni-chain é a narrativa central, e o layout da StakeStone é extremamente voltado para o futuro:

Livre fluxo de fundos: quebre as barreiras ecológicas para BTC, ETH e outros ativos da cadeia pública para alcançar um fluxo eficiente entre cadeias.

Atualização do modelo de receita: Através do mecanismo veSTO, os usuários estão vinculados à renda de longo prazo do protocolo para reduzir a especulação de curto prazo.

Melhorar a eficiência geral da indústria: acabar com o modelo de "escavar e vender", orientar a liquidez da concorrência para a sinergia e melhorar a utilização do capital.

Para a indústria, o projeto oferece um caminho viável desde o atrito de liquidez até a criação de valor. No mundo DeFi, onde a liquidez é o rei, a StakeStone está construindo a infraestrutura financeira central da indústria cripto.

Se puder ser implementado com sucesso, será não só uma vitória para o acordo, mas também um passo importante para o amadurecimento de toda a indústria.

Nota especial: Os vários cálculos no artigo são baseados em informações públicas e suposições razoáveis, e não se destinam a conselhos de investimento, por favor, tome suas próprias decisões e participe conforme apropriado!