Koulutus Megathread

> kaikki arvokkaat kirjoitukset ja videot, joita olen julkaissut julkisesti vuosien varrella; yhdessä paikassa

> uusia kappaleita lisätään sitä mukaa, kun ne julkaistaan

12) Pelko vs. euforia on typerä näkemys tunteista

Pelko vs. euforia on muokattu tunteiden mitta.

Ihmiset pelkäävät laskutrendejä.

Ihmiset ovat euforisia nousutrendeissä.

Tunteiden häipyminen tällä tavalla on suurin keskikäyrän ansoista, ja se saa sinut paitsioon kuukausiksi kerrallaan.

Jos haluat yrittää toimia teelehdillä, niin:

Epävarmuus vs. luottamus on paljon hyödyllisempää.

1) Haluat liittyä aikaisin, kun listat ovat trendikkäitä ja ihmiset ovat epävarmoja ja haluttomia hyväksymään tätä uutta tietoa. Monet osallistujat epäröivät puuttua asiaan, koska he etsivät usein syvempiä vetäytymisiä.

Juokse trendin mukana ja häivytä epävarmuus.

2) Keskellä trendikästä ympäristöä monet ihmiset ovat vihdoin hyväksyneet uuden tiedon ja hypänneet mukaan. Tulee hetki, jolloin näyttää siltä, että kaikki ovat euforisia, mutta hinta jatkaa nousuaan.

Älä koskaan häivytä vauhtia tai tunnetta tässä ympäristössä.

3) Haluat häivyttää yleisöä vasta, kun heidän itseluottamuksensa jatkaa kasvuaan, kun vauhti alkaa hiipua. Jokainen laajennus on heikompi kuin edellinen. Markkinat ovat alkaneet pilkkoa kovemmin kuin ennen. Pumppuja myydään. TL esittelee sinulle tekniikkaa ja tavoitteet nousevat yhä pidemmälle. Ero on toteuttamiskelpoinen.

TALLIUM; TOHTORI

Vauhti + epävarmuus = Lyö vetoa trendillä

Vauhti + itseluottamus = Lyö vetoa trendillä

Vauhti + yliluottamus = Lyö vetoa trendillä

Momentumin menetys + liiallinen itseluottamus = Hiipumistrendi

13) 10 suurinta avainta, joiden avulla voin tehdä tasaista voittoa ensimmäistä kertaa vuonna 2022

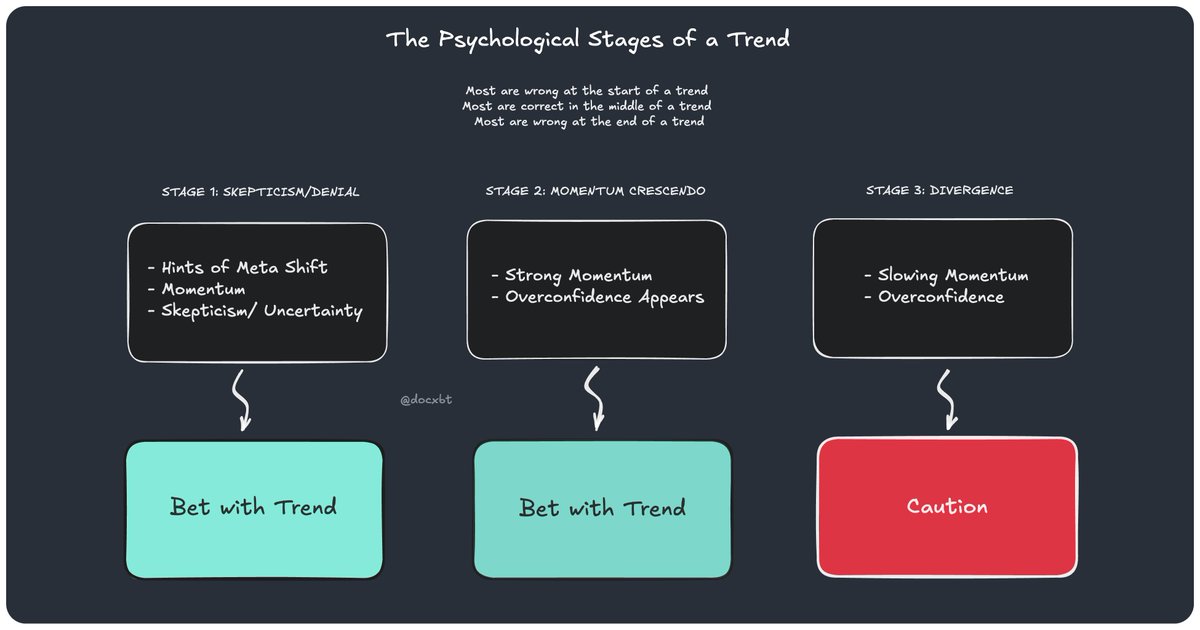

15) Psykologiset trendimuutokset (todella arvokas tunneanalyysi)

Trendin psykologiset vaiheet

VAIHE 1: Skeptisyys

> Varhaisiin metamuutoksiin suhtaudutaan äärimmäisen skeptisesti

> Enemmistö panostaa mieluummin uudempaan, vahvasti ehdollistuneeseen metaan kuin sopeutuu esitettävään uuteen tietoon.

> Vähemmistö varhaisista meta-omaksujista pyrki ilmaisemaan muuttuvia vuorovesiä massoille, ja he saavat ristiriitaisen vastaanoton.

VAIHE 2: Momentum Crescendo

> Ajan myötä uusi meta (trendi) johtaa osallistumisen tihkuvaikutukseen, kun he alkavat tunnustaa uuden tiedon ja tottua siihen.

> Monet osallistujat lisäävät altistumista trendille, kun se kiihtyy ja heidän luottamuksensa trendiin kasvaa. eli pienet panokset aikaisin ja suuremmat panokset myöhemmin

> Uusi palautesilmukka alkaa muodostua. Tällöin uuden metallin ehdollistavat vaikutukset tapahtuvat.

> Trendi jatkuu jonkin aikaa, vaikka ylivoimainen enemmistö osallistujista on samaa mieltä suunnasta.

> Vastakkaisia kauppiaita alkaa ilmestyä, eli "Kaikki ovat laskevia, siksi olen nousujohteinen"

Huomautus: Luottavaisen tunteen hiipuminen toimii parhaiten hidastuvassa vauhdissa ja huonosti vahvassa vauhdissa.

VAIHE 3: Divergenssi

> Ajan myötä ehdollistavat vaikutukset synnyttävät yhä enemmän yliluottavaisia markkinatoimijoita, jotka ovat valmiita lyömään vetoa yhä enemmän nykyisestä metasta.

> Trendin vauhti alkaa hiipua ja tuottaa vähemmän voimakkaita tuloksia.

> Myöhäiset trendit kohtaavat luottamuksen ja vauhdin välisen eron.

> Kasvava luottamus; hiipuva vauhti

> Decrescendo alkaa.

Oppitunteja:

Riskimarkkinoilla on viisasta lyödä vetoa voimakkaimmillaan trendikehityksen alkuvaiheessa, kun skeptisyyttä on eniten. Säilytä tämä asema, kun muita alkaa virrata sisään, ja pienennä sitten riskiä ajan myötä, kun meta kasvattaa lukuisia nyt liian itsevarmoja parempia.

Häipyvä tunne toimii hyvin, kun osallistujat näennäisesti äänekkäämpää, mitä enemmän vauhti hidastuu. Ero on toteuttamiskelpoinen.

Suurin osa on äänekkäimpiä ja panostaa eniten, kun he ovat varmoja; tappava peli.

"Se mitä tiedät, tappaa sinut"

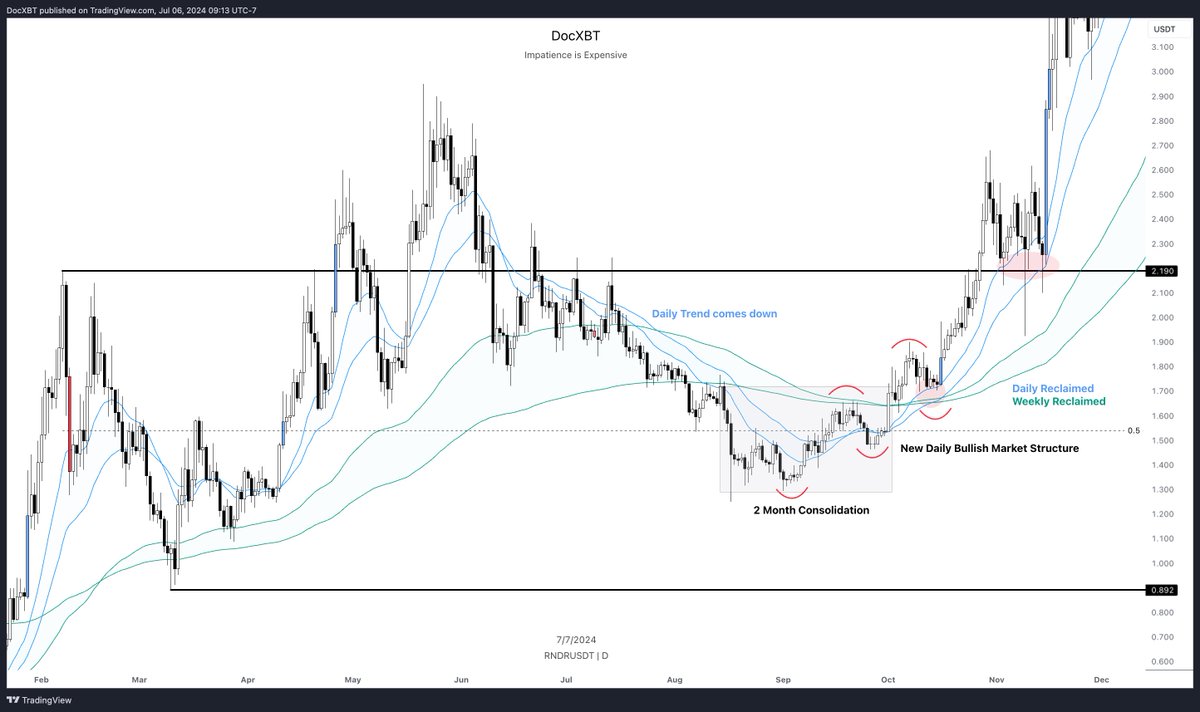

18) Vahvojen kolikoiden uudelleenkertymisalueiden anatomia

19) Indikaattorit

INDIKAATTORIT

Thread/Thoughts/Ramble/Mitä käytän:

Minusta on mielenkiintoista, että vastauksissani toistuvasti kysytyt kysymykset koskevat kaavioideni indikaattoreita.

Tarvittaessa kerron sinulle ensimmäisenä, että indikaattorit eivät vie sinua mäen yli.

Ne ovat vain opas/työkalu, jota voit käyttää harkintakykysi/kokemuksesi rinnalla. Jotkut auttavat mitätöinnissä/riskienhallinnassa, jotkut antavat sinulle tietoja, joita sinulla ei muuten olisi. Ne auttavat, mutta ymmärtämättä miten/milloin niitä käytetään, ne päätyvät vain tarpeettomiksi monimutkaisiksi ihmisille, jotka vain heittävät ne kaavioihinsa odottaen löytävänsä kultaa paskasta.

Siirryin kaupankäynnistä hintatoiminnoista/vaihteluväleistä emaihin vwap-, volyymi- ja virtaustyökalujen lisäämiseen. Niillä kaikilla on käyttötarkoituksensa ja aikansa valokeilassa, mutta ilman tietoa ja kokemusta tietää, milloin ja mitä soveltaa, kaikki on melua.

Aloita yksinkertaisesti. Käytä yksinkertaisia työkaluja ja kehystä. Rakenna perusta. Lisää työkalu. Puuhastele sen kanssa. Kerää tietoja. Poista, jos et auta. Toistaa.

Voit olla tappaja ilman yhtään indikaattoria kaaviossasi. Voit vain käydä kauppaa hintatoiminnalla/likviditeettikäsitteillä/vaihteluvälillä.

Ajattele asiaa näin: Jos Roger Federer pelaisi Babolatilla tai Head-mailoilla Wilsonin sijaan, hän olisi edelleen Roger Federer.

Loppujen lopuksi se on velho, ei sauva.

Se on kauppias, ei järjestelmä.

--

Nyt kun kaikki tämä on sanottu, tässä on kaikki mitä käytän:

--

EMA:t:

- Viikon sisäinen: 13, 21, 34 EMA

- Päivittäinen trendi: H4 100, 200 EMA

- Viikoittainen trendi: D1 100, 200 EMA

VWAP:t:

- Vakioaikakehykset: päivittäin, viikoittain, kuukausittain jne.

- Ankkuroitu VWAP

Tilavuus/virtaus:

- Markkinatilauskuplat

- Osto-/myyntivolyymi

- Avoin kiinnostus

- Delta-kynttilät

- VRVP

-PVP

- FRVP

20) Johdatus psykologisiin puolustusmekanismeihin ja niiden suhteeseen kaupankäyntiin

Parempi täysketju tulossa pian

Tutki ihmisen psykologisia puolustusmekanismeja:

Kieltäminen - Haluttomuus hyväksyä, että olet menettänyt enemmän kuin olisit halukas. Harjaa se pois, kunnes se muuttuu vakavaksi. "Se ei ole tappio ennen kuin myyn"

Rationalization - "Se ei ole minun vikani, se on sota/fomc/manipulaatio"

Kumoaminen - Virheen korjaaminen tai kumoaminen eli kostokauppa

Regressio - Paluu yleiseen lapselliseen käyttäytymiseen tai markkinoiden termein - paluu huonoihin tapoihin, joita sinulla oli, kun opettelit kaupankäyntiä

Tukahduttaminen - Vältät sitä todellisuutta, että olet vetäytymässä ja asetat itsesi sinne

Tukahduttaminen - Virheiden hyväksymättä jättäminen ja tunnustamatta jättäminen ja niiden työstäminen, jotta ne ilmaantuvat uudelleen valtavan stressin alla; kuten silloin, kun olet nostossa

Kaikki nämä lumipallot päällesi ja saavat sinut käymään kauppaa huonommin, kun vältät todellisuuden, että SINÄ aiheutit alkuperäisen virheen.

Hyväksy menetyksesi ja hyväksy roolisi siinä.

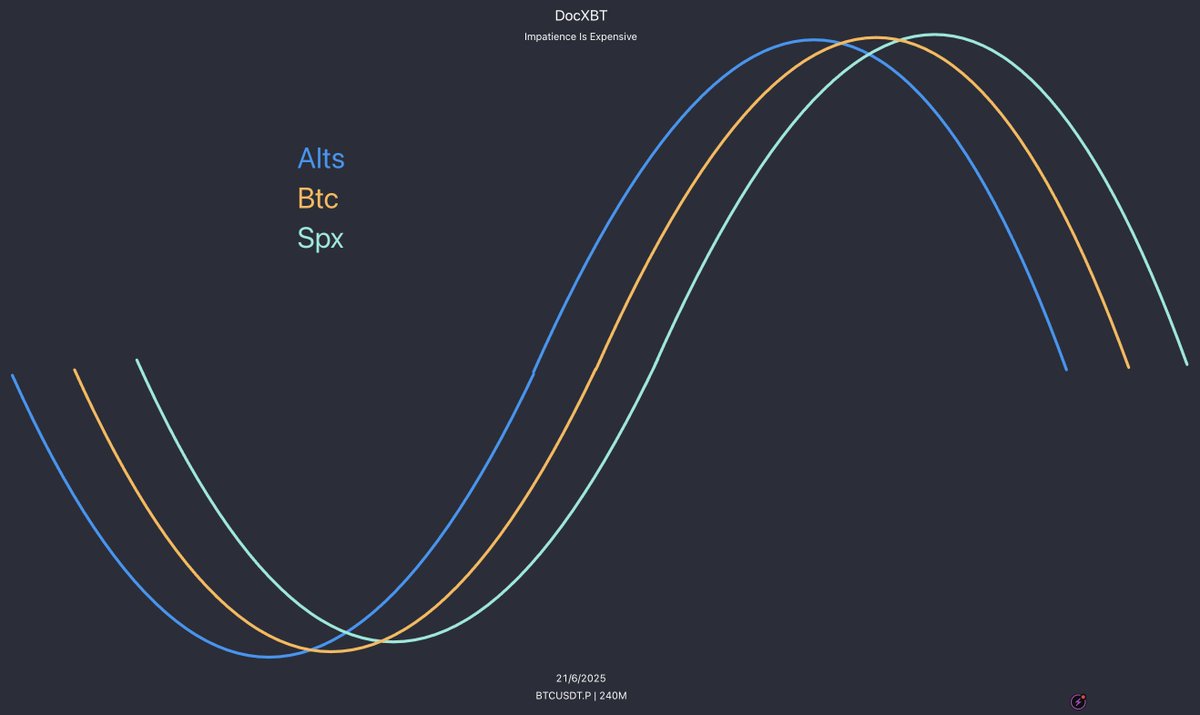

21) Riskiomaisuussuhteet laajalla markkinapohjalla

Markkinoiden myyntidynamiikka + pohja

Tämän kirjoituksen tavoitteena on antaa sinulle hieman tietoa siitä, miten havaitsen HTF:n käännekohdat markkinoilla. Haluamme ymmärtää riskien purkamisen taustalla olevaa psykologiaa ja käyttää sitä hyödyksemme löytääksemme mahdollisesti pohjat.

1. Matala vakaumus myy ensin

- Kun epävarmuus iskee, myyjät hylkäävät sen, mitä he vähiten haluavat, eli heikomman vakaumuksen kolikot nousevat ensin ja vuotavat aikaisin.

- Ajattele asiaa loogisesti. Jos olet pulassa ja tarvitset rahaa irl, et aio myydä arvokasta omaisuuttasi, vaan myyt paskaa, jota et koskaan käytä.

- Samoin kauppiaat myyvät sen, mihin he ovat vähiten emotionaalisesti sijoittaneet rakentaakseen käteistä, kun he ovat epävarmoja tai haluavat vähentää riskiä.

- Ei ole sattumaa, että näin on tapahtunut joka HTF-huippu tällä syklillä. Altit eivät keräänny perässä, he kokoontuvat aikana. Ne myös johtavat viikkoja ennen kuin BTC osoittaa edes unssia heikkoutta.

- Se on varhainen varoitus. Älykkäät kauppiaat vähentävät riskejä ennen kuin yleisö edes tietää, mitä tapahtuu.

2. Riski vs. laatu

- Palataanpa aiempaan metaforaan. Ihmiset pitävät kiinni arvokkaasta omaisuudestaan niin kauan kuin mahdollista. Vasta kun he ovat epätoivoisia, he eroavat heistä.

- Halutuimmat kolikot yrittävät useimmiten pitää voittonsa mahdollisimman pitkään. Tästä syystä BTC näyttää aina hyvältä ja näet kymmeniä "Miksi kaikki ovat paniikissa, BTC näyttää hyvältä" -twiittejä viikkoja ennen myyntiä.

Myynnissä:

a) Roska myydään aikaisin

b) Laatu myy myöhässä

c) Kaikki myydään lopulta

Seuraa tapahtumien järjestystä. Se on stressivirran kartta.

3. Refleksiivisyys käynnistyy

- Varhainen heikkous aiheuttaa lisää heikkoutta.

- Kun valas alkaa purkautua uupuneeseen kysyntään, se alkaa aiheuttaa heikkoutta. Klassiset merkit jakautumisesta, imeytymisestä, uupumuksesta, trendin menetyksestä jne.

- Riskiomaisuuden luonteenmuutos saa kokeneiden kauppiaiden ensimmäisen tilauksen arvioimaan uudelleen.

- "En myynyt huippua, mutta trendin luonne on muuttunut. Aika vähentää valotusta/sulkea"

- "Jos tämä on ydinase, mille muulle olen alttiina?"

Äkkiä:

Tasapainottaminen lisää myyntiä

Tämä on refleksiivisyyttä.

Palautesilmukka riskinottohalun vähenemisestä.

4. Volatiliteetti: Tanssi

Ennen monia BTC:n suuria myyntejä markkinat hiljenevät. Volatiliteetti laskee. Trendeistä tulee vaihteluvälejä. Omahyväisyys on huipussaan.

Sitten boom.

Puhutaanpa hieman tasapainosta ja epätasapainosta.

- Tasapaino saavutetaan, kun markkinat alkavat sopia siitä, mikä on kallista ja mikä halpaa. Se on tanssia. Tasapaino.

- Tasapaino on rauhallinen. Se, mikä tiedetään, tiedetään. Spekulointi vähenee. Volatiliteetti tiivistyy.

- Tanssi jatkuu, kunnes toinen osapuoli kyllästyy, väsyy tai haluaa mennä baariin hakemaan toisen drinkin. eli ostajat tai myyjät uupuvat; kysynnän ja tarjonnan muutokset.

- Tasapaino on vaurioitunut - ja kun se rikkoutuu: Epätasapaino.

- Price siirtyy rajusti. Arvo tulee epäselväksi; volatiliteetti räjähtää. Markkinat kaipaavat tasapainoa ja etsivät sitä aktiivisesti.

- Hinta palaa usein alueille, joilla äskettäinen saldo on muodostunut - hvn, tilauslohko, yhdistelmäarvo jne.

- Täältä saat terävimmät pomputukset.

"Ensimmäinen testi, paras testi"

- Myöhemmät testit antavat heikentyviä reaktioita. Asioista tulee rakenteellisia. Price hyväksyy uuden kotinsa. Volatiliteetti tiivistyy. Tasapaino on jälleen löydetty.

5. Myynnin kulku ja pohjan bongaaminen

Antautuminen ei ole lopun alku; se on keskivaiheen loppu.

a) Altit vs. Bitcoin

- Tämä sykli altit tekevät usein suurimman osan myynnistään ennen BTC:n antautumista.

- Tuore esimerkki: Fartcoin myi 88 % huipustaan ennen helmikuun lopun BTC:n antautumista. Koska tämä on totta, voimme alkaa käyttää sitä reunana etsiessämme uupumusta (pohja)

- Vahvimmat altit alkavat osoittaa suhteellista voimaa (uupumusta) aikaisemmin, kun BTC on edelleen hyperepävakaa ja etsii uutta tasapainoa.

- Toisin sanoen, etsi hyviä altteja tasapainon saavuttamiseksi, koska BTC on epätasapainon myöhemmissä vaiheissa.

Osallistujina tavoitteenamme on havaita nämä erot:

"Onko vauhti muuttunut?"

"Tiivistääkö volatiliteetti?"

"Onko myynnin nopeus vähenemässä?"

"Pitääkö se, kun BTC tekee uusia pohjalukemia?"

Pohjan merkkejä Q2:lla:

- Momentumin menetys (Fartcoin)

- SFP/poikkeama (Hype/Sui)

- Korkeammat alamäet vs. BTC:n alemmat alamäet (Pepe)

Lyhyesti sanottuna: altit lataavat tuskansa eteenpäin ja laskevat sitten nopeuden laskiessa BTC:n ollessa pohjassa.

Muista tämä, miten havaitsemme "hyvät" altit.

Heikot pysyvät heikkoina.

Vahva alkaa kuiskata ennen kuin markkinat puhuvat.

b) Bitcoin vs. SPX

Nyt vähän liikuntaa teille kaikille

Yhdistä kaikki tämän säikeen käsitteet ja ehkä seuraava alkaa olla järkevää:

Kesä '23: BTC nousi huipulle ennen SPX:ää, pohja aiemmin

Kesä '24: BTC nousi huippuunsa ennen SPX:ää, absorboi makroon liittyvän SPX-romahduksen matalalla alueella

Toistaiseksi vuonna 25: BTC nousi huippuunsa ennen SPX:ää, absorboi 20 % SPX-romahduksen alhaisimmalla alueella

TALLIUM; TOHTORI

Pohjat ovat prosessi, ei hetki.

Altit ensin

Bitcoin seuraava

SPX-viimeinen

Tarkkaile rakennetta, ei vain tunnetta.

23) Trendi -> vaihteluväli

When the trend that carries an expansive rally breaks- my baseline bias becomes (in order of expectation):

1) a consolidation (range)

2) a reversal/downtrend

3) a reclaim into continuation

Nuance obviously needed based on environment.

Ex. Order of expectancy shifts in risk-on environments where reclaim/cont. moves to most likely scenario.

When in doubt. Default to the above. It's saved me a lot of money (and stress).

24) Systematisointi vs. harkintavalta

Systematisointi vs. harkinnanvaraisuus

Tämä kehystetään väittelyksi.

Se ei ole.

Se on osa samaa työkalupakkia.

Kaupankäynti on sotaa.

Systematisointi on armeijasi.

Se on valmistautumistasi, rutiiniasi, taistelukentän karttaa, jalkaväkeä, aseita ja ajoneuvoja.

Mutta mitä tapahtuu, kartta repeytyy, sumu vyöryy sisään, maa mutaa ja ajoneuvot juuttuvat?

Sisään tulee kenraali eli harkintakykysi.

Kokenut, laskelmoiva, mukautuva, osaa soittaa äänimerkin.

Parhaat kauppiaat eivät valitse yhtä; he käyttävät molempia aseina.

Opitaanpa kuinka:

1. Määritelmät

> Systematisointi:

Sääntöpohjainen, toistettavissa, jälkitestattu, positiivinen odotettu voittoprosentti ajan mittaan, korkea odotusarvo sisään- ja ulostulot.

Tämä on kaupankäynnin mekaaninen puoli.

> Harkintavalta:

Sallii vivahteet, mukautuu hallinnon muutoksiin, ottaa huomioon kontekstin, käyttää kokemusta ja intuitiota, joita koneet eivät pysty jäljittelemään.

Tämä on kaupankäynnin inhimillinen puoli.

2. Vahvuudet

> Systematisointi

- Voit testata sitä.

- Voit skaalata sitä.

- Voit ulkoistaa päätöksenteon.

- Voit suojella itseäsi itseltäsi.

- Saat toistettavuuden stressin alla ja ajan myötä.

Älä kuitenkaan sekoita automaatiota reunaan.

Roskat sisään = roskat ulos.

> Harkintavalta

- Näet, mitä koneet kaipaavat.

- Tunnistat metamuutoksen ajoissa.

- Käytät kokemustasi järjestelmällisyyden mekaanisten virheiden ohittamiseen.

- Ymmärrät markkinoiden kontekstin (voit välttää trendikaupan vaihteluväliin sidotulla omaisuudella)

- Voit mukauttaa kesken kaupan ja soveltaa todennäköisyysperusteisia tuloksia, kuten kehittyvää R:ää.

- Voit haistaa paskaa, kuten liipaisimen ilmestyessä, mutta pienemmän EV-istunnon aikana.

- Vältät kovia hintapysähdyksiä ja alat käyttää mitätöintejä - "kertooko staattinen hinta minulle, että olen väärässä vai onko virtaus?"

3. Hybridilähestymistapa

Järjestelmät luovat perustan menestyksellesi.

Ne opettavat sinulle kurinalaisuutta suorittaa korkean EV:n laukaisimet, kun ne ilmestyvät.

Ne opettavat kärsivällisyyttä olla tekemättä mitään muun ajan.

Ne osoittavat, että pelkosi/tunteesi sisäänkäynnissä on usein etulyöntiasema. Suoritat, kun he ajattelevat liikaa.

Järjestelmät estävät sinua luonnostaan ajattelemasta liikaa.

He suojelevat sinua, sinulta.

Hienotunteisuus on sinun evoluutiotasi.

Miksi hankkia kokemusta, jos et koskaan aio käyttää sitä?

Miksi etsiä epäsystemaattista etua, jos et yritä hyödyntää sitä?

Harkinnanvaraisuus on markkinoilta saatujen kokemustesi summa.

Jotkut asiat eivät tapahdu usein, kuten kaupankäynti todellisen tosielämän sodan ympärillä. Olen ollut mukana 5 vuotta ja vaihtanut sotaotsikoita 3 eri kertaa. Olen kirjoittanut päiväkirjaa noista hetkistä. Olen vaihtanut heidät. Olen oppinut löytämään noista ajoista reunoja, joita järjestelmät eivät pysty ratkaisemaan.

Esimerkki: Harkinnanvaraisuus johtaa siihen, että vertaat uutisten vakavuutta otsikon vaikutukseen hintaan ajan mittaan, eli uutisten imeytymiseen.

Kokemus on etulyöntiasema. Älä jätä sitä huomiotta.

4. Minun takeawayni

Älä kysy: "Pitäisikö minun olla järjestelmällinen vai harkinnanvarainen?"

Kysyä:

a) Missä voin vähentää päätösväsymystä?

b) Missä minun on pysyttävä inhimillisenä ja sopeutuvana?

c) Missä arvostelukykyni tuo lisäarvoa ja missä se tuhoaa sen?

Etkö tiedä vielä? Päiväkirja. Kerää tietoja.

Vastauksesi = etusi.

Viimeinen ajatus

Sodassa strategia voittaa taistelut, mutta vaistot pelastavat ihmishenkiä.

Kaupankäynnissä järjestelmät rakentavat johdonmukaisuutta, mutta harkinnanvaraisuus ratkaisee.

Tunne työkalusi.

Tunne itsesi.

Äläkä koskaan sekoita impulssia intuitioon.

34,96 t.

377

Tällä sivulla näytettävä sisältö on kolmansien osapuolten tarjoamaa. Ellei toisin mainita, OKX ei ole lainatun artikkelin / lainattujen artikkelien kirjoittaja, eikä OKX väitä olevansa materiaalin tekijänoikeuksien haltija. Sisältö on tarkoitettu vain tiedoksi, eikä se edusta OKX:n näkemyksiä. Sitä ei ole tarkoitettu minkäänlaiseksi suositukseksi, eikä sitä tule pitää sijoitusneuvontana tai kehotuksena ostaa tai myydä digitaalisia varoja. Siltä osin kuin yhteenvetojen tai muiden tietojen tuottamiseen käytetään generatiivista tekoälyä, tällainen tekoälyn tuottama sisältö voi olla epätarkkaa tai epäjohdonmukaista. Lue aiheesta lisätietoa linkitetystä artikkelista. OKX ei ole vastuussa kolmansien osapuolten sivustojen sisällöstä. Digitaalisten varojen, kuten vakaakolikoiden ja NFT:iden, omistukseen liittyy suuri riski, ja niiden arvo voi vaihdella merkittävästi. Sinun tulee huolellisesti harkita, sopiiko digitaalisten varojen treidaus tai omistus sinulle taloudellisessa tilanteessasi.