Migrace likvidity v řetězci: 15 měsíců vzestupů a pádů, kdo vyniká po odlivu humbuku?

Napsal(a) Stacy Muur

Kompilace: Tim, PANews

Za posledních 15 měsíců se prostředí likvidity DeFi napříč řetězci přetvořilo, přičemž projekty poháněné humbukem se vytratily ze scény a likvidita se v tichosti soustředila spíše na silné základy než na tržní humbuk.

Základní poznatky

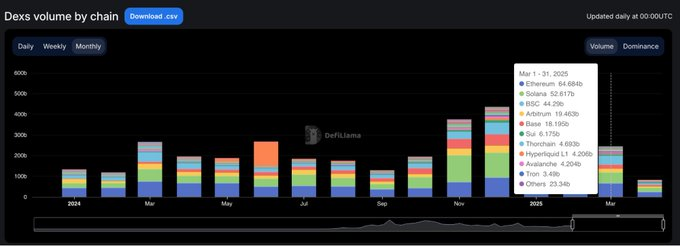

- Poté, co v lednu 2025 dosáhl historického maxima 380 miliard dolarů, klesl objem obchodů na DEX v následujících dvou měsících o 35 %, což naznačuje, že v lednu se mohlo vytvořit krátkodobé maximum.

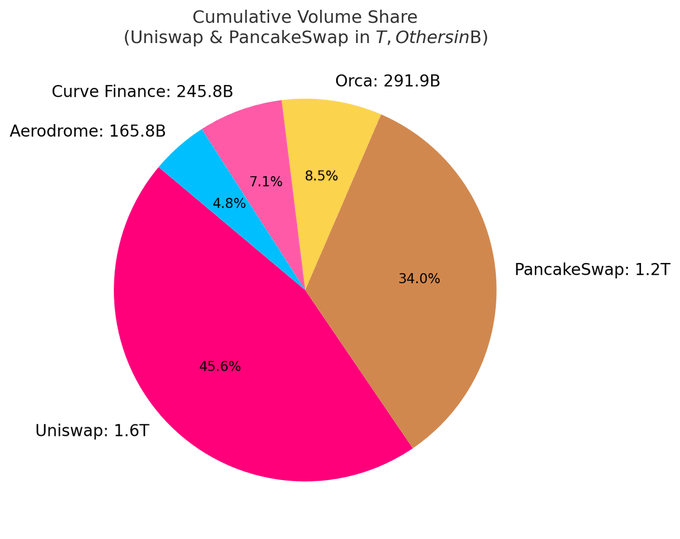

- V současné době tvoří 10 nejlepších DEXů téměř 80 % celkového objemu obchodů; Samotné Uniswap a PancakeSwap tvoří přibližně 40 % podílu.

- DEXy založené na Solaně v tichosti dominovaly grafům s 5 místy v top 10 a jejich podíl na trhu je poháněn především objemem obchodů, který přinesl boom meme coinů.

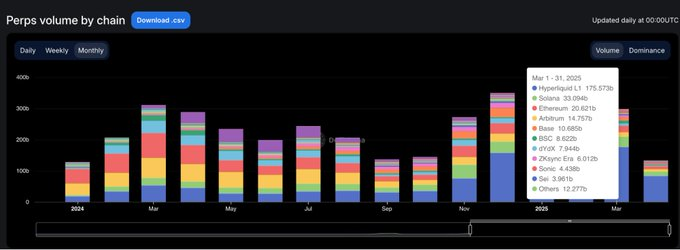

- Společnost Hyperliquid způsobila revoluci v oblasti trvalých kontraktů, když se z nováčka v oboru vyšvihla a do března 2025 získala více než 60 % podílu na trhu.

Všechny poznatky jsou založeny na veřejně dostupných datech. Zvláštní poděkování patří společnosti DefiLlama za vysoce kvalitní statistiky, které nám i nadále poskytujeme.

Cyklus definovaný rázy versus zpomaleními

Na začátku roku 2024 si objemy obchodů na DEX v březnu a květnu vedly dobře, než se do poloviny roku postupně zpomalily.

Situace se dramaticky změnila ve čtvrtém čtvrtletí, kdy v listopadu a prosinci došlo k prudkému nárůstu objemu obchodů, a tato dynamika pokračovala i v lednu 2025, kdy dosáhla explozivního vrcholu ve výši 380 miliard dolarů.

Rally však neměla dlouhého trvání. Do února se objem trhu propadl na 245 miliard dolarů a strmý pokles o 35 % ukončil tříměsíční vertikální výkyv. Tento pokles udal tón pro opatrnější druhé čtvrtletí.

Dominance DEX: Head Protocol se ujímá vedení

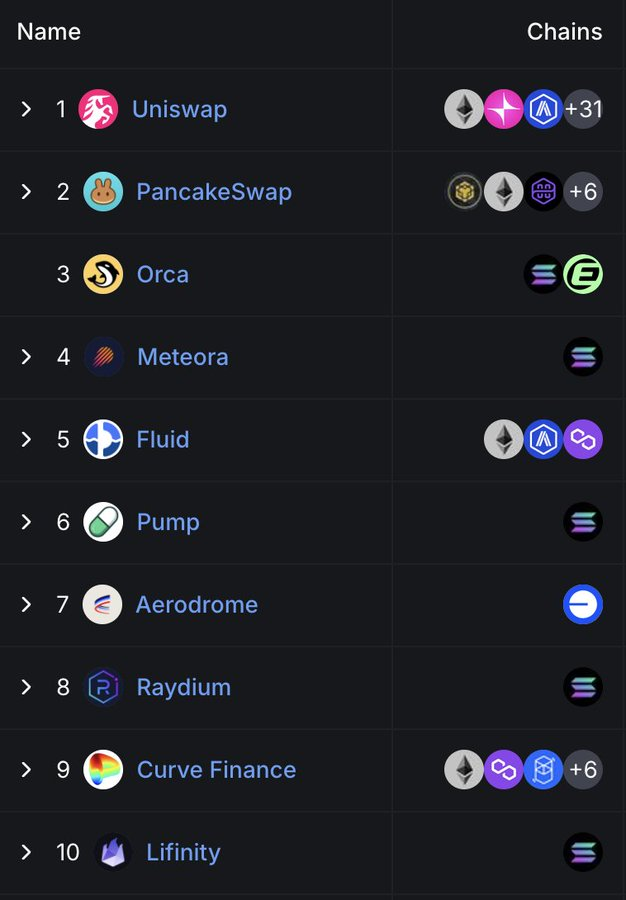

Tržní prostředí DEX zůstává vysoce koncentrované. V současné době tvoří 10 nejlepších protokolů 79,5 % denního objemu obchodů, zatímco samotných pět nejlepších tvoří 59,1 %.

Uniswap a PancakeSwap tvoří přibližně 40 % objemu obchodů DEX a jsou dosud jedinými dvěma platformami s kumulativním objemem obchodů přesahujícím jeden bilion amerických dolarů. Jejich vedoucí postavení pramení z výhody prvního tahu, široké podpory víceřetězcového ekosystému a hluboké likvidity.

Uniswap Labs také spustily Unichain, síť Ethereum vrstvy 2 postavenou na Optimism Superchain. Řetězec je navržen tak, aby umožňoval rychlé a levné transakce prostřednictvím nativní víceřetězcové interoperability.

Tichý vzestup Solany

Pozoruhodné je, že pozice Solany v prostoru DEX je stále významnější. V současné době existuje pět z 10 nejlepších DEX: Orca, Meteora, Raydium, Lifinity a Pump.fun. To vše je založeno na nativním vývoji Solany.

Orca (8,02 %) a Meteora (6,70 %) samy o sobě představují přibližně 15 % celosvětové decentralizované směnné aktivity.

Tento růst je způsoben nízkými poplatky GAS, rychlými časy blokování a boomem mincí Solana Meme. Pump.fun vyletět do top 10 je důkazem tohoto ohnivého žáru.

Nové protokoly: Kapalina vs. letiště

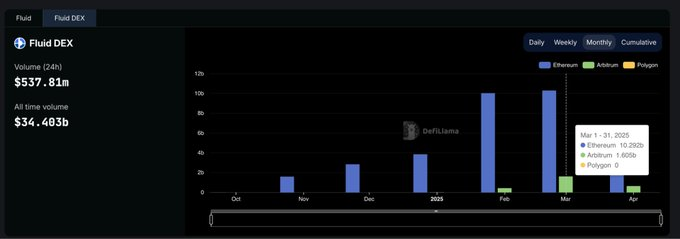

Fluid (7,09 %) je kapitálově nejefektivnější platformou mezi pěti největšími DEXy. Protokol je aktivní na Ethereu s více než $10 miliardami v měsíčních likvidacích. Obzvláště působivý byl od spuštění ekosystému Arbitrum, kdy objemy transakcí vzrostly ze 426 milionů dolarů v únoru na 1,6 miliardy dolarů v březnu, což dokazuje, že míra jeho přijetí je mnohem rychlejší, než je průměr v odvětví.

Aerodrome, jako nativní projekt Base, demonstruje pokračující růst likvidity na Bázi L2.

Ačkoli se Hyperliquid na spotovém trhu neumisťuje vysoko, dominuje trhu s trvalými kontrakty s tržním podílem více než 60 %.

Podíl každého řetězce na trhu DEX: snadno rostou, obtížně se udržují

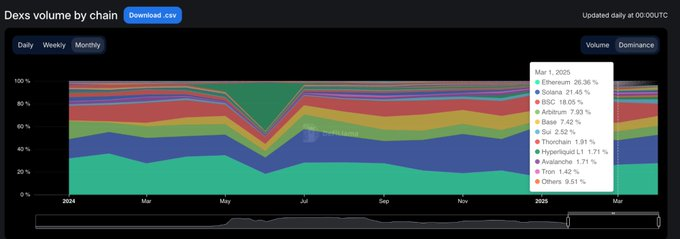

Posledních 15 měsíců jasně ukázalo fenomén: většina blockchainových projektů je schopna přilákat pozornost, ale jen málo z nich zůstalo atraktivních. Od ledna 2024 do března 2025 se podíl decentralizovaných burz na úrovni řetězce rychle změnil a jen hrstka projektů je skutečně lepkavá.

Největší průlom učinila společnost Solana. V roce 2024 neustále stoupal a v lednu 2025 dosáhl maximálního podílu na trhu 45,8 %, což bylo způsobeno boomem mincí TRUMP a MELANIA Meme. Do března se však jeho podíl na trhu snížil na polovinu na 21,5 %, ale stále se umístila na prvním místě mezi veřejnými řetězci s průměrným podílem 25,1 %.

Ethereum je naprostý opak. Začalo to na začátku roku 2024 s podílem přibližně 32 %, v lednu 2025 kleslo na 15,3 % a v březnu se odrazilo na 26,4 %. Samozřejmě, i když Ethereum ztratí dynamiku růstu, jeho ekologická odolnost zůstává.

Základna je nejpevnější dohánění. Nadále rostl ze 3 % v březnu 2024 na 12,4 % v prosinci 2025 a v březnu 2025 klesl zpět na 7,4 %, přičemž si během tohoto období udržel průměrný podíl 6,6 %. Není tu žádný humbuk, jen pomalý, ale lepkavý růst.

BNB Chain zůstal stabilní s průměrným podílem 14,7 %. Nedošlo ani k prudkému vzestupu, ani k prudkému poklesu a stabilní tok retailových fondů byl vždy zachován.

Arbitrum začalo dobře (16% podíl), ale do ledna 2025 sklouzlo na 4,8 %, když ho předstihly Base i Solana.

Blast zmizel ve druhém měsíci poté, co v červnu 2024 dosáhl vrcholu 42,3% podílu na trhu. Jedná se o typický případ jasného objemu transakcí řízených pobídkami a nulové retence uživatelů.

Shrnutí: Dominance DEX každého veřejného řetězce má silnou volatilitu. Vznikla Solana, Ethereum dosáhlo obnovy hodnoty, Base postupně rozšiřovala ekosystém a tržní hype cyklus ukázal charakteristiky vzestupů a pádů. Dominantním veřejným řetězcem nakonec není ten s největším objemem, ale síť s nejvyšší skutečnou mírou využití.

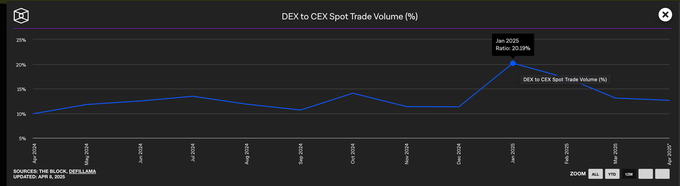

Centralizované burzy stále dominují objemům spotových obchodů

Navzdory explozivnímu růstu decentralizovaných burz na začátku roku 2025 na spotovém trhu stále dominují centralizované burzy. Dokonce i v lednu, kdy objem obchodů na DEX dosáhl vrcholu, CEX stále tvořily téměř 80 % celkového objemu obchodů.

Zatímco dominance centralizovaných burz klesla z 90 % na začátku roku 2024 na minimum 79 %, širší trend je jasný: zatímco DEXy nadále rostou, CEXy zůstávají pro většinu obchodníků výchozí volbou.

Podíl na trhu s trvalou smlouvou

Prostředí permanentních kontraktů v řetězci se v roce 2024 zásadně změnilo.

Více než dva roky poté, co dYdX držel první místo v obchodování s permanentními kontrakty, se zrodil Hyperliquid, který nově definoval, co to znamená být dominantní. Platforma se poprvé dostala na vrchol v únoru, ale v polovině roku ji krátce předběhla společnost SynFutures a v srpnu se na první místo vrátila. Od března 2025 představovala společnost Hyperliquid téměř 59 % celkového objemu obchodů s permanentními kontrakty, čímž zcela upevnila svou pozici platformy pro profesionální obchodníky.

Tento vzestup přitáhl velkou pozornost trhu a jeho produktové zkušenosti se blíží centralizované burze než jakékoli předchozí decentralizované burze. Naproti tomu podíl dYdX na trhu rychle klesl. Z 13,2% podílu na trhu na začátku roku 2024 na pouhých 2,7 % v březnu 2025 se uživatelé obracejí k rychlejším, čistším a modernějším alternativním platformám.

Trvalý kontrakt společnosti Jupiter zvolil jiný přístup a vyšplhal se na druhé místo s tržním podílem 8,8 % díky nativní likviditě Solany a odklonění jejího spotového DEX. Přestože rychle rostl, postrádal výdrž a nakonec zaostal za Hyperliquid. Krátce se objevily i další projekty jako SynFutures, Vertex Protocol a Paradex.

Trvalý řetězec smluv: Prováděcí vrstva dokončí refaktoring v jednom cyklu

Největší posun v infrastruktuře trvalých kontraktů za poslední rok nespočíval v tom, které protokoly uživatelé preferují, ale ve kterých řetězcích se při provádění transakcí důvěřuje.

Do března 2025 se podíl Etherea a Arbitrum na objemu věčných kontraktů propadl na 11,8 %, což je v ostrém kontrastu s kombinovanou dominancí těchto dvou společností na trhu, která v lednu 2024 přesáhla 65 %.

Jádrem této transformace je blockchain, který společnost Hyperliquid vyvinula sama. Řetězec ve stejném období výrazně zvýšil svůj podíl na trhu z 13,6 % na 58,9 % a nahradil různá řešení vrstvy 1 a 2, která kdysi definovala průmyslové standardy jako výchozí prostředí pro provádění transakcí s trvalými kontrakty za méně než rok. Výhody nejsou jen ve vyšších rychlostech obchodování, ale co je důležitější, ve spolehlivosti a zárukách nízké latence, které profesionální obchodníci vyžadují.

Solana také zaznamenala silnou rally, přičemž její podíl na trhu se koncem roku 2024 vyšplhal na téměř 16 %, a to díky projektům Jupiter a Phoenix. Nakonec se však ustálil v rozmezí 10-11 % a nedokázal pokračovat v průlomové dynamice růstu. Přestože ekosystémy Base a ZKsync prokázaly vitalitu (s maximálním podílem na trhu 6-7 %), nikdy se nedokázaly zařadit mezi nejlepší veřejné řetězce.

Výbuch se ukázal jako varovný příběh pro projekt odstřelu, který v červnu 2024 dosáhl 18,8% podílu na trhu, jen aby stejně alarmujícím tempem zmizel. V oblasti, která je poháněna kvalitou produktů a udržením uživatelů, je humbuk sám o sobě těžké vydržet. Nové průmyslové standardy jsou jasné: veřejné řetězce zaměřené na výkon nově definovaly konkurenční benchmark a tradiční infrastruktura již nemá výchozí výhodu.

Budoucnost DeFi nespočívá ve víceřetězcovém škálování, ale v protokolech, které převádějí průmyslové příběhy do návyků uživatelů.