BlackRock acaba de presentar una solicitud para añadir Staking en su ETF de Ethereum

Otro combustible para el flujo continuo de ETFs Spot de ETH

ETFs de Ethereum con Staking: ¿Qué podría significar para los inversores y la red?

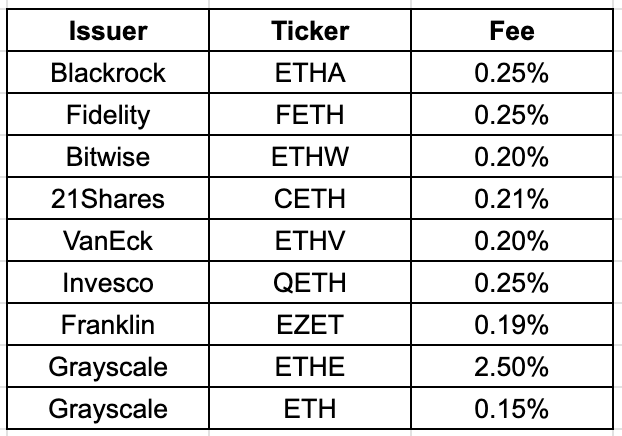

1. 0% de Comisión de Gestión

El rendimiento del staking en Ethereum es de aproximadamente ~3.2%. Suponiendo un escenario conservador donde los emisores apuestan solo el 25% de los activos totales y tienen un costo operativo del 20% (para el proveedor de staking, custodio, emisor, etc.), el rendimiento del staking podría cubrir la comisión de gestión de los ETFs de ETH (excluyendo ETHE).

Ya estamos viendo ejemplos en Europa, como el ETHE de @CoinSharesCo con una comisión de gestión del 0% + 1.25% de recompensa por staking, y el ET32 de @BitwiseInvest con una comisión de gestión del 0% y 3.1% de recompensa por staking. Otros emisores, como el VETH de @vaneck_us y el AETH de @21Shares, sí cobran una comisión de gestión, pero su rendimiento de staking sigue siendo suficiente para compensar este costo.

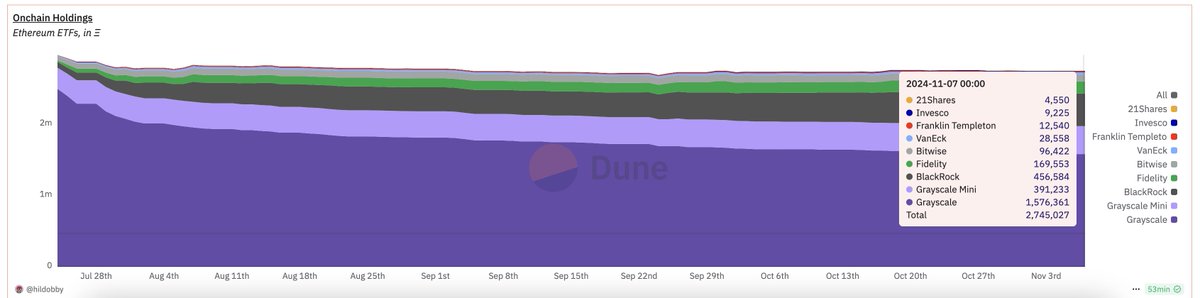

2. El staking de ETFs de ETH puede añadir entre 550k-1.3M ETH apostados (Ratio de Staking +1% a ~30%)

Emisores como 21Shares, Bitwise y VanEck tienen un sólido historial en staking. Ya poseen la infraestructura, proveedores de servicios y experiencia necesarios para apoyar el staking, lo que hace probable que sean de los primeros en presentar ETFs habilitados para staking. Para las empresas con menor AUM, añadir staking podría ser un diferenciador valioso para captar cuota de mercado.

Dadas las riesgos de liquidez y la actual cola de retiro y salida de ~10 días para el staking, los emisores pueden inicialmente utilizar una tasa de staking más baja, alrededor del 20-50%. Este enfoque podría beneficiar a los emisores de menor AUM, permitiéndoles ser más agresivos con rendimientos de staking más altos para atraer inversores.

Cabe destacar que se espera que la cola de retiro disminuya después de la actualización Pectra de Ethereum (EIP7251), lo que podría hacer que el staking sea aún más atractivo para ETFs/ETPs. Los beneficios clave incluyen:

1. Mayor saldo efectivo (32 -> 2048): Esto reduciría los costos de staking al disminuir el número de validadores requeridos.

2. Menores penalizaciones iniciales por slashing: Reducción del riesgo para los stakers.

3. Cola de salida más corta: Los validadores pueden fusionarse, resultando en un menor número de validadores en la cola para retiros parciales.

Tasa de Utilización de Productos Europeos:

VETH: ~70%

ET32: ~95%

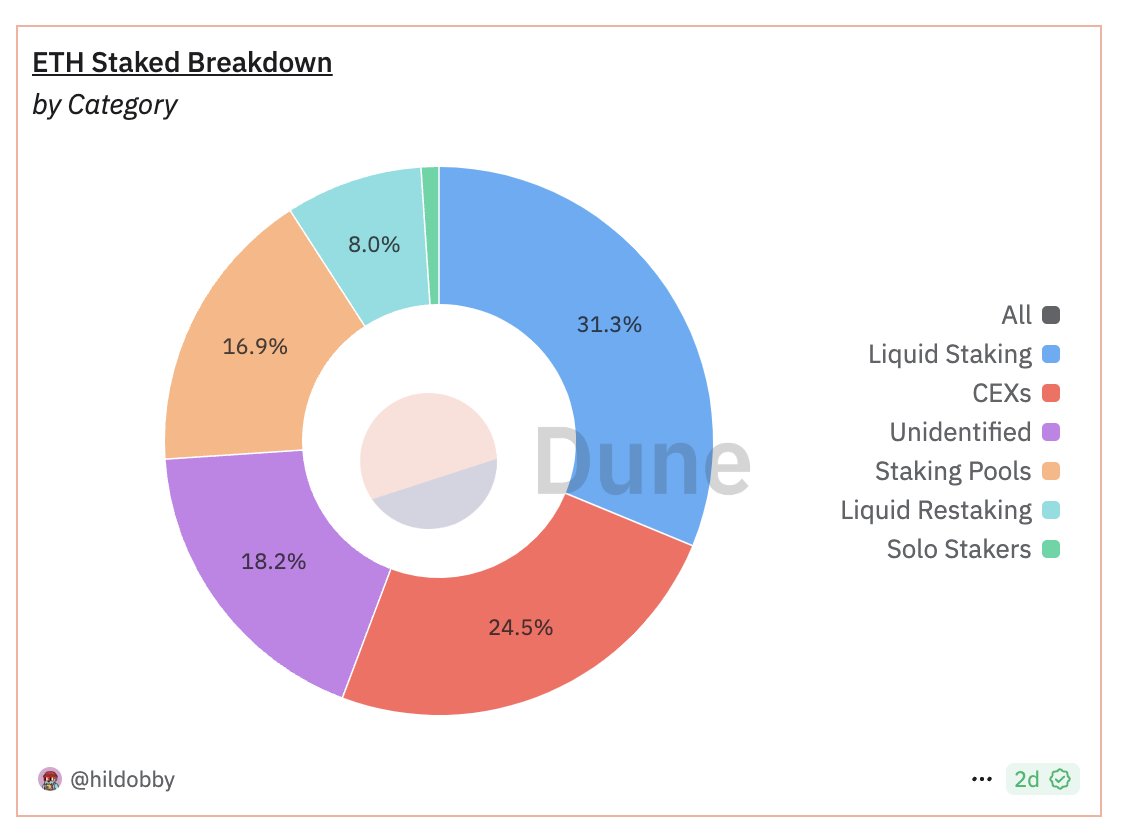

3. El panorama del staking se trasladará lentamente a Pools de Staking y CEXs

Mientras que el staking líquido es una solución ideal para los stakers de ETH para mantener liquidez mientras ganan recompensas, la primera ola de proveedores de staking para ETFs probablemente serán pools de staking institucionales y exchanges centralizados (CEXs).

- Pools de Staking: @Kiln_finance, @P2Pvalidator, @Figment_io, @BlockdaemonHQ

- CEXs: @coinbase (posiblemente también @krakenfx)

En el futuro, espero ver el stETH de @LidoFinance incluido en un ETF/ETP. stETH ofrece claras ventajas:

1. Madurez: Lido es el mayor proveedor de staking, con una participación de mercado del 27.7% en Ethereum.

2. Liquidez:

- Mercado Primario: Los ETFs/ETPs que utilizan stETH podrían beneficiarse del mecanismo de buffer de Lido, permitiendo retiros más rápidos en comparación con otros proveedores de staking.

- Mercado Secundario: stETH puede ser intercambiado por ETH en DEXs/CEXs, proporcionando liquidez instantánea.

- DeFi: stETH también puede ser utilizado como colateral, permitiendo a los ETFs/ETPs pedir prestado ETH para cumplir con las solicitudes de redención.

Con estas opciones para la liquidez de ETH, stETH podría ser un "santo grial" para los ETFs/ETPs de ETH, potencialmente permitiendo tasas de utilización cercanas al 100%. Sin embargo, las preocupaciones regulatorias siguen siendo un desafío. Aún así, soy optimista sobre el futuro del staking líquido y tengo grandes esperanzas para el nuevo equipo institucional de Lido.

4. Es hora de que los ETFs de ETH cumplan su máximo potencial

Los ETFs de ETH son actualmente solo el 10% del tamaño de los ETFs de BTC, a pesar de que la capitalización de mercado de ETH es del 23% de la de BTC. Un factor clave que impide que los ETFs de ETH alcancen su potencial es la ausencia de staking.

Para los inversores institucionales, que probablemente son nuevos en cripto, Bitcoin ya es un activo novedoso; Ethereum es aún más nuevo. Para atraer flujos, los ETFs de ETH necesitan un diferenciador claro que sea fácil de entender para los inversores.

Habilitar el rendimiento del staking podría ser un cambio de juego. Incluso si el rendimiento comienza bajo, si los emisores ofrecen una comisión de gestión del 0% más un rendimiento de ~1%, presentaría una alternativa competitiva a los ETFs de BTC. Algunos pueden argumentar que a los inversores institucionales no les importa un rendimiento adicional del 1%, dado su impacto modesto, pero para otros, incluso un pequeño rendimiento podría ser un diferenciador significativo.

20,09 mil

12

El contenido de esta página lo proporcionan terceros. A menos que se indique lo contrario, OKX no es el autor de los artículos citados y no reclama ningún derecho de autor sobre los materiales. El contenido se proporciona únicamente con fines informativos y no representa las opiniones de OKX. No pretende ser un respaldo de ningún tipo y no debe ser considerado como un consejo de inversión o una solicitud para comprar o vender activos digitales. En la medida en que la IA generativa se utiliza para proporcionar resúmenes u otra información, dicho contenido generado por IA puede ser inexacto o incoherente. Lee el artículo vinculado para obtener más detalles e información. OKX no es responsable del contenido alojado en sitios de terceros. El holding de activos digitales, incluyendo stablecoins y NFT, implican un alto grado de riesgo y pueden fluctuar en gran medida. Debes considerar cuidadosamente si el trading o holding de activos digitales es adecuado para ti a la luz de tu situación financiera.