De la Polygon și Morpho la WLFI: Aave a devenit în mod repetat o "piatră de temelie", iar protocolul domnului DeFi este ca papirusul?

Autor original: Lao Lu (@Luyaoyuan1), criptare OG

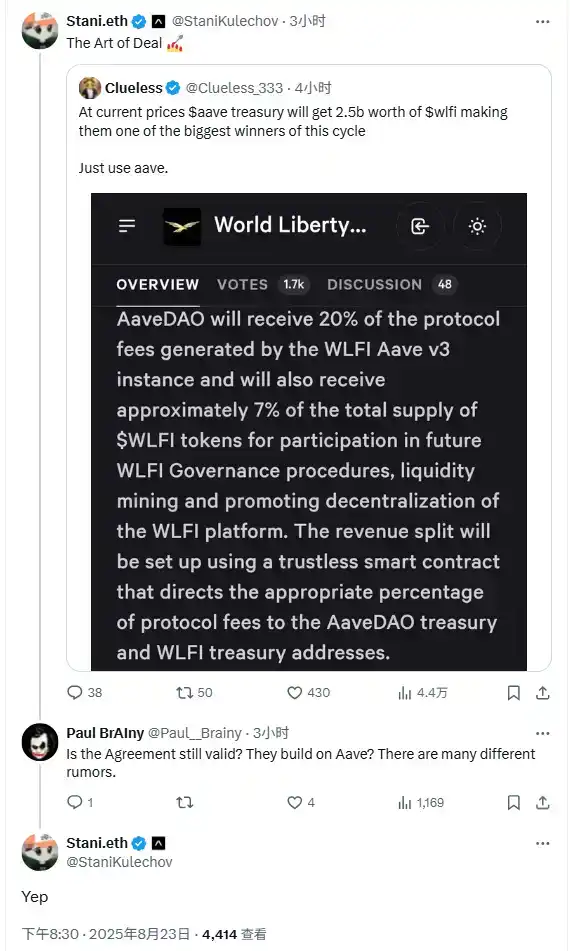

Nota editorului:La sfârșitul săptămânii trecute (24 august), Aave și echipa WLFI au avut un dezacord cu privire la problema că Aave ar trebui să primească 7% din oferta totală de jetoane WLFI, declanșând fluctuații semnificative ale prețului jetoanelor AAVE. Dezbaterea a rezultat din propunerea echipei WLFI de a lansa instanțe Aave V3 pe rețeaua principală Ethereum în decembrie 2024, care a fost aprobată. Propunerea arată că Aave va servi ca partener al ecosistemului de creditare pentru WLFI, care va adopta un design al parametrilor factorului de rezervă în concordanță cu rețeaua principală Aave în instanțele sale Aave v3. Ca contraprestație pentru parteneriat, AaveDAO se va bucura de 20% din taxele de protocol generate de această instanță și i se va aloca aproximativ 7% din oferta totală de jetoane WLFI, care sunt destinate a fi utilizate pentru a participa la guvernanța ulterioară WLFI, pentru a oferi stimulente de lichiditate și pentru a promova descentralizarea platformei sale.

Cu toate acestea, evenimentele au luat o întorsătură dramatică recent. Ieri seară, un presupus membru al echipei WLFI Wallet și utilizator Twitter @0xDylan_ a scris pe Twitter că "Aave va primi 7% din jetoanele WLFI" este legat de propunere. Ca răspuns, fondatorul Aave, Stani.eth, a răspuns rapid, subliniind că propunerea a fost scrisă și trimisă de echipa WLFI și votată prin Aave DAO în conformitate cu legea.

– >

– >

Este demn de remarcat faptul că nu este prima dată când Aave este implicat în astfel de controverse. Au existat mai multe cazuri în care părțile proiectului au obținut susțineri reputaționale în numele "cooperării" sau "propunerii" cu Aave, dar în cele din urmă nu și-au îndeplinit promisiunile. Astfel de incidente dezvăluie întrebări mai profunde: deși propunerile de guvernanță DAO au un anumit grad de semnificație obligatorie, poate fi implementată în mod eficient guvernanța on-chain atunci când partea cooperantă este foarte centralizată și refuză să îndeplinească propunerea? În absența unui sprijin clar din partea cadrelor legale tradiționale, cum pot proiectele DeFi să depășească dilema de încredere "gentleman's agreement" și să stabilească un mecanism de execuție cooperativă mai fiabil? Aceasta a devenit o adevărată provocare pentru Aave și pentru spațiul DeFi în ansamblu.

Crypto OG @Luyaoyuan1 scris, de asemenea, un tweet conex, detaliind experiența lui Aave de a fi "înșelat" în anii precedenți, iar următorul este conținutul tweet-ului:

În aprilie 2021, Polygon (cu o capitalizare de piață de aproximativ 4 miliarde) a oferit 40 de milioane de dolari din 1% MATIC pentru a stimula Aave (cu o capitalizare de piață de aproximativ 6,5 miliarde la acea vreme), ceea ce a fost doar cireașa de pe tort pentru AAVE la acea vreme.

În spațiul Swap: Uniswap nu a fost implementat oficial pe Polygon până în decembrie 2021, iar până atunci, QuickSwap a fost dominant.

În domeniul creditării: Multe protocoale pentru produsele de împrumut ale rețelei principale au apărut și pe Polygon, dar securitatea este o preocupare și au avut loc nenumărate atacuri, cum ar fi EZLend.

Stimulentul de 40 de milioane a acumulat peste 1 miliard de TVL, iar Matic a mers de la 0,4 la 2,6 în 21 decembrie, ceea ce nu se datorează în întregime Aave, deși nu se datorează în întregime Aave, dar impactul este, fără îndoială, de anvergură. Spre deosebire de TVL actual de 1 miliard de dolari, cooperarea dintre Polygon și Aave a fost mult timp considerată un exemplu clasic de situație câștig-câștig între lanțurile publice și aplicații și a devenit, de asemenea, un șablon pentru generațiile ulterioare.

În decembrie 2024, declanșând o dezbatere aprinsă cu privire la faptul dacă activele de 1,3 miliarde de dolari din podul cross-chain al Polygon ar trebui plasate pe Morpho sau Aave. Polygon a ezitat o vreme, dar Aave și-a exprimat riscul de a face acest lucru și a răspuns puternic, Aave a ajustat parametrii platformei de creditare Polygon, iar LTV a fost setat la 0, ceea ce a însemnat că, indiferent de câte depozite s-au făcut, nu s-a putut împrumuta, lichiditatea a fost înghețată și chiar s-a luat în considerare retragerea din Polygon.

În ceea ce privește Morpho, povestea sa este destul de dramatică. Inițial doar un strat de optimizare a ratei dobânzii pentru Aave/Compound, mai târziu a lansat Morpho Blue în mod independent, extinzându-se rapid și concurând pentru cota de piață cu capacitățile sale puternice BD, devenind cel mai amenințător adversar al Aave. Strategia lor este de a face lobby pe lângă toate tipurile de finanțatori on-chain pentru a migra lichiditatea către Morpho cât mai mult posibil, concurând astfel frontal cu Aave.

Povestea de mai sus ridică inevitabil mai multe întrebări:

Polygon a trebuit să aleagă Aave pentru a coopera în primul rând? Fără AAVE, ecosistemul Polygon ar putea fi lansat atât de repede? Sau incidentele de securitate vor apărea frecvent și nimănui nu-i pasă?

Care este mai exact comportamentul lui Morpho? Este aceasta o inovație a pieței sau "să mănânci laptele altora și să crești și să muști înapoi"?

În fața intereselor, Polygon își mai amintește cărbunele din zăpadă de atunci sau a lăsat de mult în urmă această bunătate?

Povestea lui Aave continuă, iar o scenă similară se repetă între WLFI și Aave. Am dezgropat-o din nou doi ani mai târziu.

Ți-e frică de produsele de la Dough Finance? Acesta este cazul între proiecte, dar cum rămâne cu oamenii?

(Conținutul de mai sus este scris doar pe baza informațiilor publice și nu implică nicio poziție sau relație de interes, vă rugăm să judecați și să evaluați singur riscul.) Link original