Fallimenti della governance, caos degli airdrop, disallineamenti di valore: di che tipo di token ha bisogno l'industria delle criptovalute?

Autore originale | Stacy Muur (@stacy_muur)

Compila | Odaily Planet Daily (@OdailyChina).

Traduttore | Jingle (@XiaMiPP).

Nota dell'editore: nel giugno 2025 @BinanceResearch pubblicato un rapporto di ricerca sull'evoluzione dei modelli di token, un'analisi approfondita dei tentativi dei progetti Web3 e delle lezioni apprese nella progettazione dei token, negli incentivi e nelle strutture di mercato negli ultimi anni. Dalla bolla dell'era 1CO, alla gloria di breve durata del liquidity mining, al recente riesame del metodo di emissione, dei metodi di governance e del modello economico.

Stacy Muur ha raccolto il rapporto e condensato dieci osservazioni chiave, rivelando problemi fondamentali come il fallimento della governance, i lanci aerei inefficienti, i modelli frammentati e le distorsioni dell'offerta, sottolineando anche il graduale ritorno del mercato alla "domanda reale" e al "sostegno al reddito". Durante la flessione del mercato, queste intuizioni possono fornire un riferimento importante per la prossima fase dell'emissione, della valutazione e dell'innovazione dei meccanismi.

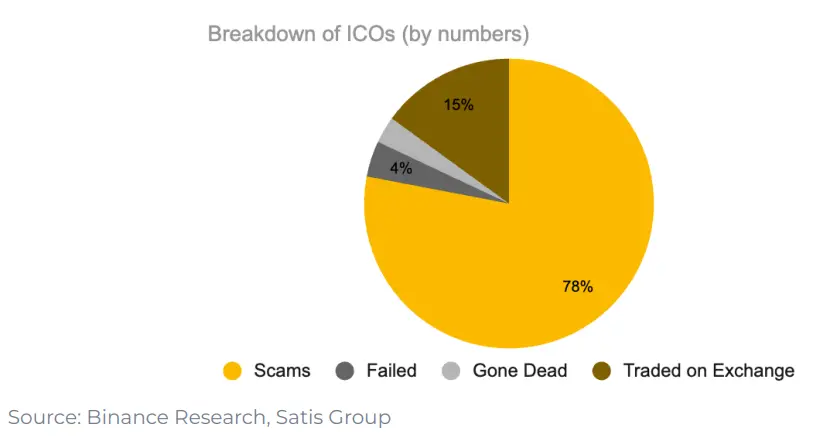

1. Solo il 15% dei progetti nell'era 1CO è finito con successo in borsa

Il 78% dei progetti sono vere e proprie bufale e il resto fallisce o svanisce nel silenzio. Ciò dimostra che il mercato all'epoca era pieno di visione a breve termine e mancava di uno slancio edilizio veramente sostenibile.

2. La "governance" come design per l'utilità dei token non funziona davvero

Dopo l'airdrop di UNI, solo l'1% dei wallet ha scelto di aumentare le proprie partecipazioni e il 98% dei wallet non ha mai partecipato ad alcuna votazione di governance.

In teoria la governance suona bene, ma in pratica molte volte è solo un'altra parola per "uscire dalla liquidità".

3. Il liquidity mining è iniziato con Synthetix nel 2019, ma non è riuscito a sostenere la domanda a lungo termine

Tuttavia, il "diritto di governare" non ha sostenuto un'attenzione sostenuta sul progetto. I dati mostrano che il 98% dei destinatari dell'airdrop non partecipa mai alla governance e la maggior parte vende token subito dopo l'airdrop.

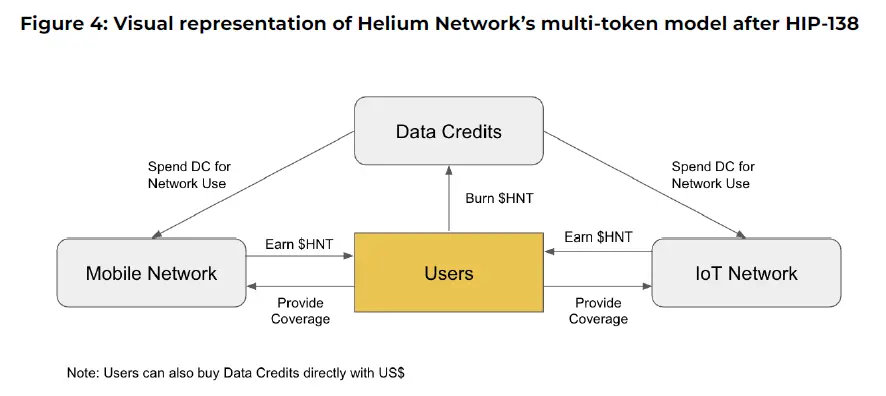

4. Il modello multi-token di Axie Infinity con Helium è fallito nel tentativo

Progetti come Axie Infinity e Helium hanno utilizzato un modello multi-token che separa il "valore speculativo" dall'"utilità di utilità". Un token viene utilizzato per l'acquisizione del valore e l'altro per l'utilizzo della rete.

Ma in pratica, questa divisione non ha funzionato: gli speculatori si sono riversati sui "token di utilità", gli incentivi erano disallineati e il valore ha iniziato a sgretolarsi. Alla fine, entrambi i progetti hanno dovuto tornare a un design più semplice a token singolo.

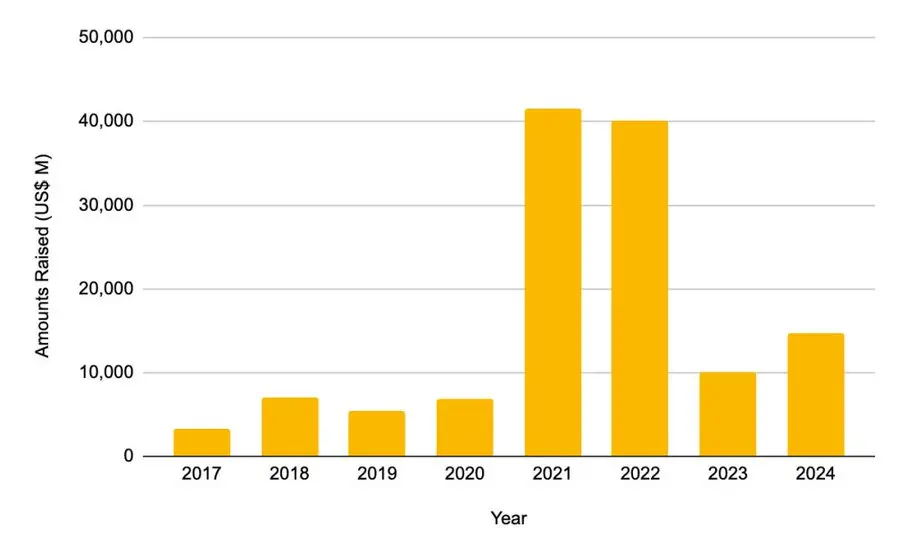

5. Il finanziamento del private equity ha raggiunto il picco nel 2021-2022

-

Nel 2021, l'importo totale raccolto è stato di 41,46 miliardi di dollari

-

Nel 2022 era di 40,12 miliardi di dollari

Si tratta di più del doppio dell'importo totale raccolto per l'intero ciclo 2017-2020. Tuttavia, questo boom di finanziamenti non è durato da allora.

6. Dopo l'istantanea dell'airdrop L2, l'utilizzo dei bridge cross-chain è crollato

Ogni volta che L2 annuncia un'istantanea dell'airdrop, l'utilizzo dei bridge cross-chain diminuisce rapidamente. Ciò significa che questo aumento dell'utilizzo non è dovuto alla domanda reale, ma alla transazione del soggetto dell'airdrop.

La maggior parte degli utenti vende i propri token dopo l'airdrop e i progetti spesso scambiano questo "flusso" a breve termine per un vero e proprio adattamento del prodotto al mercato.

7. Nel 2025, il metodo di emissione dei token sarà adeguato

-

La liquidità iniziale sul mercato è aumentata in modo significativo

-

La valutazione media completamente diluita (FDV) è scesa da 5,5 miliardi di dollari a 1,94 miliardi di dollari

I dati mostrano che i token che hanno una percentuale di circolazione più alta al momento dell'emissione e hanno una valutazione più ragionevole ottengono risultati migliori dopo la quotazione. Il mercato sta gradualmente premiando modelli di tokenomics più autentici e trasparenti.

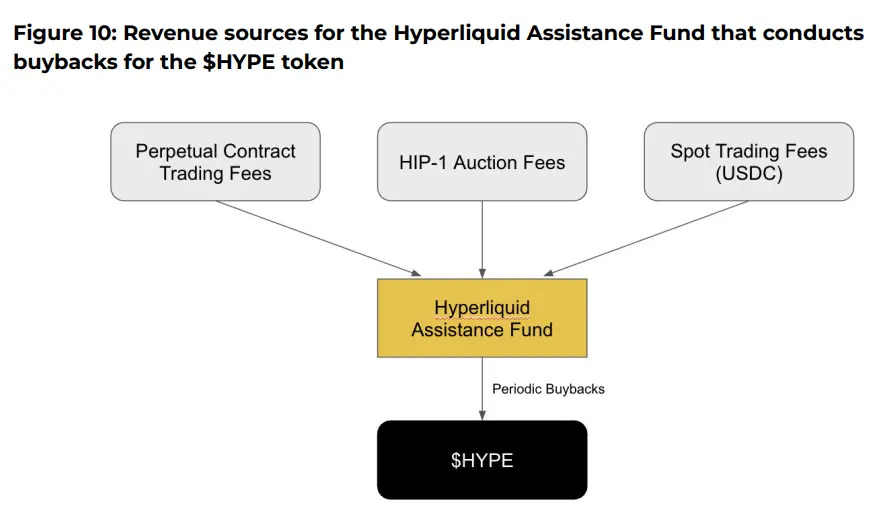

8. Il meccanismo di riacquisto ritorna

Protocolli come Aave, dYdX, Hyperliquid, Jupiter e altri hanno lanciato programmi strutturati di "riscatto e masterizzazione", utilizzando le entrate del protocollo per riacquistare i token dal mercato e bruciarli. Questo è sia un simbolo di salute finanziaria che una misura provvisoria quando il problema della "mancanza di utilità dei token" non è ancora stato risolto.

9. La verità del repo di Hyperliquid

Nel caso di @HyperliquidX, il protocollo ha riacquistato e bruciato più di 8 milioni di dollari di token HYPE, che provengono dal 54% delle sue entrate da commissioni di transazione. Tuttavia, questi riacquisti non pagano dividendi ai possessori di token, ma supportano solo il prezzo del token creando "scarsità".

I critici sostengono che tali riacquisti sono una discrepanza di capitale. Crea una deflazione artificiale invece di restituire i guadagni effettivi ai possessori di token. Al contrario, un modello di token con attributi di dividendo del reddito può portare a una migliore corrispondenza degli incentivi.

10. L'app Believe è un attore emergente nell'attuale narrativa ICM (Instant Marketplace)

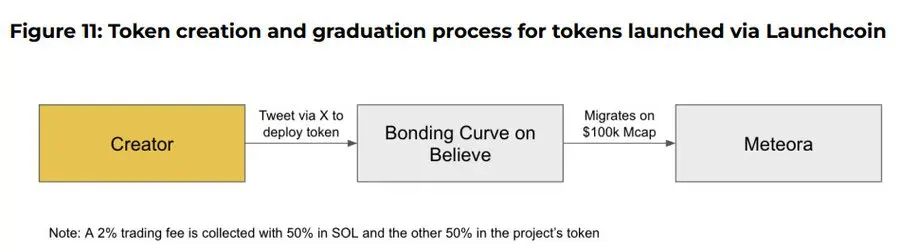

L'app consente agli utenti di creare facilmente token sulla catena Solana pubblicando tweet in un formato specifico su X (ex Twitter), come "$TICKER + @launchcoin", che innescherà la scoperta dei prezzi e l'implementazione della liquidità attraverso il modello della curva vincolante, consentendo l'emissione e il trading di token comunitari senza sviluppo.

Conclusione finale: Nonostante l'evoluzione del modello, l'utilità dei token rimane una questione aperta

-

I meccanismi di governance hanno dimostrato di non essere sensibili alla fidelizzazione degli utenti

-

Il programma di riacquisto è in qualche modo solo un'alternativa alla mancanza di domanda intrinseca del token

-

I punti e i meccanismi di airdrop sono strategie più a breve termine