Este token não está disponível na OKX Exchange.

MIR

Preço de money isnt real

9NH1EL...pump

$0,00033738

-$0,00047

(-58,17%)

Alteração de preço nas últimas 24 horas

USD

Não foi possível encontrar. Verifique a ortografia ou experimente outro.

Como se sente hoje relativamente à MIR?

Partilhe as suas opiniões aqui ao dar um <i>thumbs up</i> caso se sinta <i>bullish</i> em relação à moeda ou <i>thumbs down</i> caso se sinta <i>bearish</i>.

Vote para ver os resultados

Aviso legal

Os conteúdos sociais nesta página ("Conteúdos"), que incluem, entre outros, os tweets e estatísticas fornecidos pela LunarCrush, provêm de terceiros e destinam-se a fins informativos conforme estão disponibilizados. A OKX não garante a qualidade ou a exatidão dos Conteúdos, sendo que os mesmos não representam as opiniões da OKX. Não visam fornecer (i) aconselhamento ou recomendações de investimento; (ii) uma oferta ou solicitação para comprar, vender ou deter ativos digitais; ou (iii) aconselhamento financeiro, contabilístico, jurídico ou fiscal. Os ativos digitais, incluindo criptomoedas estáveis e NFTs, envolvem um elevado grau de risco e podem sofrer grandes flutuações. O preço e o desempenho dos ativos digitais não são garantidos e podem mudar sem aviso.

A OKX não fornece recomendações de investimentos ou de ativos. Deve ponderar cuidadosamente se fazer trading ou deter ativos digitais é o mais adequado para si, tendo em conta a sua situação financeira. Informe-se junto do seu consultor jurídico/fiscal/de investimentos para esclarecer questões relativas às suas circunstâncias específicas. Para obter mais detalhes, consulte os nossos Termos de Utilização e o Aviso de Risco. Ao utilizar o site de terceiros ("TPW"), aceita que qualquer utilização do TPW está sujeita e será regida pelos termos do TPW. Salvo indicação expressa por escrito, a OKX e os seus afiliados ("OKX") não estão, de forma alguma, associados ao proprietário ou operador do TPW. Concorda que a OKX não é responsável nem imputável por quaisquer perdas, danos e outras consequências que advenham da sua utilização do TPW. Tenha presente que utilizar um TPW poderá resultar na perda ou diminuição dos seus ativos. O produto poderá não estar disponível em todas as jurisdições.

A OKX não fornece recomendações de investimentos ou de ativos. Deve ponderar cuidadosamente se fazer trading ou deter ativos digitais é o mais adequado para si, tendo em conta a sua situação financeira. Informe-se junto do seu consultor jurídico/fiscal/de investimentos para esclarecer questões relativas às suas circunstâncias específicas. Para obter mais detalhes, consulte os nossos Termos de Utilização e o Aviso de Risco. Ao utilizar o site de terceiros ("TPW"), aceita que qualquer utilização do TPW está sujeita e será regida pelos termos do TPW. Salvo indicação expressa por escrito, a OKX e os seus afiliados ("OKX") não estão, de forma alguma, associados ao proprietário ou operador do TPW. Concorda que a OKX não é responsável nem imputável por quaisquer perdas, danos e outras consequências que advenham da sua utilização do TPW. Tenha presente que utilizar um TPW poderá resultar na perda ou diminuição dos seus ativos. O produto poderá não estar disponível em todas as jurisdições.

Informações do mercado de MIR

Capitalização do mercado

A capitalização do mercado é calculada ao multiplicar a oferta em circulação de uma moeda pelo último preço da mesma.

Capitalização do mercado = Oferta em circulação × Último preço

Capitalização do mercado = Oferta em circulação × Último preço

Rede

Blockchain subjacente que suporta transações seguras e descentralizadas.

Oferta em circulação

O montante total de uma moeda que está disponível no mercado.

Liquidez

Liquidez é a facilidade de compra/venda de uma moeda na DEX. Quanto maior for a liquidez, mais fácil é concluir uma transação.

Capitalização do mercado

$337,34 mil

Rede

Solana

Oferta em circulação

999 863 238 MIR

Detentores de tokens

2575

Liquidez

$88,55 mil

Volume em 1h

$27,39 mil

Volume em 4h

$183,04 mil

Volume em 24h

$1,42 M

Feed de money isnt real

O seguinte conteúdo é proveniente do .

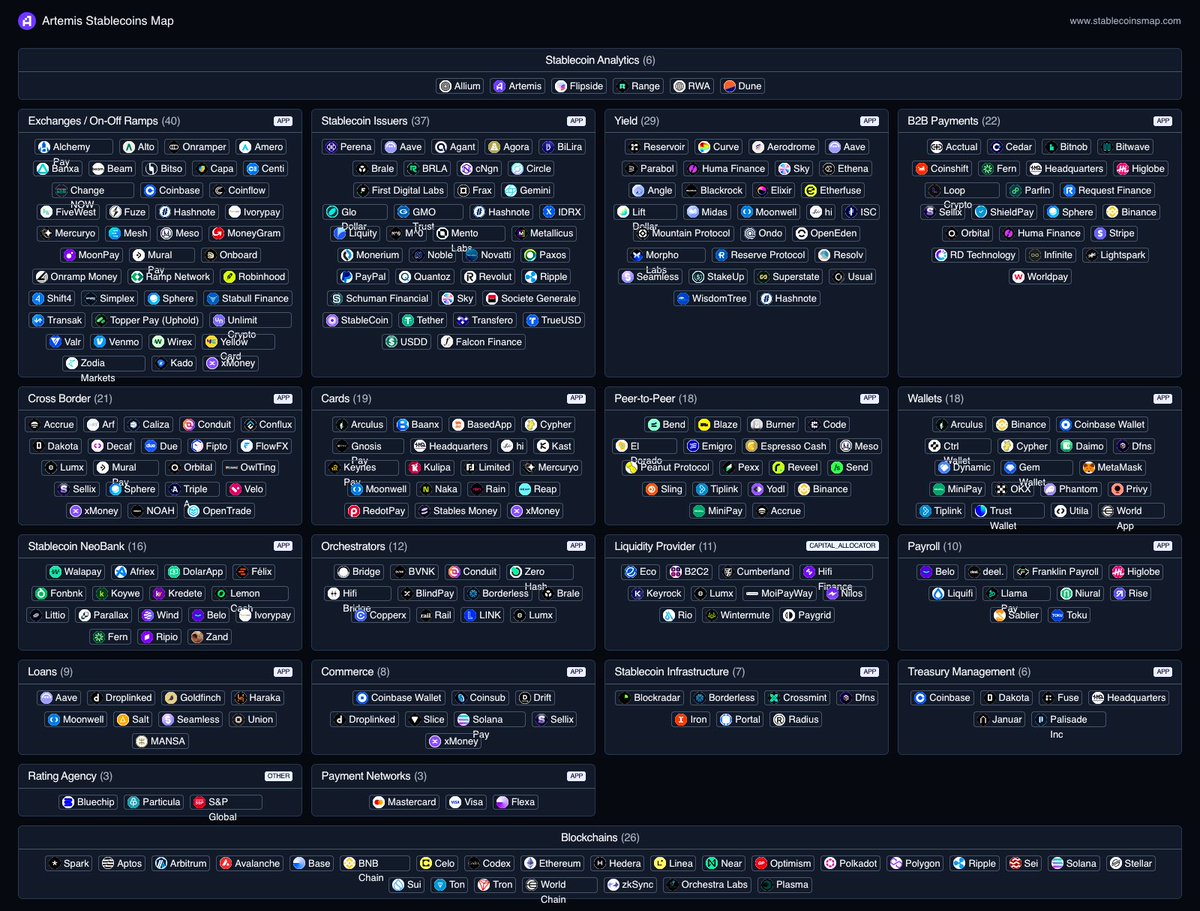

Pensamento de liquidez na tokenização de ações dos EUA: como reconstruir a lógica de negociação on-chain?

Escrito por Web3 farmer Frank

Desde o final de junho, a indústria cripto desencadeou um boom em "ações on-chain dos EUA", com Robinhood, Kraken, etc. lançando sucessivamente versões tokenizadas de serviços de negociação de ações e ETFs dos EUA, e até mesmo lançando produtos de contrato altamente alavancados para esses tokens.

De MyStonks, Backed Finance (xStocks) a Robinhood Europe, todos eles usam o método de "custódia de ações reais + mapeamento de tokens", permitindo que os usuários negociem ativos de ações dos EUA on-chain - teoricamente, os usuários podem negociar ações da Tesla e da Apple às 3h com apenas uma carteira de criptomoedas, sem abrir uma conta através de uma corretora ou atingir o limite de capital.

No entanto, com o lançamento de produtos relacionados, notícias relacionadas a pins, prêmios e desancoragem também foram repetidamente relatadas, e os problemas de liquidez por trás deles rapidamente surgiram: embora os usuários possam comprar esses tokens, eles dificilmente podem reduzir e cobrir riscos de forma eficiente, quanto mais construir estratégias de negociação complexas.

A tokenização das ações dos EUA ainda está essencialmente presa na fase inicial de "apenas comprar para cima".

1. O dilema da liquidez das "ações ≠ ativos de negociação dos EUA"

Para entender o dilema de liquidez dessa onda de "tokenização de ações dos EUA", primeiro precisamos penetrar na lógica de design subjacente do atual modelo de "custódia de ações reais + emissão mapeada".

Atualmente, este modelo está dividido em dois caminhos, e a principal diferença é apenas se ele tem qualificações de conformidade de emissão:

O primeiro é o modelo de "emissão compatível com terceiros + acesso multiplataforma", representado pela Backed Finance (xStocks) e MyStonks, no qual a MyStonks coopera com a Fidelity para alcançar a indexação 1:1 de ações reais, e a xStocks compra ações através da Alpaca Securities LLC e outras empresas e as custodia;

o outro é o circuito fechado de corretagem autooperado no estilo Robinhood, contando com sua própria licença de corretagem para concluir todo o processo, desde a compra de ações até a emissão de tokens on-chain.

O ponto comum de ambos os caminhos é que ambos os tokens de ações dos EUA são considerados como ativos de detenção à vista puros, e tudo o que os usuários podem fazer é comprá-los e mantê-los para subir, tornando-os "ativos adormecidos", sem uma camada de função financeira escalável e difíceis de suportar um ecossistema de negociação on-chain ativo.

E como cada token precisa ser realmente custodiado de uma ação, as transações on-chain são apenas a transferência de propriedade do token e não podem afetar o preço à vista das ações dos EUA, o que naturalmente leva ao problema de "duas peles" dentro e fora da cadeia.

Por exemplo, em 3 de julho, o AMZNX on-chain (token de ações da Amazon) foi empurrado para US$ 23.781 por uma ordem de compra de US$ 500, o que é mais de 100 vezes o prêmio real do preço da ação.

Mesmo que algumas plataformas (como a MyStonks) tentem distribuir dividendos na forma de airdrops, a maioria das plataformas não abre direitos de voto e canais de re-penhor, que são essencialmente apenas "certificados de posição on-chain" em vez de ativos de negociação reais, e não há "metalicidade garantida".

Por exemplo, se um usuário comprar AAPLX, AMZNX, TSLA. M、CRCL. Depois de M, ele não pode ser usado como garantia para empréstimos, nem pode ser usado como margem para negociar outros ativos, e é ainda mais difícil acessar outros protocolos DeFi (como empréstimos colateralizados com tokens de ações dos EUA) para obter liquidez, resultando em utilização de ativos quase zero.

Objetivamente falando, no último ciclo, o fracasso de projetos como Mirror e Synthetix confirmou que o mapeamento de preços por si só não é suficiente, quando os tokens de ações dos EUA não podem ser usados como margem para ativar o cenário de fluxo, não podem ser integrados à rede de negociação do ecossistema cripto, por mais compatível que seja a emissão, por mais perfeita que seja a custódia, ela apenas fornece um shell de token, e o valor prático é extremamente limitado no contexto de falta de liquidez.

Deste ponto de vista, a atual "tokenização de ações dos EUA" só alcançou o preço de mover o preço para a cadeia, e ainda está na fase inicial dos certificados digitais, e ainda não se tornou um verdadeiro "ativo financeiro que pode ser negociado" para liberar liquidez, por isso é difícil atrair uma gama mais ampla de traders profissionais e fundos de alta frequência.

2. Incentivos de subsídios, ou correção de "canal de arbitragem"

Portanto, para as ações tokenizadas dos EUA, é urgente aprofundar sua liquidez on-chain, fornecer aos detentores cenários de aplicação mais práticos e valor de posição, e atrair mais fundos profissionais para entrar no mercado.

Além do modelo comum de "incentivo para atrair liquidez" na Web3, a discussão atual do mercado está tentando abrir o canal de arbitragem "on-chain-off-chain" para melhorar a profundidade da liquidez, otimizando a eficiência do caminho de arbitragem.

1. Incentivar pools de liquidez (por exemplo, espelho)

O "modelo de pool de incentivos" representado pelo Mirror Protocol foi a principal tentativa de tokenizar ações dos EUA na última rodada, e sua lógica era recompensar os usuários que fornecem liquidez aos pares de negociação emitindo tokens de plataforma (como o MIR), tentando atrair fundos com subsídios.

No entanto, esse modelo tem uma falha fatal, ou seja, o incentivo depende da inflação de tokens e não pode formar um ecossistema de negociação sustentável, afinal, a principal motivação para os usuários participarem da mineração de liquidez é obter tokens subsidiados, não a demanda real de negociação.

Mais importante ainda, este modelo nunca pretendeu "deixar os tokens de ações dos EUA gerarem liquidez por conta própria" - os tokens de ações dos EUA depositados pelos usuários são apenas parte do par de negociação e não podem ser usados em outros cenários, e os ativos ainda estão dormindo.

2. Os criadores de mercado dominam a liquidez (por exemplo, Backed / xStocks)

O "modelo liderado pelo criador de mercado" adotado pela Backed Finance (xStocks), MyStonks, etc., tenta abrir a arbitragem on-chain e off-chain através de canais de conformidade. Por exemplo, xStocks compra ações correspondentes através de Interactive Brokers, e os criadores de mercado podem eliminar a diferença de preço "resgatando tokens→ vendendo ações" ou "comprando ações→cunhando tokens" quando o preço do token on-chain se desvia do preço à vista.

Por exemplo, o processo de resgate da Interactive Brokers requer liquidação T+N, e a transferência de ativos do custodiante é frequentemente atrasada.

Neste modelo, os tokens de ações dos EUA são sempre "direcionados à arbitragem" em vez de ativos que podem participar ativamente da negociação, resultando em um baixo volume médio diário de negociação para a maioria dos pares de negociação em xStocks, e a desancoragem de preços tornou-se a norma.

Esta é também a principal razão pela qual a AMZNX foi capaz de ter um prêmio de 100 vezes em julho, mas ninguém arbitrou.

3. Correspondência off-chain de alta velocidade + mapeamento de cadeia

O modelo "off-chain matching + chain mapping" explorado pela Ondo Finance e outros é, na verdade, semelhante ao PFOF (Order Flow Payment Model) já adotado pela Mystonks.

No entanto, o limite técnico e de processo deste modelo é alto, e as horas tradicionais de negociação de ações dos EUA também precisam corresponder aos atributos de negociação de 7×24 horas na cadeia.

Essas três soluções de liquidez têm seus próprios méritos, mas quer se trate de pools de incentivos, criadores de mercado ou matchmaking off-chain, eles realmente usam forças externas para "injetar" liquidez, em vez de permitir que os tokens de ações dos EUA "gerem" liquidez por si mesmos.

É possível sair da estrutura de arbitragem tradicional de "on-chain-off-chain" e construir diretamente um circuito fechado de transações no ambiente nativo on-chain?

3. Faça dos tokens de ações dos EUA "ativos vivos"

No mercado de ações tradicional dos EUA, a razão para a liquidez abundante não é o spot em si, mas a profundidade de negociação construída pelo sistema de derivativos, como opções e futuros - essas ferramentas suportam os três mecanismos principais de descoberta de preços, gestão de risco e alavancagem de capital.

Eles não só melhoram a eficiência do capital, mas também criam jogos de longo prazo, preços não lineares e estratégias diversificadas, atraindo criadores de mercado, fundos de alta frequência e instituições para continuar a entrar, formando em última análise um ciclo positivo de "negociação ativa→ mercado mais profundo → mais usuários".

O atual mercado de tokenização de ações dos EUA carece dessa camada, afinal, a TSLA. M, AMZNX e outros tokens podem ser mantidos, mas não podem ser "usados", nem como empréstimo colateral, nem como margem para negociar outros ativos, muito menos construir estratégias entre mercados.

Isso é muito semelhante ao ETH antes do DeFi Summer, quando não podia ser emprestado, garantido ou participar do DeFi, até que protocolos como o Aave lhe deram funções como "empréstimo de garantia" para liberar centenas de bilhões de liquidez.

Se os usuários podem usar TSLA. M shorts BTC e usa AMZNX para apostar na tendência de ETH, então esses ativos depositados não são mais apenas "shells de token", mas ativos de margem que são usados, e a liquidez crescerá naturalmente a partir dessas necessidades reais de negociação.

MyStonks e Fufuture lançaram em conjunto o token de ações da Tesla TSLA na cadeia Base este mês. O mecanismo central do par de negociação do índice M/BTC é tornar os tokens de ações dos EUA verdadeiramente "ativos de margem que podem ser negociados" através de "opções perpétuas com margem de moeda".

Por exemplo, permitindo que os usuários usem o TSLA. M como margem para participar da negociação de opções perpétuas BTC/ETH, e é relatado que a Fufuture também planeja expandir o suporte para mais de 200 ações tokenizadas dos EUA como ativos de margem, para que os usuários que detenham tokens de ações dos EUA de pequena capitalização possam usá-la como margem para apostar no aumento e queda do BTC/ETH no futuro (como usar CRCL. M colateral para colocar ordens longas de BTC), injetando assim necessidades reais de negociação nele.

Em comparação com as restrições de contrato centralizadas das CEXs, as opções on-chain podem combinar mais livremente estratégias de pares de ativos, como "TSLA × BTC" e "NVDA × ETH".

Quando os usuários podem usar o TSLA. M、NVDA. M participa da estratégia de opções perpétuas de BTC e ETH como margem, e a demanda de negociação naturalmente atrairá criadores de mercado, traders de alta frequência e arbitradores, formando um ciclo positivo de "negociação ativa→ melhoria profunda → mais usuários".

Curiosamente, o mecanismo de "opção perpétua com margem de moeda" da Fufuture não é apenas uma estrutura de negociação, mas também tem naturalmente a capacidade de ativar o valor dos tokens de ações dos EUA, especialmente nos estágios iniciais de formação de um mercado profundo, e pode ser usado diretamente como uma ferramenta de criação de mercado de balcão e orientação de liquidez.

O projeto pode integrar a TSLA. M、NVDA. M e outras ações tokenizadas dos EUA são injetadas no pool de liquidez como ativos iniciais semente, construindo um "pool principal + pool de seguros", nesta base, os detentores também podem depositar seus tokens de ações dos EUA no pool de liquidez, suportar parte do risco do vendedor e ganhar prêmios pagos pelos usuários de negociação, o que equivale a construir um novo "caminho de valor agregado baseado em moedas".

Por exemplo, digamos que um usuário está otimista com as ações da Tesla há muito tempo e comprou TSLA on-chain. M, no caminho tradicional, a sua escolha é apenas:

continuar a segurar e aguardar a subida;

ou troque-o na CEX/DEX;

Mas agora ele pode jogar mais:

Ganhe prémios como vendedor: Transfira TSLA. M deposita em pools de liquidez e obtém rendimentos de prémios enquanto aguarda a subida;

Seja um comprador para liberar liquidez: Coloque a TSLA. M participa da negociação de opções de ativos cruzados de BTC e ETH como margem, apostando nas flutuações do mercado cripto;

Estratégia de carteira: uma parte da posição é a criação de mercado e a outra parte participa parcialmente na transação para alcançar uma trajetória de retorno bidirecional e melhorar a eficiência da utilização dos ativos;

Sob este mecanismo, os tokens de ações dos EUA não são mais ativos isolados, mas são verdadeiramente integrados ao ecossistema de negociação on-chain e reutilizados, abrindo o caminho completo da "emissão de ativos → construção de liquidez → negociação de derivativos em circuito fechado".

É claro que diferentes caminhos ainda estão em fase de exploração, e este artigo explora apenas uma das possibilidades.

Escrito no final

Esta rodada de modelos reais de custódia de ações de MyStonks, Backed Finance (xStocks) para Robinhood Europe significa que a tokenização de ações dos EUA resolve completamente a questão inicial de "se pode ser emitido".

Mas também mostra que a concorrência no novo ciclo chegou realmente à ligação de "se pode ser usado" - como formar uma demanda comercial real? Como atrair estratégia de construção e reutilização de capital? Como fazer com que os ativos de ações dos EUA realmente ganhem vida na cadeia?

Isso não depende mais de mais corretoras entrando no mercado, mas da melhoria da estrutura do produto na cadeia - somente quando os usuários podem livremente ir longo e curto, construir carteiras de risco e combinar posições de ativos cruzados, as "ações tokenizadas dos EUA" podem ter vitalidade financeira completa.

Objetivamente falando, a essência da liquidez não é a acumulação de fundos, mas a correspondência de demanda, e quando a cadeia pode realizar livremente "flutuações de BTC de cobertura com opções TSLA", o dilema de liquidez da tokenização de ações dos EUA pode ser resolvido.

Pensamento de liquidez na tokenização de ações dos EUA: como reconstruir a lógica de negociação on-chain?

Desde o final de junho, a indústria cripto desencadeou um boom em "ações on-chain dos EUA", com Robinhood, Kraken, etc. lançando sucessivamente versões tokenizadas de serviços de negociação de ações e ETFs dos EUA, e até mesmo lançando produtos de contrato altamente alavancados para esses tokens.

De MyStonks, Backed Finance (xStocks) a Robinhood Europe, todos eles usam o método de "custódia de ações reais + mapeamento de tokens", permitindo que os usuários negociem ativos de ações dos EUA on-chain - teoricamente, os usuários podem negociar ações da Tesla e da Apple às 3h com apenas uma carteira de criptomoedas, sem abrir uma conta através de uma corretora ou atingir o limite de capital.

No entanto, com o lançamento de produtos relacionados, notícias relacionadas a pins, prêmios e desancoragem também foram repetidamente relatadas, e os problemas de liquidez por trás deles rapidamente surgiram: embora os usuários possam comprar esses tokens, eles dificilmente podem reduzir e cobrir riscos de forma eficiente, quanto mais construir estratégias de negociação complexas.

A tokenização das ações dos EUA ainda está essencialmente presa na fase inicial de "apenas comprar para cima".

1. O dilema da liquidez das "ações ≠ ativos de negociação dos EUA"

Para entender o dilema de liquidez dessa onda de "tokenização de ações dos EUA", primeiro precisamos penetrar na lógica de design subjacente do atual modelo de "custódia de ações reais + emissão mapeada".

Atualmente, este modelo está dividido em dois caminhos, e a principal diferença é apenas se ele tem qualificações de conformidade de emissão:

O primeiro é o modelo de "emissão compatível com terceiros + acesso multiplataforma", representado por Backed Finance (xStocks) e MyStonks, no qual MyStonks coopera com a Fidelity para alcançar uma indexação de 1:1 de ações reais, e a xStocks compra ações através da Alpaca Securities LLC e outras.

o outro é o circuito fechado de corretagem autooperado no estilo Robinhood, contando com sua própria licença de corretagem para concluir todo o processo, desde a compra de ações até a emissão de tokens on-chain.

O ponto comum de ambos os caminhos é que ambos os tokens de ações dos EUA são considerados como ativos de detenção à vista puros, e tudo o que os usuários podem fazer é comprá-los e mantê-los para subir, tornando-os "ativos adormecidos", sem uma camada de função financeira escalável e difíceis de suportar um ecossistema de negociação on-chain ativo.

E como cada token precisa ser realmente custodiado de uma ação, as transações on-chain são apenas a transferência de propriedade do token e não podem afetar o preço à vista das ações dos EUA, o que naturalmente leva ao problema de "duas peles" dentro e fora da cadeia.

Por exemplo, em 3 de julho, o AMZNX on-chain (token de ações da Amazon) foi empurrado para US$ 23.781 por uma ordem de compra de US$ 500, o que é mais de 100 vezes o prêmio real do preço da ação.

Mesmo que algumas plataformas (como a MyStonks) tentem distribuir dividendos na forma de airdrops, a maioria das plataformas não abre direitos de voto e canais de re-penhor, que são essencialmente apenas "certificados de posição on-chain" em vez de ativos de negociação reais, e não há "metalicidade garantida".

Por exemplo, se um usuário comprar AAPLX, AMZNX, TSLA. M、CRCL. Depois de M, ele não pode ser usado como garantia para empréstimos, nem pode ser usado como margem para negociar outros ativos, e é ainda mais difícil acessar outros protocolos DeFi (como empréstimos colateralizados com tokens de ações dos EUA) para obter liquidez, resultando em utilização de ativos quase zero.

Objetivamente falando, no último ciclo, o fracasso de projetos como Mirror e Synthetix confirmou que o mapeamento de preços por si só não é suficiente, quando os tokens de ações dos EUA não podem ser usados como margem para ativar o cenário de fluxo, não podem ser integrados à rede de negociação do ecossistema cripto, por mais compatível que seja a emissão, por mais perfeita que seja a custódia, ela apenas fornece um shell de token, e o valor prático é extremamente limitado no contexto de falta de liquidez.

Deste ponto de vista, a atual "tokenização de ações dos EUA" só alcançou o preço de mover o preço para a cadeia, e ainda está na fase inicial dos certificados digitais, e ainda não se tornou um verdadeiro "ativo financeiro que pode ser negociado" para liberar liquidez, por isso é difícil atrair uma gama mais ampla de traders profissionais e fundos de alta frequência.

2. Incentivos de subsídios, ou correção de "canal de arbitragem"

Portanto, para as ações tokenizadas dos EUA, é urgente aprofundar sua liquidez on-chain, fornecer aos detentores cenários de aplicação mais práticos e valor de posição, e atrair mais fundos profissionais para entrar no mercado.

Além do modelo comum de "incentivo para atrair liquidez" na Web3, a discussão atual do mercado está tentando abrir o canal de arbitragem "on-chain-off-chain" para melhorar a profundidade da liquidez, otimizando a eficiência do caminho de arbitragem.

1. Incentivar pools de liquidez (por exemplo, espelho)

O "modelo de pool de incentivos" representado pelo Mirror Protocol foi a principal tentativa de tokenizar ações dos EUA na última rodada, e sua lógica era recompensar os usuários que fornecem liquidez aos pares de negociação emitindo tokens de plataforma (como o MIR), tentando atrair fundos com subsídios.

No entanto, esse modelo tem uma falha fatal, ou seja, o incentivo depende da inflação de tokens e não pode formar um ecossistema de negociação sustentável, afinal, a principal motivação para os usuários participarem da mineração de liquidez é obter tokens subsidiados, não a demanda real de negociação.

Mais importante ainda, este modelo nunca pretendeu "deixar os tokens de ações dos EUA gerarem liquidez por conta própria" - os tokens de ações dos EUA depositados pelos usuários são apenas parte do par de negociação e não podem ser usados em outros cenários, e os ativos ainda estão dormindo.

2. Os criadores de mercado dominam a liquidez (por exemplo, Backed / xStocks)

O "modelo liderado pelo criador de mercado" adotado pela Backed Finance (xStocks), MyStonks, etc., tenta abrir a arbitragem on-chain e off-chain através de canais de conformidade. Por exemplo, xStocks compra ações correspondentes através de Interactive Brokers, e os criadores de mercado podem eliminar a diferença de preço "resgatando tokens→ vendendo ações" ou "comprando ações→cunhando tokens" quando o preço do token on-chain se desvia do preço à vista.

Por exemplo, o processo de resgate da Interactive Brokers requer liquidação T+N, e a transferência de ativos do custodiante é frequentemente atrasada.

Neste modelo, os tokens de ações dos EUA são sempre "direcionados à arbitragem" em vez de ativos que podem participar ativamente da negociação, resultando em um baixo volume médio diário de negociação para a maioria dos pares de negociação em xStocks, e a desancoragem de preços tornou-se a norma.

Esta é também a principal razão pela qual a AMZNX foi capaz de ter um prêmio de 100 vezes em julho, mas ninguém arbitrou.

3. Correspondência off-chain de alta velocidade + mapeamento de cadeia

O modelo "off-chain matching + chain mapping" explorado pela Ondo Finance e outros é, na verdade, semelhante ao PFOF (Order Flow Payment Model) já adotado pela Mystonks.

No entanto, o limite técnico e de processo deste modelo é alto, e o tempo tradicional de negociação de ações dos EUA também precisa corresponder aos atributos de transação de 24 horas de 7× na cadeia.

Essas três soluções de liquidez têm seus próprios méritos, mas quer se trate de pools de incentivos, criadores de mercado ou matchmaking off-chain, eles realmente usam forças externas para "injetar" liquidez, em vez de permitir que os tokens de ações dos EUA "gerem" liquidez por si mesmos.

É possível sair da estrutura de arbitragem tradicional de "on-chain-off-chain" e construir diretamente um circuito fechado de transações no ambiente nativo on-chain?

3. Faça dos tokens de ações dos EUA "ativos vivos"

No mercado de ações tradicional dos EUA, a razão para a liquidez abundante não é o spot em si, mas a profundidade de negociação construída pelo sistema de derivativos, como opções e futuros - essas ferramentas suportam os três mecanismos principais de descoberta de preços, gestão de risco e alavancagem de capital.

Eles não só melhoram a eficiência do capital, mas também criam jogos de longo prazo, preços não lineares e estratégias diversificadas, atraindo criadores de mercado, fundos de alta frequência e instituições para continuar a entrar, formando em última análise um ciclo positivo de "negociação ativa→ mercado mais profundo → mais usuários".

O atual mercado de tokenização de ações dos EUA carece dessa camada, afinal, a TSLA. M, AMZNX e outros tokens podem ser mantidos, mas não podem ser "usados", nem como empréstimo colateral, nem como margem para negociar outros ativos, muito menos construir estratégias entre mercados.

Isso é muito semelhante ao ETH antes do DeFi Summer, quando não podia ser emprestado, garantido ou participar do DeFi, até que protocolos como o Aave lhe deram funções como "empréstimo de garantia" para liberar centenas de bilhões de liquidez.

Se os usuários podem usar TSLA. M shorts BTC e usa AMZNX para apostar na tendência de ETH, então esses ativos depositados não são mais apenas "shells de token", mas ativos de margem que são usados, e a liquidez crescerá naturalmente a partir dessas necessidades reais de negociação.

MyStonks e Fufuture lançaram em conjunto o token de ações da Tesla TSLA na cadeia Base este mês. O mecanismo central do par de negociação do índice M/BTC é tornar os tokens de ações dos EUA verdadeiramente "ativos de margem que podem ser negociados" através de "opções perpétuas com margem de moeda".

Por exemplo, permitindo que os usuários usem o TSLA. M como margem para participar da negociação de opções perpétuas BTC/ETH, e é relatado que a Fufuture também planeja expandir o suporte para mais de 200 ações tokenizadas dos EUA como ativos de margem, para que os usuários que detenham tokens de ações dos EUA de pequena capitalização possam usá-la como margem para apostar no aumento e queda do BTC/ETH no futuro (como usar CRCL. M colateral para colocar ordens longas de BTC), injetando assim necessidades reais de negociação nele.

Em comparação com as restrições de contrato centralizadas das CEXs, as opções on-chain podem combinar mais livremente estratégias de pares de ativos, como "TSLA × BTC" e "NVDA × ETH".

Quando os usuários podem usar o TSLA. M、NVDA. M participa da estratégia de opções perpétuas de BTC e ETH como margem, e a demanda de negociação naturalmente atrairá criadores de mercado, traders de alta frequência e arbitradores, formando um ciclo positivo de "negociação ativa→ melhoria profunda → mais usuários".

Curiosamente, o mecanismo de "opção perpétua com margem de moeda" da Fufuture não é apenas uma estrutura de negociação, mas também tem naturalmente a capacidade de ativar o valor dos tokens de ações dos EUA, especialmente nos estágios iniciais de formação de um mercado profundo, e pode ser usado diretamente como uma ferramenta de criação de mercado de balcão e orientação de liquidez.

O projeto pode integrar a TSLA. M、NVDA. M e outras ações tokenizadas dos EUA são injetadas no pool de liquidez como ativos iniciais semente, construindo um "pool principal + pool de seguros", nesta base, os detentores também podem depositar seus tokens de ações dos EUA no pool de liquidez, suportar parte do risco do vendedor e ganhar prêmios pagos pelos usuários de negociação, o que equivale a construir um novo "caminho de valor agregado baseado em moedas".

Por exemplo, digamos que um usuário está otimista com as ações da Tesla há muito tempo e comprou TSLA on-chain. M, no caminho tradicional, a sua escolha é apenas:

continuar a segurar e aguardar a subida;

ou troque-o na CEX/DEX;

Mas agora ele pode jogar mais:

Ganhe prémios como vendedor: Transfira TSLA. M deposita em pools de liquidez e obtém rendimentos de prémios enquanto aguarda a subida;

Seja um comprador para liberar liquidez: Coloque a TSLA. M participa da negociação de opções de ativos cruzados de BTC e ETH como margem, apostando nas flutuações do mercado cripto;

Estratégia de carteira: uma parte da posição é a criação de mercado e a outra parte participa parcialmente na transação para alcançar uma trajetória de retorno bidirecional e melhorar a eficiência da utilização dos ativos;

Sob este mecanismo, os tokens de ações dos EUA não são mais ativos isolados, mas são verdadeiramente integrados ao ecossistema de negociação on-chain e reutilizados, abrindo o caminho completo da "emissão de ativos → construção de liquidez → negociação de derivativos em circuito fechado".

É claro que diferentes caminhos ainda estão em fase de exploração, e este artigo explora apenas uma das possibilidades.

Escrito no final

Esta rodada de modelos reais de custódia de ações de MyStonks, Backed Finance (xStocks) para Robinhood Europe significa que a tokenização de ações dos EUA resolve completamente a questão inicial de "se pode ser emitido".

Mas também mostra que a concorrência no novo ciclo chegou realmente à ligação de "se pode ser usado" - como formar uma demanda comercial real? Como atrair estratégia de construção e reutilização de capital? Como fazer com que os ativos de ações dos EUA realmente ganhem vida na cadeia?

Isso não depende mais de mais corretoras entrando no mercado, mas da melhoria da estrutura do produto na cadeia - somente quando os usuários podem livremente ir longo e curto, construir carteiras de risco e combinar posições de ativos cruzados, as "ações tokenizadas dos EUA" podem ter vitalidade financeira completa.

Objetivamente falando, a essência da liquidez não é a acumulação de fundos, mas a correspondência de demanda, e quando a cadeia pode realizar livremente "flutuações de BTC de cobertura com opções TSLA", o dilema de liquidez da tokenização de ações dos EUA pode ser resolvido.

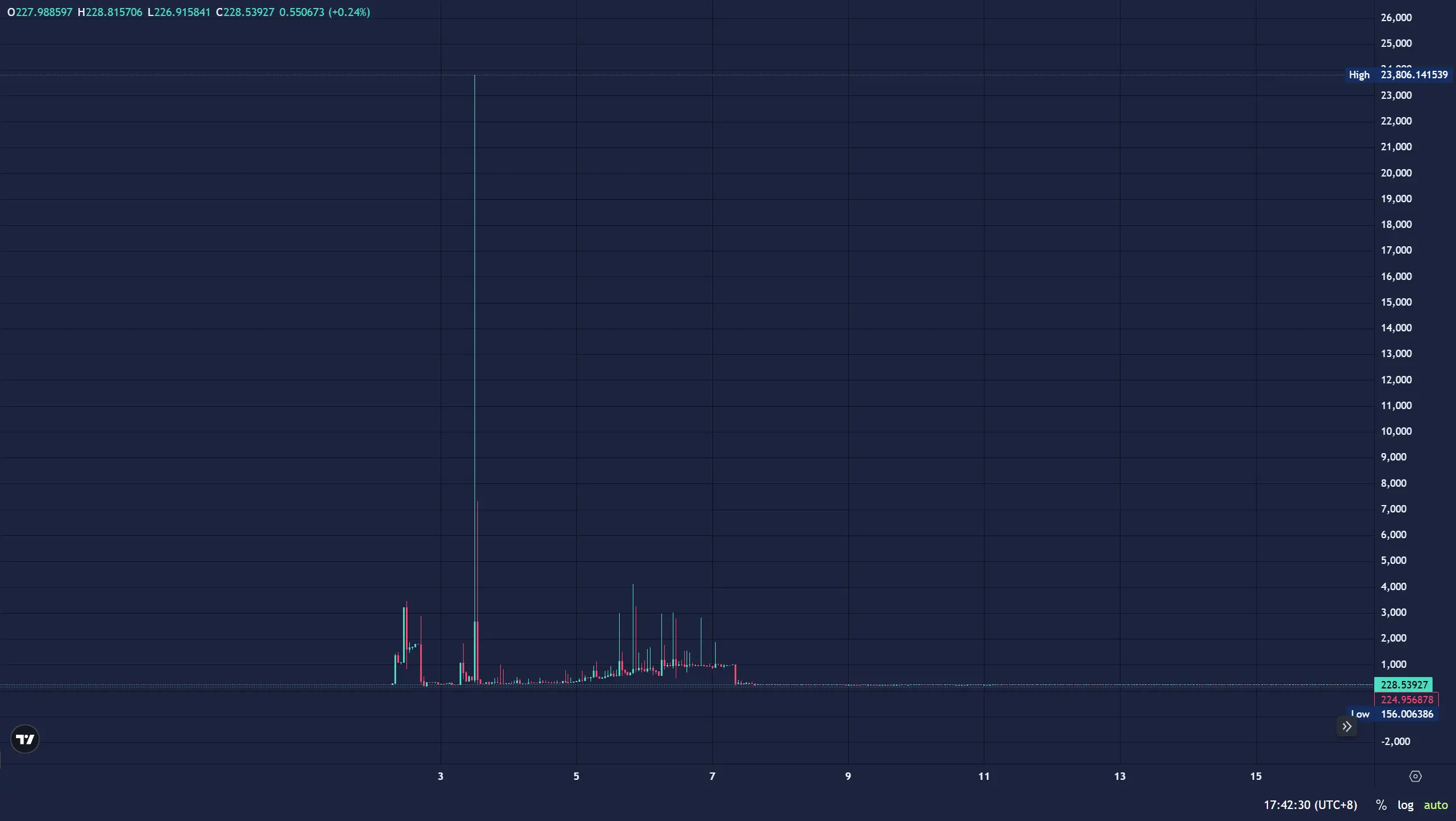

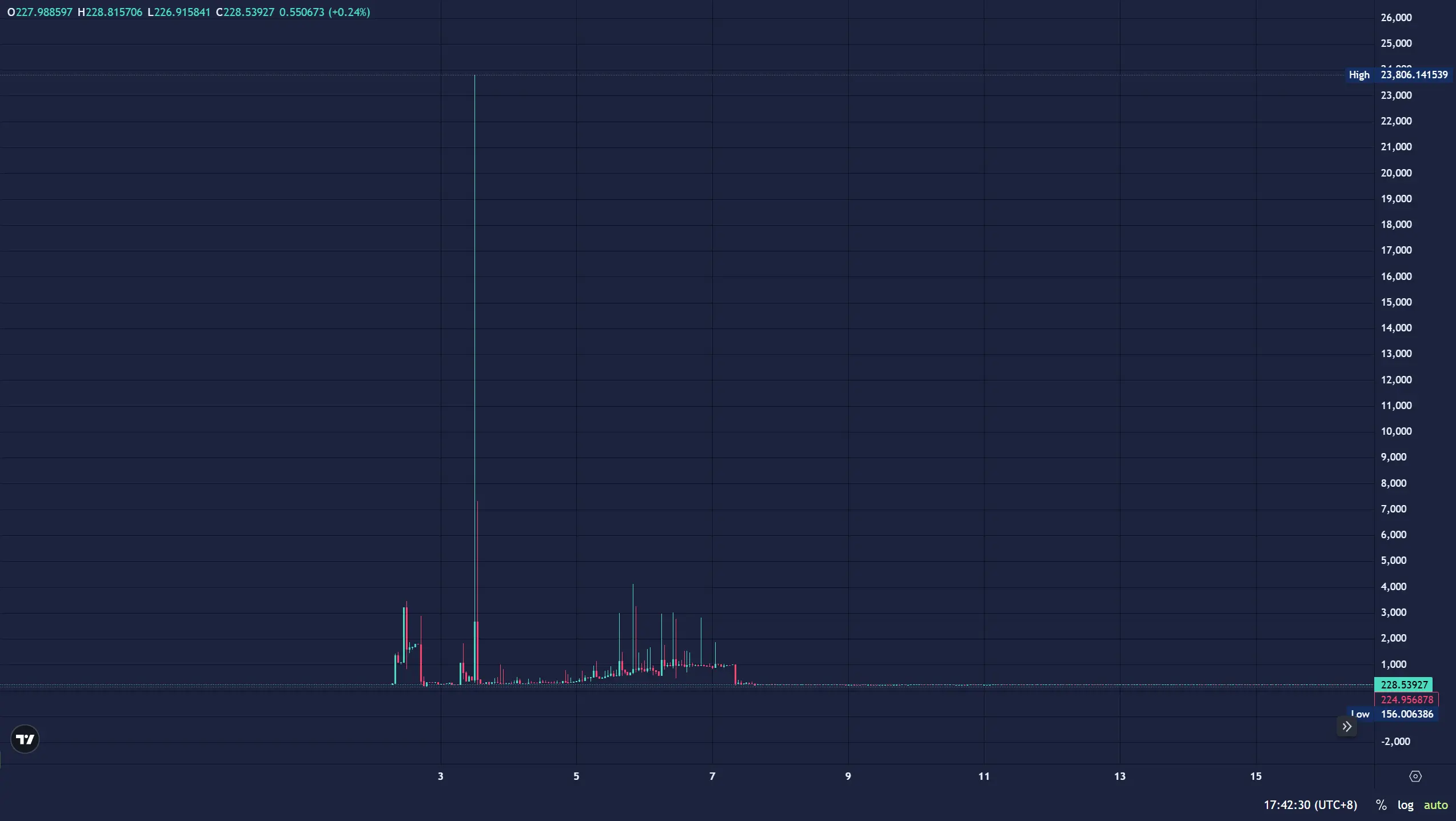

Desempenho do preço de MIR em USD

O preço atual de money-isnt-real é $0,00033738. Ao longo das últimas 24 horas, money-isnt-real teve diminuiu por -58,17%. Atualmente, tem uma oferta em circulação de 999 863 238 MIR e uma oferta máxima de 999 863 238 MIR, o que resulta numa capitalização de mercado totalmente diluída de $337,34 mil. O preço de money-isnt-real/USD é atualizado em tempo real.

5m

-3,08%

1h

-6,15%

4h

+53,10%

24h

-58,17%

Sobre money isnt real (MIR)

Perguntas frequentes sobre MIR

Qual é o preço atual de money isnt real?

O preço atual de 1 MIR é $0,00033738, sofrendo uma alteração de -58,17% nas últimas 24 horas.

Posso comprar MIR na OKX?

Não, a MIR não está disponível atualmente na OKX. Para se manter atualizado sobre quando a MIR ficará disponível, registe-se para receber notificações ou siga-nos nas redes sociais. Iremos anunciar novas adições de criptomoedas assim que forem cotadas.

Porque é que o preço de MIR flutua?

O preço de MIR flutua devido à dinâmica global de oferta e procura de criptomoedas. A sua volatilidade a curto prazo pode ser atribuída a mudanças significativas nestas forças de mercado.

Quanto vale 1 money isnt real hoje?

Atualmente, um money isnt real vale $0,00033738. Para obter respostas e informações sobre a ação do preço de money isnt real, está no sítio certo. Explore os gráficos money isnt real mais recentes e transacione de forma responsável com a OKX.

O que são as criptomoedas?

As criptomoedas, como money isnt real, são ativos digitais que operam num livro-razão público chamado blockchain. Saiba mais sobre as moedas e os tokens disponibilizados na OKX e os respetivos atributos diferentes, que inclui preços em direto e gráficos em tempo real.

Quando foram inventadas as criptomoedas?

Graças à crise financeira de 2008, o interesse em finanças descentralizadas aumentou. A Bitcoin proporcionou uma nova solução ao ser um ativo digital seguro numa rede descentralizada. Desde então, têm sido criados muitos outros tokens, como money isnt real.