A batalha do Ethereum pelo renascimento: Lubin navega na estratégia de tesouraria de 425 milhões

Palavras: Prathik Desai

Compilação: Bloco unicórnio

Prefácio

Há duas semanas, Joe Lubin, cofundador do Ethereum e fundador e CEO da ConsenSys, anunciou que atuaria como SharpLink Presidente do Conselho de Administração da Gaming e liderou sua estratégia de cofre Ethereum de US$ 425 milhões.

O movimento adiciona um novo capítulo ao renascimento do Ethereum, a segunda maior criptomoeda do mundo, depois de mais de quatro meses pairando abaixo de US$ 3.000.

O movimento está em linha com a estratégia promovida por Michael Saylor, cuja estratégia financeira focada no Bitcoin inspirou um grande número de empresas de capital aberto a participar da construção de cofres de Bitcoin.

Neste artigo, analisamos se esta é uma das melhores oportunidades para um renascimento do Ethereum.

Cofres Ethereum

Quando a SharpLink Gaming anunciou financiamento para construir um cofre Ethereum, o mercado reagiu de forma rápida e clara.

O preço de suas ações disparou mais de 450% em um único dia, subindo de US$ 6,63 por ação para mais de US$ 35. Em cinco dias de negociação, o preço das ações disparou mais de 17 vezes, de US$ 6,63. Mesmo após o recuo, continua a ser negociado a um preço mais de 3 vezes superior ao que era no início do rali.

–

–

Qual é > conduzir este rali?

Lubin é confiável para ajudar a SharpLink a replicar o sucesso de Saylor na Strategy, anteriormente MicroStrategy.

O Ethereum permitiu que Lubin fizesse um trabalho melhor do que os cofres Bitcoin de pelo menos uma maneira: construir um cofre ETH ativo que não apenas armazena valor como o Bitcoin, mas cria mais valor.

Como?

Teoria do Tesouro Ativo

: Adiferença entre as estratégias de cofre Bitcoin e Ethereum é significativa. A lógica de um cofre Bitcoin é simples: compre Bitcoin, mantenha Bitcoin e aproveite a valorização do preço. É elegante e simples, mas é passivo por natureza.

A estratégia de cofre do Ethereum é diferente da do Bitcoin: a maioria dos tokens ETH será usada para staking, criando o que o desenvolvedor principal do Ethereum, Eric Conner, descreve como "alavancagem ETH de alta beta e geradora de rendimento".

Uma estratégia de staking transformará os cofres corporativos de cofres estáticos em participantes ativos em cibersegurança.

As participações em Bitcoin da Strategy não geram nenhum rendimento nativo, mas o ETH apostado da SharpLink ganhará pelo menos 2% ao ano enquanto melhora o mecanismo de consenso do Ethereum.

Conner também menciona o "efeito volante" como uma das principais vantagens dos cofres ETH.

As empresas podem levantar dinheiro por menos do que seu valor patrimonial líquido, comprar e apostar ETH e, em seguida, levantar mais dinheiro se a ação estiver sendo negociada acima do valor de ETH por ação e repetir o processo. É um ciclo de estratégia clássico, mas é super lucrativo de uma forma que os cofres do Bitcoin não conseguem replicar.

As vantagens vão muito além do staking básico.

Os protocolos de finanças descentralizadas (DeFi) fornecem estratégias de rendimento adicionais por meio de empréstimos, provisão de liquidez e instrumentos financeiros complexos que não existem no ecossistema Bitcoin. A SharpLink é apoiada por empresas experientes em DeFi, como ParaFi Capital e Galaxy Digital, mostrando que elas entendem esse potencial.

ETH vs. BTC Vault

– >

– >

Oferta Inicial de Moedas (ICO) da Ethereum em 2014 levantou US$ 18 milhões. O ETH foi precificado entre US$ 0,30 e US$ 0,40 na época, lançando as bases para o ecossistema Ethereum que agora vale mais de US$ 320 bilhões.

Os US$ 425 milhões prometidos pela SharpLink são mais de 20 vezes o valor arrecadado na ICO, o suficiente para adquirir mais de 150.000 ETH ao preço atual. Mas isso ainda representa apenas 0,25% do ETH vendido durante a ICO (60 milhões).

A ICO em 2014 lançou as bases para o Ethereum. É provável que a atual estratégia de tesouraria valide a sua maturidade como ativo institucional e contribua para a construção de infraestruturas financeiras ao longo da próxima década.

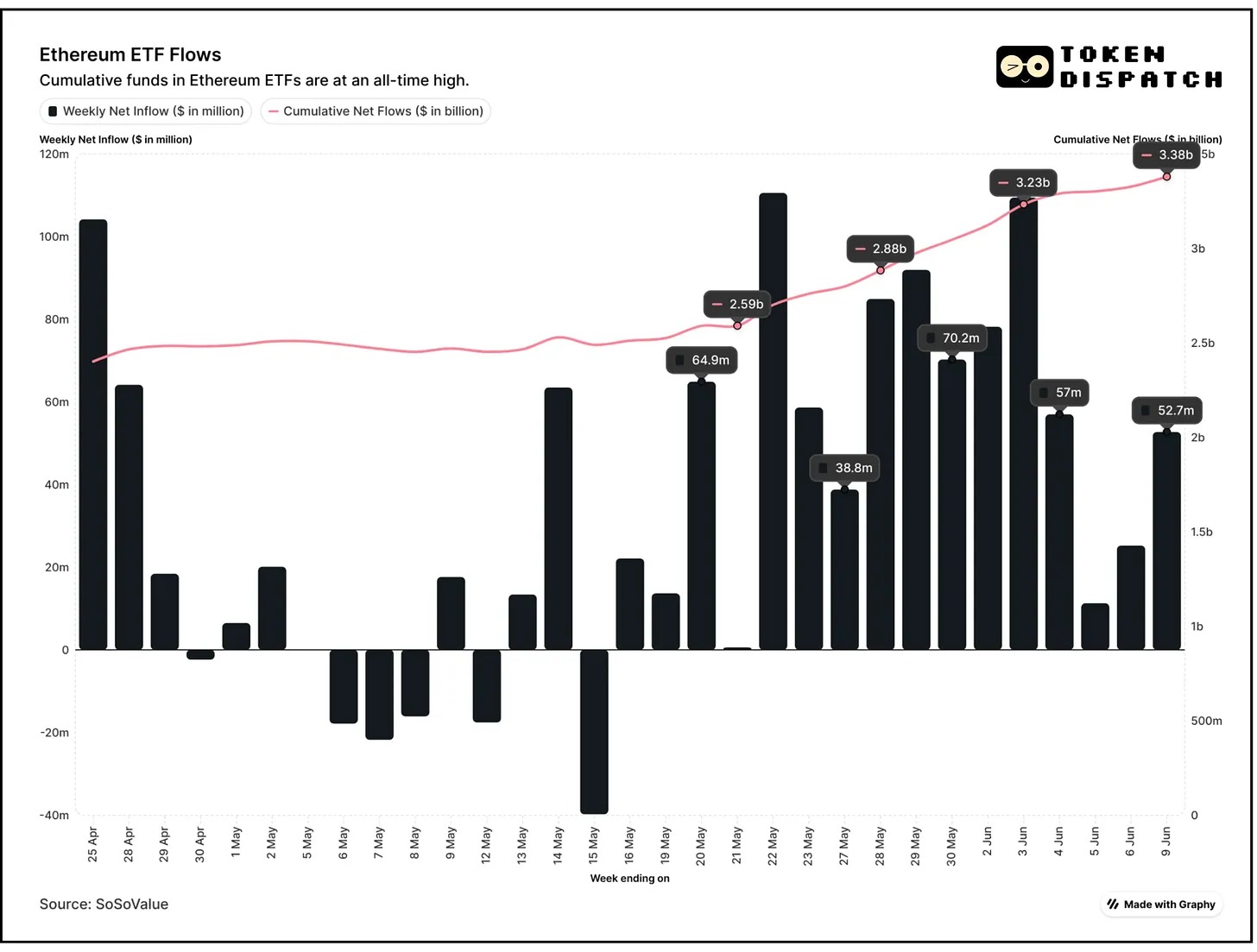

Além da estratégia de cofre, os ETFs Ethereum também continuaram a registrar entradas no canal institucional nas últimas duas semanas.

Em 9 de junho, os ETFs Ethereum registraram entradas líquidas por 16 dias de negociação consecutivos, a segunda maior sequência de vitórias desde que foi aprovada em julho de 2024.

– >

– >

registrou entradas de US$ 281 milhões e US$ 285 milhões, respectivamente, nas últimas duas semanas, as melhores duas semanas para ETFs Ethereum em quatro meses.

A BlackRock, maior gestora de ativos do mundo, acumulou mais de US$ 500 milhões em ETH em 11 dias de negociação. Seu ETF ETHA agora tem quase US$ 4 bilhões em ativos sob gestão.

"Nos últimos 20 dias, as entradas de ETF ETH atingiram US$ 815 milhões, com as entradas líquidas anuais se tornando positivas para US$ 658 milhões", observaram analistas da Bernstein em pesquisa recente.

A CoinShares disse que sete semanas consecutivas de entradas de ETFs totalizando US$ 1,5 bilhão marcaram uma "recuperação significativa no sentimento dos investidores".

Os produtos baseados em Ethereum agora representam 10,5% do total de ativos sob gestão em ETPs de criptomoedas.

"A narrativa em torno da acumulação de valor em redes públicas de blockchain está em um ponto crítico de inflexão", e isso está "começando a se refletir no interesse dos investidores nas entradas de ETFs ETH", disse Bernstein.

Nossa opinião

: A mudança de Lubin na SharpLink não só tem um impacto financeiro imediato, mas também marca a evolução do Ethereum de uma tecnologia especulativa para uma infraestrutura financeira crítica.

Quando gigantes de pagamentos como Visa e Mastercard desenvolvem estratégias de stablecoin, quando a Coinbase constrói sistemas de pagamento de comerciantes e quando a Robinhood planeja lançar ativos tokenizados – todos eles estão essencialmente apostando na órbita do Ethereum.

Isso pode ser o que Bernstein chama de "ponto de virada crítico", o momento em que a rede blockchain é transformada.

O momento parece ser deliberado.

Com a legislação de stablecoin avançando no Congresso e a clareza regulatória surgindo, os investidores institucionais finalmente têm a estrutura de que precisam para distribuir com confiança. O IPO bem-sucedido da Circle nesta semana, fechando 160% acima de seu preço de listagem, mostra o entusiasmo de Wall Street por investimentos em infraestrutura de criptomoedas.

Para o Ethereum, a convergência da adoção de cofres corporativos, entradas de ETFs institucionais e clareza regulatória criou condições que não existiam em ciclos anteriores.

Se o experimento da SharpLink for bem-sucedido, pode desencadear um "efeito dominó" de adoção corporativa, como a Estratégia de Saylor fez com o Bitcoin. Considerando que o modelo de risco semelhante do Bitcoin provou ser gerenciável, a adoção do Ethereum provavelmente será mais rápida e maior.

Além da adoção corporativa, se a BlackRock continuar a aumentar suas participações e a clareza regulatória se solidificar como esperado, o movimento de Lubin pode ser lembrado como o primeiro passo do Ethereum no capítulo institucional.