Od JLP do neutralnego: jak uchwycić zyski strategiczne na SOL?

Napisane przez Alex Liu, Foresight News

Od JLP do neutralnego

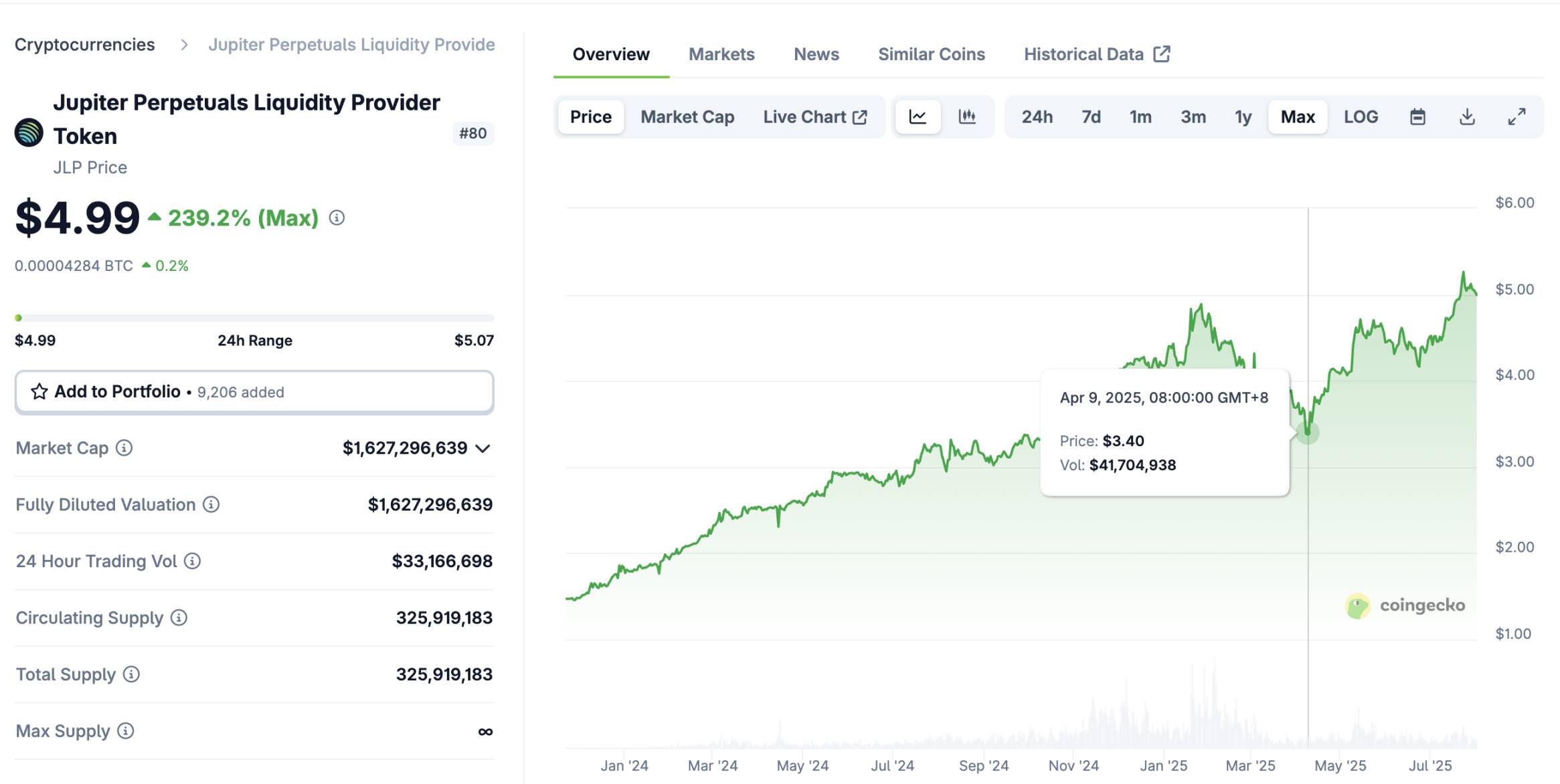

Aby zarabiać pieniądze, krokiem 1 jest często znalezienie aktywów wysokiej jakości. Nie jest przesadą stwierdzenie, że nawet jeśli spojrzysz na cały świat kryptowalut, JLP jest jednym z aktywów najlepszej jakości. W pierwszym roku od uruchomienia wzrósł 3 razy, a maksymalne obsunięcie kapitału to 30% korekta w marcu. Chociaż osiąga dobre wyniki, wolumen kapitałowy przekracza 1 miliard dolarów, a pojemność jest niezwykle duża, jak to robi?

Akcja cenowa JLP, dane: coingecko

JLP to skrót od Jupiter Perpetual Liquidity Provider Token, który jest tokenem dostawcy płynności Jupiter Perpetual Contract. Posiadanie JLP jest równoznaczne z wpłacaniem pieniędzy na Jupiter jako trader kontraktów terminowych. Inwestorzy kontraktowi osiągają zysk, JLP traci pieniądze i na odwrót. Po wielokrotnej weryfikacji niezliczonych podobnych produktów, handlowcy kontraktowi zawsze tracą pieniądze w skali długoterminowej, co jest pierwszym dochodem JLP.

75% opłat transakcyjnych za kontrakty wieczyste Jupiter powróci do JLP, a hojne dochody z opłat utrzymają roczny dochód JLP powyżej 30% przez długi czas, a czasem nawet ponad 50%.

Sam JLP składa się w 47% z SOL, 8% ETH, 13% BTC i 32% USDC, utrzymując ekspozycję na aktywa kryptowalutowe. Tak więc w 2024 roku, kiedy SOL był silny, JLP wzrósł ponad 3 razy przy pierwszych dwóch wzrostach. W ciągu trzech miesięcy, kiedy SOL spadł z 295 USD do 100 USD, JLP osiągnął nowy szczyt po tym, jak cena SOL odbiła się, ze spadkiem o 30% ze względu na ograniczoną ekspozycję JLP na ryzyko i pierwsze dwa dochodowe.

W ten sposób scenariusz strat JLP jest taki, że traderzy kontraktowi osiągają krótkoterminowe zyski w ekstremalnych warunkach rynkowych (ale statystyki pokazują, że prędzej czy później stracą pieniądze...). ), a długoterminowa cena aktywów kryptograficznych osłabła. A długoterminowe ryzyko wydaje się być tylko tym drugim. Tak długo, jak ta część ryzyka jest zabezpieczona, możemy uzyskać strategię o wysokiej rentowności z bazowymi aktywami wysokiej jakości.

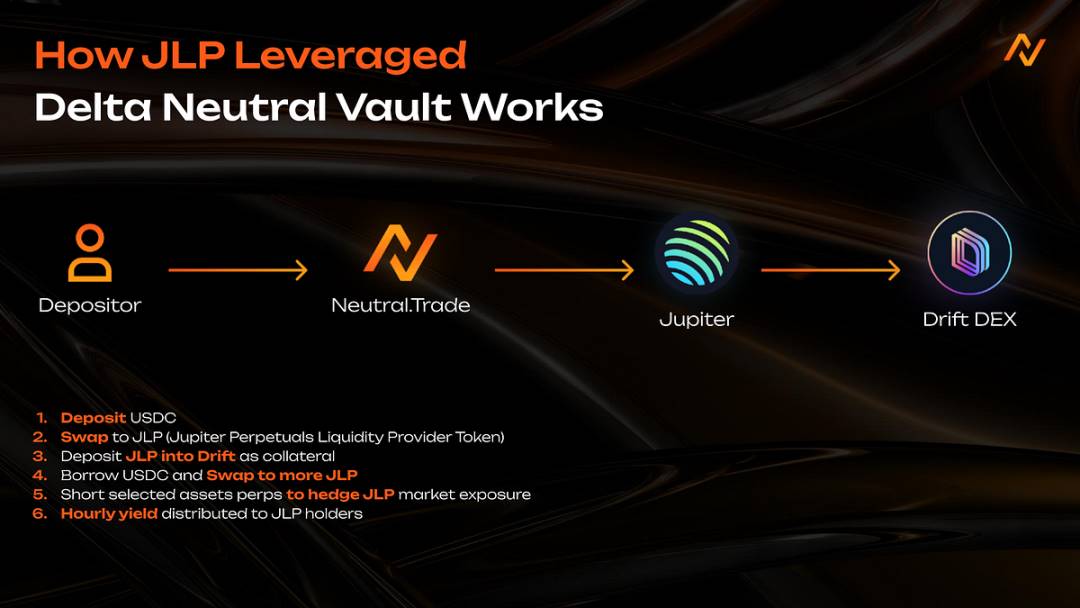

Neutralny to 1 fundusz hedgingowy on-chain klasy instytucjonalnej na Solana, który oferuje takie rozwiązanie strategiczne:

Użytkownicy wpłacają USDC i wymieniają USDC na JLP. Stakuj JLP w protokole pożyczkowym, pożycz USDC i wymień go na JLP. (Zysk jest osiągany, gdy roczna stopa zwrotu JLP jest większa niż odsetki od pożyczki), a na koniec wykorzystaj kontrakt wieczysty (Drift) do krótkiej sprzedaży udziału aktywów kryptograficznych (SOL, ETH, BTC) odpowiadających posiadanemu JLP, aby strategia była neutralna pod względem ryzyka (teoretycznie nie będzie strat z powodu wahań cen).

Neutralny skarbiec strategii ma teraz TVL (całkowitą wartość blokady) w wysokości ponad 12 milionów dolarów, roczną stopę zwrotu w wysokości ponad 15% i maksymalne obsunięcie kapitału poniżej 2%.

Ryzyko inwestora detalicznego i przewagi instytucjonalne

Dlaczego więc nie zrealizuję tej strategii samodzielnie i nie zostawię jej produktowi takiemu jak Neutralny? Nie zostaniesz obciążony opłatą, jeśli przyjdziesz sam (Neutral pobiera opłatę za wyniki w wysokości 10 ~ 25% dla różnych strategii, a odpowiednia część jest odliczana od zysku. )

Powód jest prosty: inwestorzy detaliczni często nie radzą sobie z ryzykiem związanym ze złożonymi strategicznymi zwrotami.

W procesie realizacji powyższej strategii istnieje ryzyko likwidacji i nietypowych stóp finansowania w przypadku krótkiego hedgingu, a także istnieje ryzyko straty spowodowanej długoterminowym odwróceniem stopy procentowej dźwigni kredytowej. Nawet jeśli nie śpisz i nie obserwujesz rynku, możesz nie mieć dodatkowych środków, aby dodać depozyt zabezpieczający i rozwikłać cykl kredytowy w nagłych wypadkach.

Fundusze hedgingowe na poziomie instytucjonalnym są monitorowane przez zespół 24 godziny na dobę, mają bogate doświadczenie w radzeniu sobie z różnymi ryzykami systemowymi i przygotowywaniu planów, a także są o rząd wielkości silniejsze niż inwestorzy detaliczni pod względem zarządzania ryzykiem i kontroli. Przesłanką dochodu jest bezpieczeństwo zleceniodawcy i to, czy wierzyć, że korzysta się z modelu Degen w zamian za najwyższy zwrot, czy też poświęca się część dochodu w zamian za bezpieczniejszą kontrolę ryzyka, musi być dokładnie rozważone w oparciu o osobiste okoliczności.

Przegląd projektu

Wróćmy do samego projektu Neutral. Nie jest to jedyny fundusz hedgingowy on-chain na rynku, a został wybrany do wprowadzenia, ponieważ jest promowany we współpracy z chińską społecznością Solana i ma stosunkowo wiarygodne poparcie. Po drugie, ma również ciągły system punktów, z oczekiwaniem na emisję monet, a jednocześnie zdobywając strategiczne korzyści, może również zjeść więcej niż jedną rybę i ułożyć zrzut projektu. (Zasada obliczania punktów jest następująca: 1 punkt jest generowany za każdy zasób o wartości 1 USD w ciągu 1 roku, co odpowiada 1 punktowi dziennie za wpłatę 365 USD)

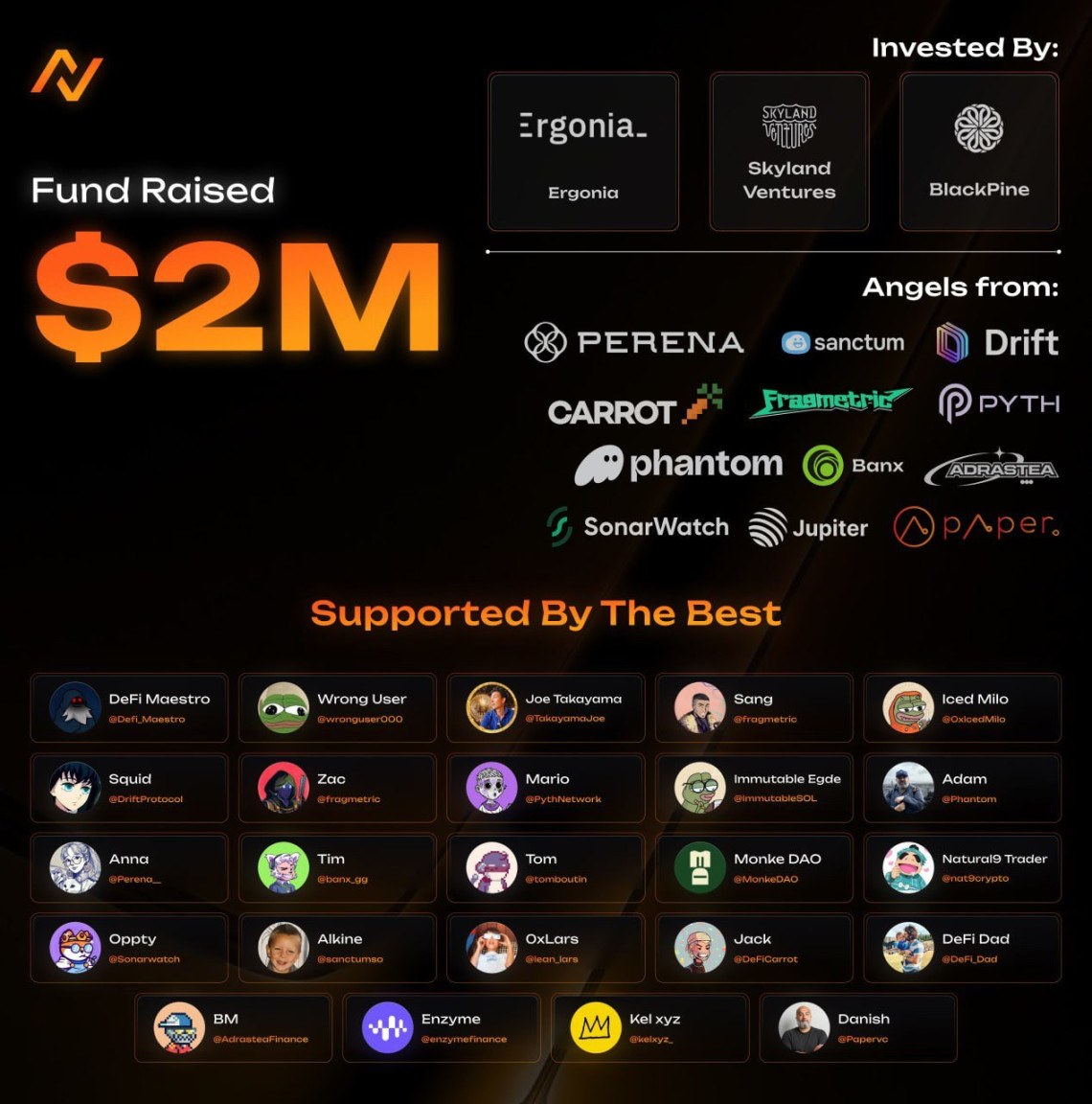

Pierwotnie wielokrotnie nagradzany projekt w hackathonie Solana Radar, Neutral rozrósł się do rozwijającego się protokołu z TVL wynoszącym prawie 36 milionów dolarów i prawie 2,5 miliona dolarów przychodów dla użytkowników. Założyciele, Rick i Jared, są doświadczonymi traderami ilościowymi z Goldman Sachs i trzech największych funduszy hedgingowych na świecie. 1 czerwca Neutral ogłosił, że otrzymał 2 miliony dolarów finansowania od Cumberland oraz wielu projektów i uczestników ekosystemu Solana.

Oprócz głównej strategii neutralnej JLP, Neutral ma również wiele strategii dochodowych, w tym hiperpłynny arbitraż taryfowy. Ważne jest, aby pamiętać, że nie wszystkie strategie są neutralne pod względem ryzyka, a strategie oznaczone jako Directional mogą ulegać gwałtownym wahaniom w zależności od warunków rynkowych, więc zainteresowani czytelnicy mogą przeprowadzić własne badania.