S tím, jak se aktiva nesoucí výnosy (YBS) institucionalizují, poptávka po LP vzroste.

Ale je tu problém: současné AMM pro ně nebyly stavěny.

Vzhledem k tomu, že YB v průběhu času narůstají na hodnotě (stejně jako aTokeny @aave prostřednictvím rostoucích směnných kurzů), čelí LP jedinečnému riziku → dočasnou ztrátu odvozenou z výnosu.

Ve skutečnosti většina YBS získává hodnotu v průběhu času ekvivalentní "aTokenu" z @aave řídí se rostoucím směnným kurzem.

Díky tomu se podkladové aktivum zabalené do výnosů v průběhu času zhodnocuje, tj. wstETH.

Takže tady je problém:

Naivní LP-ing v <> základním páru aktiv nesoucím výnos v průběhu času nevyhnutelně krvácí hodnotu.

Proč? Protože jak výnos narůstá nerovnoměrně, arbitráž extrahuje růst, zatímco LP drží více slabšího aktiva + méně zhodnocujícího.

Ve skutečnosti se LP stávají pohřebními ústavy IL odvozeného z výnosu.

------

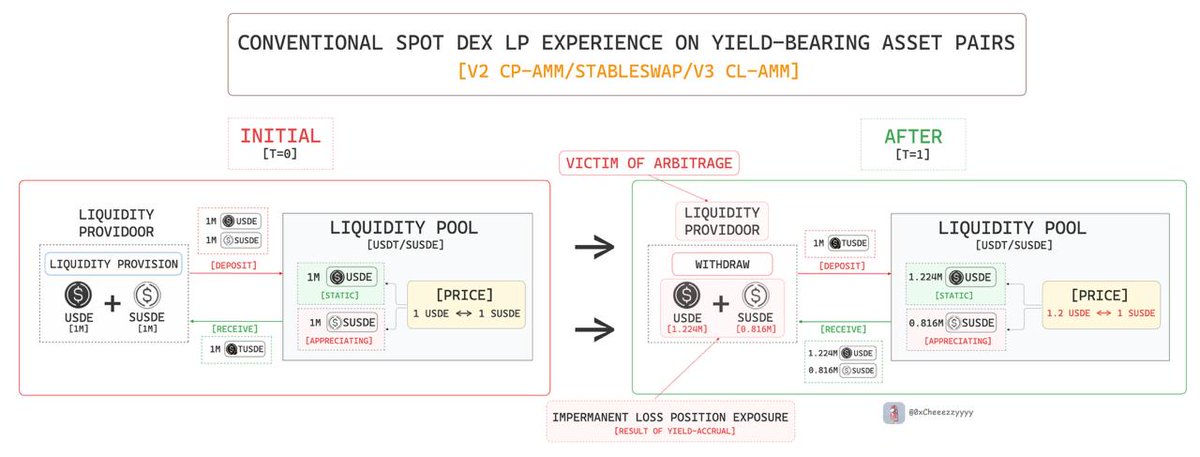

Základní osnova 101:

Zde je příklad použití poolu sUSDe/USDT:

1. Začátek: 1 mil. sUSDe + 1 mil. USDT

*sUSDe narůstá výnos → šplhá na 1,2 USD

2. Arbitráž odčerpává sUSDe → LP končí s menším množstvím sUSDe, více USDT

Výsledek: LP je na tom hůře, než kdyby jen drželo v důsledku nevyhnutelného IL odvozeného z výnosu.

Navíc je to horší u konc. LP, protože je snazší skončit v jednostranné neaktivní pozici LP, protože cenové výkyvy.

Tak jaké je řešení?

@Terminal_fi na to má novou opravu.

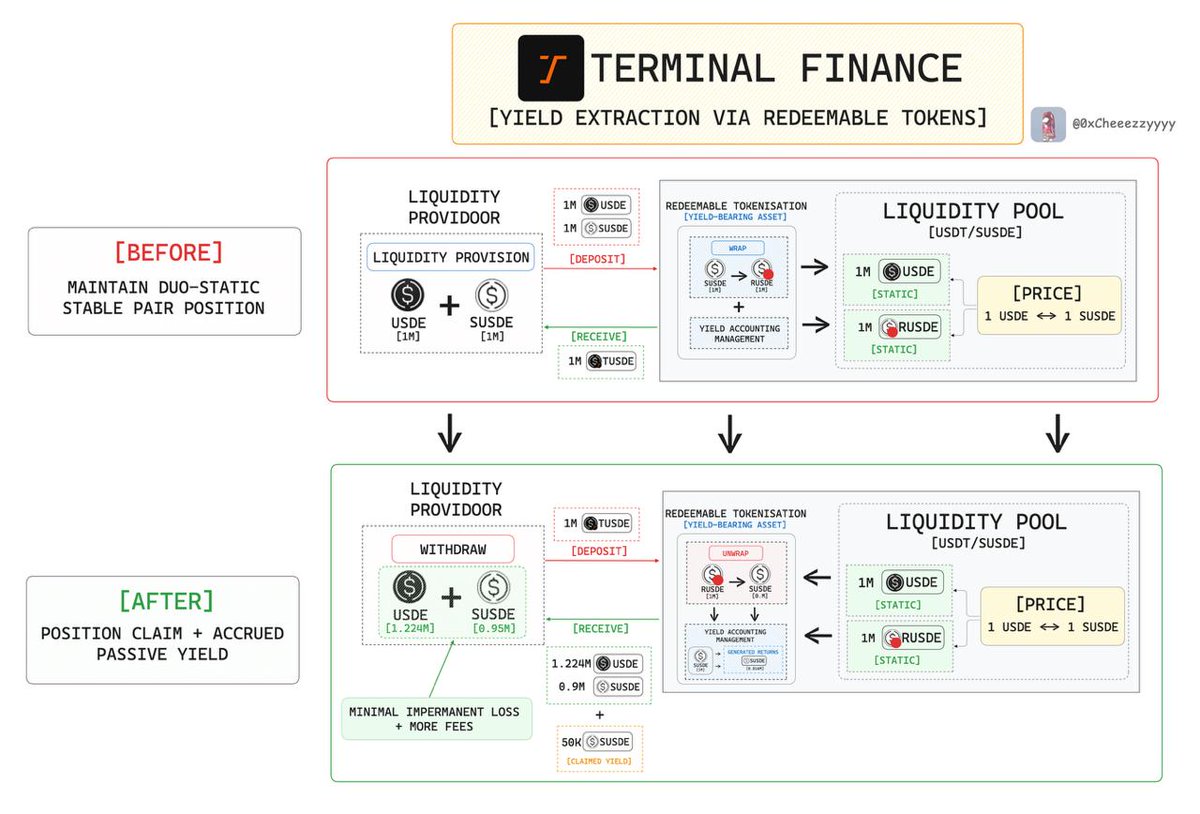

Tohle je jednoduché, ale mění hru. DEX společnosti TerminalFi místo toho odděluje narůstající výnos od LP prostřednictvím "vyměnitelných tokenů".

Funguje to následovně:

1⃣rUSDe funguje jako "stabilní" obal, který zohledňuje a váže 1:1 na nevýnosné USDe

2⃣Výnos z časového rozlišení sUSDe se vyplácí jako nová nabídka rUSDe

*Zde: LP drží rUSDe, nikoli sUSDe → žádné ztráty při rebalancování

Tímto způsobem LP zachycují výnosy, aniž by byly vystaveny IL odvozenému z výnosu, kde pooly zůstávají stabilní, i když výnos narůstá

A výhody se rozšiřují i na kapitálově efektivní strategie LP:

🔸LP se mohou zúžit v koncentrovaných rozmezích → maximálním zachycením poplatku + těsnějšími spready

🔸Výnosy proudí do LP prostřednictvím nárokovatelné inflace, nikoli ztrát arb

TLDR co to odemyká: Ochrana IL (před zvýšenou stabilizovanou jednostrannou expozicí) + další poplatky.

------

Závěrečné myšlenky:

Skvělé je, že tento model AMM je sám o sobě zobecnitelný na jakýkoli stabilní pár aktiv nesoucích výnos.

1. Stabilní/stabilní pooly (sUSDe/USDT atd.)

2. Páry s dvojitým výnosem (např. sDAI/sUSDe)

*Dokonce i volatilní YBA jako wstETH (např. wstETH/ETH) fungují perfektně.

Sekundární likvidita slouží jako tep efektivních trhů, kde je nezbytným předpokladem pro škálování robustně vyspělého finančního ekosystému.

Vzhledem k tomu, že se adopce YBS na Converge rozšiřuje, je infrastruktura jako Terminal kritická.

To je druh novosti potřebný k efektivnímu škálování institucionálních trhů nové generace.

Vzestup výnosových stablecoinů v čele s @ethena_labs sUSDe přetváří DeFi

Je tu však skrytý problém: stávající DEXy nebyly vytvořeny pro aktiva, jejichž hodnota v průběhu času roste

Níže odkazovaný článek pojednává o omezeních a přístupu Terminálu k jejich opravě

35,88 tis.

100

Obsah na této stránce poskytují třetí strany. Není-li uvedeno jinak, společnost OKX není autorem těchto informací a nenárokuje si u těchto materiálů žádná autorská práva. Obsah je poskytován pouze pro informativní účely a nevyjadřuje názory společnosti OKX. Nejedná se o doporučení jakéhokoli druhu a nemělo by být považováno za investiční poradenství ani nabádání k nákupu nebo prodeji digitálních aktiv. Tam, kde se k poskytování souhrnů a dalších informací používá generativní AI, může být vygenerovaný obsah nepřesný nebo nekonzistentní. Další podrobnosti a informace naleznete v připojeném článku. Společnost OKX neodpovídá za obsah, jehož hostitelem jsou externí weby. Držená digitální aktiva, včetně stablecoinů a tokenů NFT, zahrnují vysokou míru rizika a mohou značně kolísat. Měli byste pečlivě zvážit, zde je pro vás obchodování s digitálními aktivy nebo jejich držení vhodné z hlediska vaší finanční situace.