Radiant Capital-Preis

in BRL

Über Radiant Capital

Haftungsausschluss

OKX gibt keine Investitions- oder Vermögensempfehlungen. Du solltest sorgfältig prüfen, ob der Handel oder das Halten digitaler Assets angesichts deiner finanziellen Situation für dich geeignet ist. Bei Fragen zu deiner individuellen Situation wende dich bitte an deinen Rechts-/Steuer- oder Anlagenexperten. Weitere Einzelheiten findest du in unseren Nutzungsbedingungen und der Risikowarnung. Durch die Nutzung der Website eines Drittanbieters („TPW“) akzeptierst du, dass jegliche Nutzung der TPW den Bedingungen der TPW unterliegt. Sofern nicht ausdrücklich schriftlich angegeben, steht OKX einschließlich seiner verbundenen Unternehmen („OKX“) in keinerlei Verbindung zum Eigentümer oder Betreiber der TPW. Du stimmst zu, dass OKX nicht für Verluste, Schäden oder sonstige Folgen haftet, die sich aus deiner Nutzung der TPW ergeben. Bitte beachte, dass die Nutzung einer TPW zu einem Verlust oder einer Minderung deiner Assets führen kann. Das Produkt ist möglicherweise nicht in allen Ländern verfügbar.

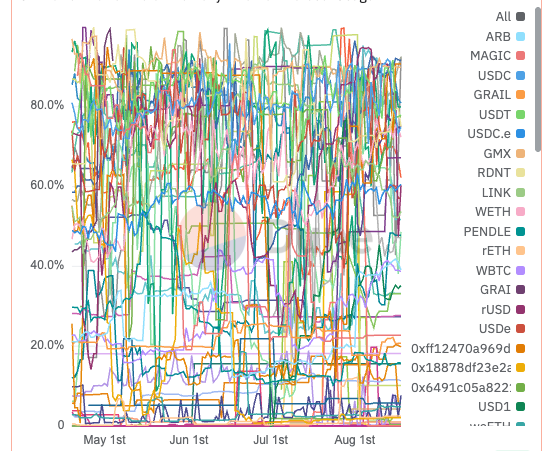

Preisentwicklung von Radiant Capital

Radiant Capital auf Social Media

Anleitungen

Erstelle ein kostenloses OKX-Konto.

Zahle Gelder auf dein Konto ein.

Wähle deine Krypto aus.

Häufig gestellte Fragen zum Radiant Capital-Preis

Tauch tiefer ein in Radiant Capital

Das dezentrale Finanzwesen (DeFi) hat die Kryptowährungslandschaft verändert, indem es Benutzern neue Möglichkeiten bietet, ihr Vermögen zu nutzen und passives Einkommen zu erzielen. Obwohl DeFi bereits seit mehreren Jahren existiert, hat es im Jahr 2020 erheblich an Bedeutung gewonnen und Investitionen in Milliardenhöhe angezogen. Doch trotz seines immensen Potenzials hat DeFi seine Herausforderungen. Radiant Capital (RDNT) ist ein Projekt, das darauf abzielt, diese Einschränkungen zu beseitigen und positive Veränderungen im DeFi-Bereich voranzutreiben.

Was ist Radiant Kapital?

Radiant Capital (RDNT) ist ein kürzlich gestartetes Kryptowährungsprojekt, das Mitte 2022 ins Leben gerufen wurde. Sein Hauptziel ist die Einrichtung eines Omnichain-Geldmarkts, der es Benutzern ermöglicht, ihre Vermögenswerte über bekannte Blockchain-Netzwerke zu deponieren. Auf diese Weise können Benutzer verschiedene unterstützte Assets von verschiedenen Chains ausleihen und so die Cross-chain Interoperabilität verbessern. Radiant Capital (RDNT) zielt darauf ab, die Grenzen der Interoperabilität im Kryptowährungsbereich zu erweitern und Benutzern mehr Flexibilität und Zugang zu einer breiten Palette von Vermögenswerten zu bieten.

Das Radiant Capital-Team

Radiant Capital ist ein Projekt, das von einem anonymen Team gegründet und entwickelt wurde. Obwohl nur begrenzte Informationen über die Teammitglieder verfügbar sind, ist ihre Mission klar: das Problem der fragmentierten Liquidität auf verschiedenen Geldmärkten und Blockchain-Netzwerken anzugehen. Ziel des Teams ist es, ein benutzerfreundliches und sicheres Omnichain-Protokoll zu entwickeln, das die Liquidität konsolidiert und die Kapitaleffizienz steigert.

Wie funktioniert Radiant Capital?

Radiant Capital erreicht Interoperabilität durch LayerZero-Messaging und die stabile Router-Schnittstelle von Stargate. Dieser innovative Ansatz ermöglicht es Kreditnehmern, ihre Sicherheiten zurückzufordern und die spezifische Blockchain auszuwählen, aus der sie ihr Geld abrufen möchten. Benutzer haben eine detaillierte Kontrolle über ihre Transaktionen, einschließlich der Möglichkeit, den Prozentsatz der Gelder anzugeben, die sie jeder teilnehmenden Blockchain zuweisen möchten. Dieses interoperable Netzwerk ermöglicht Benutzern die nahtlose Einzahlung und Ausleihe von Vermögenswerten über mehrere Blockchains hinweg und erhöht so die Flexibilität und Zugänglichkeit.

Der native Token von Radiant Capital: RDNT-Token

RDNT ist die native Utility-Kryptowährung von Radiant Capital und fungiert als OFT-20-Token. Innerhalb des Ökosystems dient RDNT verschiedenen Zwecken, einschließlich der Erleichterung kettenübergreifender Transfers. Teilnehmer können einen Mehrwert für die Plattform schaffen, indem sie ihre RDNT-Tokens sperren und so zu dynamischen Liquiditätsanbietern werden. Die Teilnehmer erhalten Belohnungen basierend auf der Anzahl der Token, die sie einsetzen möchten. Solche Belohnungen werden in Form von RDNT-Tokens ausgezahlt.

RDNT-Token-Tokenomics

Der RDNT-Token wurde im Juli 2022 eingeführt und das Projekt verfügt über einen maximalen Bestand von 1 Milliarde RDNT-Token. Allerdings beträgt der zirkulierende Bestand an RDNT mittlerweile 257,5 Millionen Token, was etwa 26 % des Gesamtbestands ausmacht.

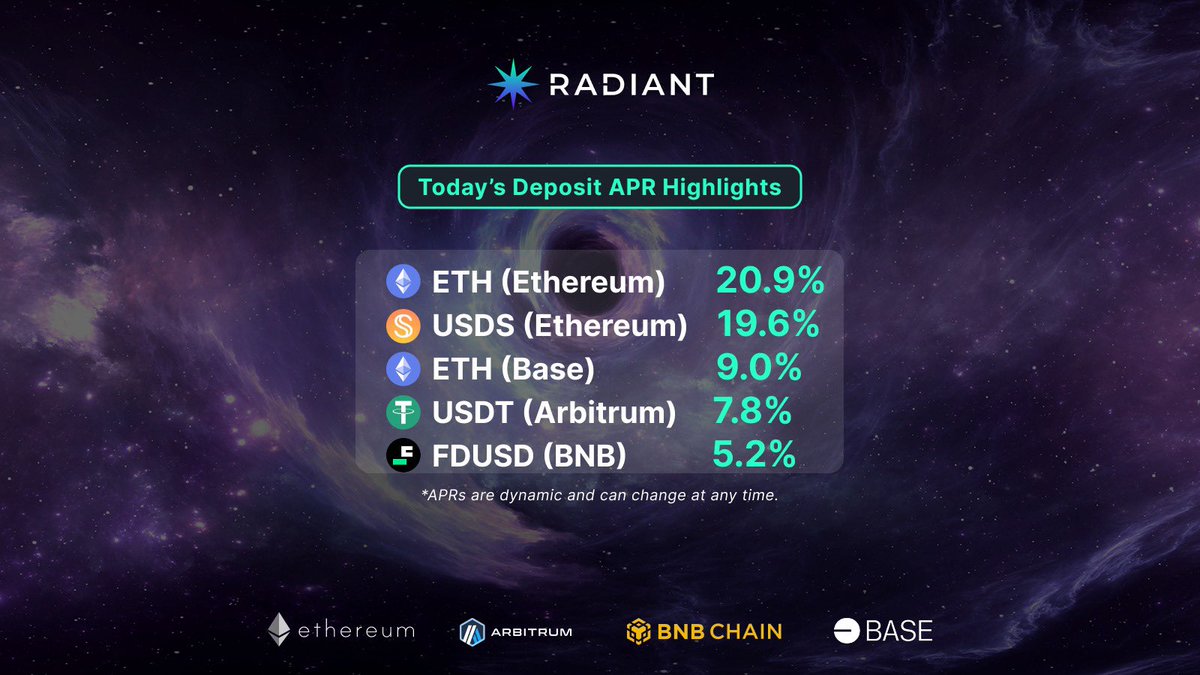

Radiant Capital Staking

Radiant Capital (RDNT) kann auf verschiedenen Plattformen eingesetzt werden, einschließlich OKX, das eine jährliche prozentuale Rendite (APY) von 10 % für den Einsatz bietet. Mit OKX Earn können Benutzer ihre eingesetzten Token jederzeit einlösen und die Belohnungen werden alle 24 Stunden verteilt. Der Stalking-Prozess ist unkompliziert und erfordert, dass Benutzer RDNT-Token in ihren Wallets aufbewahren und sie auf kompatiblen Plattformen einsetzen, um Belohnungen zu verdienen.

Anwendungsfälle für Radiant Capital-Token

Der native Token von Radiant Capital, RDNT, bietet eine Reihe vielseitiger Anwendungsfälle innerhalb des Ökosystems. Es spielt eine entscheidende Rolle bei Zinszahlungen für Kredite, Strafen im Zusammenhang mit vorzeitigen Ausstiegen und RDNT-Emissionen. Darüber hinaus dient RDNT als Governance-Token innerhalb der dezentralen autonomen Organisation (DAO) des Projekts. Das DAO unterstützt bereits mehr als 20 Sicherheitenoptionen, und da das Netzwerk seine Kompatibilität mit zusätzlichen Chains erweitert, werden weitere Optionen eingeführt.

Radiant Capital-Token-Verteilung

Radiant Capital verfügt über ein Gesamt-Token-Angebot von 1 Milliarde. Die Verteilung des Token-Angebots ist wie folgt:

- 54 Prozent der Token wurden als Anreiz für Kreditnehmer und Lieferanten bereitgestellt und schrittweise über einen Zeitraum von fünf Jahren freigegeben.

- Zwanzig Prozent der Token wurden dem Projektteam zugeteilt, mit einem Sperrplan von fünf Jahren und einer Sperrfrist von drei Monaten.

- Vierzehn Prozent der Token werden der Radiant DAO Reserve zugewiesen.

- Sieben Prozent der Token wurden mit einer Sperrfrist von eineinhalb Jahren an Hauptmitwirkende und Projektberater vergeben.

- Drei Prozent der Token waren für das Finanzministerium und Liquiditätspools reserviert.

- Zwei Prozent der Token wurden zwischen August 2022 und März 2023 für Pool-2-Liquiditätsanbieter ausgegeben.

Die Zukunft von Radiant Capital

Radiant Capital ist ein ehrgeiziges Projekt mit dem Ziel, eine vollständige Krypto-Interoperabilität zu erreichen. Seine Vision geht über einfache Cross-Chain Transaktionen hinaus und zielt darauf ab, Kreditnehmern die Möglichkeit zu geben, jederzeit Geld aus jedem Blockchain-Netzwerk abzuheben. Dieser innovative Ansatz birgt ein enormes Potenzial, insbesondere im Web3-Ökosystem, wo Radiant Capital eine wichtige Rolle bei der Förderung der Interoperabilität und der Erschließung neuer Möglichkeiten für die dezentrale Finanzierung spielen wird.

ESG-Offenlegung