Liquiditätsdenken bei der Tokenisierung von US-Aktien: Wie kann die Logik des On-Chain-Handels rekonstruiert werden?

Seit Ende Juni hat die Kryptoindustrie einen Boom bei "US-Aktien-on-Chain" ausgelöst, wobei Robinhood, Kraken usw. sukzessive tokenisierte Versionen von US-Aktien- und ETF-Handelsdiensten auf den Markt bringen und sogar stark gehebelte Vertragsprodukte für diese Token auf den Markt bringen.

Von MyStonks, Backed Finance (xStocks) bis hin zu Robinhood Europe verwenden sie alle die Methode des "Real Stock Custody + Token Mapping", die es den Nutzern ermöglicht, US-Aktienvermögen on-chain zu handeln - theoretisch können Benutzer Tesla- und Apple-Aktien um 3 Uhr morgens mit nur einer Krypto-Wallet handeln, ohne ein Konto über einen Broker zu eröffnen oder die Kapitalschwelle zu erreichen.

Mit der Einführung verwandter Produkte wurde jedoch auch wiederholt über Neuigkeiten im Zusammenhang mit Pins, Prämien und Unanchoring berichtet, und die Liquiditätsprobleme dahinter sind schnell an die Oberfläche gekommen: Obwohl die Nutzer diese Token kaufen können, können sie kaum effizient shorten und Risiken absichern, geschweige denn komplexe Handelsstrategien entwickeln.

Die Tokenisierung von US-Aktien steckt im Wesentlichen noch in der Anfangsphase des "Nur-Aufkaufs" fest.

1. Das Liquiditätsdilemma von "US-Aktien ≠ Handelsaktiva"

Um das Liquiditätsdilemma dieser Welle der "Tokenisierung von US-Aktien" zu verstehen, müssen wir zunächst die zugrunde liegende Designlogik des aktuellen Modells "Real Stock Custody + Mapped Issuance" durchdringen.

Dieses Modell ist derzeit in zwei Pfade unterteilt, und der Hauptunterschied besteht nur darin, ob es über Compliance-Qualifikationen für die Ausgabe verfügt:

-

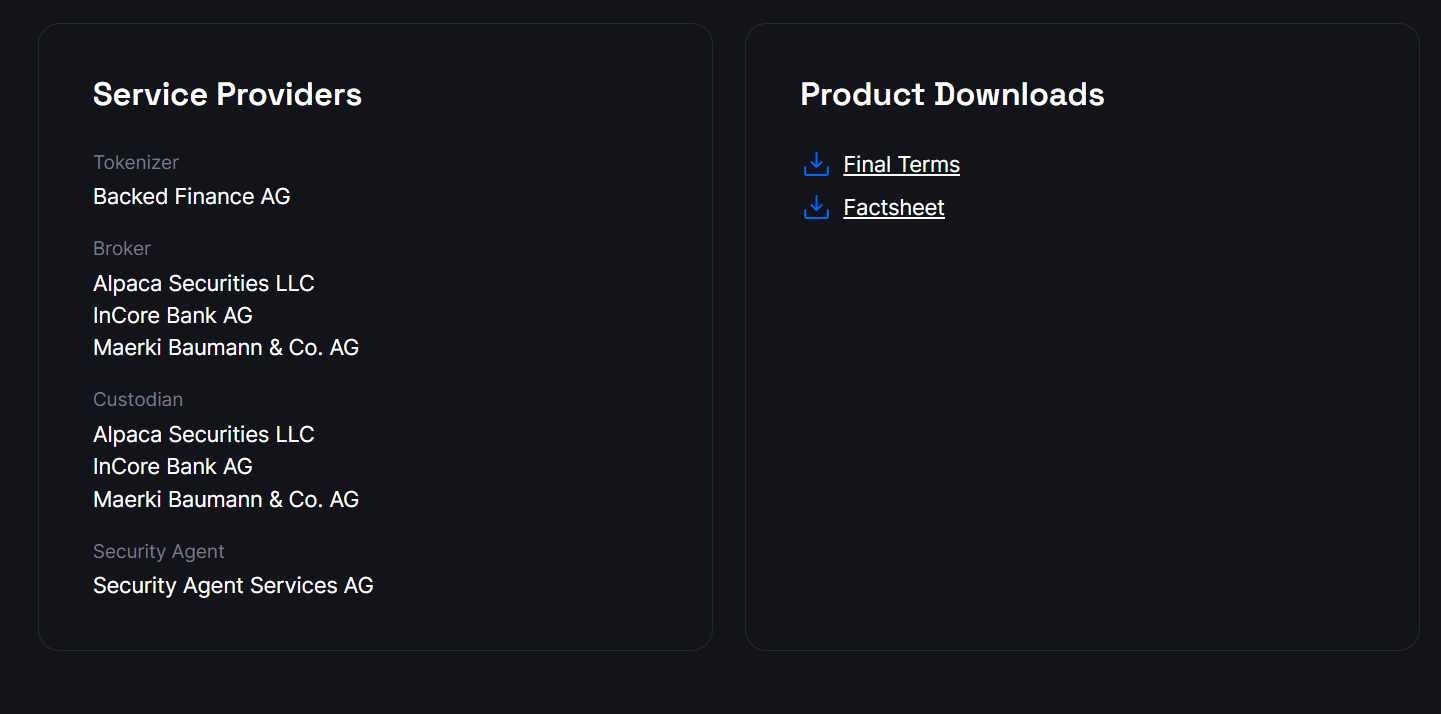

Das erste ist das Modell "Third-Party Compliant Issuance + Multi-Platform Access", das von Backed Finance (xStocks) und MyStonks vertreten wird, bei dem MyStonks mit Fidelity zusammenarbeitet, um eine 1:1-Bindung von echten Aktien zu erreichen, und xStocks Aktien über Alpaca Securities LLC und andere kauft.

-

die andere ist ein lizenzierter Brokerage im Robinhood-Stil, der selbst betrieben wird und sich auf eine eigene Brokerage-Lizenz verlässt, um den gesamten Prozess vom Aktienkauf bis zur On-Chain-Token-Ausgabe abzuschließen.

Der gemeinsame Punkt beider Wege ist, dass beide US-Aktien-Token als reine Spot-Vermögenswerte betrachtet werden, und alles, was die Nutzer tun können, ist, sie zu kaufen und zu halten, um zu steigen, was sie zu "schlafenden Vermögenswerten" macht, denen eine skalierbare Finanzfunktionsschicht fehlt und es schwierig ist, ein aktives On-Chain-Handelsökosystem zu unterstützen.

Und da jeder Token tatsächlich von einer Aktie verwahrt werden muss, sind On-Chain-Transaktionen nur die Übertragung des Token-Eigentums und können den Spotpreis von US-Aktien nicht beeinflussen, was natürlich zu dem Problem der "zwei Häute" auf und außerhalb der Kette führt.

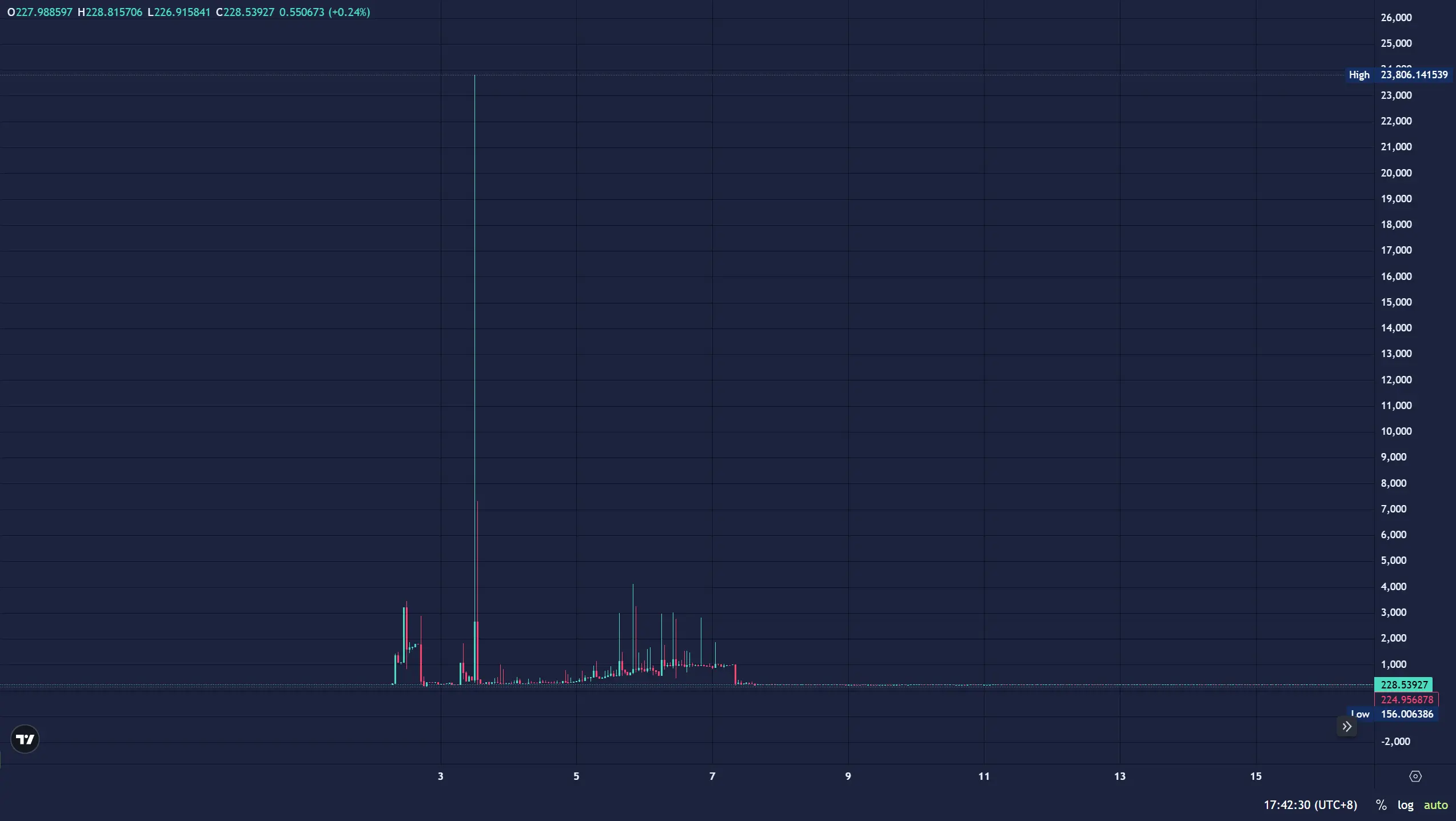

Zum Beispiel wurde am 3. Juli der On-Chain-AMZNX (Amazon-Aktien-Token) durch eine Kauforder von 500 $ auf 23.781 $ gedrückt, was mehr als dem 100-fachen des tatsächlichen Aktienkursaufschlags entspricht.

Selbst wenn einige Plattformen (wie MyStonks) versuchen, Dividenden in Form von Airdrops auszuschütten, eröffnen die meisten Plattformen keine Stimmrechts- und Wiederverpfändungskanäle, die im Wesentlichen nur "On-Chain-Positionszertifikate" und keine echten Handelsaktiva sind, und es gibt keine "garantierte Metallizität".

Zum Beispiel, wenn ein Benutzer AAPLX, AMZNX, TSLA. M、CRCL. Nach M kann es weder als Sicherheit für die Kreditvergabe noch als Marge für den Handel mit anderen Vermögenswerten verwendet werden, und es ist noch schwieriger, auf andere DeFi-Protokolle (wie z. B. besicherte Kreditvergabe mit US-Aktien-Token) zuzugreifen, um weiter Liquidität zu erhalten, was zu einer Auslastung der Vermögenswerte nahe Null führt.

Objektiv gesehen hat das Scheitern von Projekten wie Mirror und Synthetix im letzten Zyklus bestätigt, dass die Preisabbildung allein nicht ausreicht, wenn US-Aktien-Token nicht als Marge zur Aktivierung des Flow-Szenarios verwendet werden können, nicht in das Handelsnetzwerk des Krypto-Ökosystems integriert werden können, egal wie konform die Emission ist, egal wie perfekt die Verwahrung ist, sie bietet nur eine Token-Hülle und der praktische Wert ist im Zusammenhang mit mangelnder Liquidität äußerst begrenzt.

Unter diesem Gesichtspunkt hat die derzeitige "Tokenisierung von US-Aktien" nur den Preis der Bewegung des Preises auf die Kette erreicht und befindet sich noch in der Anfangsphase der digitalen Zertifikate und ist noch nicht zu einem echten "finanziellen Vermögenswert geworden, der gehandelt werden kann", um Liquidität freizusetzen, so dass es schwierig ist, ein breiteres Spektrum an professionellen Händlern und Hochfrequenzfonds anzuziehen.

2. Subventionsanreize oder "Arbitragekanal"-Patching

Daher ist es für tokenisierte US-Aktien dringend erforderlich, ihre On-Chain-Liquidität zu vertiefen, den Inhabern praktischere Anwendungsszenarien und Positionswerte zu bieten und mehr professionelle Fonds für den Markteintritt zu gewinnen.

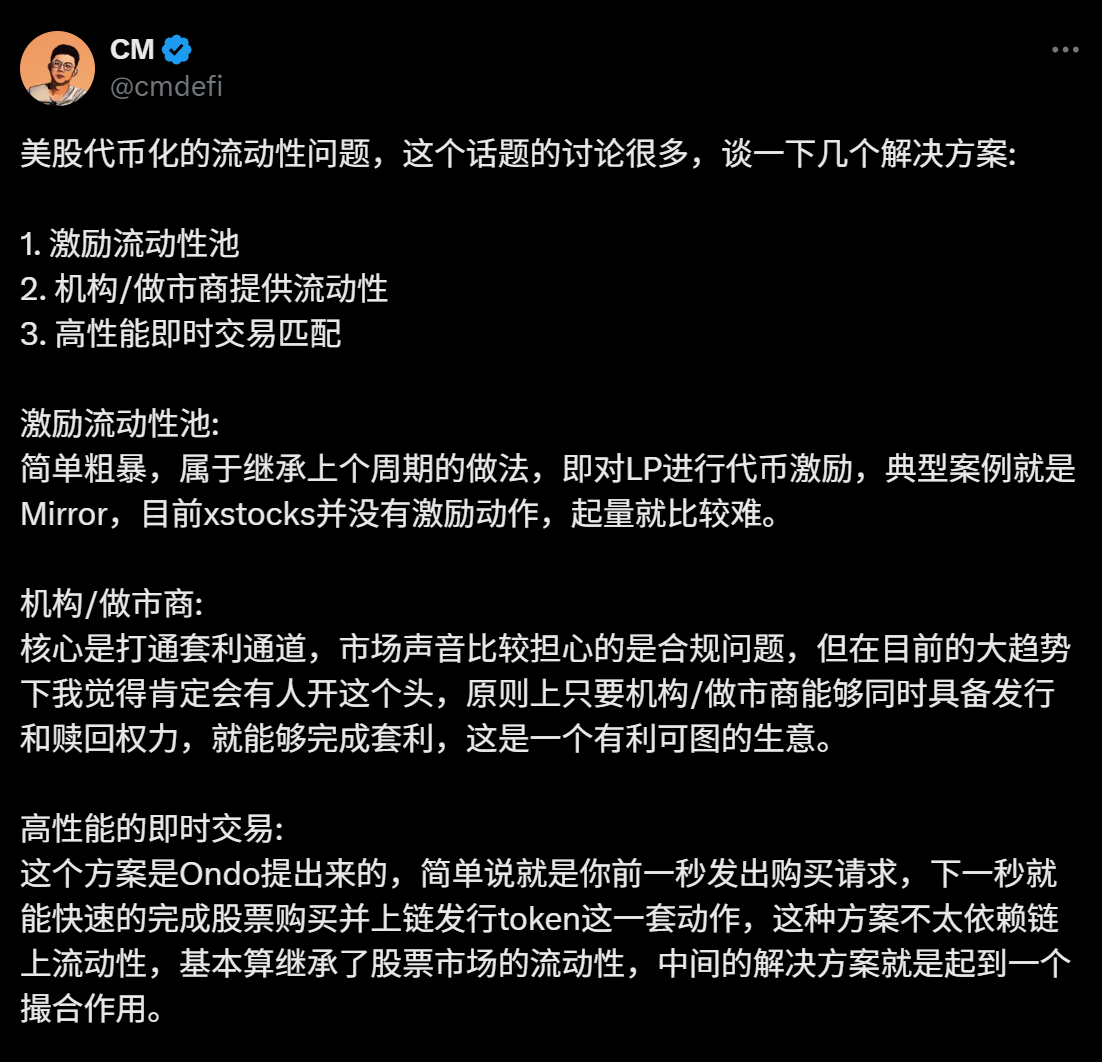

Neben dem gängigen Modell des "Anreizes zur Liquiditätsanziehung" im Web3 wird in der aktuellen Marktdiskussion versucht, den "On-Chain-off-Chain"-Arbitragekanal zu öffnen, um die Liquiditätstiefe durch Optimierung der Effizienz des Arbitragepfads zu verbessern.

1. Anreize für Liquiditätspools schaffen (z. B. Mirror)

Das von Mirror Protocol vertretene "Incentive-Pool-Modell" war der Mainstream-Versuch, US-Aktien in der letzten Runde zu tokenisieren, und seine Logik bestand darin, Benutzer zu belohnen, die Handelspaaren Liquidität zur Verfügung stellen, indem sie Plattform-Token (wie MIR) ausgeben und versuchen, Gelder mit Subventionen anzuziehen.

Dieses Modell hat jedoch einen fatalen Fehler, nämlich dass der Anreiz auf der Token-Inflation beruht und kein nachhaltiges Handelsökosystem bilden kann, schließlich besteht die Hauptmotivation der Nutzer, am Liquiditäts-Mining teilzunehmen, darin, subventionierte Token zu erhalten, und nicht in der echten Handelsnachfrage.

Noch wichtiger ist, dass dieses Modell nie dazu gedacht hat, "US-Aktien-Token selbst Liquidität generieren zu lassen" - die von den Nutzern hinterlegten US-Aktien-Token sind nur ein Teil des Handelspaares und können nicht in anderen Szenarien verwendet werden, und die Vermögenswerte schlafen noch.

2. Market Maker dominieren die Liquidität (z.B. Backed / xStocks)

Das "Market Maker-geführte Modell", das von Backed Finance (xStocks), MyStonks usw. übernommen wird, versucht, On-Chain- und Off-Chain-Arbitrage über Compliance-Kanäle zu eröffnen. Zum Beispiel kauft xStocks entsprechende Aktien über Interactive Brokers, und Market Maker können die Preisdifferenz durch "Einlösen von Token→ Verkauf von Aktien" oder "Kaufen von Aktien→Minting Tokens" ausgleichen, wenn der On-Chain-Token-Preis vom Spotpreis abweicht.

Zum Beispiel erfordert der Rücknahmeprozess von Interactive Brokers eine T+N-Abwicklung, und die Übertragung des Depotvermögens verzögert sich oft.

In diesem Modell sind US-Aktien-Token immer "arbitrage-targeting" und keine Vermögenswerte, die aktiv am Handel teilnehmen können, was zu einem niedrigen durchschnittlichen täglichen Handelsvolumen für die meisten Handelspaare auf xStocks führt, und die Entankerung des Preises ist zur Norm geworden.

Dies ist auch der Hauptgrund, warum AMZNX im Juli eine 100-fache Prämie erzielen konnte, aber keine Arbitrage.

3. Hochgeschwindigkeits-Off-Chain-Matching + Kettenmapping

Das von Ondo Finance und anderen untersuchte Modell "Off-Chain-Matching + Chain-Mapping" ähnelt tatsächlich dem PFOF (Order Flow Payment Model), das bereits von Mystong übernommen wurde.

Die technische und prozessuale Schwelle dieses Modells ist jedoch hoch, und die traditionelle US-Aktienhandelszeit muss auch den 24-Stunden-Transaktionsattributen von 7× auf der Kette entsprechen.

Diese drei Liquiditätslösungen haben ihre eigenen Vorzüge, aber ob es sich um Incentive-Pools, Market Maker oder Off-Chain-Matchmaking handelt, sie nutzen standardmäßig externe Kräfte, um Liquidität zu "injizieren", anstatt US-Aktien-Token zu erlauben, selbst Liquidität zu "generieren".

Ist es möglich, aus dem traditionellen Arbitrage-Framework von "On-Chain-off-Chain" herauszuspringen und direkt einen geschlossenen Kreislauf von Transaktionen in der nativen On-Chain-Umgebung aufzubauen?

3. Machen Sie US-Aktien-Token zu "lebenden Vermögenswerten"

Am traditionellen US-Aktienmarkt ist der Grund für die reichlich vorhandene Liquidität nicht der Kassakurs selbst, sondern die Handelstiefe, die durch das Derivatesystem wie Optionen und Futures aufgebaut wird - diese Instrumente unterstützen die drei Kernmechanismen der Preisfindung, des Risikomanagements und der Kapitalhebelwirkung.

Sie verbessern nicht nur die Kapitaleffizienz, sondern schaffen auch Long-Short-Spiele, nichtlineare Preisgestaltung und diversifizierte Strategien, die Market Maker, Hochfrequenzfonds und Institutionen dazu bewegen, weiter einzusteigen, was letztendlich einen positiven Zyklus von "aktivem Handel→ tieferen Markt → mehr Nutzern" bildet.

Dem aktuellen US-Aktien-Tokenisierungsmarkt fehlt diese Schicht, schließlich TSLA. M, AMZNX und andere Token können gehalten, aber nicht "verwendet" werden, weder als Sicherheitenleihe noch als Marge für den Handel mit anderen Vermögenswerten, geschweige denn für den Aufbau marktübergreifender Strategien.

Dies ist sehr ähnlich wie bei ETH vor dem DeFi-Sommer, als es nicht verliehen, garantiert oder an DeFi teilnehmen konnte, bis Protokolle wie Aave ihm Funktionen wie "Collateral Lending" gaben, um Hunderte von Milliarden an Liquidität freizusetzen.

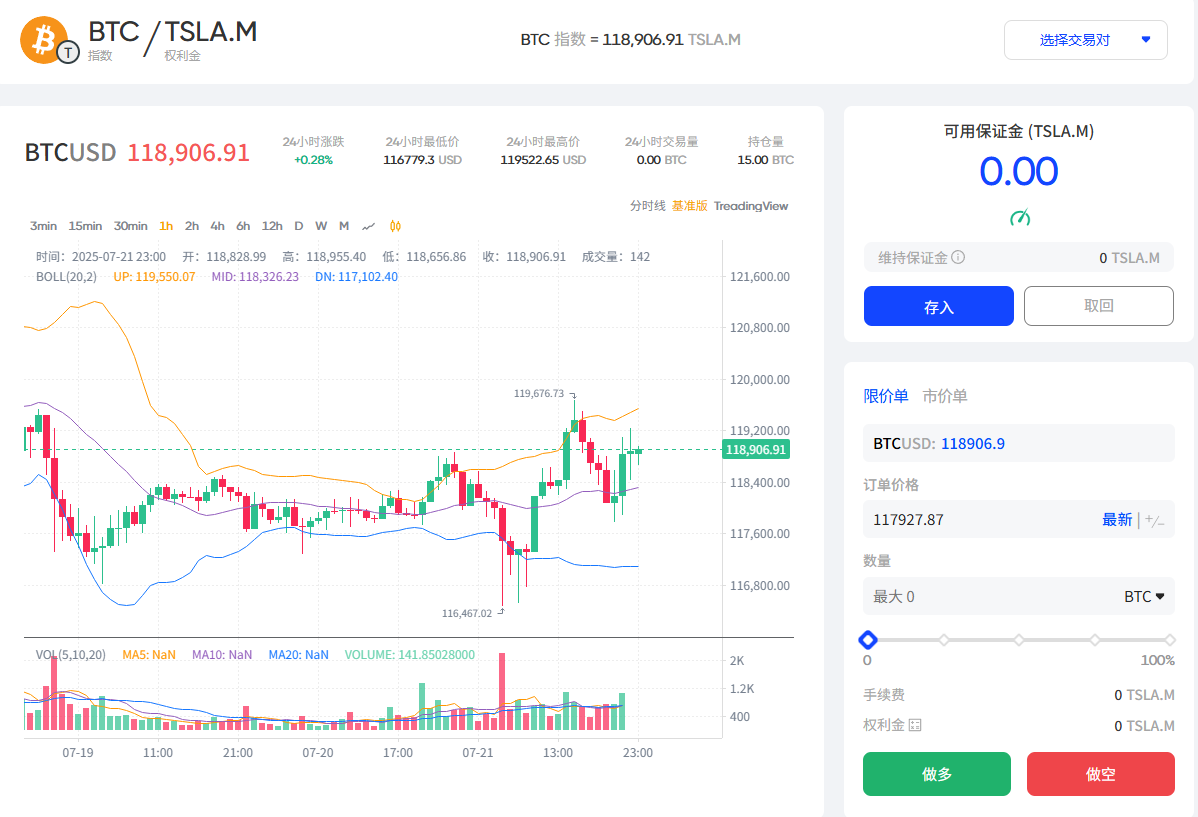

Wenn Benutzer TSLA. M shortet BTC und nutzt AMZNX, um auf den Trend von ETH zu wetten, dann sind diese eingezahlten Vermögenswerte nicht mehr nur "Token-Shells", sondern Margin-Vermögenswerte, die verwendet werden, und die Liquidität wird natürlich aus diesen realen Handelsbedürfnissen wachsen.

MyStonks und Fufuture haben diesen Monat gemeinsam den Tesla-Aktien-Token TSLA auf der Base-Chain eingeführt. Der Kernmechanismus des M/BTC-Index-Handelspaares besteht darin, US-Aktien-Token wirklich zu "Margin-Vermögenswerten zu machen, die gehandelt werden können" durch "unbefristete Optionen mit Coin-Margin".

Zum Beispiel, indem Sie Benutzern die Verwendung von TSLA. M als Margin für die Teilnahme am BTC/ETH-Handel mit unbefristeten Optionen, und es wird berichtet, dass Fufuture auch plant, die Unterstützung für mehr als 200 tokenisierte US-Aktien als Margin-Assets auszuweiten, so dass Benutzer, die US-Aktien-Token mit geringer Marktkapitalisierung halten, diese als Marge verwenden können, um auf den Anstieg und Fall von BTC/ETH in der Zukunft zu wetten (z. B. bei Verwendung von CRCL. M-Sicherheiten, um Long-BTC-Orders zu platzieren), wodurch reale Handelsbedürfnisse in das Ganze einfließen.

Im Vergleich zu den zentralisierten Vertragsbeschränkungen von CEXs können On-Chain-Optionen Asset-Pair-Strategien wie "TSLA × BTC" und "NVDA × ETH" freier kombinieren.

Wenn Benutzer TSLA. M、NVDA. M nimmt an der Perpetual Options-Strategie von BTC und ETH als Margin teil, und die Handelsnachfrage wird natürlich Market Maker, Hochfrequenzhändler und Arbitrageure anziehen, was einen positiven Zyklus des "aktiven Handels→ einer tiefgreifenden Verbesserung → mehr Benutzer" bildet.

Interessanterweise ist der "Coin-Margined Perpetual Option"-Mechanismus von Fufuture nicht nur eine Handelsstruktur, sondern hat natürlich auch die Fähigkeit, den Wert von US-Aktien-Token zu aktivieren, insbesondere in den frühen Stadien der Bildung eines tiefen Marktes, und kann direkt als außerbörsliches Market-Making- und Liquiditätssteuerungsinstrument verwendet werden.

Das Projekt kann TSLA. M、NVDA. M und andere tokenisierte US-Aktien werden als erstes Seed-Asset in den Liquiditätspool injiziert, wodurch ein "Hauptpool + Versicherungspool" entsteht, auf dieser Grundlage können die Inhaber auch ihre US-Aktien-Token in den Liquiditätspool einzahlen, einen Teil des Verkäuferrisikos tragen und Prämien verdienen, die von den Handelsnutzern gezahlt werden, was dem Aufbau eines neuen "coin-basierten Wertschöpfungspfads" gleichkommt.

Nehmen wir zum Beispiel an, ein Benutzer ist seit langem optimistisch in Bezug auf die Tesla-Aktie und hat TSLA On-Chain gekauft. M, auf dem traditionellen Weg, hat er nur die Wahl:

-

Halten Sie weiter und warten Sie auf den Aufgang;

-

oder tauschen Sie es an CEX/DEX aus;

Aber jetzt kann er mehr spielen:

-

Sammeln Sie Prämien als Verkäufer: TSLA übertragen. M zahlt in Liquiditätspools ein und verdient Prämieneinnahmen, während sie auf den Anstieg warten;

-

Seien Sie ein Käufer, um Liquidität freizusetzen: Put TSLA. M beteiligt sich am Cross-Asset-Optionshandel von BTC und ETH als Margin und setzt auf Schwankungen des Kryptomarktes;

-

Portfoliostrategie: Ein Teil der Position ist Market-Making, und der andere Teil beteiligt sich teilweise an der Transaktion, um einen wechselseitigen Renditepfad zu erzielen und die Effizienz der Anlagennutzung zu verbessern.

Im Rahmen dieses Mechanismus sind US-Aktien-Token keine isolierten Vermögenswerte mehr, sondern werden wirklich in das On-Chain-Handelsökosystem integriert und wiederverwendet, wodurch der vollständige Weg der "Ausgabe von Vermögenswerten → der Liquiditätskonstruktion → des geschlossenen Kreislaufs des Derivatehandels" eröffnet wird.

Natürlich befinden sich verschiedene Wege noch in der Erkundungsphase, und dieser Artikel erkundet nur eine der Möglichkeiten.

Am Ende geschrieben

Diese Runde von echten Aktienverwahrungsmodellen von MyStonks, Backed Finance (xStocks) bis hin zu Robinhood Europe bedeutet, dass die Tokenisierung von US-Aktien die anfängliche Frage, "ob es ausgegeben werden kann", vollständig löst.

Es zeigt aber auch, dass der Wettbewerb im neuen Zyklus tatsächlich an der Schnittstelle angelangt ist, "ob es genutzt werden kann" - wie bildet man eine echte Handelsnachfrage? Wie kann man die Strategieentwicklung und die Wiederverwendung von Kapital anziehen? Wie kann man US-Aktienvermögen in der Kette wirklich zum Leben erwecken?

Dies hängt nicht mehr davon ab, dass mehr Broker auf den Markt kommen, sondern von der Verbesserung der Produktstruktur in der Kette – nur wenn die Nutzer frei long und short gehen, Risikoportfolios aufbauen und Cross-Asset-Positionen kombinieren können, können "tokenisierte US-Aktien" ihre volle finanzielle Vitalität entfalten.

Objektiv gesehen ist das Wesen der Liquidität nicht die Anhäufung von Geldern, sondern die Anpassung der Nachfrage, und wenn die Kette frei "BTC-Schwankungen mit TSLA-Optionen absichern" kann, kann das Liquiditätsdilemma der Tokenisierung von US-Aktien gelöst werden.