Liquidity Thinking sulla tokenizzazione delle azioni statunitensi: come ricostruire la logica di trading on-chain?

Dalla fine di giugno, l'industria delle criptovalute ha scatenato un boom di "azioni statunitensi on-chain", con Robinhood, Kraken, ecc. che hanno lanciato successivamente versioni tokenizzate di servizi di trading di azioni ed ETF statunitensi, e persino il lancio di prodotti contrattuali ad alta leva per questi token.

Da MyStonks, Backed Finance (xStocks) a Robinhood Europe, tutti utilizzano il metodo della "custodia di azioni reali + mappatura dei token", consentendo agli utenti di negoziare asset azionari statunitensi on-chain: in teoria, gli utenti possono negoziare azioni Tesla e Apple alle 3 del mattino con solo un portafoglio crittografico, senza aprire un conto tramite un broker o raggiungere la soglia di capitale.

Tuttavia, con il lancio dei prodotti correlati, sono state ripetutamente segnalate anche notizie relative a pin, premium e unanchoring, e i problemi di liquidità dietro di essi sono emersi rapidamente: sebbene gli utenti possano acquistare questi token, difficilmente possono shortare e coprire i rischi in modo efficiente, per non parlare di costruire strategie di trading complesse.

La tokenizzazione delle azioni statunitensi è sostanzialmente ancora bloccata nella fase iniziale di "solo acquisto".

1. Il dilemma della liquidità delle "azioni statunitensi ≠ attività di trading"

Per comprendere il dilemma della liquidità di questa ondata di mania della "tokenizzazione delle azioni statunitensi", dobbiamo prima penetrare la logica di progettazione sottostante dell'attuale modello "custodia di azioni reali + emissione mappata".

Questo modello è attualmente suddiviso in due percorsi e la differenza principale è solo se dispone di qualifiche di conformità all'emissione:

-

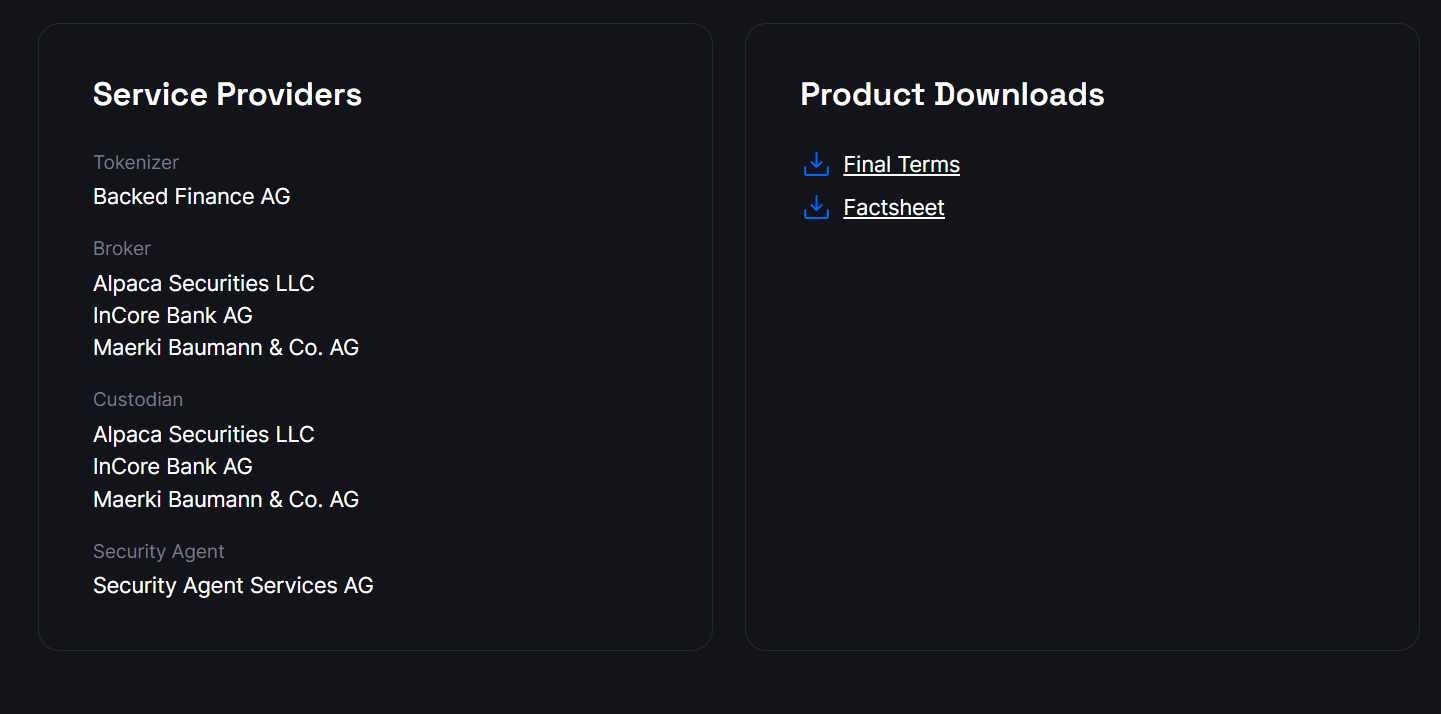

Il primo è il modello di "emissione conforme a terze parti + accesso multipiattaforma" rappresentato da Backed Finance (xStocks) e MyStonks, in cui MyStonks collabora con Fidelity per ottenere un ancoraggio 1:1 di azioni reali e xStocks acquista azioni tramite Alpaca Securities LLC e altri.

-

l'altro è un broker autorizzato in stile Robinhood a circuito chiuso autogestito, che si affida alla propria licenza di intermediazione per completare l'intero processo, dall'acquisto di azioni all'emissione di token on-chain.

Il punto comune di entrambi i percorsi è che entrambi i token azionari statunitensi sono considerati come puri asset spot e tutto ciò che gli utenti possono fare è acquistarli e tenerli per salire, rendendoli così "asset dormienti", privi di un livello di funzione finanziaria scalabile e difficili da supportare un ecosistema di trading on-chain attivo.

E poiché ogni token deve essere effettivamente custodito di un'azione, le transazioni on-chain sono solo il trasferimento della proprietà del token e non possono influenzare il prezzo spot delle azioni statunitensi, il che porta naturalmente al problema delle "due skin" dentro e fuori dalla catena.

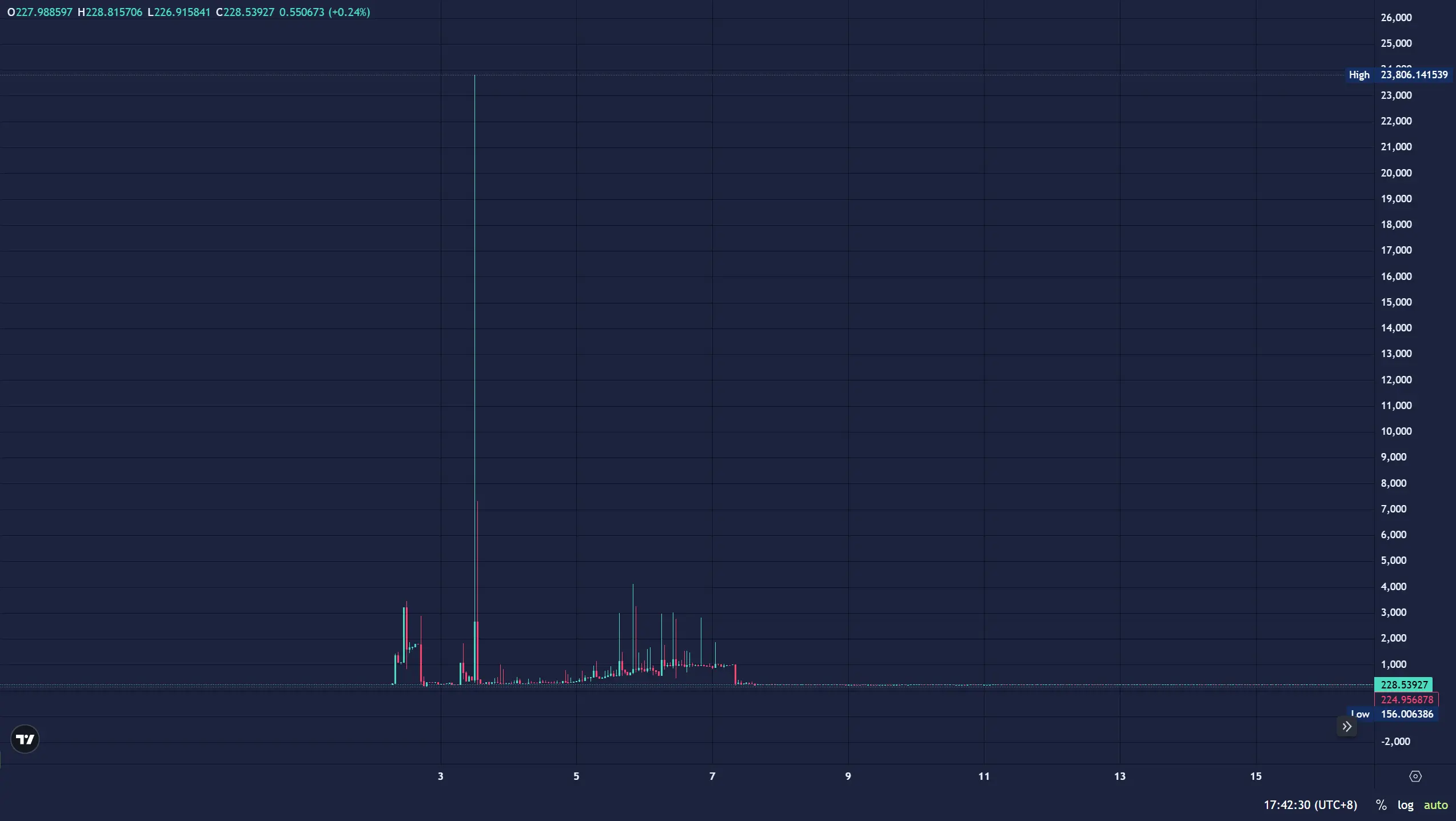

Ad esempio, il 3 luglio, l'AMZNX on-chain (token azionario di Amazon) è stato spinto fino a $ 23.781 da un ordine di acquisto di $ 500, che è più di 100 volte il premio effettivo del prezzo delle azioni.

Anche se alcune piattaforme (come MyStonks) cercano di distribuire dividendi sotto forma di airdrop, la maggior parte delle piattaforme non apre i canali di diritto di voto e re-pledge, che sono essenzialmente solo "certificati di posizione on-chain" piuttosto che veri e propri asset di trading, e non c'è una "metallicità garantita".

Ad esempio, se un utente acquista AAPLX, AMZNX, TSLA. M、CRCL. Dopo M, non può essere utilizzato né come collaterale per i prestiti, né come margine per negoziare altri asset, ed è ancora più difficile accedere ad altri protocolli DeFi (come i prestiti collateralizzati con token azionari statunitensi) per ottenere ulteriormente liquidità, con conseguente utilizzo degli asset quasi nullo.

Oggettivamente parlando, nell'ultimo ciclo, il fallimento di progetti come Mirror e Synthetix ha confermato che la mappatura dei prezzi da sola non è sufficiente, quando i token azionari statunitensi non possono essere utilizzati come margine per attivare lo scenario di flusso, non possono essere integrati nella rete di trading dell'ecosistema crypto, non importa quanto sia conforme l'emissione, non importa quanto perfetta sia la custodia, fornisce solo un guscio di token, e il valore pratico è estremamente limitato nel contesto della mancanza di liquidità.

Da questo punto di vista, l'attuale "tokenizzazione delle azioni statunitensi" ha raggiunto solo il prezzo di spostare il prezzo sulla catena, ed è ancora nella fase iniziale dei certificati digitali, e non è ancora diventata un vero e proprio "asset finanziario che può essere scambiato" per rilasciare liquidità, quindi è difficile attrarre una gamma più ampia di trader professionisti e fondi ad alta frequenza.

2. Incentivi alle sovvenzioni, o patching del "canale di arbitraggio"

Pertanto, per le azioni statunitensi tokenizzate, è urgente approfondire la loro liquidità on-chain, fornire ai possessori scenari applicativi e di posizionamento più pratici e posizionare il valore, e attirare più fondi professionali per entrare nel mercato.

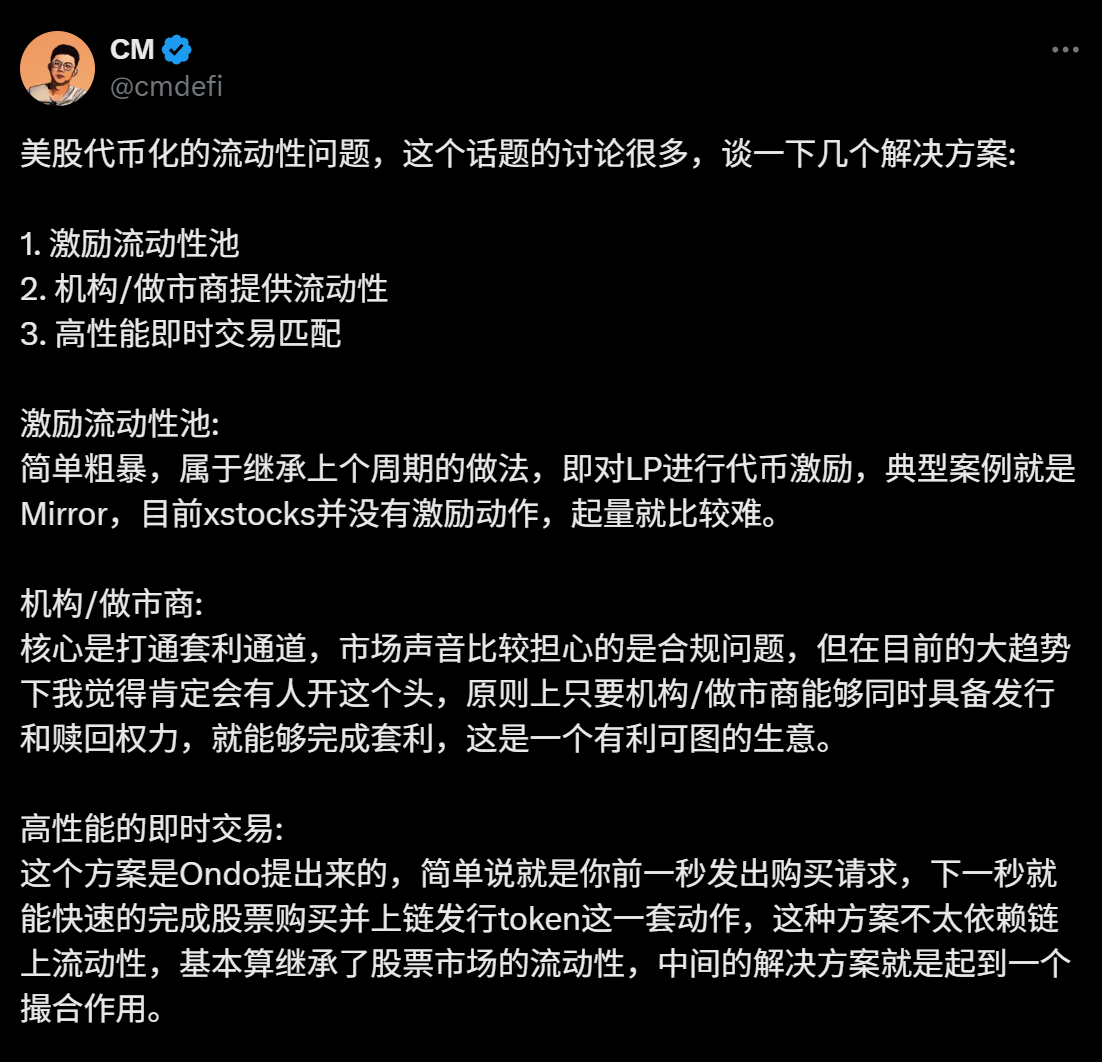

Oltre al modello comune di "incentivo ad attrarre liquidità" nel Web3, l'attuale discussione di mercato sta cercando di aprire il canale di arbitraggio "on-chain-off-chain" per migliorare la profondità della liquidità ottimizzando l'efficienza del percorso di arbitraggio.

1. Incentivare i pool di liquidità (ad es. Mirror)

Il "modello di pool di incentivi" rappresentato da Mirror Protocol è stato il tentativo mainstream di tokenizzare le azioni statunitensi nell'ultimo round, e la sua logica era quella di premiare gli utenti che forniscono liquidità alle coppie di trading emettendo token di piattaforma (come MIR), cercando di attirare fondi con sussidi.

Tuttavia, questo modello ha un difetto fatale, ovvero l'incentivo si basa sull'inflazione dei token e non può formare un ecosistema di trading sostenibile, dopotutto, la motivazione principale per gli utenti a partecipare al mining di liquidità è ottenere token sovvenzionati, non una reale domanda di trading.

Ancora più importante, questo modello non ha mai avuto l'obiettivo di "lasciare che i token azionari statunitensi generino liquidità da soli": i token azionari statunitensi depositati dagli utenti sono solo una parte della coppia di trading e non possono essere utilizzati in altri scenari, e gli asset sono ancora addormentati.

2. I market maker dominano la liquidità (ad es. Backed / xStocks)

Il "modello guidato dal market maker" adottato da Backed Finance (xStocks), MyStonks, ecc., tenta di aprire l'arbitraggio on-chain e off-chain attraverso i canali di conformità. Ad esempio, xStocks acquista le azioni corrispondenti tramite Interactive Brokers e i market maker possono cancellare la differenza di prezzo "riscattando token→ vendendo azioni" o "acquistando azioni→coniando token" quando il prezzo del token on-chain si discosta dal prezzo spot.

Ad esempio, il processo di rimborso di Interactive Brokers richiede il regolamento T+N e il trasferimento dell'asset depositario è spesso ritardato.

In questo modello, i token azionari statunitensi sono sempre "mirati all'arbitraggio" piuttosto che agli asset che possono partecipare attivamente al trading, con conseguente volume medio giornaliero di scambi per la maggior parte delle coppie di trading su xStocks, e il disancoraggio dei prezzi è diventato la norma.

Questo è anche il motivo principale per cui AMZNX è stato in grado di avere un premio di 100 volte a luglio, ma nessun arbitraggio.

3. Corrispondenza off-chain ad alta velocità + mappatura della catena

Il modello "off-chain matching + chain mapping" esplorato da Ondo Finance e altri è in realtà simile al PFOF (Order Flow Payment Model) già adottato da Mystonks.

Tuttavia, la soglia tecnica e di processo di questo modello è elevata e anche il tradizionale tempo di trading azionario statunitense deve corrispondere agli attributi di transazione di 24 ore di 7× sulla catena.

Queste tre soluzioni di liquidità hanno i loro meriti, ma che si tratti di pool di incentivi, market maker o matchmaking off-chain, in realtà utilizzano forze esterne per "iniettare" liquidità, piuttosto che consentire ai token azionari statunitensi di "generare" liquidità da soli.

È possibile uscire dal tradizionale framework di arbitraggio "on-chain-off-chain" e costruire direttamente un ciclo chiuso di transazioni nell'ambiente nativo on-chain?

3. Rendere i token azionari statunitensi "asset viventi"

Nel tradizionale mercato azionario statunitense, la ragione dell'abbondante liquidità non è lo spot in sé, ma la profondità di trading costruita dal sistema dei derivati come le opzioni e i futures: questi strumenti supportano i tre meccanismi principali della determinazione del prezzo, della gestione del rischio e della leva del capitale.

Non solo migliorano l'efficienza del capitale, ma creano anche giochi long-short, prezzi non lineari e strategie diversificate, attirando market maker, fondi ad alta frequenza e istituzioni a continuare a entrare, formando in definitiva un ciclo positivo di "trading attivo→ mercato più profondo → più utenti".

Dopotutto, l'attuale mercato della tokenizzazione azionaria statunitense non dispone di questo livello, TSLA. M, AMZNX e altri token possono essere detenuti ma non possono essere "utilizzati", né come prestito di garanzie, né come margine per negoziare altri asset, per non parlare della costruzione di strategie cross-market.

Questo è molto simile a ETH prima della DeFi Summer, quando non poteva essere prestato, garantito o partecipare alla DeFi, fino a quando protocolli come Aave non gli hanno conferito funzioni come il "prestito collaterale" per rilasciare centinaia di miliardi di liquidità.

Se gli utenti possono utilizzare TSLA. M shorta BTC e utilizza AMZNX per scommettere sull'andamento di ETH, quindi questi asset depositati non sono più solo "token shell", ma asset a margine che vengono utilizzati, e la liquidità crescerà naturalmente da queste reali esigenze di trading.

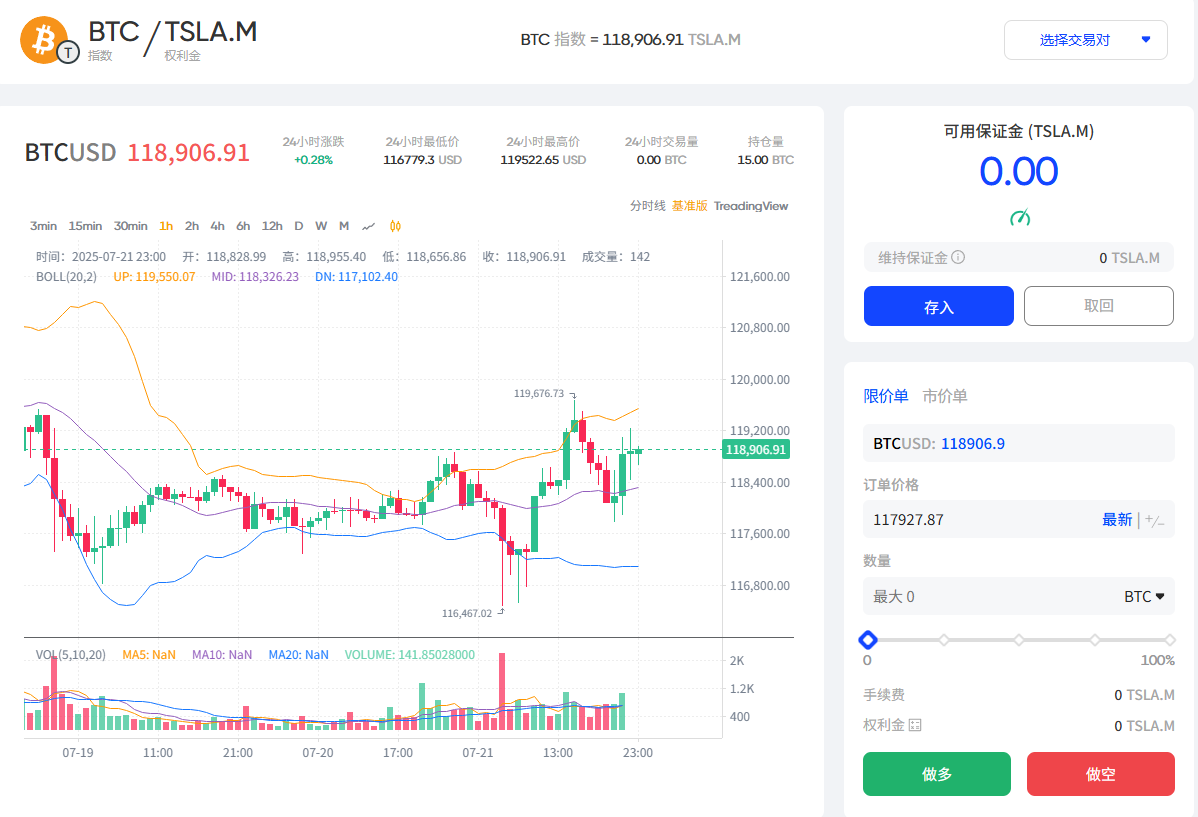

Questo mese, MyStonks e Fufuture hanno lanciato congiuntamente il token azionario TSLA di Tesla sulla catena Base. Il meccanismo principale della coppia di trading dell'indice M/BTC è quello di rendere i token azionari statunitensi veramente "asset a margine che possono essere scambiati" attraverso "opzioni perpetue con margine di moneta".

Ad esempio, consentendo agli utenti di utilizzare TSLA. M come margine per partecipare al trading di opzioni perpetue su BTC/ETH, e si dice che Fufuture preveda anche di espandere il supporto per più di 200 azioni statunitensi tokenizzate come asset a margine, in modo che gli utenti che detengono token azionari statunitensi a bassa capitalizzazione possano utilizzarlo come margine per scommettere sul rialzo e il ribasso di BTC/ETH in futuro (ad esempio utilizzando CRCL. M per piazzare ordini long su BTC), iniettando così reali esigenze di trading.

Rispetto alle restrizioni contrattuali centralizzate dei CEX, le opzioni on-chain possono combinare più liberamente strategie di coppie di asset come "TSLA × BTC" e "NVDA × ETH".

Quando gli utenti possono utilizzare TSLA. M、NVDA. M partecipa alla strategia di opzioni perpetue di BTC ed ETH come margine, e la domanda di trading attirerà naturalmente market maker, trader ad alta frequenza e arbitraggisti, formando un ciclo positivo di "trading attivo→ miglioramento profondo → più utenti".

È interessante notare che il meccanismo di "opzione perpetua con margine di moneta" di Fufuture non è solo una struttura di trading, ma ha anche naturalmente la capacità di attivare il valore dei token azionari statunitensi, soprattutto nelle prime fasi della formazione di un mercato profondo, e può essere utilizzato direttamente come strumento di market-making over-the-counter e di guida alla liquidità.

Il progetto può integrare TSLA. M、NVDA. M e altre azioni statunitensi tokenizzate vengono iniettate nel pool di liquidità come asset iniziali di avviamento, costruendo un "pool principale + pool assicurativo", su questa base, i possessori possono anche depositare i loro token azionari statunitensi nel pool di liquidità, sopportare parte del rischio del venditore e guadagnare i premi pagati dagli utenti di trading, il che equivale a costruire un nuovo "percorso a valore aggiunto basato su monete".

Ad esempio, supponiamo che un utente sia stato rialzista sulle azioni Tesla per molto tempo e abbia acquistato TSLA on-chain. M, nel percorso tradizionale, la sua scelta è solo:

-

continuare a tenere e attendere la lievitazione;

-

o scambiarlo su CEX/DEX;

Ma ora può giocare di più:

-

Guadagna premi come venditore: Trasferisci TSLA. M deposita in pool di liquidità e guadagna premi incassati in attesa dell'aumento;

-

Essere un acquirente per liberare liquidità: metti TSLA. M partecipa al trading di opzioni cross-asset di BTC ed ETH come margine, scommettendo sulle fluttuazioni del mercato crypto;

-

Strategia di portafoglio: una parte della posizione è market-making e l'altra parte partecipa parzialmente all'operazione per ottenere un percorso di rendimento bidirezionale e migliorare l'efficienza dell'uso degli asset;

Nell'ambito di questo meccanismo, i token azionari statunitensi non sono più asset isolati, ma sono veramente integrati nell'ecosistema di trading on-chain e riutilizzati, aprendo il percorso completo di "emissione di asset → costruzione della liquidità → trading di derivati a circuito chiuso".

Naturalmente, diversi percorsi sono ancora in fase di esplorazione e questo articolo esplora solo una delle possibilità.

Scritto alla fine

Questo giro di modelli di custodia di azioni reali, da MyStonks, Backed Finance (xStocks) a Robinhood Europe, significa che la tokenizzazione delle azioni statunitensi risolve completamente la domanda iniziale di "se può essere emessa".

Ma mostra anche che la concorrenza nel nuovo ciclo è effettivamente arrivata al punto di "se può essere utilizzato": come formare una domanda di trading reale? Come attrarre la costruzione della strategia e il riutilizzo del capitale? Come far sì che gli asset azionari statunitensi prendano vita sulla catena?

Questo non dipende più dall'ingresso di un maggior numero di broker nel mercato, ma dal miglioramento della struttura del prodotto sulla catena: solo quando gli utenti possono andare liberamente long e short, costruire portafogli di rischio e combinare posizioni cross-asset, le "azioni statunitensi tokenizzate" possono avere una completa vitalità finanziaria.

Oggettivamente parlando, l'essenza della liquidità non è l'accumulo di fondi, ma il demand matching, e quando la chain può realizzare liberamente "la copertura delle fluttuazioni di BTC con le opzioni TSLA", il dilemma della liquidità della tokenizzazione delle azioni statunitensi potrebbe essere risolto.