Я збираюся кинути невеликий недільний самородок, на який я вам гарантую, жодна криптодослідницька фірма, жоден криптоподкастер, жоден криптовенчурний капіталіст, жоден брат у соціальних мережах ніколи не вказував:

TVL активів у ланцюжку не пропорційно корелює з нарахуванням вартості газового токена цієї мережі.

Приклад:

Візьміть 10 мільярдів стейблкоїнів/токенізованих RWA/ETH/будь-чого, скиньте їх в Aave на рік, зафіксуйте дохід у розмірі 50 мільйонів доларів і виведіть їх за 3 долари комісії за газ ETH.

TVL: 10 мільярдів доларів

Дохід: $50 млн

Нарахування вартості в ETH: $3

Але, на противагу цьому, вартість TVS Chainlink за протоколами кредитування *IS* зростає до Chainlink, а цей протокол кредитування пропорційно цьому TVS:

Чим більше TVS в Aave (під заставу Chainlink) -> Більші кредити -> Більші ліквідації -> Більший розмір прибутку для пошукачів для ліквідації цих кредитів -> Більші ставки, які пошуковики заплатять Chainlink, щоб купити права на ліквідацію.

Гроші, сплачені пошукачами, потім діляться між Chainlink і Aave.

Отже, Smart Value Recapture (рішення SVR, OEV) від Chainlink – це спосіб, за допомогою якого ви безпосередньо монетизуєте телевізори, захищені ціновими каналами Chainlink.

Чим більший TVS > тим більша вартість нараховується як Chainlink, так і протоколам кредитування, які використовують його канали.

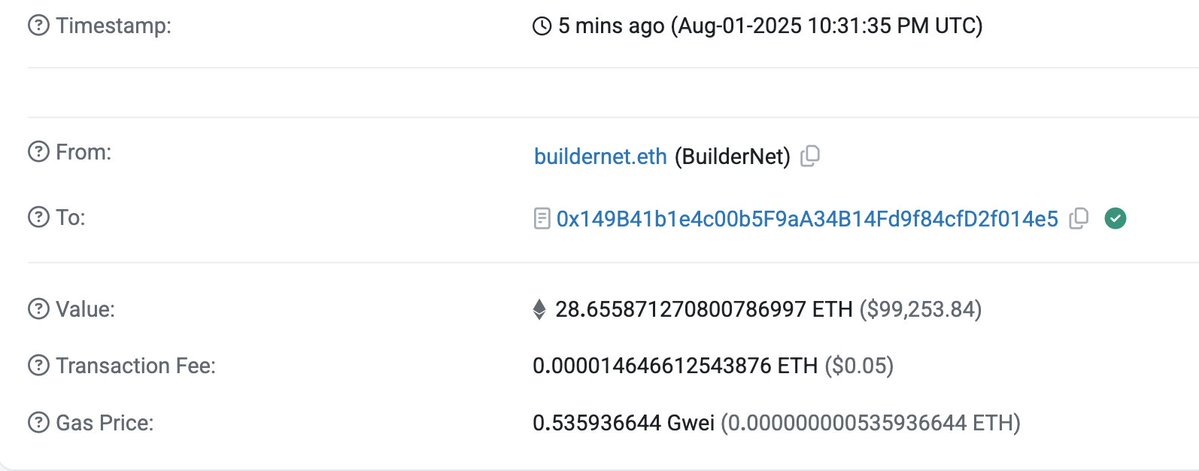

У цьому доданому прикладі ( кредит у розмірі 2,8 мільйона доларів був ліквідований, а пошукач заплатив 100 тисяч доларів Chainlink за права на ліквідацію, які потім розділені між Aave та Chainlink.

Їжа для роздумів.

>Ethereum – це суспільне благо

Це смішно, тому що Ethereum стане першим суспільним благом в історії, яке має ETF, де ви безпосередньо купуєте актив самого «суспільного блага», а не компанія, яка отримує вигоду від його надання.

Я також ніколи не бачив, щоб жодні інші суспільні блага мали казначейську компанію та шиллерів на CNBC, які продавали наратив про інвестування навколо себе.

>Chainlink - хороший бізнес

Chainlink — це децентралізований, незмінний протокол без обмежень. Chainlink Labs є одним із учасників, який створює сервіси на ньому. Дуже скоро 3rd party розробники зможуть будувати на ньому власні робочі процеси незалежно від Chainlnk Labs.

@IrfanMussa1 Ще один кумедний момент полягає в тому, що до того, як Chainlink створив це, це значення раніше надходило валідаторам Ethereum і було прибутком від стейкінгу ETH. Отже, чи був Ethereum «хорошим бізнесом» тоді, а зараз – ні?

@Slizzzy13

Це не формат ETH. Це формат EVM. Його не потрібно використовувати в Ethereum.

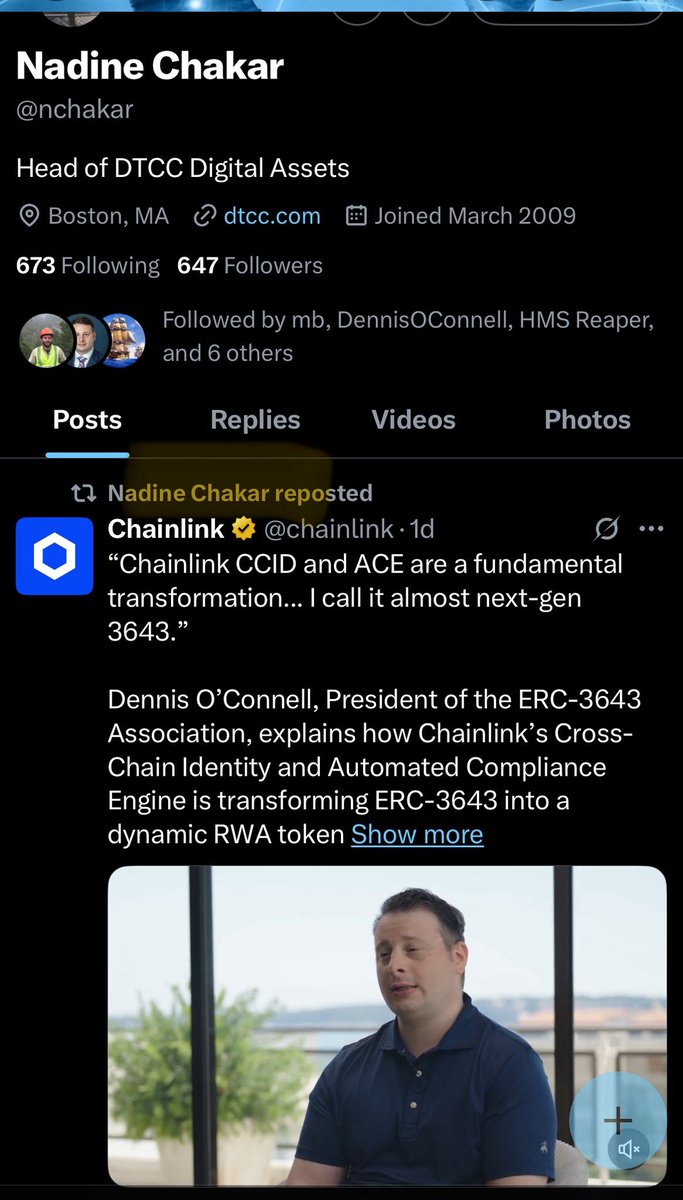

Приклад: власний дозволений ланцюг DTCC використовуватиме ERC3643 (вони є частиною організації), але для цього їм не потрібен ETH.

Collateral AppChain від DTCC є двигуном трансформації. Він забезпечує:

• Миттєвий розрахунок, зниження ризику контрагента

• Фінансування запасів у режимі реального часу, що сприяє розумнішому розподілу капіталу

• Операційна стійкість, збереження безперервності на нестабільних ринках

• Автоматизація операцій, підвищення продуктивності та користувацького досвіду

Ось як ми масштабуємо інституційні фінанси — в основі лежить AppChain.

Дізнатися більше:

@Slizzzy13

@Slizzzy13 див ^

>$ETH – це гроші для економіки web3

Ні, це не так.

В) Це газовий токен для оплати доступу на запис до блокспейсу Ethereum.

Б) Коли стейкінг, це вимога про грошові потоки Ethereum.

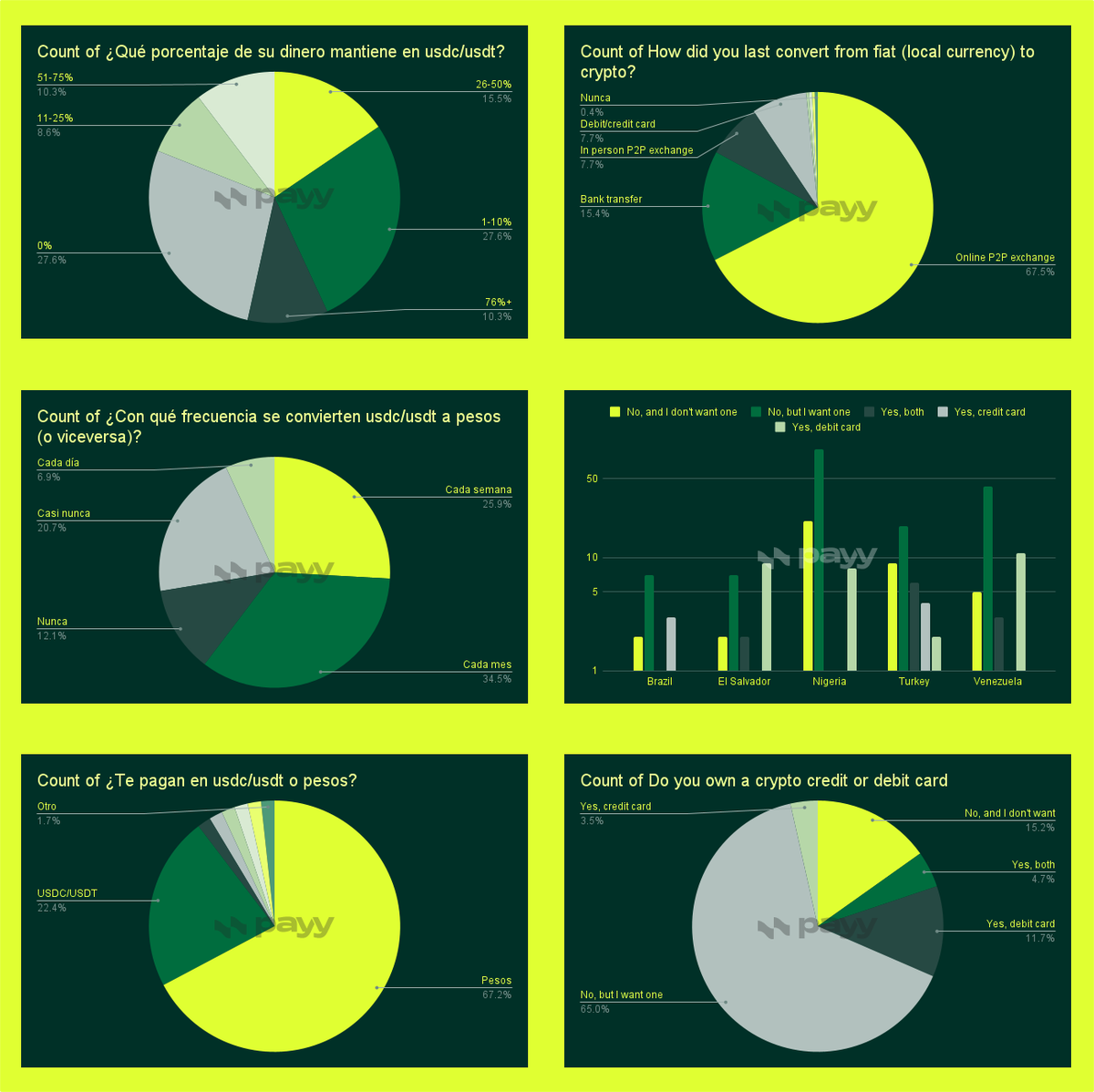

1. Люди насправді віддають перевагу та використовують стабільні монети як гроші; не волатильні криптотокени. Якщо ви подивитеся на мою прикріплену гілку про людей, які насправді використовують токени як гроші (сюрприз! Вони стабільні), ви побачите, що ніхто не імітує їх за допомогою будь-яких волатильних криптовалютних токенів.

2. Інструменти/шари абстракції дозволяють оплачувати будь-яку номінал вартості в ланцюжку будь-якою формою вартості. Таким чином, жоден токен не є «грошима» більше, ніж будь-який інший.

Кожен токен у вашому ончейн-гаманці — це «гроші для економіки web3».

3. RWA на суму трильйонів доларів будуть токенізовані, і жоден з них не буде деномінований ні в чому, крім домінуючих фіатних валют. Жоден з них не буде деномінований в ETH або будь-якому іншому криптотокені.

@DaoChemist

@DaoChemist Евен Коло погоджується.

Circle Paymaster тепер підтримує EOA і розширюється до 7 блокчейнів!

Paymaster – це офіційне рішення для сплати комісії за газ у @USDC році, що позбавляє від необхідності керувати нативними токенами.

Тепер EOA-гаманці можуть насолоджуватися оптимізованими транзакціями в мережі.

Що нового:

✅ Підтримка EOA: тепер сумісна з EIP-7702, що дозволяє обліковим записам, що належать зовнішнім власникам, оплачувати газ в USDC

✅ Розширення мережі: розширення на @avax, @ethereum, @Optimism, @0xPolygon та @unichain на додаток до @arbitrum та @base

Дізнатися більше:

Зовсім ні. Мережа Bitcoin має більше ліквідності, ніж будь-який інший ланцюг, але мемпул порожній.

BTC, який не рухається протягом року = комісія $0 для майнерів BTC

Мільярдний капітал, що вноситься в Aave раз на рік, з періодичними заявками на дохідність = 10 доларів для валідаторів ETH

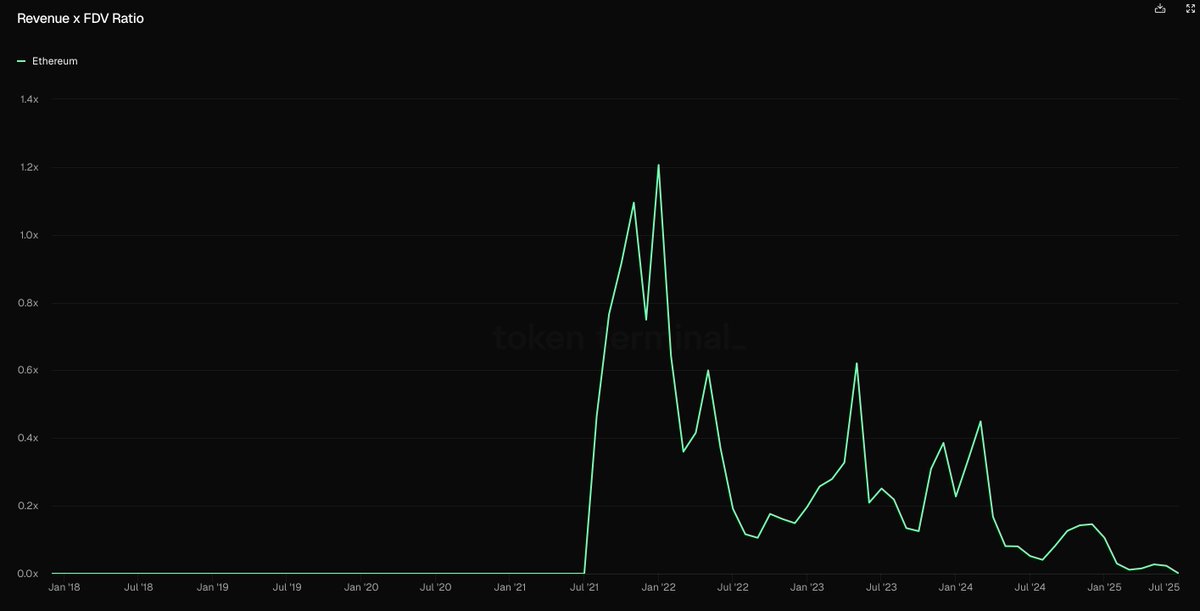

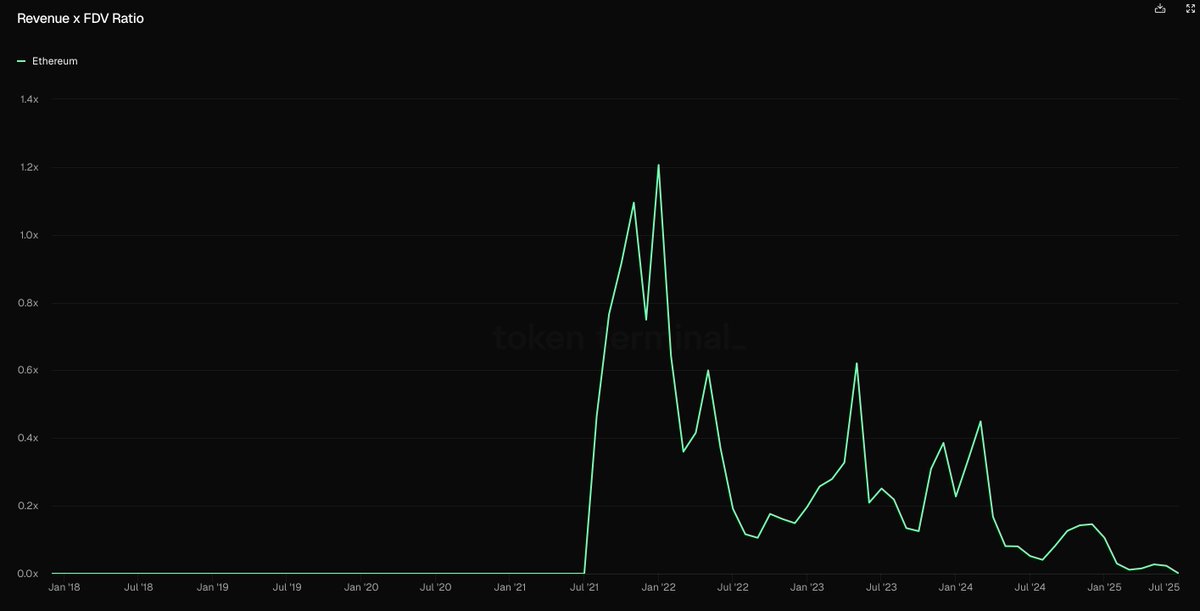

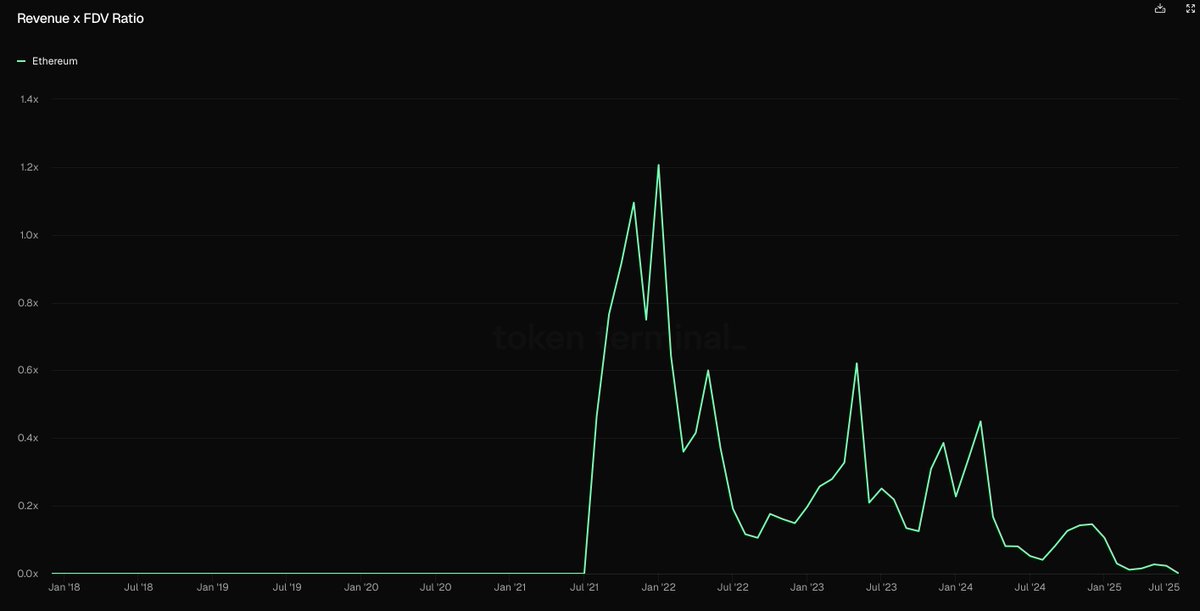

Дивіться графік, незважаючи на те, що TVL зростає на Ethereum:

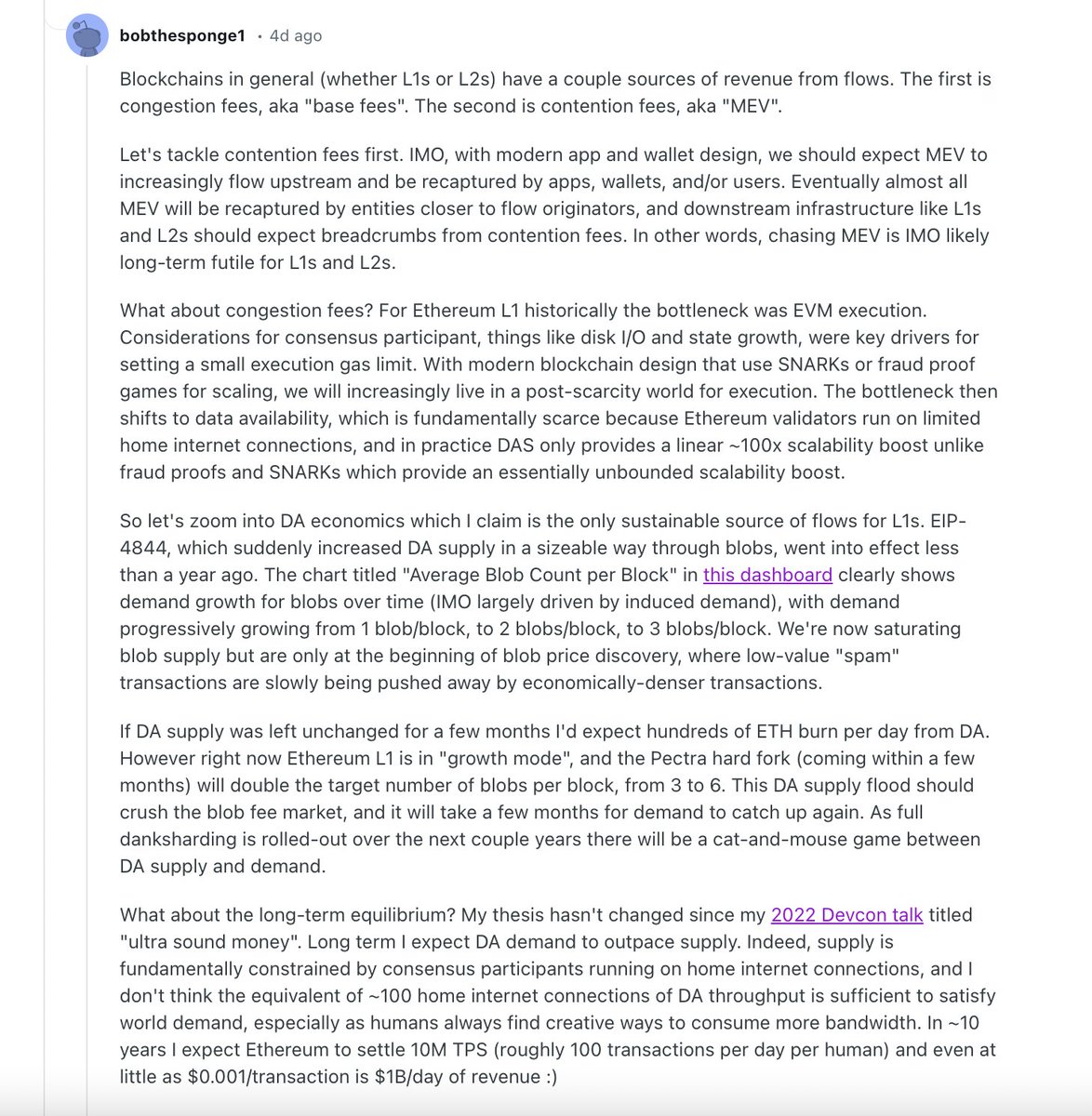

У цьому й полягає трагедія ETH: дохід @ethereum щодо повністю розбавленої оцінки (FDV) неухильно знижується з початку 2022 року, і щойно впав до рівня 2021 року.

На піку свого розвитку співвідношення доходу до FDV ETH становило 1,21 - це означає, що він генерував 1,21 долара річного доходу на кожен 1 долар повністю розбавленої ринкової капіталізації. Досить непогано. Минулого місяця цей коефіцієнт знизився лише до 0,02. Іншими словами, на кожен 1 долар потенційної ринкової капіталізації сьогодні Ethereum приносить лише 2 центи річного доходу.

Так, масштабування L2 витіснило активність з основної мережі та зменшило дохід від прямих комісій. Але навіть у цьому випадку саме по собі це не може виправдати таке різке падіння цього коефіцієнта.

Дані через @tokenterminal

@DeFi2099 @wmougayar @0xPeruzzi @dnrcsii @ChainLinkGod

Давайте просто подивимося на цей графік, тоді як TVL Ethereum пішов вгору.

У цьому й полягає трагедія ETH: дохід @ethereum щодо повністю розбавленої оцінки (FDV) неухильно знижується з початку 2022 року, і щойно впав до рівня 2021 року.

На піку свого розвитку співвідношення доходу до FDV ETH становило 1,21 - це означає, що він генерував 1,21 долара річного доходу на кожен 1 долар повністю розбавленої ринкової капіталізації. Досить непогано. Минулого місяця цей коефіцієнт знизився лише до 0,02. Іншими словами, на кожен 1 долар потенційної ринкової капіталізації сьогодні Ethereum приносить лише 2 центи річного доходу.

Так, масштабування L2 витіснило активність з основної мережі та зменшило дохід від прямих комісій. Але навіть у цьому випадку саме по собі це не може виправдати таке різке падіння цього коефіцієнта.

Дані через @tokenterminal

Ця транзакція на 100% заснована на реальності.

Я буквально описав, скільки насправді це випливає з тієї величини TVL, який використовується таким чином.

Я не сказав, що це відображає всі форми активності в мережі.

Графік TVL Ethereum був лише вгору. Подивіться на графік нарахування вартості та ринкової капіталізації.

Накопичення вартості L1 йде в пил через те, що додатки, гаманці та Chainlink відновлюють цінність потоку своїх замовлень. Це нова зміна.

У цьому й полягає трагедія ETH: дохід @ethereum щодо повністю розбавленої оцінки (FDV) неухильно знижується з початку 2022 року, і щойно впав до рівня 2021 року.

На піку свого розвитку співвідношення доходу до FDV ETH становило 1,21 - це означає, що він генерував 1,21 долара річного доходу на кожен 1 долар повністю розбавленої ринкової капіталізації. Досить непогано. Минулого місяця цей коефіцієнт знизився лише до 0,02. Іншими словами, на кожен 1 долар потенційної ринкової капіталізації сьогодні Ethereum приносить лише 2 центи річного доходу.

Так, масштабування L2 витіснило активність з основної мережі та зменшило дохід від прямих комісій. Але навіть у цьому випадку саме по собі це не може виправдати таке різке падіння цього коефіцієнта.

Дані через @tokenterminal

@Danism2376 Дивіться пост Джастіна Дрейка про колишні джерела накопичення вартості, яких у Ethereum більше немає.

Це не нитка "bash Ethereum".

Я просто наводжу аргумент, що якщо ви хочете мати доступ до ставки на токенізацію та установи, що використовують ланцюжки, LINK набагато кращий, ніж ETH.

ETH – ставка на здатність керуючих активами продавати свої продукти ETF та сторітелінг від людей на телебаченні; не нарахування вартості ETH, активу.

@IrfanMussa1 @wmougayar @0xPeruzzi @dnrcsii @ChainLinkGod

Він продає нечисті речі бумерам.

@IrfanMussa1 @DrakeLinked @wmougayar @0xPeruzzi @dnrcsii @ChainLinkGod

Незважаючи на це, DTCC запустила власний дозволений ланцюг Hyperledger Besu (EVM-клієнт із паралельною обробкою tx).

Використовує EVM, використовує стандарти токенів ERC, без ETH

Collateral AppChain від DTCC є двигуном трансформації. Він забезпечує:

• Миттєвий розрахунок, зниження ризику контрагента

• Фінансування запасів у режимі реального часу, що сприяє розумнішому розподілу капіталу

• Операційна стійкість, збереження безперервності на нестабільних ринках

• Автоматизація операцій, підвищення продуктивності та користувацького досвіду

Ось як ми масштабуємо інституційні фінанси — в основі лежить AppChain.

Дізнатися більше:

@wmougayar @IrfanMussa1 @0xPeruzzi @dnrcsii @ChainLinkGod

Дохід – це нарахування вартості токена. У вас є або послуги для продажу, або історії, аналогії та меми, які потрібно продавати. До години оповідань про Матінку Гуску немає рову.

Краще передайте записку Тому, тому що він судить про неї за заробітками на телебаченні.

@IrfanMussa1 @wmougayar @0xPeruzzi @dnrcsii @ChainLinkGod

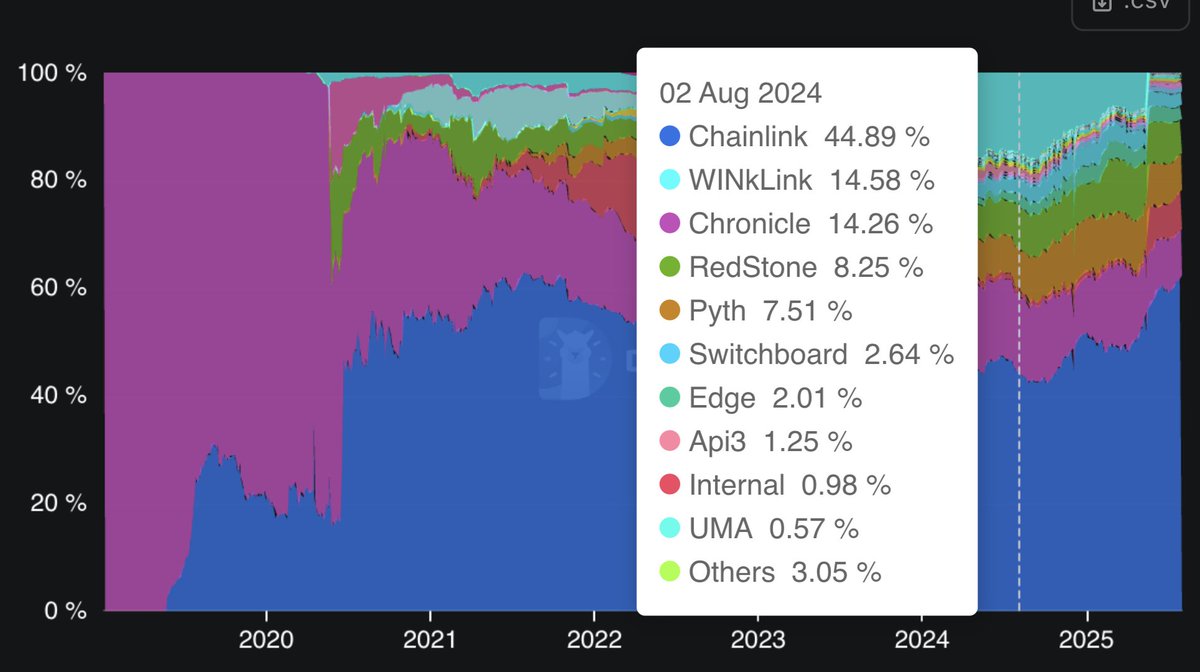

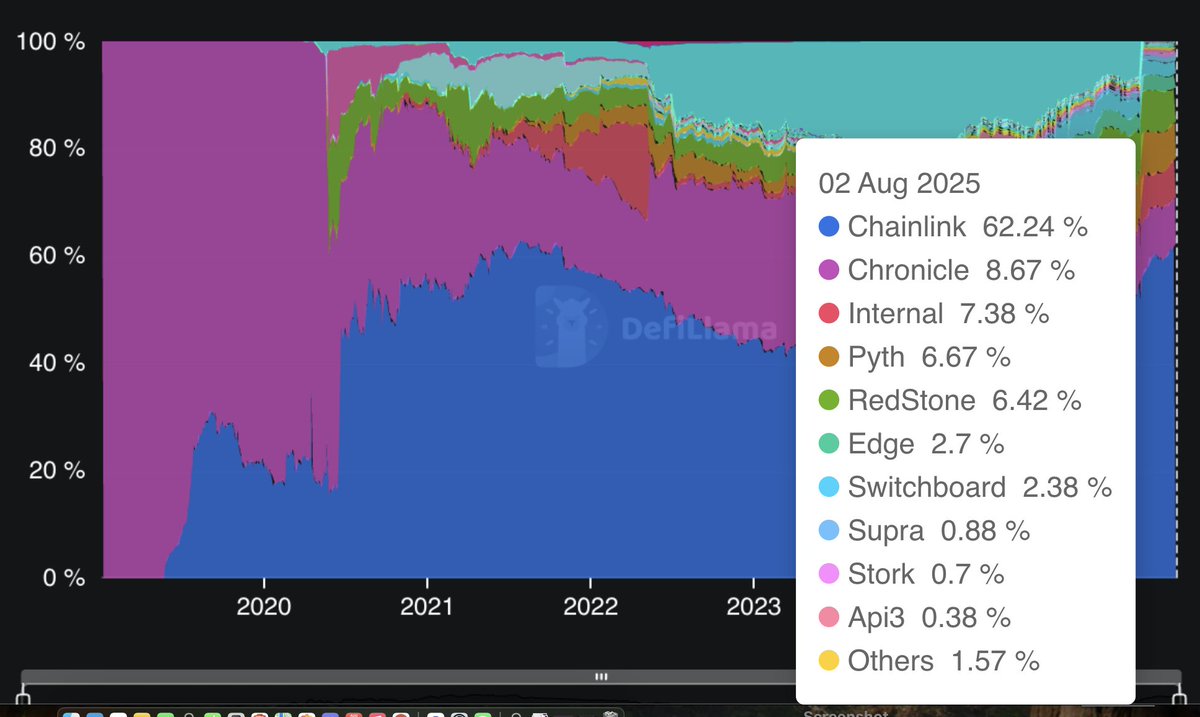

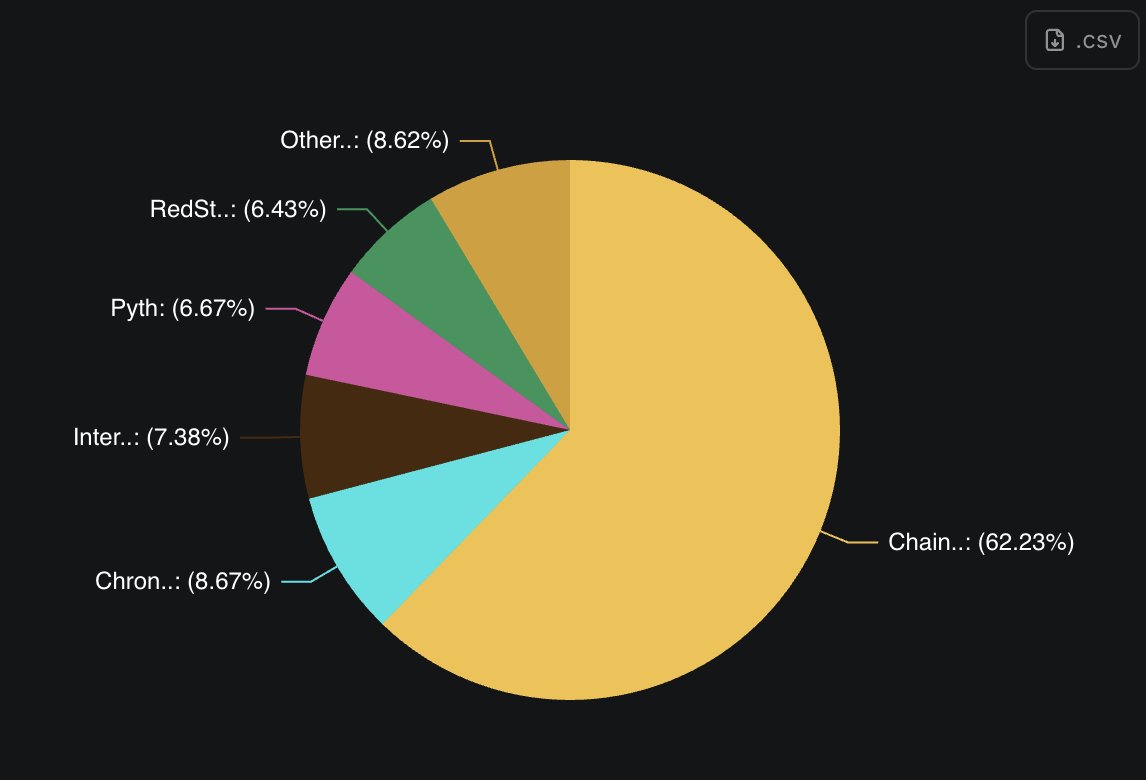

>Конкуренція в Oracle загострюватиметься.

Тільки в голові.

Ви також не розумієте, що Chainlink не є «оракулом» відповідно до того, як ви використовуєте цей термін.

Не існує іншого протоколу, який є повноцінною платформою інфраструктури.

Якщо ти продовжуєш набирати 70 IQ slop, я заблокую тебе.

Ніхто не сказав, що ТВЛ не видають. Твердження полягає в тому, що проста емісія в ланцюжку не дорівнює накопиченню вартості токена, якщо TVL не працює, як я показав у своєму прикладі з Aave. Я вам вже 50 разів пояснював. Чи є у вас IQ, щоб зрозуміти це, чи ні.

Емітенти активів і банки розгорнуть свої варіанти використання в кожному окремому ланцюжку, де це має сенс. Граничні витрати на те, щоб ваш додаток був у всіх мережах, будуть і надалі ставати все нижчими і нижчими.

Ви продовжуєте говорити, що «установи продовжують будувати на Ethereum», ніби деякі з них є великими інвестиціями та важким тягарем. Їм нічого не коштує розгортання контракту токена в ланцюжку. Вони будуть розгортатися там і вони будуть розгортатися будь-де. Чому б і ні? Мінусів немає.

У вас буде вбудоване крос-чейн розгортання робочих процесів у всіх мережах, до яких хочуть приєднатися установи.

@0xPeruzzi @IrfanMussa1 @wmougayar @dnrcsii @ChainLinkGod

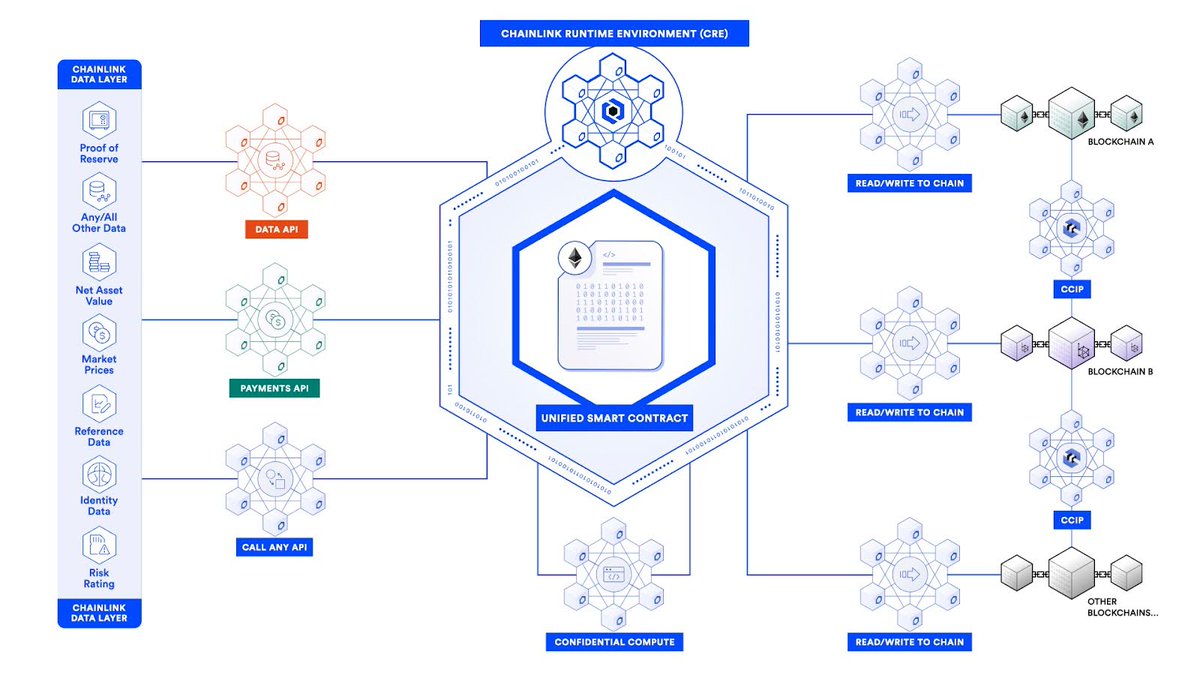

У цілому те, як функціонують робочі процеси, як вони будуються та що вони виконуватимуть, у майбутньому відрізнятиметься від того, що було історично.

Ви можете зрозуміти це або зараз, або ви можете зрозуміти це пізніше. Хоча б спробуйте прочитати пост.

Теза Chainlink сьогодні зовсім інша, ніж її перші роки.

Як все починалося: Єдиний сервіс оракула даних

Як це відбувається: хмара Web3 для роботи цілих додатків

Chainlink починав з простого, надаючи існуючі дані на блокчейни. Ончейн-додатки використовували ці дані для прийняття рішень, наприклад, про ліквідацію кредиту або про те, як погасити борг.

Потім Chainlink розширився до різних типів обчислень (наприклад, генерація випадкових чисел, автоматизація зберігачів), перш ніж запустити свій крос-чейн протокол. Однак це були лише будівельні блоки для появи набагато більшої ціннісної пропозиції.

З впровадженням середовища виконання Chainlink (CRE) Chainlink має стати основним способом створення додатків на ланцюжку та забезпечення їх життєвого циклу.

Chainlink — це вже не просто сервіс або навіть набір послуг, а основа, що лежить в основі додатків і варіантів використання в мережі. Це схоже на хмару, але децентралізоване та призначене для ончейн-додатків, надаючи їм основу для розробки додатків, ключові послуги, які вони потребують, і обчислення, які забезпечують їх роботу на серверній частині.

Але чому це важливо? І чому Chainlink це робить?

Ландшафт блокчейну змінюється. Раніше ви використовували один блокчейн як хмарне середовище. Але зараз існують сотні ланцюжків, і ви хочете мати можливість взаємодіяти між ними всіма. Транзакції також стають складнішими з впровадженням токенізованих реальних активів (RWA). Це феномен, коли вся існуюча вартість у світі стає токенізованою, що в 100 разів перевищує значення, яке зараз існує в мережі. Таким чином, ви повинні прийняти RWA, якщо хочете досягти успіху в цій галузі в довгостроковій перспективі в будь-якому масштабі.

Однак впровадження RWA вимагає нових послуг. Вони вимагають даних, таких як DeFi, але ще більше типів даних, таких як підтвердження резервів, вартість чистих активів та багато іншого. Вони також вимагають політик відповідності, вбудованих у сам актив і служби, що їх здійснюють, що, природно, потребує ідентифікаційних даних для роботи. Крім того, їм потрібні функції конфіденційності, зв'язок між ланцюгами та інтеграція із застарілими системами.

Найкращий спосіб створити такий додаток – це використовувати єдину платформу, яка не залежить від ланцюга та має всі ключові сервіси, які вже вбудовані. Це Chainlink.

Chainlink — це єдина універсальна платформа, де установи можуть вирішувати всі свої вимоги до даних, крос-чейн, відповідності/ідентичності, конфіденційності та застарілої системної інтеграції. І, що важливо, вони можуть об'єднати ці послуги в один послідовний робочий процес (тобто один шматок коду), який Chainlink безпечно запускає наскрізним способом децентралізовано.

Цей робочий процес, по суті, є програмою, яка безперешкодно взаємодіє між ланцюгами та застарілими системами, використовуючи ключові послуги протягом свого життєвого циклу. Як тільки ви створите цей робочий процес, ви зможете легко використовувати його повторно та модифікувати для підтримки нових клієнтів, нових ланцюгів, нових застарілих систем, нових даних оракулів, нових варіантів використання тощо, не переписуючи все це. На сьогоднішній день це найефективніший і перспективний спосіб не тільки створювати додатки DeFi, але й додатки для токенізованих RWA, які є майбутнім нашої галузі.

Цей ціннісний проп ставить Chainlink в основу ончейн-додатків; Набагато більше, ніж просто бути додатковим сервісом. Ринок ще не зовсім розуміє, наскільки добре позиціонується Chainlink, але це станеться, тому що його пропозиція продуктів, бачення та історичний послужний список надання рішень ідеально узгоджуються з тим, куди рухається галузь і що потрібно TradFi і DeFi для досягнення успіху в цій новій парадигмі RWA.

41,08 тис.

338

Вміст на цій сторінці надається третіми сторонами. Якщо не вказано інше, OKX не є автором цитованих статей і не претендує на авторські права на матеріали. Вміст надається виключно з інформаційною метою і не відображає поглядів OKX. Він не є схваленням жодних дій і не має розглядатися як інвестиційна порада або заохочення купувати чи продавати цифрові активи. Короткий виклад вмісту чи інша інформація, створена генеративним ШІ, можуть бути неточними або суперечливими. Прочитайте статтю за посиланням, щоб дізнатися більше. OKX не несе відповідальності за вміст, розміщений на сторонніх сайтах. Утримування цифрових активів, зокрема стейблкоїнів і NFT, пов’язане з високим ризиком, а вартість таких активів може сильно коливатися. Перш ніж торгувати цифровими активами або утримувати їх, ретельно оцініть свій фінансовий стан.