Сбои в управлении, хаос с аирдропом, несоответствие ценностей: какие токены нужны криптоиндустрии?

Автор оригинала | Стейси Муур(@stacy_muur)

Компиляция | Odaily Planet Daily (@OdailyChina).

Переводчик | Jingle (@XiaMiPP).

Примечание редактора: в июне 2025 года @BinanceResearch выпустила исследовательский отчет об эволюции моделей токенов, в котором подробно рассматриваются попытки проектов Web3 и уроки, извлеченные из дизайна токенов, стимулов и рыночных структур за последние несколько лет. От пузыря эпохи 1CO, недолговечной славы майнинга ликвидности до недавнего пересмотра метода эмиссии, методов управления и экономической модели.

Стейси Муур обобщила отчет и обобщила десять ключевых наблюдений, выявив основные проблемы, такие как провал в управлении, неэффективные аирдропы, фрагментированные модели и искажения предложения, а также указав на постепенное возвращение рынка к «реальному спросу» и «поддержке доходов». Во время рыночного спада эти выводы могут стать важным ориентиром для следующего этапа выпуска, оценки и инноваций в механизмах токенов.

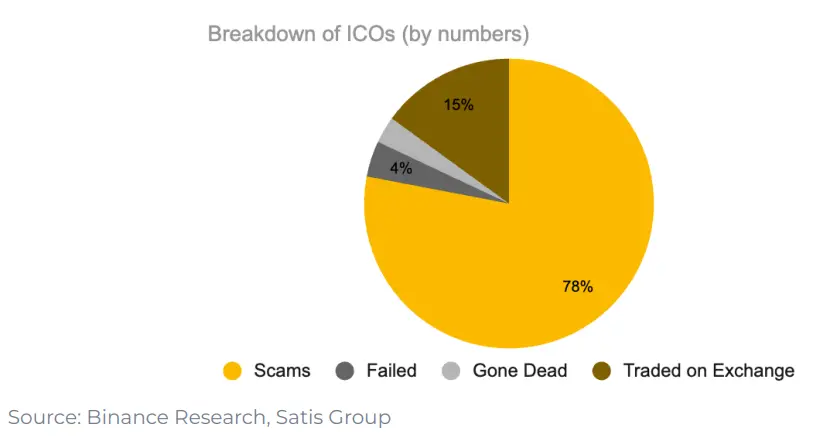

1. Только 15% проектов в эпоху 1CO в итоге успешно прошли листинг на биржах

78% проектов — откровенные мистификации, а остальные либо проваливаются, либо утихают в тишине. Это говорит о том, что рынок в то время изобиловал краткосрочностью и ему не хватало по-настоящему устойчивого темпа строительства.

2. «Управление» как дизайн для полезности токенов на самом деле не работает

После аирдропа UNI только 1% кошельков решили увеличить свои активы, а 98% кошельков никогда не участвовали в каких-либо голосованиях по управлению.

В теории государственное управление звучит хорошо, но на практике во многих случаях это просто еще одно слово для обозначения «выхода из ликвидности».

3. Майнинг ликвидности начался с Synthetix в 2019 году, но он не смог удержать долгосрочный спрос

Тем не менее, «право на управление» не способствовало постоянному вниманию к проекту. Данные показывают, что 98% получателей аирдропа никогда не участвуют в управлении, и большинство из них продают токены сразу после аирдропа.

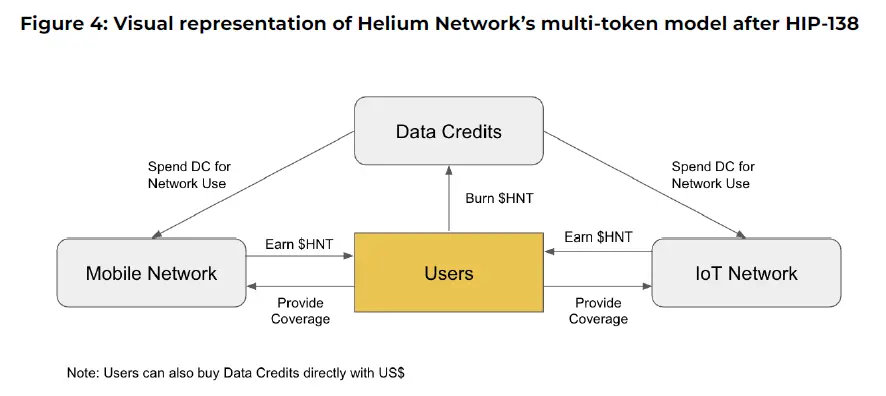

4. Модель Axie Infinity с несколькими токенами и гелием не увенчалась успехом

Такие проекты, как Axie Infinity и Helium, использовали мультитокенную модель, которая отделяет «спекулятивную ценность» от «полезности». Один токен используется для фиксации стоимости, а другой — для использования в сети.

Но на практике это разделение не сработало: спекулянты устремились к «utility-токенам», стимулы были рассогласованы, и стоимость начала рушиться. В конце концов, обоим проектам пришлось вернуться к более простому дизайну с одним токеном.

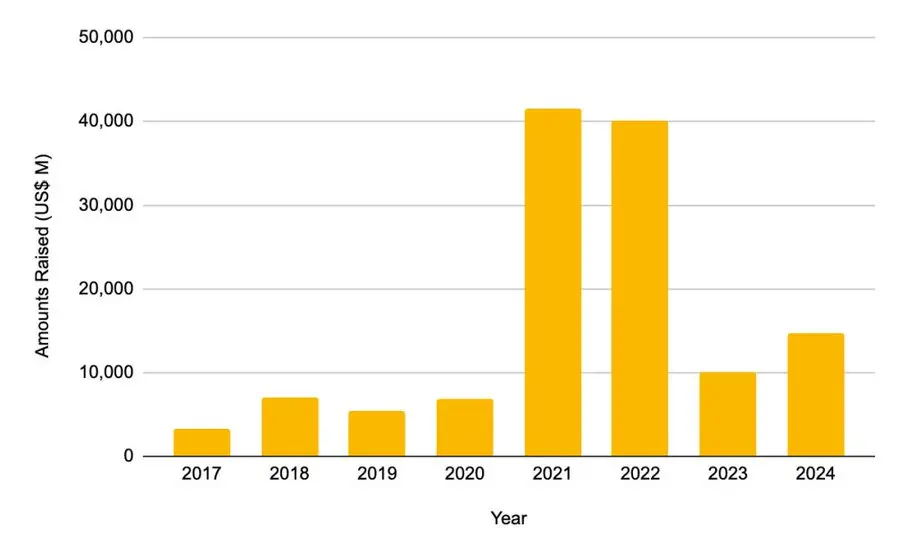

5. Пик финансирования прямых инвестиций пришелся на 2021-2022 гг.

-

В 2021 году общая сумма привлеченных средств составила $41,46 млрд

-

В 2022 году он составил $40,12 млрд

Это более чем в два раза превышает общую сумму, собранную за весь цикл 2017-2020 годов. Однако с тех пор этот бум финансирования не продлился долго.

6. После снимка аирдропа L2 использование кроссчейн-мостов резко упало

Всякий раз, когда L2 объявляет о снимке аирдропа, использование кроссчейн-мостов быстро падает. Это означает, что этот всплеск использования связан не с реальным спросом, а с транзакцией стороны по аирдропу.

Большинство пользователей продают свои токены после аирдропа, и проекты часто ошибочно принимают этот краткосрочный «поток» за истинное соответствие продукта рынку.

7. В 2025 году будет скорректирован способ выпуска токенов

-

Первоначальная ликвидность на рынке значительно увеличилась

-

Средняя полностью разводненная оценка (FDV) снизилась с $5,5 млрд до $1,94 млрд

Данные показывают, что токены, которые имеют более высокий процент обращения на момент выпуска и имеют более разумную оценку, показывают лучшие результаты после листинга. Рынок постепенно вознаграждает более аутентичные и прозрачные модели токеномики.

8. Механизм обратного выкупа

Такие протоколы, как Aave, dYdX, Hyperliquid, Jupiter и другие, запустили структурированные программы «выкупа и сжигания», используя доходы протокола для выкупа токенов с рынка и их сжигания. Это одновременно и символ финансового здоровья, и временная мера, когда вопрос «отсутствия полезности токенов» еще не решен.

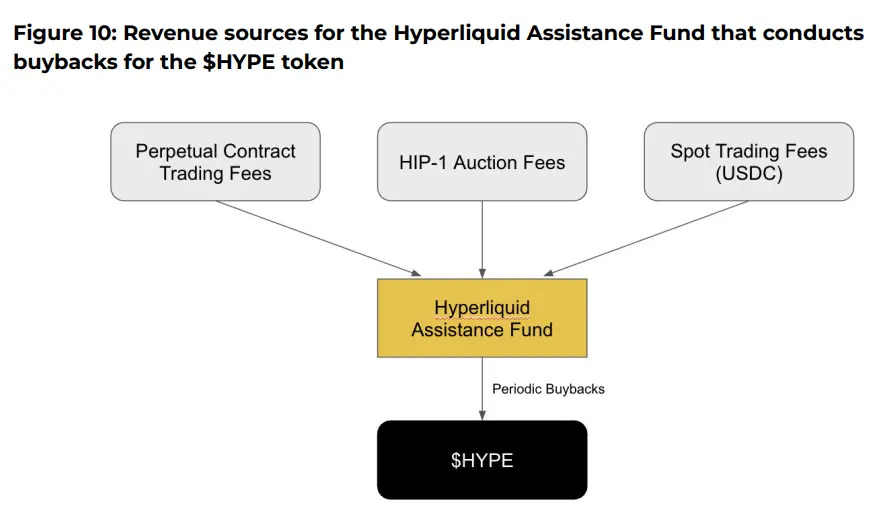

9. Правда о репозитории Hyperliquid

В случае с @HyperliquidX, протокол выкупил и сжег токены HYPE на сумму более 8 миллионов долларов, что составляет 54% его дохода от комиссий за транзакции. Однако эти выкупы не приносят дивидендов держателям токенов, а только поддерживают цену токенов, создавая «дефицит».

Критики утверждают, что такие выкупы являются несоответствием капитала. Это создает искусственную дефляцию вместо того, чтобы вернуть реальную прибыль держателям токенов. Напротив, модель токенов с атрибутами дивидендов по доходу может обеспечить лучшее сопоставление стимулов.

10. Believe App — новый игрок в текущем нарративе ICM (Instant Marketplace)

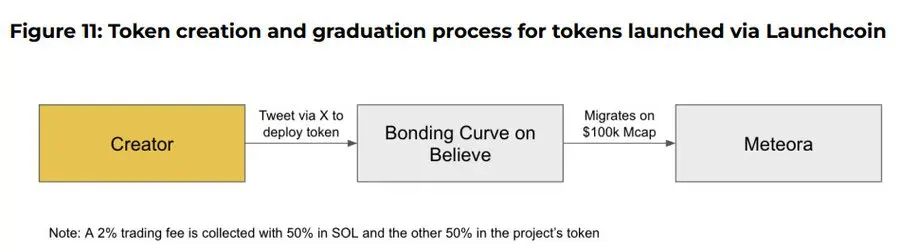

Приложение позволяет пользователям легко создавать токены в цепочке Solana, публикуя твиты в определенном формате на X (ранее Twitter), например, «$TICKER + @launchcoin», что приведет к обнаружению цены и развертыванию ликвидности с помощью модели кривой привязки, что позволит выпускать и торговать токенами сообщества без разработки.

Окончательный вывод: Несмотря на эволюцию модели, полезность токенов остается открытым вопросом

-

Механизмы управления доказали свою недостаточную гибкость к пользователям

-

Программа обратного выкупа — это просто альтернатива отсутствию у токена внутреннего спроса

-

Поинты и механизмы аирдропа являются более краткосрочными стратегиями