CDP: Estetica clasică a monedelor stabile

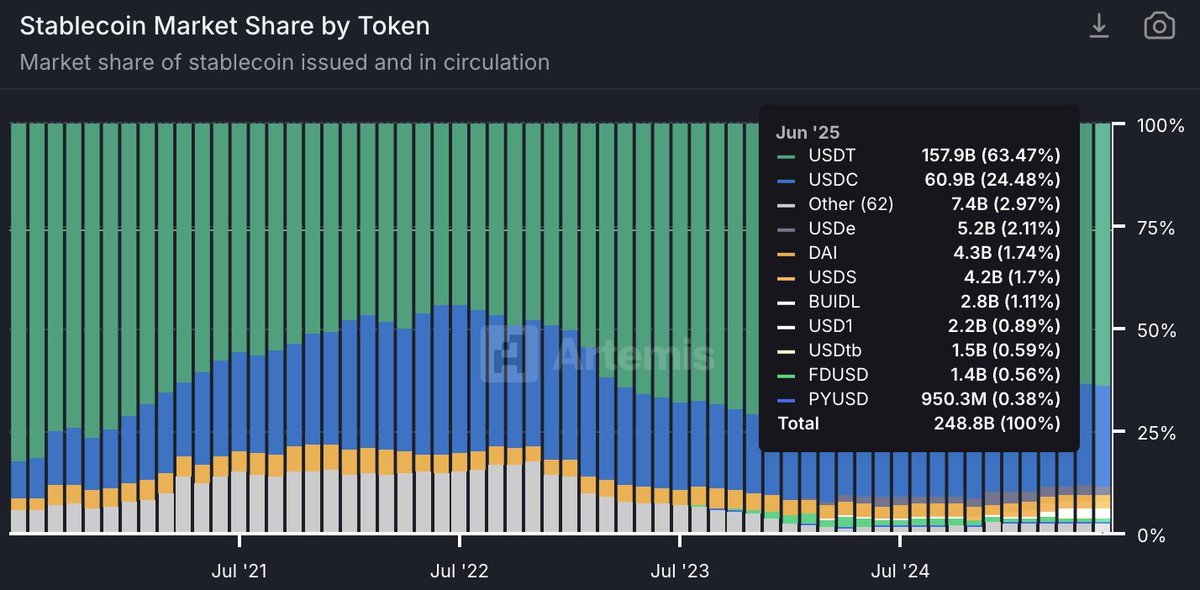

Începând cu 2025, stablecoin-urile rămân cea mai promițătoare oportunitate în cripto. Amploarea lor masivă le-a transformat într-un câmp de luptă strategic – chiar și între națiuni. Potrivit datelor de la Artemis, din oferta totală de 250 de miliarde de dolari, $USDT și $USDC împreună încă dețin o cotă de piață uimitoare de 88%, în timp ce sute de noi stablecoins nu și-au afectat încă dominația.

Printre concurenții rămași în spațiul stablecoin descentralizat, două nume proeminente – $DAI și $USDS – stau alături de steaua în ascensiune $USDe, reprezentând împreună peste 8,5 miliarde de dolari în circulație. Atât $DAI, cât și $USDS provin din același protocol: MakerDAO (acum redenumit Sky).

În ciuda concurenței tot mai mari atât din partea jucătorilor tradiționali, cât și a celor emergenți, MakerDAO a reușit să-și mențină dominația - în mare parte datorită unui mecanism structural pe care l-a inițiat de la început: CDP (Collateralized Debt Position). Pe piața bull anterioară, stablecoin-urile construite pe arhitectura CDP au reprezentat aproape 20% din piața totală, o cifră remarcabilă având în vedere concentrația ridicată a dominației stablecoin-urilor la acea vreme.

Astăzi, acest mecanism aparent de școală veche continuă să fie adoptat de mai multe protocoale stablecoin, generând diverse derivate și adaptări.

De ce mai funcționează? Ce problemă rezolvă atât de elegant încât alții încă se bazează pe el?

Acest articol dezvăluie logica fundamentală a CDP - atât din perspectiva designului, cât și prin prisma comportamentului real al utilizatorului.

Ce este un CDP?

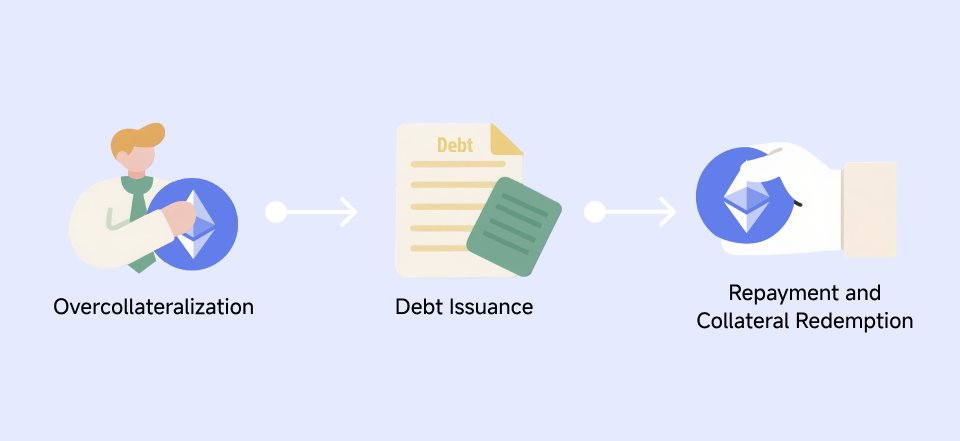

CDP înseamnă Collateralized Debt Position, un mecanism care permite utilizatorilor să emită monede stabile prin blocarea activelor existente ca garanție. În esență, este o structură care permite utilizatorilor să emită datorii stablecoin împotriva activelor lor cripto. Procesul implică mai mulți pași cheie:

Supracolateralizare: Utilizatorii depun active cripto - cum ar fi $ETH, $WBTC sau $USDC - într-un protocol CDP. Luând ca exemplu MakerDAO, rata de garanție trebuie să rămână peste 150% pentru a menține poziția în siguranță și pentru a evita lichidarea. Această supracolateralizare servește ca un tampon împotriva volatilității pieței, asigurând că sistemul rămâne solvabil chiar și atunci când prețurile garanțiilor scad brusc.

Emiterea de datorii: Odată ce garanția este blocată, protocolul permite utilizatorilor să împrumute - de obicei sub formă de monede stabile descentralizate (de exemplu, $DAI de la MakerDAO, acum sub marca $USDS). Acest proces emite în mod eficient noi monede stabile și le aduce în circulație.

Rambursarea și răscumpărarea garanțiilor: Pentru a debloca garanția, utilizatorul trebuie să ramburseze monedele stabile împrumutate împreună cu o taxă de stabilitate. Această taxă reprezintă costul menținerii parității și este afișată ca un randament procentual anualizat (APY) pe poziția datoriei. Odată rambursate, monedele stabile împrumutate sunt arse, iar garanția este deblocată și revendicabilă.

De ce să folosiți un protocol CDP?

Atracția de bază a CDP-urilor constă în capacitatea lor de a transforma potențialul de apreciere a prețului unui activ în lichiditate on-chain utilizabilă imediat, fără a fi nevoie ca utilizatorul să-și vândă sau să-și desfacă poziția. Pentru utilizatorii DeFi, acest lucru deblochează o mai mare flexibilitate strategică, menținând în același timp o expunere îndelungată. Cele mai frecvente cazuri de utilizare includ:

Poziții cu efect de levier: Acesta este unul dintre principalele cazuri de utilizare pentru CDP. Utilizatorii depun un activ volatil ca garanție și împrumută monede stabile împotriva acestuia. Apoi folosesc acele monede stabile pentru a cumpăra mai mult din același activ volatil, creând efectiv o poziție lungă cu efect de levier. De exemplu, puteți bloca $ETH într-un CDP, puteți împrumuta $DAI și îl puteți folosi pentru a cumpăra mai multe $ETH - amplificându-vă expunerea la mișcările $ETH prețurilor.

Strategii de randament: Emiterea de monede stabile este componenta de bază a sistemelor CDP. În același timp, cele mai competitive protocoale de monede stabile de astăzi sunt blocate într-o cursă a inovației neîncetate - și în acest mediu, orice monedă stabilă fără randament încorporat va avea dificultăți în a obține adoptare sau a construi o tracțiune serioasă.

În același timp, CDP-urile sunt ineficiente din punct de vedere al capitalului – utilizatorii trebuie să supragaranteze puternic și nu toți utilizatorii sunt dispuși să-și asume riscuri direcționale doar pentru a îmbunătăți eficiența capitalului. De aceea, protocoalele încearcă adesea să-și "facă stablecoin-urile să lucreze mai mult" integrându-le în ecosisteme mai largi de randament DeFi.

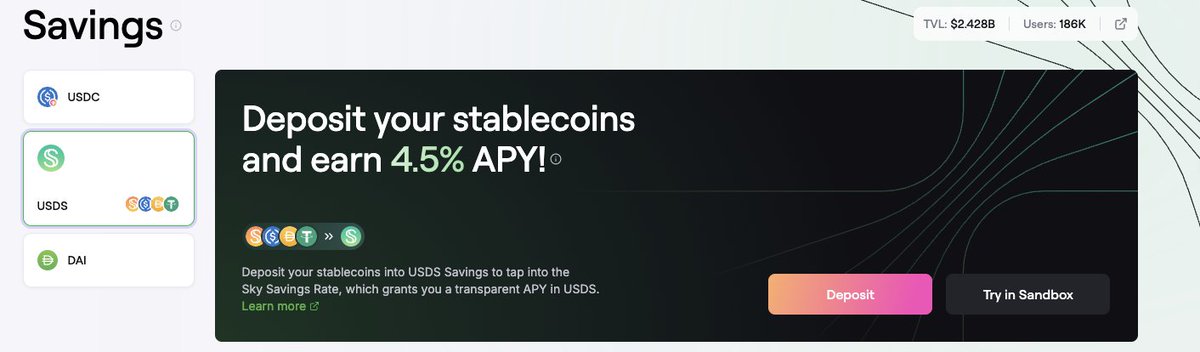

Să luăm MakerDAO, pionierul CDP original, de exemplu. Ca parte a recentei sale tranziții de brand către Sky (@SkyEcosystem), a introdus o monedă stabilă reproiectată: $USDS, care înlocuiește $DAI ca activ de datorie de bază. În jurul $USDS, apar o serie de strategii axate pe randament, cum ar fi:

· Salvare simplă

Deși protocoalele CDP formează baza emiterii de stablecoins, participarea la oportunitățile lor de randament nu necesită neapărat deschiderea unei poziții de datorie garantată. Pentru a extinde lichiditatea și accesibilitatea, multe protocoale oferă modalități alternative, mai ușor de utilizat, de a obține expunere.

În cazul MakerDAO, utilizatorii pot câștiga randament direct prin modulul "Economii" pe protocolul de împrumut sub-DAO, Spark (@sparkdotfi). Acest randament provine din comisioanele de stabilitate generate de împrumuturile CDP, randamentele bonurilor de trezorerie ale SUA și plățile dobânzilor în cadrul Spark în sine. Conform documentației oficiale, APY actual este de 4,5% și rămâne fix indiferent de utilizarea pe partea de creditare.

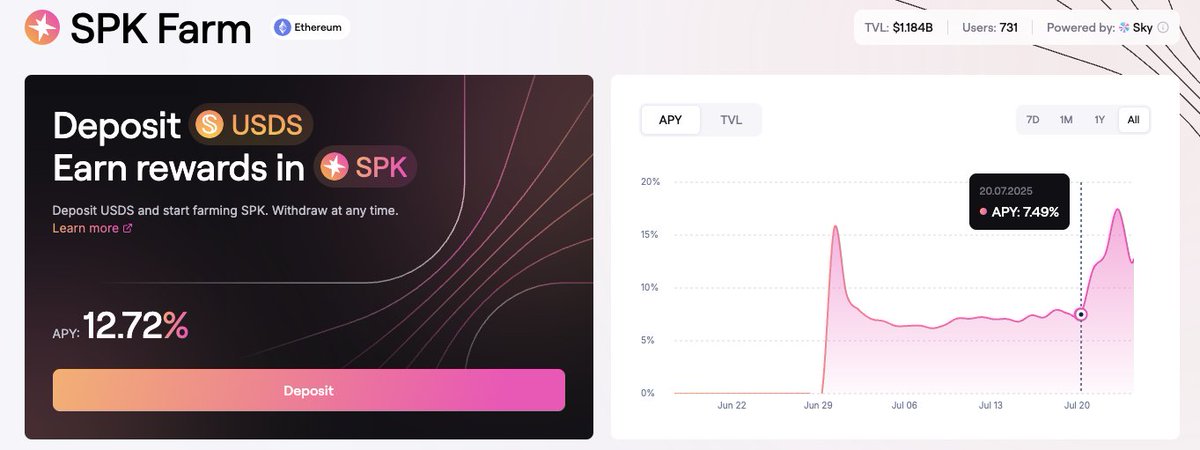

· Farming de jetoane

Agricultura stimulată a fost mult timp un element de bază al bootstrapping-ului stablecoin. În cele mai multe cazuri, procesul urmează un model familiar: achiziționați moneda stabilă → o mizați → câștigați tokenuri de guvernanță sau de recompensă.

Desigur, performanța agriculturii depinde în mare măsură de performanța prețului token-ului de fermă în sine. Volatilitatea tinde să fie semnificativă. De exemplu, în programul recent de agricultură al Spark, APY a fluctuat dramatic de la 7% → 17% → 12% în doar o săptămână. Creșterile temporare ale randamentului nu reflectă neapărat randamente durabile. Confirmați întotdeauna dacă pozițiile pot fi ieșite liber și examinați literele mici înainte de a angaja capital.

Riscuri de utilizare necorespunzătoare: Multe monede stabile bazate pe CDP sunt complet descentralizate. În comparație cu monedele stabile emise la nivel central, cum ar fi $USDT și $USDC, $DAI a deținut întotdeauna o poziție distinctă în peisajul cripto. Cu toate acestea, această rezistență la reglementare îl face deosebit de atractiv și pentru actorii rău intenționați.

Ca urmare, $DAI apare adesea în urma unor exploit-uri majore sau a unor hack-uri de protocol - servind drept stablecoin preferat pentru atacatorii care doresc să mute rapid sau să spele fonduri furate.

Diferența dintre CDP și Lending Protocol?

Mulți utilizatori tind să confunde CDP-urile cu protocoale de creditare precum Aave sau Compound atunci când le întâlnesc pentru prima dată. La urma urmei, ambele vă permit să garantați active în schimbul lichidității și ambele pot genera randamente prin rata dobânzii.

Cu toate acestea, un CDP nu este despre "împrumut" - este despre "a bate datorii împotriva ta". În schimb, protocoalele de creditare vă permit să împrumutați fonduri furnizate de alții. Această diferență fundamentală modelează comportamentul economic din spatele fiecărui model.

Pentru sursele de împrumut, atunci când împrumutați de la Aave sau Compound, trageți dintr-un fond de lichidități finanțat de alți utilizatori - activele provin de la alți creditori. Protocolul percepe dobândă din aceste fonduri și le redistribuie creditorilor. În schimb, monedele stabile împrumutate printr-un protocol CDP nu sunt pre-depuse de alții. În schimb, acestea sunt proaspăt bătute de contractul inteligent atunci când garantați active precum $ETH. Cu alte cuvinte, creezi noi datorii, nu consumi depozitele altcuiva.

Pentru mecanismele ratei dobânzii, protocoalele de creditare se bazează pe dinamica cererii și ofertei și pe curbele ratei dobânzii, care pot duce la fluctuații puternice pe termen scurt. Cu toate acestea, CDP-urile au rate ale dobânzii determinate de guvernanța protocolului, făcându-le relativ stabile în timp. Aceasta înseamnă că costul capitalului este mai previzibil atunci când utilizați un CDP.

În ceea ce privește suportul riscului, dacă un împrumutat de pe Aave nu reușește să ramburseze, garanția sa este confiscată pentru a compensa pierderea - dar orice deficit este în cele din urmă absorbit de protocol și de furnizorii săi. Cu toate acestea, într-un sistem CDP, riscul este suportat în totalitate de persoana care a bătut monedele stabile. Dacă rata de garanție scade sub pragul de lichidare, contractul inteligent va lichida automat poziția.

Chiar și CDP-urile se pot prăbuși în condiții extreme de piață

Fiind una dintre structurile fundamentale ale sistemelor de creditare DeFi, CDP-urile par robuste la suprafață, dar în medii de piață complexe, acestea prezintă riscuri ascunse semnificative. Cea mai frecventă amenințare cu care se confruntă utilizatorii este riscul de lichidare declanșat de o scădere bruscă a ratei de garanție, care nu le lasă timp să reîncarce. Alte pericole includ întârzierile oracolului care duc la "lichidări false", nepotrivirile de randament care provoacă strategii de arbitraj eșuate sau congestionarea rețelei care face ca toate acțiunile să fie ineficiente. În scenarii extreme, aceste riscuri apar adesea simultan.

Cel mai emblematic dezastru a avut loc în Joia Neagră din 2020, când MakerDAO a suferit un eșec sistemic de lichidare.

În acea zi, prețul $ETH a scăzut cu 43%, declanșând panică pe scară largă. Un val de tranzacții a făcut ca taxele de gaz să crească vertiginos și rețeaua să devină grav congestionată. Mai rău, actualizările oracolului MakerDAO au rămas în urmă. Când noul preț a apărut în cele din urmă, un număr mare de seifuri au scăzut instantaneu sub pragurile lor de lichidare. Boții de lichidare – cunoscuți sub numele de Keepers – ar fi trebuit să intervină, dar au fost paralizați din cauza creșterii costurilor gazului. Scenariile lor nu aveau flexibilitatea de a se adapta la astfel de condiții extreme.

Acest lucru a creat o vulnerabilitate critică în sistem. Actorii rău intenționați au exploatat situația, confiscând $ETH în valoare de 8,32 milioane de dolari pentru costuri zero, jefuind efectiv seifurile MakerDAO. Protocolul a rămas cu 5,67 milioane de dolari în datorii neperformante.

Acest incident nu numai că a expus fragilitatea sistemelor CDP sub stres extrem, dar a servit și ca un semnal de alarmă pentru întreaga industrie. Acesta a evidențiat importanța unui management robust al riscurilor, a unei infrastructuri oracle rezistente și a mecanismelor de lichidare tolerante la erori - oferind lecții câștigate cu greu care continuă să modeleze evoluția DeFi astăzi.

Capăt

CDP-urile au fost una dintre primele primitive de creditare în DeFi și încă servesc drept model fundamental pentru multe protocoale mai noi. Deși s-ar putea să nu mai fie cea mai strălucitoare stea din spațiul stablecoin, pentru noii veniți DeFi, ele rămân un sandbox valoros pentru înțelegerea riscului, eficienței și încrederii.

Declinarea responsabilității: Acest conținut este doar în scop educațional și nu constituie consultanță financiară. Protocoalele DeFi prezintă riscuri tehnice și de piață semnificative. Prețurile și randamentele tokenurilor sunt foarte volatile, iar participarea la DeFi poate duce la pierderea întregului capital investit. Faceți întotdeauna propriile cercetări, înțelegeți cerințele legale din jurisdicția dumneavoastră și evaluați cu atenție riscurile înainte de a vă implica.

Autor: Echipa OneKey ( @jonasCyang )

26,6 K

7

Conținutul de pe această pagină este furnizat de terți. Dacă nu se menționează altfel, OKX nu este autorul articolului citat și nu revendică niciun drept intelectual pentru materiale. Conținutul este furnizat doar pentru informare și nu reprezintă opinia OKX. Nu este furnizat pentru a fi o susținere de nicio natură și nu trebuie să fie considerat un sfat de investiție sau o solicitare de a cumpăra sau vinde active digitale. În măsura în care AI-ul de generare este utilizat pentru a furniza rezumate sau alte informații, astfel de conținut generat de AI poate să fie inexact sau neconsecvent. Citiți articolul asociat pentru mai multe detalii și informații. OKX nu răspunde pentru conținutul găzduit pe pagini terțe. Deținerile de active digitale, inclusiv criptomonedele stabile și NFT-urile, prezintă un grad ridicat de risc și pot fluctua semnificativ. Trebuie să analizați cu atenție dacă tranzacționarea sau deținerea de active digitale este adecvată pentru dumneavoastră prin prisma situației dumneavoastră financiare.