Celestia 是一项伟大的技术。不幸的是,$TIA 是市场上最糟糕/最掠夺性的风险投资代币之一。

以下是原因 ↓

首先,@celestia(链)是一项伟大的技术。正是 Celestia 首次使廉价的 blobspace 变得丰富,克服了滚动扩展多年来所遭受的主要瓶颈。

团队在市场营销方面也付出了巨大努力,基本上是单枪匹马地创造了整个模块化叙事,并吸引了一个充满才华的建设者生态系统,无论是在(相邻的)基础设施层还是应用层。

但代币呢?

这就是事情变得黑暗的地方。

为什么?

风险投资轮讲述了一个关于内部特权的严峻故事。

让我解释一下:

A轮投资者每个代币仅支付 0.0955 美元,而 B轮投资者支付 1.00 美元。

当 TIA 以 2.29-2.50 美元的价格向公众推出时,零售投资者已经支付了早期风险投资者支付的价格的 20 倍以上。

即使 TIA 从其峰值下跌了 95%,A轮投资者的初始投资仍然上涨了 14-17 倍,在 2024 年 2 月达到 20 美元的峰值时,回报高达 218 倍。

这种定价结构意味着,尽管在推出时购买的零售投资者损失了 40-60%,但每一个机构投资者仍然保持着丰厚的利润。

这种不对称是设计使然,而非意外。

这得到了代币分配的支持,80% 分配给团队、投资者和基金会,而仅有 20% 分配给公众参与者。

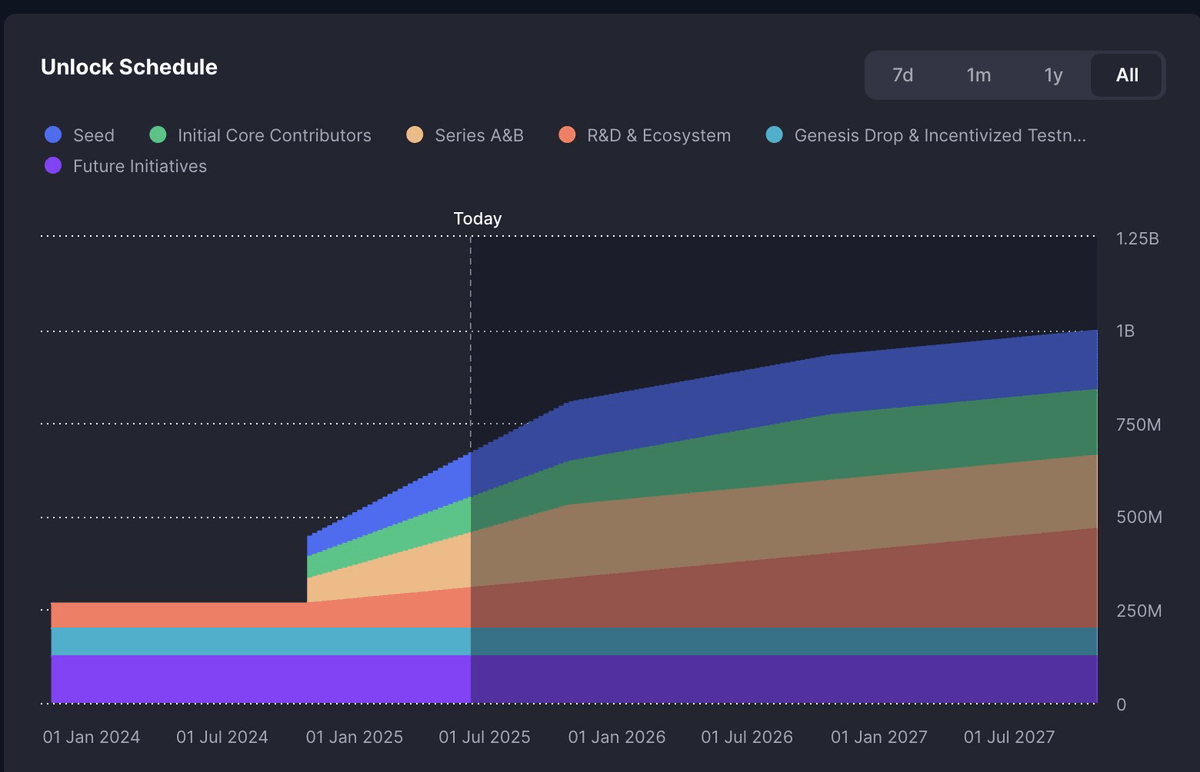

这些分配的解锁时间表创造了可预测的抛售事件:

- 2024 年 10 月 30 日:175.59 万个 TIA 代币的大规模解锁,占当时流通供应的 80%

- 每月解锁将持续到 2027 年,2025 年 10 月之前每月释放 3000 万个代币

- 早期支持者在第一年后获得 33% 的代币,剩余的 67% 在第二年解锁

这造成了研究人员估计的在项目的第 24 到 60 个月期间,平均 12% 的通货膨胀率,仅来自解锁。

结构性抛售压力不是副作用,而是代币经济设计的主要特征。

然而,情况变得更糟。更糟。

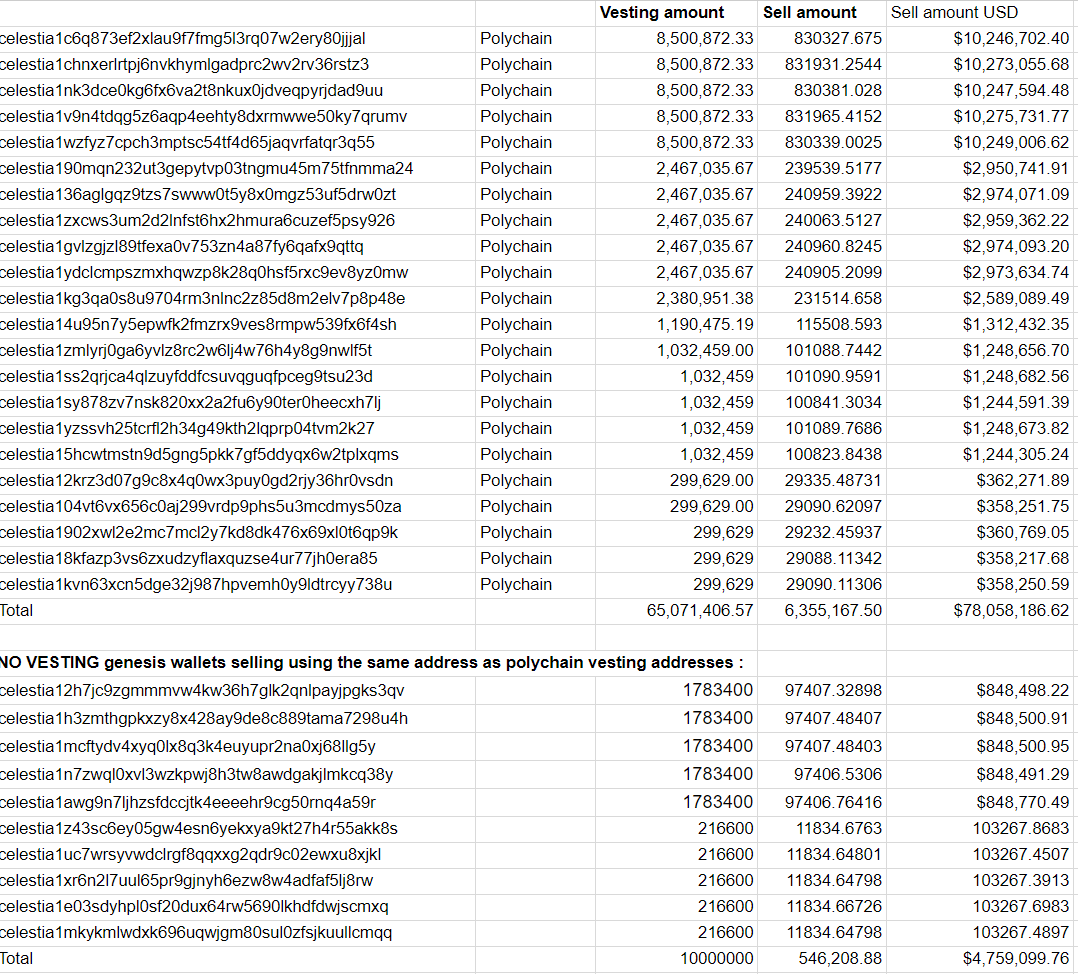

最具指控性的例子是 @polychaincap,该公司在 A轮和 B轮中投资了大约 2000 万美元。

通过质押奖励的漏洞(见下面的截图),Polychain 已经出售了超过 8200 万美元的 TIA(实现了 4 倍的投资回报),而他们的主要代币尚未解锁(有关更多信息,请参见评论)。

哇,这真是太疯狂了,不是吗?

不幸的是,还有更多。更多。

Celestia 以 8% 的年通货膨胀率启动,每年减少 10%,直到达到 1.5%。

这个机制在纸面上看起来合理,但与代币分配结合时就变得掠夺性。

由于最初仅有 25% 的代币流通,8% 的通货膨胀在第一年实际上增加了 33% 的流通供应。

研究模型显示,这种通货膨胀压力在主要解锁期间从每月 110 万个代币上升到每月超过 700 万个代币,网络每月需要超过 200 万美元的费用收入才能抵消这种抛售压力(而目前每天的收入约为 200 美元!)。

所以让我们快速回顾一下目前的情况:

- 高通货膨胀以每年 8% 稀释现有持有者

- 大规模的定期解锁使市场供应泛滥

- 锁定代币的流动质押奖励提供了立即的抛售机会

这最终意味着什么?

他们在零售投资者的代价下奖励了早期投资者和自己,并在代币下跌超过 95% 时继续将合理的担忧视为“荒谬的 FUD”。

Mustafa 在下面的帖子中声称所有代币都经历了 95% 的回撤,批评者传播“荒谬的 FUD”,进一步强化了这一点,显示出对那些最终应该使用基于 Celestia 的(应用)链的人们损失的令人担忧的漠不关心。

这只是巧合吗?

可能,但不太可能。

因为即使与其他 heavily VC-fundes 同行相比,Celestia 的代币经济学也显得特别掠夺性:

- Celestia:80% 内部分配,20% 公众

- Aptos:49% 内部分配,51% 公众

- 以太坊:83.47% 在众筹中出售给公众

- 比特币/YFI:100% 公平启动,没有内部分配

结合质押奖励漏洞和激进的解锁时间表,这种 80/20 的分配创造了价值提取的完美风暴。

这不可避免地导致一个系统,其中零售投资者主要作为风险投资基金的退出流动性。

那么 $TIA 就完了吗?

不,但情况并不好。

有各种提案旨在彻底改变/改善代币经济学,包括将通货膨胀降低 33% 或完全放弃 PoS 共识(目前链上严重过度支付安全性)。承认当前结构根本上是破碎的。

然而,尽管价格下跌 95%,A轮投资者仍然上涨 14-17 倍,零售投资者的损失已经造成,信任可能无法修复。

Celestia(尽管在很大程度上是 B2B 商业模式)将可能在长期内付出代价,因为整个生态系统在受损的声誉下遭受痛苦,无论技术多么出色。

代币或效用几乎没有有机需求(除了治理,尤其是如果 80% 的代币分配给内部人士),而支付(几乎免费的)DA 使情况变得更糟。

$TIA 的反论点是 $HYPE。没有内部人士和风险投资者从第一天起就抛售零售。明确的代币效用,推动有机需求,每天数百万的持有者收入,以及低通货膨胀,后者也通过内置的回购机制得到抵消。

证明并非“每个代币”都从峰值下跌 95%。

对建设者的关键启示?

通过在人工的 200 倍估值上抛售零售,轻松让自己和你的风险投资朋友变得富有。

但如果你在这里是为了“改变游戏”或“长期建设”,你必须承认你的代币也是核心产品,并且也将定义你的技术的成功。无论有多少风险投资资金的“战争资金”可以支付丰厚的薪水。

然而,问题仍然是:如果你已经赚到了所有你梦想中的退休金,你到底有多在乎?

也不太确定这到底是搞笑还是悲哀,影响力巨大的内部人士一直在积极试图误导散户。

自从@cburniaje的以下帖子以来,我们又下跌了超过75%。

4,799

1

本页面内容由第三方提供。除非另有说明,欧易不是所引用文章的作者,也不对此类材料主张任何版权。该内容仅供参考,并不代表欧易观点,不作为任何形式的认可,也不应被视为投资建议或购买或出售数字资产的招揽。在使用生成式人工智能提供摘要或其他信息的情况下,此类人工智能生成的内容可能不准确或不一致。请阅读链接文章,了解更多详情和信息。欧易不对第三方网站上的内容负责。包含稳定币、NFTs 等在内的数字资产涉及较高程度的风险,其价值可能会产生较大波动。请根据自身财务状况,仔细考虑交易或持有数字资产是否适合您。