Actualización AAVE V4: Préstamos de remodelación modular, ¿pueden las monedas antiguas "dispararse de nuevo"?

Título original: "Explicación detallada de la actualización de AAVE V4: remodelación de los préstamos con modularidad, ¿pueden las monedas antiguas marcar el comienzo de otra primavera?" En

lanoche del 25, la publicación de Stani, el fundador de AAVE, anunciando el próximo lanzamiento de AAVE V 4, rápidamente atrajo mucha atención y discusión, y la reciente controversia entre AAVE y WLFI sobre la propuesta de distribución de tokens del 7% también ha causado revuelo en el mercado.

-- Durante > tiempo, la atención del mercado

-- Durante > tiempo, la atención del mercado

AAVE, un protocolo de préstamos establecido.

Aunque la disputa entre AAVE y WLFI aún no se ha finalizado, detrás de esta "farsa", parece que se muestra una imagen diferente: "nuevas monedas en agua corriente, AAVE revestida de hierro".

Con la aparición de más y más monedas nuevas, estimuladas por la demanda de préstamos de tokens fijos en la cadena, AAVE sin duda tiene buenos fundamentos y catalizadores.

Esta actualización de la V 4 puede permitirnos ver su fuerte competitividad en el futuro en el campo de DeFi y la causa raíz de su creciente volumen de negocios.

De los protocolos de préstamo a la infraestructura DeFi

Cuando hablamos de AAVE V 4, primero debemos comprender una pregunta clave, ¿por qué el mercado espera esta actualización?

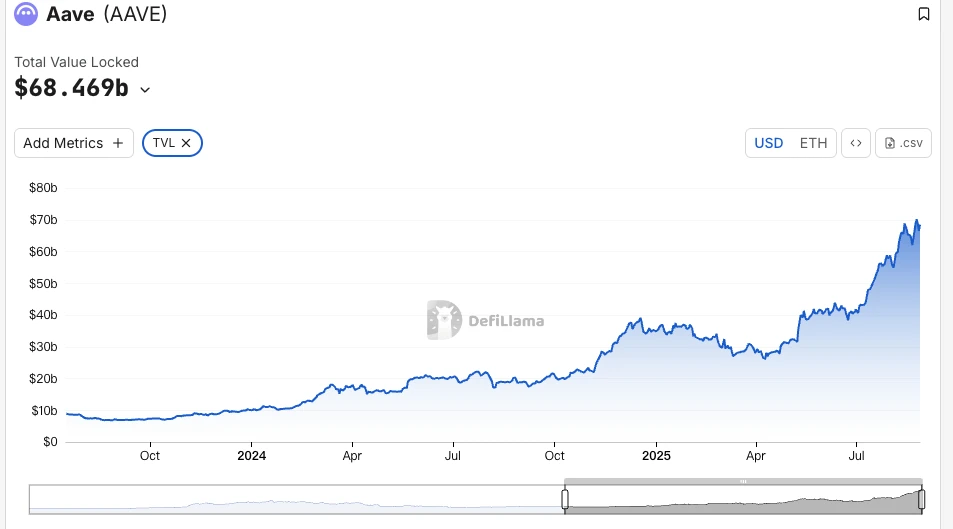

Desde ETHLend en 2017 hasta el gigante DeFi de hoy con un TVL de $ 38.6 mil millones, como protocolo establecido, AAVE ha optimizado todas las actualizaciones de versiones en el pasado y puede afectar la liquidez y la jugabilidad de los activos en cadena en diversos grados.

El historial de versiones de AAVE es en realidad el historial de evolución de los préstamos DeFi.

A principios de 2020, cuando V 1 se puso en marcha, el volumen total de bloqueo de DeFi era inferior a $ 1 mil millones. AAVE utiliza fondos de liquidez en lugar del modelo P2P, lo que permite que los préstamos cambien de "esperar el emparejamiento" a "negociar al instante". Este cambio ayudó a AAVE a ganar participación de mercado rápidamente.

V 2 se lanzó a fines de 2020 y las innovaciones principales son los préstamos flash y la tokenización de deuda. Los préstamos flash han generado ecosistemas de arbitraje y liquidación, convirtiéndose en una importante fuente de ingresos para los protocolos. La tokenización de deuda permite transferir posiciones, allanando el camino para los agregadores de rendimiento posteriores. En 2022, V 3 se centró en la interoperabilidad entre cadenas, lo que permitió que más activos en cadena ingresaran a AAVE y se convirtieran en un conector para la liquidez multicadena.

Además, AAVE se ha convertido en un referente para la fijación de precios. Los protocolos DeFi se refieren a la curva de oferta y demanda de AAVE al diseñar las tasas de interés. Al elegir un índice de garantía, los nuevos proyectos también comparan los parámetros de AAVE.

Sin embargo, a pesar de ser una infraestructura, las limitaciones arquitectónicas de V 3 son cada vez más evidentes.

El mayor problema es la fragmentación de la liquidez. Actualmente, AAVE tiene un TVL de $ 60 mil millones en Ethereum, mientras que Arbitrum tiene solo $ 4.4 mil millones e incluso menos Base. Cada cadena es un reino independiente y los fondos no pueden fluir de manera eficiente. Esto no solo reduce la eficiencia del capital, sino que también limita el desarrollo de pequeñas cadenas.

El segundo problema son los cuellos de botella de la innovación. Cualquier característica nueva requiere un proceso de gobernanza completo, que a menudo toma meses desde la propuesta hasta la implementación. En el entorno rápidamente iterativo de DeFi, esta velocidad obviamente no puede seguir el ritmo de la demanda del mercado.

El tercer problema es que no se pueden satisfacer las necesidades de personalización. Los proyectos de RWA requieren KYC, GameFi requiere garantía de NFT y las instituciones necesitan grupos segregados. Pero la arquitectura unificada de V 3 lucha por satisfacer estas necesidades diferenciadas. O todo apoya o no todo apoya, no hay término medio.

Esta es la pregunta central que V 4 pretende resolver: cómo transformar AAVE de un producto potente pero rígido en una plataforma flexible y abierta.

Actualización de V 4

Según la información disponible públicamente, la dirección de mejora central de V 4 es introducir una "capa de liquidez unificada" y adoptar el modelo Hub-Spoke para cambiar el diseño técnico existente e incluso el modelo de negocio.

Source@Eli 5

DeFi Hub-Spoke: Resolviendo problemas necesarios y necesarios

En términos simples, el Hub agrupa toda la liquidez y el Spoke es responsable del negocio específico. Los usuarios interactúan a través de Spoke para siempre, y cada Spoke puede tener sus propias reglas y parámetros de riesgo.

¿Qué significa esto? Esto significa que AAVE ya no necesita servir a todos con un conjunto de reglas, sino que puede permitir que diferentes radios satisfagan diferentes necesidades.

Por ejemplo, Frax Finance puede crear un Spoke dedicado que solo acepte frxETH y FRAX como garantía y establezca parámetros más agresivos. Mientras tanto, un "radio institucional" podría aceptar solo BTC y ETH, lo que requiere KYC pero ofrece tasas de interés más bajas.

Dos radios comparten la liquidez del mismo Hub, pero están aislados del riesgo entre sí.

La sutileza de esta arquitectura es que resuelve el problema de "querer y querer". debe tener tanto una liquidez profunda como un aislamiento de riesgo; Debe gestionarse de forma unificada y personalizada de forma flexible. En el pasado, estos eran contradictorios en AAVE, pero el modelo Hub-Spoke les permite coexistir.

Mecanismo dinámico de prima de riesgo

Además de la arquitectura Hub-Spoke, V 4 también introduce un mecanismo dinámico de prima de riesgo, revolucionando la forma en que se establecen las tasas de interés de los préstamos.

A diferencia del modelo de tasa plana de V 3, V 4 ajusta dinámicamente las tasas de interés en función de la calidad de la garantía y la liquidez del mercado. Por ejemplo, los activos de alta liquidez como WETH disfrutan de tasas de interés base, mientras que los activos más volátiles como LINK pagan una prima adicional. Este mecanismo se automatiza a través de contratos inteligentes, lo que no solo mejora la seguridad del protocolo, sino que también hace que los costos de endeudamiento sean más equitativos.

La función Smart Account V 4 permite a los usuarios operar de manera más eficiente. En el pasado, los usuarios necesitaban cambiar de billetera entre diferentes cadenas o mercados, lo que hacía que la gestión de posiciones complejas llevara mucho tiempo y fuera laboriosa. Las cuentas inteligentes ahora permiten la gestión de activos multicadena y estrategias de préstamo a través de una sola billetera, lo que reduce los pasos operativos.

Un usuario puede ajustar la garantía WETH en Ethereum y pedir prestado en Aptos dentro de la misma interfaz, eliminando la necesidad de transferencias manuales entre cadenas. Esta experiencia optimizada facilita que tanto los pequeños usuarios como los comerciantes profesionales participen en DeFi.

Cross-Chain y RWA: Expanding DeFi Boundaries

V 4 permite interacciones entre cadenas de segundo nivel a través de Chainlink CCIP, compatible con cadenas que no son EVM como Aptos, lo que permite que más activos accedan sin problemas a AAVE. Por ejemplo, un usuario puede apostar activos en Polygon y pedir prestado y pedir prestado en Arbitrum, todo en una sola transacción. Además, V 4 integra activos del mundo real (RWA), como bonos del tesoro tokenizados, abriendo nuevas vías para que los fondos institucionales ingresen a DeFi. Esto no solo amplía la cobertura de activos de AAVE, sino que también hace que el mercado crediticio sea más inclusivo.

Reacción del mercado

Aunque AAVE experimentó una fuerte caída en el mercado de criptomonedas esta semana, su repunte hoy fue significativamente más fuerte que el de otros objetivos líderes de DeFi.

El token AAVE experimentó un volumen de negociación en toda la red de USD 18.72 millones dentro de las 24 horas posteriores a experimentar una caída del mercado de criptomonedas esta semana, significativamente más alto que los USD 7.2 millones de Uni y los USD 3.65 millones de LDO, lo que refleja una respuesta positiva de los inversores a la innovación del protocolo, mientras que el aumento de la actividad comercial mejoró aún más la liquidez.

En comparación con principios de agosto, la magnitud de TVL de AAVE se disparó un 19% este mes a un máximo histórico cercano a la marca de $ 70 mil millones, y actualmente ocupa el primer lugar en TVL en la cadena ETH. Este crecimiento supera con creces el promedio del mercado DeFi, y el aumento en TVL también valida la efectividad de la estrategia respaldada por activos múltiples de AAVE V 4, por otro lado, lo que quizás sugiere que los fondos institucionales han ingresado silenciosamente al mercado.

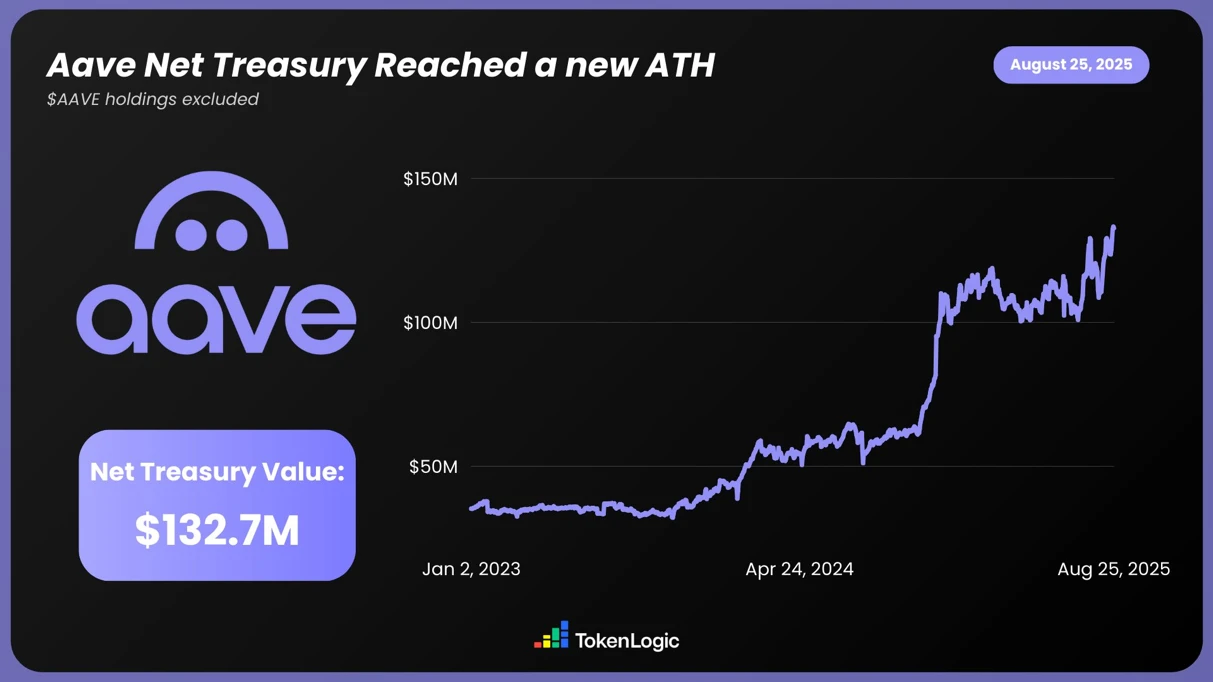

Según los datos de TokenLogic, los activos netos totales de AAVE han alcanzado un nuevo máximo de 132,7 millones de dólares (excluyendo las tenencias de tokens AAVE), un aumento de alrededor del 130% en el último año.

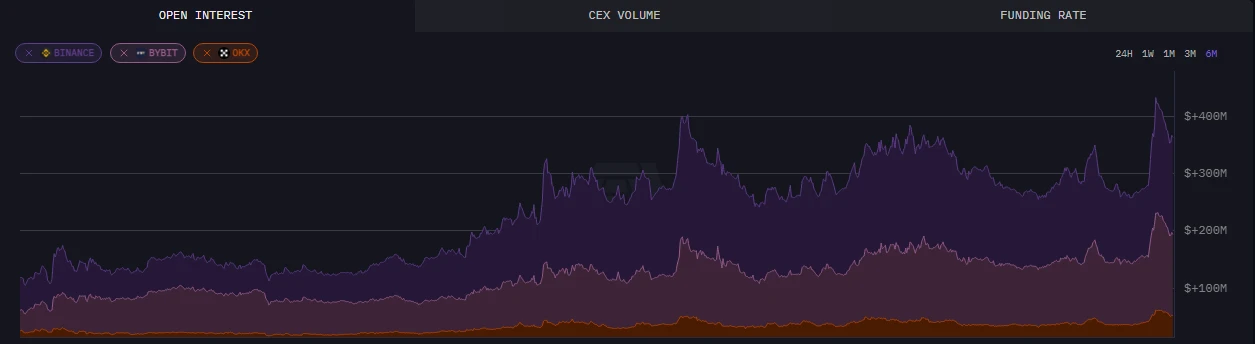

datos en cadena, al 24 de agosto, el interés abierto en AAVE superó los USD 430 millones, un máximo de seis meses.

Además de los datos intuitivos, la actualización de AAVE también ha despertado una amplia discusión en la comunidad, y la información anticipada actual publicada por V 4 también ha recibido mucho apoyo y reconocimiento, especialmente en términos de utilización de fondos y DeFi componible, lo que permite que el mercado vea más posibilidades y potencial.

Hacer que DeFi vuelva a ser grande

Combinado con las actualizaciones que se han divulgado hasta ahora, es probable que la actualización de AAVE lleve al mercado de DeFi a un nivel superior.

Y su fundador, Stani, parece confiar en el impacto de la actualización V 4 en la pista DeFi.

Quizás en un futuro cercano, AAVE aprovechará el "viento del este" de liquidez del mercado alcista de criptomonedas para dispararse y abrir infinitas posibilidades.

Enlace original