AAVE V4 Upgrade: Remodelação modular de empréstimos, moedas antigas podem "disparar novamente"?

Título Original: "Explicação detalhada da atualização do AAVE V4: Remodelando o empréstimo com modularidade, as moedas antigas podem inaugurar outra primavera?" Na

noite do dia 25, o post de Stani, o fundador da AAVE, anunciando o próximo lançamento do AAVE V 4, rapidamente atraiu muita atenção e discussão, e a recente controvérsia entre AAVE e WLFI sobre a proposta de distribuição de token de 7% também causou um rebuliço no mercado.

-- Por > tempo, a atenção do mercado

-- Por > tempo, a atenção do mercado

AAVE, um protocolo de empréstimo estabelecido.

Embora a disputa entre AAVE e WLFI ainda não tenha sido finalizada, por trás desta "farsa", parece que uma imagem diferente é mostrada - "novas moedas em água corrente, AAVE revestido de ferro".

Com o surgimento de cada vez mais novas moedas, estimuladas pela demanda por empréstimos de token fixo na cadeia, o AAVE sem dúvida tem bons fundamentos e catalisadores.

Esta atualização V 4 pode nos permitir ver sua forte competitividade no futuro no campo DeFi e a causa raiz de seu crescente volume de negócios.

Dos protocolos de empréstimo à infraestrutura DeFi

Quando discutimos o AAVE V 4, primeiro precisamos entender uma questão-chave, por que o mercado está esperando essa atualização?

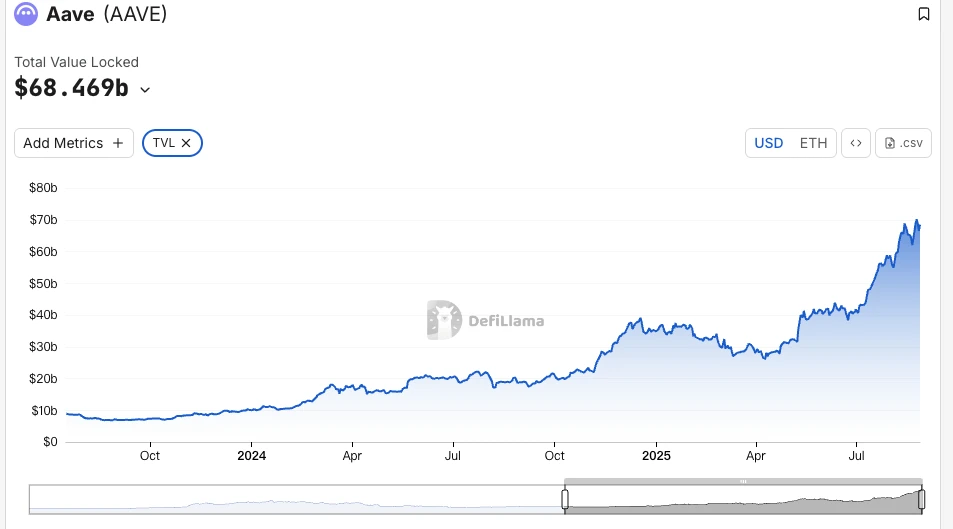

Da ETHLend em 2017 à gigante DeFi de hoje, com uma TVL de US$ 38,6 bilhões, como um protocolo estabelecido, a AAVE realmente otimizou todas as atualizações de versão no passado e pode afetar a liquidez e a jogabilidade de ativos on-chain em diferentes graus.

A história de versões do AAVE é, na verdade, a história de evolução dos empréstimos DeFi.

Noinício de 2020, quando o V 1 foi lançado, todo o volume de bloqueio de DeFi era inferior a US$ 1 bilhão. O AAVE usa pools de liquidez em vez do modelo P2P, permitindo que os empréstimos mudem de "esperando por correspondência" para "negociação instantânea". Esta mudança ajudou a AAVE a ganhar quota de mercado rapidamente.

O V 2 foi lançado no final de 2020, e as principais inovações são empréstimos flash e tokenização de dívidas. Os empréstimos relâmpago geraram ecossistemas de arbitragem e liquidação, tornando-se uma importante fonte de receita para protocolos. A tokenização da dívida permite que as posições sejam transferidas, abrindo caminho para agregadores de rendimento subsequentes. Em 2022, o V 3 concentrou-se na interoperabilidade entre cadeias, permitindo que mais ativos on-chain entrassem no AAVE e se tornassem um conector para liquidez multicadeia.

Além disso, o AAVE tornou-se uma referência em preços. Os protocolos DeFi referem-se à curva de oferta e demanda da AAVE ao projetar as taxas de juros. Ao escolher um rácio de garantias, os novos projetos também comparam os parâmetros do AAVE.

No entanto, apesar de ser uma infraestrutura, as limitações arquitetónicas do V 3 estão a tornar-se cada vez mais evidentes.

O maior problema é a fragmentação da liquidez. Atualmente, a AAVE tem um TVL de US$ 60 bilhões no Ethereum, enquanto a Arbitrum tem apenas US$ 4,4 bilhões e ainda menos Base. Cada cadeia é um reino independente, e os fundos não podem fluir de forma eficiente. Isto não só reduz a eficiência do capital, como também limita o desenvolvimento de pequenas cadeias.

O segundo problema são os estrangulamentos à inovação. Qualquer novo recurso requer um processo de governança completo, muitas vezes levando meses desde a proposta até a implementação. No ambiente rapidamente iterativo do DeFi, essa velocidade obviamente não pode acompanhar a demanda do mercado.

O terceiro problema é que as necessidades de personalização não podem ser atendidas. Os projetos RWA exigem KYC, a GameFi requer garantia NFT e as instituições precisam de pools segregados. Mas a arquitetura unificada do V 3 luta para atender a essas necessidades diferenciadas. Ou todo o apoio ou nem todo o apoio, nenhum meio-termo.

Esta é a questão central que o V 4 pretende resolver: como transformar o AAVE de um produto poderoso, mas rígido, em uma plataforma flexível e aberta.

Atualização do V 4 De

acordo com informações disponíveis publicamente, a principal direção de melhoria do V 4 é introduzir uma "Camada de Liquidez Unificada" e adotar o modelo Hub-Spoke para alterar o design técnico existente e até mesmo o modelo de negócios.

Source@Eli 5 DeFi

Hub-Spoke: Resolvendo problemas necessários e necessários

Em termos simples, o Hub reúne toda a liquidez, e o Spoke é responsável pelo negócio específico. Os usuários interagem através do Spoke para sempre, e cada Spoke pode ter suas próprias regras e parâmetros de risco.

O que isso significa? Isso significa que o AAVE não precisa mais atender a todos com um conjunto de regras, mas pode permitir que diferentes raios atendam a diferentes necessidades.

Por exemplo, a Frax Finance pode criar um Spoke dedicado que só aceita frxETH e FRAX como garantia e define parâmetros mais agressivos. Enquanto isso, um "discurso institucional" pode aceitar apenas BTC e ETH, exigindo KYC, mas oferecendo taxas de juros mais baixas.

Dois Spokes compartilham a liquidez do mesmo Hub, mas são isolados de risco um do outro.

A sutileza dessa arquitetura é que ela resolve o problema do "tanto quer quanto quer". deve ter liquidez profunda e isolamento do risco; Deve ser gerido de forma unificada e flexível e personalizado. No passado, estes eram contraditórios no AAVE, mas o modelo Hub-Spoke permite que coexistam.

Mecanismo de prêmio de risco dinâmico

Além da arquitetura Hub-Spoke, o V 4 também introduz um mecanismo de prêmio de risco dinâmico, revolucionando a forma como as taxas de juros dos empréstimos são definidas.

Ao contrário do modelo de taxa fixa do V 3, o V 4 ajusta dinamicamente as taxas de juro com base na qualidade das garantias e na liquidez do mercado. Por exemplo, ativos de alta liquidez, como o WETH, desfrutam de taxas de juros básicas, enquanto ativos mais voláteis, como o LINK, pagam um prêmio adicional. Este mecanismo é automatizado através de contratos inteligentes, o que não só melhora a segurança do protocolo, mas também torna os custos de empréstimo mais equitativos.

O recurso Smart Account V 4 permite que os usuários operem de forma mais eficiente. No passado, os usuários precisavam trocar carteiras entre diferentes cadeias ou mercados, tornando demorado e trabalhoso gerenciar posições complexas. As contas inteligentes permitem agora a gestão de ativos multi-cadeia e estratégias de empréstimo através de uma única carteira, reduzindo os passos operacionais.

Um usuário pode ajustar a garantia WETH no Ethereum e tomar emprestado no Aptos dentro da mesma interface, eliminando a necessidade de transferências manuais entre cadeias. Essa experiência simplificada torna mais fácil para pequenos usuários e traders profissionais participarem do DeFi.

Cross-Chain e RWA: A expansão dos limites DeFi

V 4 permite interações entre cadeias de segundo nível por meio do Chainlink CCIP, suportando cadeias não-EVM, como Aptos, permitindo que mais ativos acessem perfeitamente o AAVE. Por exemplo, um usuário pode apostar ativos no Polygon e pedir emprestado e emprestar no Arbitrum, tudo em uma única transação. Além disso, o V 4 integra ativos do mundo real (RWAs), como títulos do tesouro tokenizados, abrindo novos caminhos para fundos institucionais entrarem no DeFi. Isso não só expande a cobertura de ativos da AAVE, mas também torna o mercado de empréstimos mais inclusivo.

Reação do mercado

Embora o AAVE tenha experimentado um declínio acentuado no mercado cripto esta semana, sua recuperação hoje foi significativamente mais forte do que a de outros alvos DeFi líderes.

O token AAVE experimentou um volume de negociação em toda a rede de US$ 18,72 milhões em 24 horas depois de experimentar uma queda do mercado cripto esta semana, significativamente maior do que os US$ 7,2 milhões da Uni e os US$ 3,65 milhões da LDO, refletindo uma resposta positiva dos investidores à inovação do protocolo, enquanto o aumento da atividade de negociação aumentou ainda mais a liquidez.

Em comparação com o início de agosto, a magnitude TVL da AAVE subiu 19% este mês para um recorde perto da marca de US$ 70 bilhões, e atualmente ocupa o primeiro lugar em TVL na cadeia ETH. Este crescimento excede em muito a média do mercado DeFi, e o aumento do TVL também valida a eficácia da estratégia multi-asset-backed do AAVE V 4, por outro lado, talvez sugerindo que os fundos institucionais entraram silenciosamente no mercado.

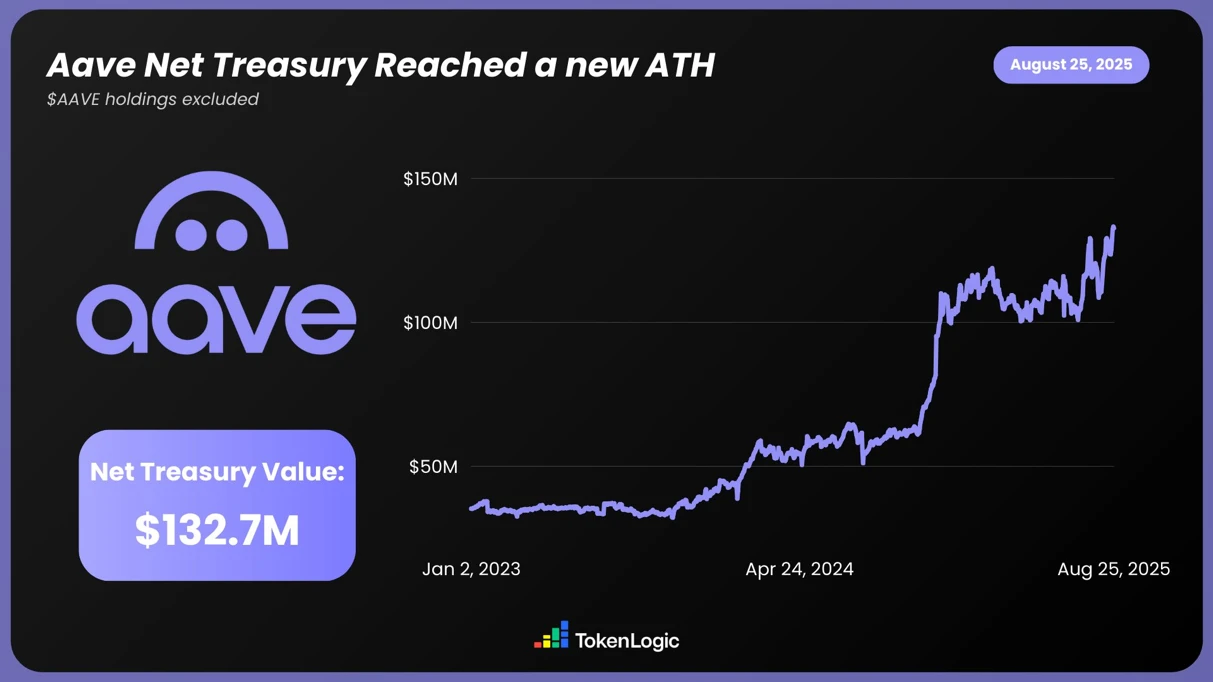

De acordo com dados da TokenLogic, os ativos líquidos totais da AAVE atingiram um novo recorde de US$ 132,7 milhões (excluindo participações em tokens AAVE), um aumento de cerca de 130% no ano passado.

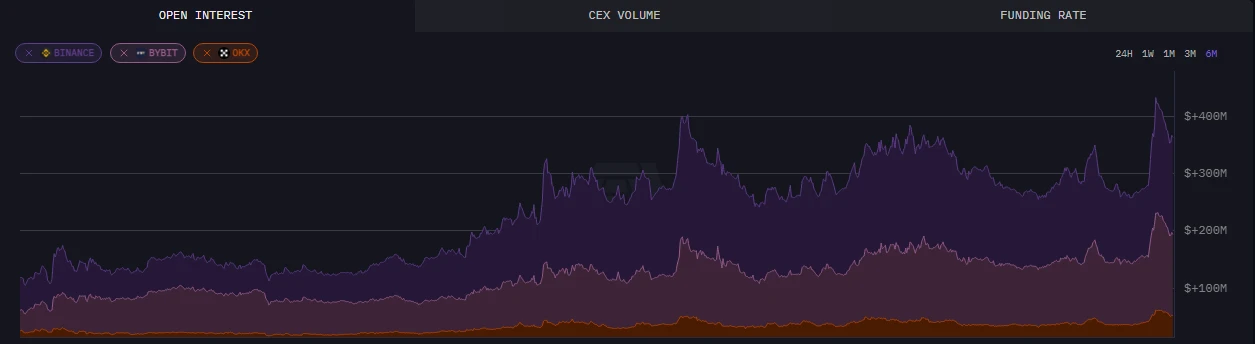

dados on-chain, em 24 de agosto, o interesse aberto no AAVE ultrapassou US$ 430 milhões, uma alta de seis meses.

Além dos dados intuitivos, a atualização do AAVE também despertou ampla discussão na comunidade, e as informações antecipadas atuais divulgadas pelo V 4 também receberam muito apoio e reconhecimento, especialmente em termos de utilização de fundos e DeFi compostável, permitindo que o mercado veja mais possibilidades e potencial.

Torne o DeFi ótimo novamente

Combinado com as atualizações que foram divulgadas até agora, a atualização do AAVE provavelmente levará o mercado DeFi a um nível mais alto.

E seu fundador, Stani, parece estar confiante no impacto da atualização do V 4 na pista DeFi.

Talvez no futuro próximo, a AAVE aproveite o "vento leste" de liquidez do mercado altista cripto para subir e abrir infinitas possibilidades.

Link original