Альтс перевершив сьогодні, а WSJ повідомив, що вночі Трамп підписав указ про відкриття 401 тисячі для приватних ринків.

OWL, BX, APO, KKR, TPG, HLNE та ін.

Приватний кредит, майнінг біткоїнів та інфраструктура штучного інтелекту

Вчора з'явилася новина про те, що TeraWulf ($WULF), майнер біткойнів, який розробляє інфраструктуру, пов'язану зі штучним інтелектом, отримує фінансування проекту в розмірі 350 мільйонів доларів. JPMorgan і Morgan Stanley організовують угоду, але очікується, що кінцевими кредиторами стануть приватні кредитні компанії, а не CLO або покупці синдикованих кредитів.

Це відображає більш широкі зміни в тому, як залучається капітал для інфраструктури, що розвивається. Майнери біткойнів, такі як TeraWulf, довгий час стикалися з обмеженими можливостями фінансування. Традиційні кредитори вагалися, підштовхуючи майнерів до конвертованих, кредитів на обладнання або розмивання капіталу. Тепер, коли деякі з цих компаній починають створювати центри обробки даних для підтримки робочих навантажень штучного інтелекту, вони стикаються з подібними перешкодами. Для операторів, які не підкріплені гіперскейлерами, фінансове середовище залишається складним. Ці проекти капіталомісткі, технічно складні і часто виходять із зони комфорту звичайних боргових ринків. Старі труби не встигають за новими вимогами.

Як рішення з'явився приватний кредит. Він швидший, більш індивідуальний і більш концентрований. Сек'юритизація, навпаки, може запропонувати ширший розподіл і глибші пули капіталу, але вимагає посередників, рейтингів і процесу продажу, щоб досягти інституційних покупців, таких як страховики, пенсійні фонди та суверенні фонди.

Відмінність між цими підходами стає все більш послідовною. Приватний кредит є виграшним, тому що він підходить для складних, нестандартних сценаріїв використання, але його важко масштабувати. Сек'юритизація забезпечує охоплення, але їй не вистачає гнучкості, необхідної для прикордонних секторів, таких як інфраструктура штучного інтелекту або цифрові активи. Нові гібриди, включаючи кредитні REIT, зареєстровані BDC і, в кінцевому підсумку, сек'юритизовані продукти на замовлення, можуть допомогти подолати цей розрив. Кожен з них має свої компроміси з точки зору ліквідності, прозорості та контролю.

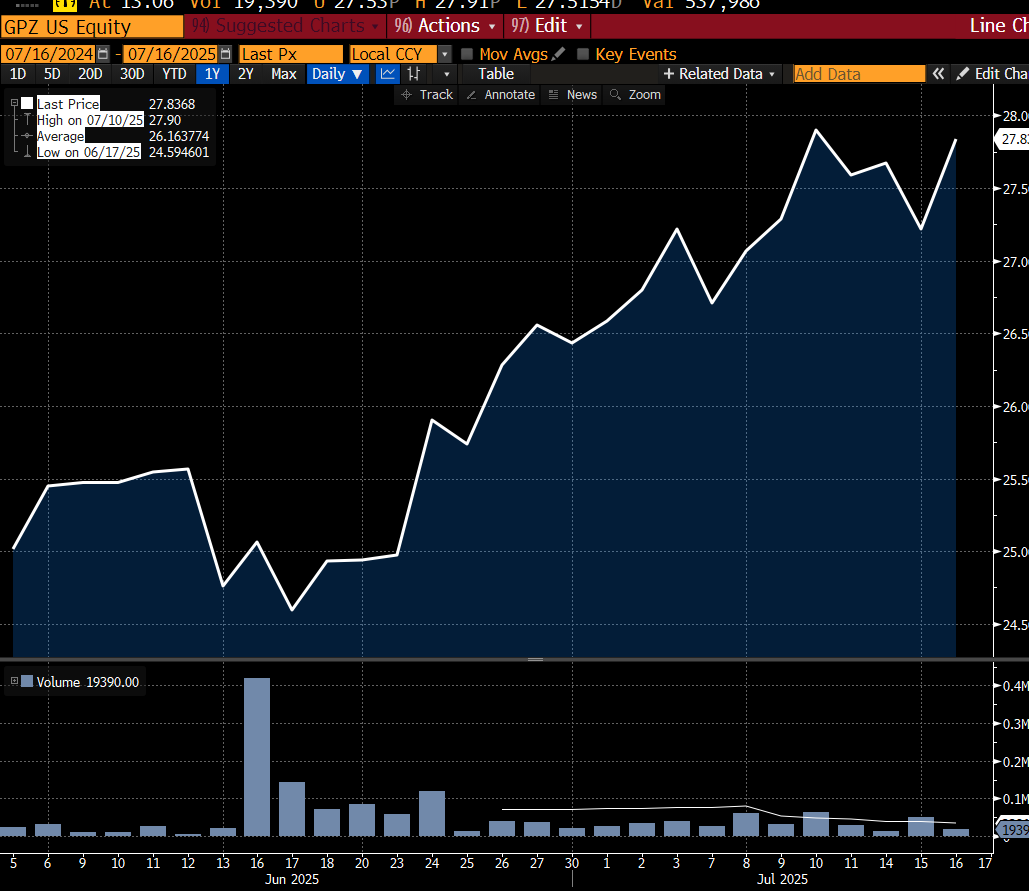

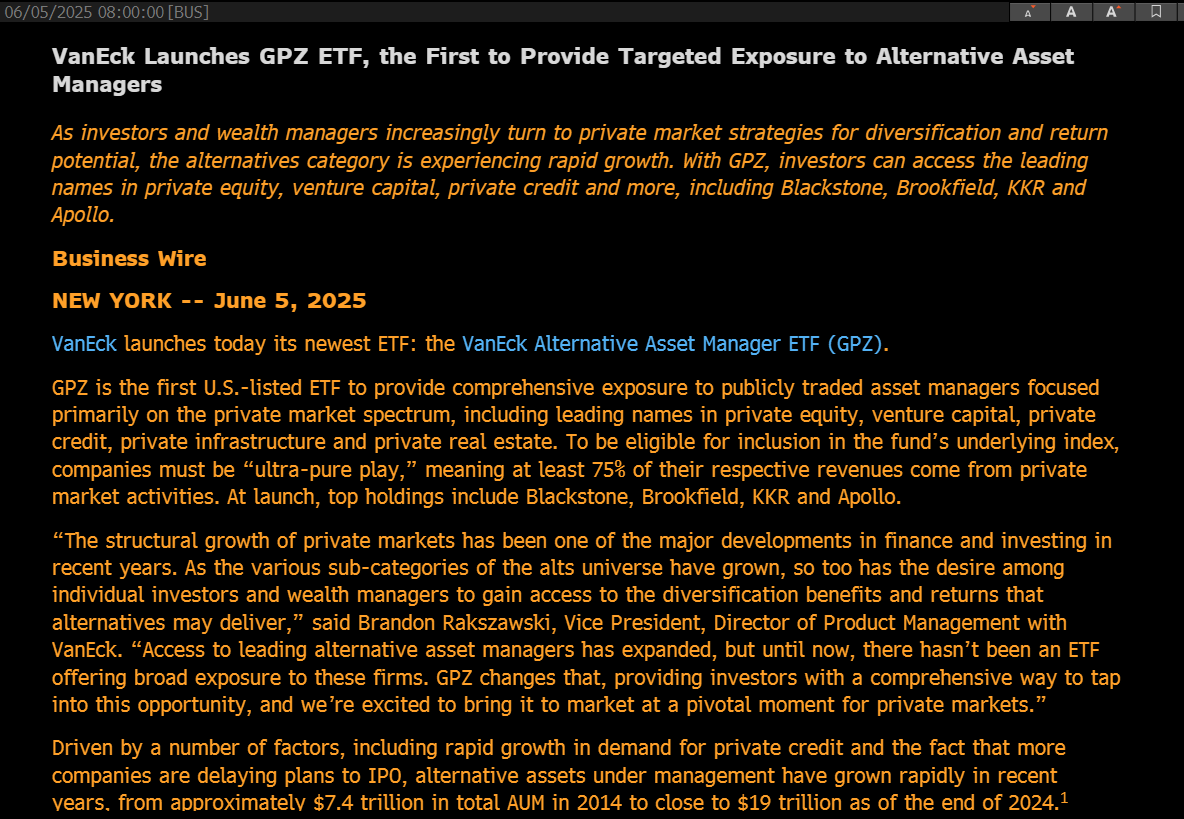

Для того, щоб реалізувати весь потенціал штучного інтелекту та біткойна, ринкам капіталу знадобляться кращі точки доступу, більш гнучкі структури та ширша участь як установ, так і роздрібних інвесторів. Якщо пряме кредитування та приватний кредит продовжать розширювати свою роль у таких секторах фінансування, як інфраструктура штучного інтелекту та цифрові активи, фірми, які розробляють та виконують ці угоди, можуть отримати вигоду. Одним із способів висловити цю думку є щойно запущений ETF VanEck Alternative Asset Manager (тікер: GPZ), який розпочав торги вчора. Він пропонує цілеспрямований доступ до таких компаній, як Blackstone, Brookfield, KKR, Apollo, Carlyle, Ares і TPG. Саме ці розподільники капіталу все більше формують способи фінансування та будівництва сучасної інфраструктури, а натомість отримують незначну частку.

Дякую, що прийшли до мене на виступ. Розглянемо ризики нижче.

3,95 тис.

12

Вміст на цій сторінці надається третіми сторонами. Якщо не вказано інше, OKX не є автором цитованих статей і не претендує на авторські права на матеріали. Вміст надається виключно з інформаційною метою і не відображає поглядів OKX. Він не є схваленням жодних дій і не має розглядатися як інвестиційна порада або заохочення купувати чи продавати цифрові активи. Короткий виклад вмісту чи інша інформація, створена генеративним ШІ, можуть бути неточними або суперечливими. Прочитайте статтю за посиланням, щоб дізнатися більше. OKX не несе відповідальності за вміст, розміщений на сторонніх сайтах. Утримування цифрових активів, зокрема стейблкоїнів і NFT, пов’язане з високим ризиком, а вартість таких активів може сильно коливатися. Перш ніж торгувати цифровими активами або утримувати їх, ретельно оцініть свій фінансовий стан.