Uppföljaren till Curve-konspirationen, det nya paradigmet för avkastningsavkastning för stablecoins

Författare: Zuo Ye Crooked Neck Mountain

Vägen till Stablecoin Trading Expansion Beyond Ethena

Välkommen till @YBSBarker, en guide till inkomsterna från eran av stablecoin-kreditexpansion.

Efter kollapsen av Luna-UST tog stablecoins helt farväl av stabilitetens era, och CDP-mekanismen (DAI, GHO, crvUSD) blev en gång hela byns hopp, men i slutändan var det Ethena och dess representanter som bröt sig ut ur belägringen under inringningen av USDT/USDC, vilket inte bara undvek problemet med kapitalineffektivitet orsakad av översatsning, utan också öppnade upp DeFi-marknaden med inhemska inkomstegenskaper.

Å andra sidan, efter att ha förlitat sig på stablecoin-handel för att öppna DEX-marknaden, gick Curve-serien gradvis in på utlåningsmarknaden Llama Lend och stablecoin-marknaden crvUSD, men i ljuset av Aave-systemet har utgivningen av crvUSD svävat runt 100 miljoner dollar under lång tid, och den kan i princip bara användas som en bakgrundsbräda.

Men efter lanseringen av svänghjulet Ethena/Aave/Pendle vill Curves nya projekt Yield Basis också få en andel av stablecoin-marknaden, till att börja med revolverande hävstångslån, men den här gången är det en transaktion i hopp om att använda handel för att radera den kroniska sjukdomen AMM DEX - impermanent loss (IL).

Unilateralism eliminerar omotiverade förluster

Curve är det senaste mästerverket, nu är din BTC min, ta din YB och stå vakt.

Yield Basis representerar renässansen, och i ett projekt kan du se likviditetsbrytning, pre-mining, Curve War, staking, veToken, LP Token och revolverande lån, som kan sägas vara kulmen på DeFi-utvecklingen.

Curves grundare Michael Egorov var en tidig förmånstagare av utvecklingen av DEX:er och förbättrade Uniswaps klassiska AMM-algoritm x*y=k, och lanserade successivt stableswap- och cryptoswap-algoritmer för att stödja fler "stablecoin-transaktioner" och effektivare algoritmer för allmänna ändamål.

Storskaliga stablecoin-transaktioner har etablerat Curves "utlåningsmarknad" för tidiga stablecoins som USDC/USDT/DAI, och Curve har också blivit den viktigaste stablecoin-infrastrukturen på kedjan under tiden före Pendle, och till och med UST:s kollaps härrörde direkt från Curve-likviditetsuttaget.

När det gäller tokenomics har veToken-modellen och den efterföljande "mut"-mekanismen Convex gjort veCRV till en verklig tillgång i ett svep, men efter den fyraåriga lock-up-perioden lider de flesta $CRV innehavare och det är inte tillräckligt för att vara humant.

Efter uppkomsten av Pendle och Ethena är marknadspositionen för Curve-systemet inte garanterad, och kärnan är att för USDe kommer säkring från CEX-kontrakt, avledning använder sUSDe för att fånga avkastning, och vikten av stablecoin-handel i sig är inte längre viktig.

Motattacken i Curve-serien kom först från Resupply, som lanserades 2024 med de två uråldriga jättarna Convex och Yearn Fi, och sedan oväntat misslyckades Curve-serien i sitt första försök.

Påfyllningsolycka, även om det inte är ett officiellt Curve-projekt, men om Curve inte slår tillbaka kommer det att bli svårt att köpa en biljett till framtiden i den nya eran av stablecoins.

Yield Basis syftar inte på stablecoins eller utlåningsmarknaden, utan på problemet med fria förluster i AMM DEX:er, utan konstaterar först att det verkliga syftet med Yield Basis aldrig har varit att eliminera fria förluster, utan att främja ökningen av crvUSD-emissioner.

Till exempel, i handelsparet BTC/crvUSD måste LP:er tillhandahålla 1 BTC och 1 crvUSD (förutsatt att 1 BTC = 1 USD), vid vilken tidpunkt det totala värdet av LP:er är 2 USD.

På motsvarande sätt kan priset p på 1 BTC också uttryckas som y/x, vi är överens om p=y/x, vid denna tidpunkt, om priset på BTC ändras, till exempel en ökning med 100 % till 2 USD, kommer en arbitragesituation att uppstå:

Pool A: Arbitrageuren kommer att använda 1 USD för att köpa 1 BTC, vid vilken tidpunkt LP:n måste sälja BTC för att få 2 USD

Pool B: Sälj i pool B med ett värde av 2 USD, och arbitrageuren kommer att göra en nettovinst på 2-1=

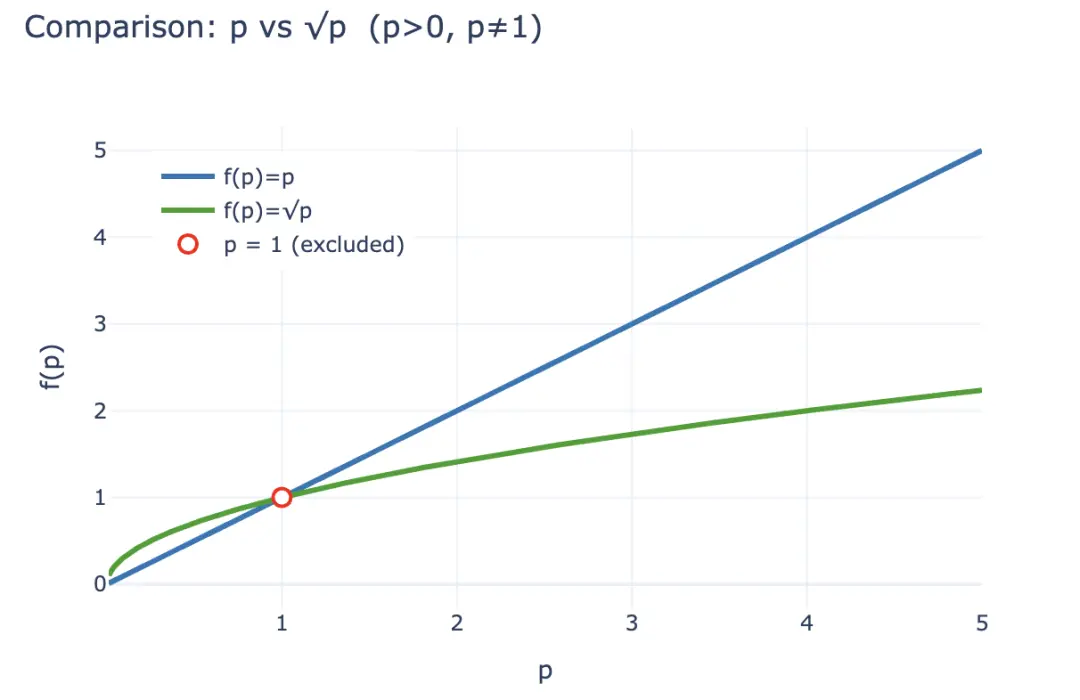

Om duvill kvantifiera denna förlust kan du först beräkna värdet på LP LP efter att arbitraget inträffar LP(p) = 2√p (x,y uttrycks också som p), men om LP:n helt enkelt innehåller 1 BTC och 1 crvUSD anses det att det inte finns någon förlust, vilket kan uttryckas som LP~hold~(p)= p +1.

Enligt ojämlikheten kan du alltid få 2√p < p + 1 i fallet med p>0 och inte 1, och den inkomst som arbitrageörer får kommer i huvudsak från förlusten av LP:er, så stimulerade av ekonomiska intressen tenderar LP:er att ta ut likviditet och inneha kryptovalutor, och AMM-protokoll måste behålla LP:er genom högre avgiftsdelning och tokenstimulering, vilket också är den grundläggande anledningen till att CEX:er kan behålla sina fördelar jämfört med DEX på spotfältet.

Bildtext: Gratis förlust

Bildkälla: @yieldbasis

Ur hela det ekonomiska systemet på kedjans perspektiv kan okompenserade förluster betraktas som en "förväntan", och LP:er kan inte längre göra anspråk på inkomsten från innehavet om de väljer att tillhandahålla likviditet.

Yield Basis tycker inte det, de eliminerar inte den förväntade förlusten av LP:er genom att förbättra likviditeten och öka andelen avgifter, utan utgår från "market-making efficiency", som nämnts ovan, jämfört med att inneha p+1, LP:s 2√p kan aldrig överträffa, men ur perspektivet av produktionsförhållandet för $1 investering är den initiala investeringen $2√p, det nuvarande priset är $2p och "avkastningen" per dollar är 2√p/2 = √p, kommer du ihåg att p är priset på 1 BTC? Så om du bara håller, så är p din avkastning på tillgångar.

Om man antar en initial investering på 2 USD, ändras LP-intäkterna efter en ökning med 100 % enligt följande:

-

• Absolut mervärde: 2 USD = 1 BTC (1 USD) + 1 crvUSD -> 2√2 USD (arbitrageurer tar mellanskillnaden -

). • Relativ avkastning: 2 USD = 1 BTC (1 USD) + 1 crvUSD -> √2 USD

avkastningsbas Ur tillgångsavkastningens perspektiv, låt √p bli p för att säkerställa LP-avgifter samtidigt som du behåller kapitalinkomsten, detta är mycket enkelt, √ p², ur finansiell synvinkel är det nödvändigt att ha 2x hävstång, och det måste vara en fast 2x hävstång, för hög eller för låg, kommer att få det ekonomiska systemet att kollapsa.

Bildtext: LP-värdeskalning Jämförelse av p och √

Bildkälla: @zuoyeweb3

Det vill säga, låt 1 BTC utöva dubbelt så mycket som sin egen marknadsskapande effektivitet, och naturligtvis finns det ingen motsvarande vinstdelning av crvUSD-deltagaravgiften, och BTC har bara sin egen jämförelse av deltagandegraden, det vill säga den förvandlas från √ p till p själv.

Tro det eller ej, men i alla fall tillkännagav Yield Basis i februari officiellt en finansiering på 5 miljoner dollar, vilket indikerar att det fanns ett VC-brev.

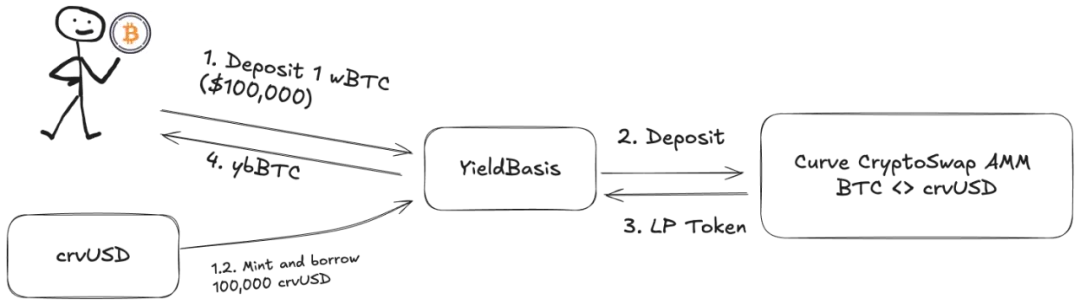

Men! LP-likviditet som läggs till måste vara motsvarande BTC/crvUSD-handelspar, och poolen är full av BTC och kan inte köras, Llama Lend och crvUSD drar nytta av trenden och lanserar en dubbel utlåningsmekanism:

-

1. Användaren sätter in (cbBTC/tBTC/wBTC) 500 BTC och YB (avkastningsbasis) använder 500 BTC för att låna ut motsvarande 500 crvUSD -

2. YB sätter in 500BTC/500 crvUSD i BTC/crvUSD-handelspoolen som motsvarar Curve och präglar den som en $ybBTC som representerar andel -

3. YB använder LP-aktier till ett värde av 1000U som säkerhet och går sedan till Llama Lend för att låna ut 500 crvUSD genom CDP-mekanismen och betala tillbaka det ursprungliga motsvarande lånet -

4. Användaren får ybBTC som representerar 1000U, Llama Lend får 1000U säkerhet och eliminerar det första motsvarande lånet, och Curve-poolen får 500BTC/500 crvUSD likviditet

Till slut "eliminerade" 500 BTC sitt eget lån och fick 1000 U i LP-andel, och 2x hävstångseffekten uppnåddes. Observera dock att motsvarande lån lånas ut av YB och fungerar som den mest kritiska mellanhanden, i huvudsak tar YB på sig den återstående 500U låneandelen från Llama Lend, så Curves hanteringsavgift YB måste också delas.

Om användare tror att 500U BTC kan generera 1000U i avgiftsvinster så är det rätt, men det är lite oförskämt att tro att allt ges till dem själva.

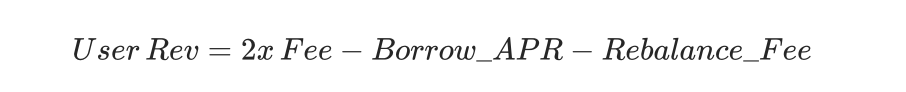

Låt oss beräkna den ursprungliga inkomsten:

där 2x avgift innebär att användare kan generera 1000 U avgiftsvinst genom att investera 500U motsvarande BTC, Borrow_APR representerar den Llama_Lend avgiften och Rebalance_Fee representerar avgiften för arbitrageurer för att upprätthålla 2x hävstång.

Nu finns det goda och dåliga nyheter:

-

• Goda nyheter: Alla Llama Lends låneintäkter går tillbaka till Curve-poolen, vilket motsvarar en passiv ökning av LP-intäkterna -

• Dåliga nyheter: Curve-poolens avgifter är fasta 50 % till själva poolen, det vill säga att både LP och YB måste dela på de återstående 50 % av avgifterna

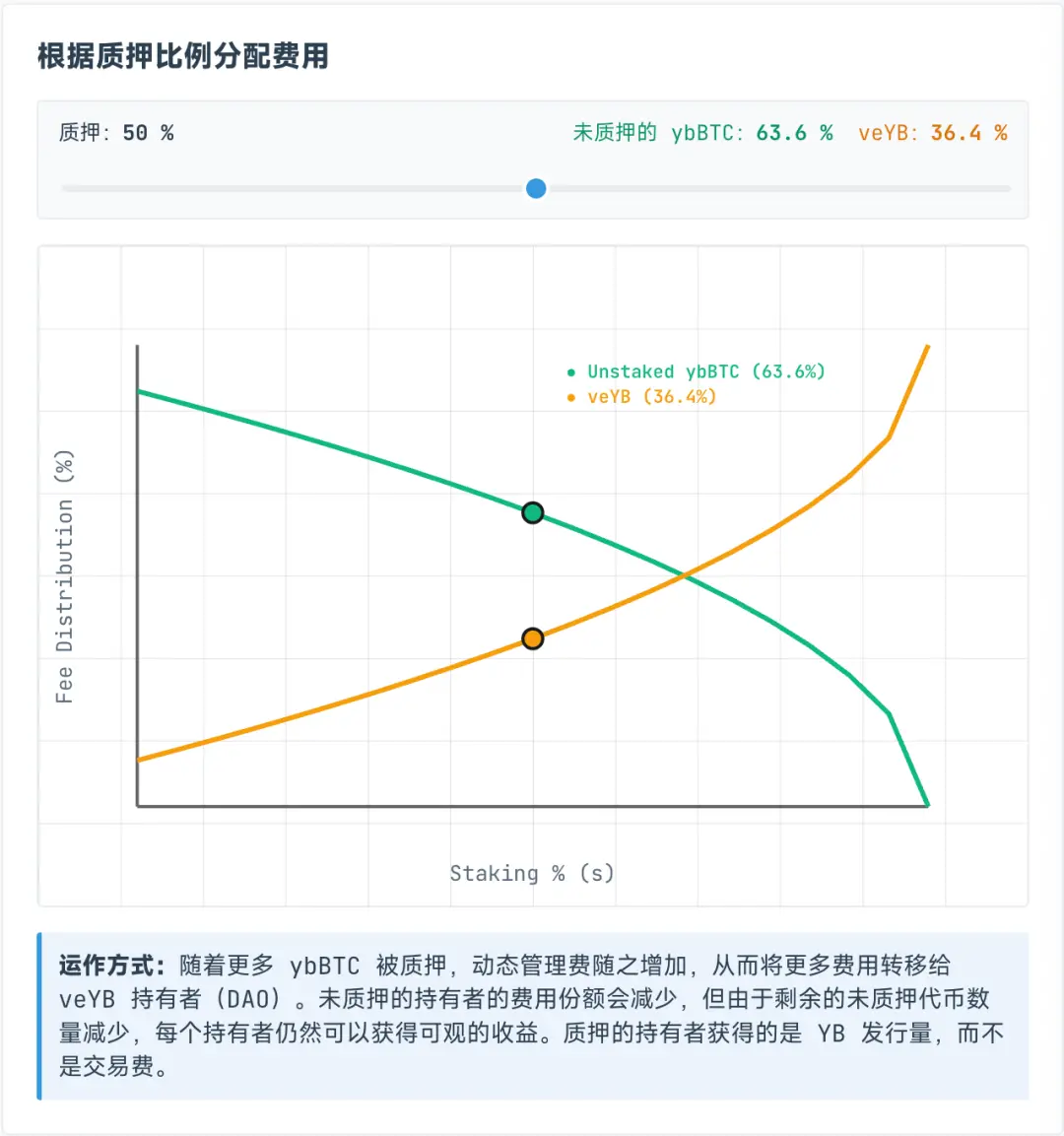

Avgifterna som tilldelas veYB är dock dynamiska, och de delas faktiskt dynamiskt mellan innehavare av ybBTC och veYB, där veYB fastställer en garanterad andel på minst 10 %, vilket innebär att även om alla inte satsar ybBTC kan de bara få 45 % av den ursprungliga totala inkomsten, medan veYB själv kan få 5 % av den totala inkomsten.

Detmagiska resultatet är att även om användare inte satsar ybBTC till YB kan de bara få 45 % av hanteringsavgiften, om de väljer att satsa ybBTC kan de få YB Token, men om de vill avstå från hanteringsavgiften kan de fortsätta att satsa YB för veYB, och de kan få hanteringsavgiften.

Bildtext: ybBTC och veYB intäktsdelning

Bildkälla: @yieldbasis

Obetalda förluster kommer aldrig att försvinna, de kommer bara att överföras.

Du tror att du kan använda 500U motsvarande BTC för att utöva 1000U av marknadsskapande effekt, men YB säger inte att all marknadsskapande inkomst kommer att ges till dig, och efter att du har satsat veYB, avsätt två gånger, veYB->YB, ybBTC->wBTC för att få tillbaka de ursprungliga medlen och inkomsten.

Men om du vill få full rösträtt för veYB, det vill säga mutmekanismen, så grattis, du har fått en fyraårig lock-up-period, annars kommer rösträtten och inkomsten gradvis att minska med insatsperioden, så om inkomsten från att låsa upp i fyra år och ge upp BTC-likviditet för att få YB är värt det beror på personliga överväganden.

Som tidigare nämnts är omotiverad förlust en slags bokföringsförlust, så länge likviditet inte tas ut är det en flytande förlust, och nu är YB:s elimineringsplan i huvudsak "redovisningsinkomst", vilket ger dig en flytande vinst som förankrar den inkomst du har, och sedan odlar ditt eget ekonomiska system.

Du vill utnyttja 1000U avgiftsintäkter med 500U, och YB vill "låsa" din BTC och sälja din YB till dig.

Flerpartsförhandling omfamnar tillväxtens svänghjul

I en tid av stora inkomster kommer du om du har en dröm.

Baserat på Curve kommer användningen av crvUSD att stärka $CRV, men det kommer också att öppna ett nytt Yield Basis-protokoll och token-$YB, så kan YB behålla och öka sitt värde på fyra år? Jag är rädd....

Förutom den komplexa ekonomin i Yield Basis ligger fokus på crvUSD:s väg till marknadsexpansion.

Llama Lend är i huvudsak en del av Curve, men grundaren av Curve föreslog faktiskt att ge ut ytterligare 60 miljoner dollar i crvUSD för att ge YB:s initiala likviditet, vilket är lite djärvt.

YB kommer att ge fördelar till Curve- och $veCRV-innehavare som planerat, men kärnan är prissättningen och uppskattningen av YB Token.

För att inte tala om en annan ReSupply-händelse, som påverkar själva kurvan.

Därför analyserar den här artikeln inte tokenkopplingen och vinstdelningsplanen mellan YB och Curve, $CRV att lärdomen inte är långt borta, $YB är avsedd att vara värdelös och att slösa bort byte är meningslöst.

Men till försvar för hans ytterligare emission kan vi få en glimt av Michaels nyckfulla idé, BTC som deponeras av användare kommer att "öka" motsvarande mängd crvUSD, fördelen är att öka utbudet av crvUSD, och varje crvUSD kommer att läggas i poolen för att tjäna avgifter, vilket är ett verkligt transaktionsscenario.

Men i grund och botten är denna del av crvUSD-reserven ekvivalent snarare än överdriven, om reservkvoten inte kan ökas, då är en ökning av crvUSD-penninggörande effekten också ett sätt, kommer du ihåg den relativa avkastningen på medel?

Enligt Michaels vision kommer den utlånade crvUSD att effektivt synergisera med befintliga handelspooler, såsom wBTC/crvUSD kommer att kopplas till crvUSD/USDC för att främja handelsvolymen för den förstnämnda och öka handelsvolymen för den senare.

Hanteringsavgiften för crvUSD/USDC-handelsparet kommer att fördelas 50 % till innehavare $veCRV och de återstående 50 % till LP:er.

Mankan säga att detta är ett mycket farligt antagande, den crvUSD som Llama Lend lånar ut till YB som nämns ovan är uteslutande för användning av en enda pool, men pooler som crvUSD/USDC är inte tillåtna, och crvUSD vid denna tidpunkt är i princip otillräckliga reserver Ekologi.

Det är viktigt att notera att crvUSD och YB är bundna, 50 % av den nya likviditeten måste komma in i YB-ekosystemet, och crvUSD som används av YB är isolerad, men det finns ingen isolering för användning, vilket är den största potentiella åskväderspunkten.

Bildtext: Kurva vinstdelningsplan

Bildkälla: @newmichwill

Michaels plan är att muta stablecoin-poolen med 25 % av utfärdandet av YB Token för att upprätthålla djupet, som ligger nära nivån av ett skämt, tillgångssäkerhet: BTC>crvUSD> CRV>YB, när krisen kommer kan YB inte ens skydda sig själv, så vad kan den skydda?

YB:s egen utgivning är en produkt av avgiftsdelningen av crvUSD/BTC-handelsparet, kom ihåg, detsamma gäller för Luna-UST, UST är motsvarande mynt av Luna som brinner, och de två förlitar sig på varandra, liksom YB Token

crvUSD.

Det kan också vara mer som, enligt Michaels beräkningar, baserat på BTC/USD-handelsvolymen och prisutvecklingen under de senaste sex åren, beräknade att han kan garantera en APR på 20 %, och att han också kan uppnå en avkastning på 10 % på en björnmarknad, och tjurmarknadens högsta nivå 2021 kan nå 60 %.

Eftersom mängden data är för stor testade jag inte data för att verifiera hans beräkningsförmåga, men glöm inte att UST också har garanterat en avkastning på 20 %, och Anchor + Abracadabra-modellen har också körts under ganska lång tid.

Åtminstone köpte UST frenetiskt BTC som en reserv före kollapsen, och YB baserade direkt BTC som en hävstångsreserv, vilket kan betraktas som en enorm förbättring.

Att glömma är lika med svek.

Från och med Ethena började on-chain-projekt leta efter verklig avkastning, inte bara titta på marknadens drömränta.

Ethena använder CEX för att säkra ETH för avkastningsfångst, distribuerar inkomster genom sUSDe och använder $ENA finansstrategi för att upprätthålla förtroendet hos stora investerare och institutioner.

YB vill hitta riktiga handelsinkomster, det är inget problem i sig, men arbitrage och utlåning är olika, transaktionen är mer omedelbar, varje crvUSD är en gemensam skuld för YB och Curve, och själva säkerheten lånas också från användare, och dess egna medel är mycket nära noll.

Den nuvarande utgivningen av crvUSD är liten, och det är inte svårt att upprätthålla ett tillväxtsvänghjul och en avkastning på 20 % i ett tidigt skede, men när skalan väl expanderar kommer YB-pristillväxt, BTC-prisrörelser och crvUSD:s förmåga att fånga värde att orsaka ett betydande säljtryck.

Den amerikanska dollarn är en oförankrad valuta, och crvUSD kommer snart.

Den nästlade risken för DeFi har dock prissatts in i den totala systemrisken i kedjan, så om det är en risk för alla är det inte en risk, men de som inte deltar kommer passivt att dela på förlusten av kraschen.

Slutsats

Världen kommer att ge en person en chans att lysa, och han är en hjälte om han kan förstå det.

Avkastningsbasen för traditionell finansiering är avkastningen på amerikanska statsobligationer, kommer avkastningsbasen på kedjan att vara BTC/crvUSD?

YB-logiken kan fastställas om transaktionerna på kedjan är tillräckligt stora, särskilt den enorma transaktionsvolymen för Curve själv, i det här fallet är det vettigt att eliminera okompenserade förluster, som kan analogiseras:

-

• Elproduktion är lika med elförbrukning, det finns ingen statisk "elektricitet", som utfärdas omedelbart -

• Handelsvolymen är lika med börsvärdet, och varje token är i omlopp, köper och säljer

Endast i kontinuerlig och tillräcklig handel kan priset på BTC upptäckas, och värdelogiken för crvUSD kan stängas, och ytterligare utgivning från BTC-utlåning och vinst från BTC-transaktioner kan jag ha förtroende för BTC:s långsiktiga uppgång.

Sedan den finansiella explosionen '08, så länge mänskligheten inte vill starta om världsordningen i form av revolution eller kärnvapenkrig, kommer den övergripande trenden för BTC att stiga, inte för att det finns mer konsensus om värdet av BTC, utan på grund av förtroendet för inflationen i den amerikanska dollarn och alla fiatvalutor.

Jag har dock måttlig tilltro till den tekniska styrkan hos Curve-teamet, och jag är djupt skeptisk till deras moraliska nivå efter ReSupply, men det är svårt för andra team att våga försöka i den här riktningen.

UST köpte frenetiskt BTC strax före sin bortgång, bytte mot USDC under USDe-reservfluktuationer och Sky omfamnade statsobligationer som en galning.