Desconfie do risco da taxa de desconto: o mecanismo e o risco do volante de retorno alavancado da AAVE, Pendle, Ethena PT

Autor original: @Web3_Mario

tem estado um pouco ocupado ultimamente, então atrasei a atualização por um tempo e agora vou retomar a frequência das atualizações semanais e obrigado por seu apoio. Esta semana, descobrimos que existe uma estratégia interessante no espaço DeFi que tem recebido muita atenção e discussão, ou seja, usar o certificado de rendimento de staking sUSDe e PT-sUSDe da Ethena em Pendle como fonte de renda, e usar o protocolo de empréstimo AAVE como fonte de fundos para realizar arbitragem de taxas de juros e obter renda alavancada. Alguns DeFi Kols na plataforma X fizeram comentários mais otimistas sobre essa estratégia, mas acho que o mercado atual parece ignorar alguns dos riscos por trás dessa estratégia. Portanto, tenho alguma experiência para compartilhar com você. Em geral, a estratégia de mineração alavancada PT da AAVE+Pendle+Ethena não é uma estratégia de arbitragem livre de risco, na qual o risco de taxa de desconto dos ativos da PT ainda existe, portanto, os usuários participantes precisam avaliar objetivamente, controlar o índice de alavancagem e evitar a liquidação.

Os amigos

que estão familiarizados com o DeFi devem saber que o DeFi, como um serviço financeiro descentralizado, em comparação com o TradFi, a principal vantagem é a chamada vantagem de "interoperabilidade" trazida pelo uso de contratos inteligentes para transportar recursos de negócios essenciais, e a maioria das pessoas proficientes em DeFi, ou o trabalho de DeFi Degen geralmente tem três:

1. Explorar oportunidades de arbitragem entre protocolos DeFi;

2. Encontre fontes de fundos alavancados;

3. Explorar cenários de alta taxa de juros e baixo risco-retorno;

A estratégia de renda alavancada do PT reflete essas três características de forma mais abrangente. A estratégia envolve três protocolos DeFi, Ethena, Pendle e AAVE. Todos os três são projetos populares na faixa DeFi atual e são apenas uma breve introdução aqui. Em primeiro lugar, o Ethena é um protocolo de stablecoin baseado em rendimento que captura posições vendidas no mercado de contratos perpétuos em exchanges centralizadas com baixo risco por meio da estratégia de hedge da Delta Neutral. Em um mercado em alta, a estratégia tem um rendimento maior devido à demanda extremamente forte por posições compradas por investidores de varejo e sua disposição de arcar com custos de taxas mais altos, sendo o sUSDe seu certificado de renda. Pendle é um protocolo de taxa fixa que decompõe o token de certificado de rendimento flutuante em Token Principal (PT) e certificado de renda (YT) semelhante a títulos de cupom zero, sintetizando ativos. O AAVE, por outro lado, é um protocolo de empréstimo descentralizado que permite aos usuários usar criptomoedas especificadas como garantia e emprestar outras criptomoedas do AAVE para aumentar a alavancagem, hedge ou vender.

Essa estratégia é a integração dos três protocolos, ou seja, usando o certificado de renda de staking sUSDe da Ethena e o certificado de renda fixa PT-sUSDe em Pendle como fonte de renda, e usando o protocolo de empréstimo AAVE como fonte de recursos para realizar arbitragem de taxas de juros e obter renda alavancada. O processo específico é o seguinte, primeiro, os usuários podem obter sUSDe na Ethena e convertê-lo totalmente em PT-sUSDe por meio do protocolo Pendle para bloquear a taxa de juros e, em seguida, depositar PT-sUSDe em AAVE como garantia e emprestar USDe ou outras stablecoins por meio de empréstimos rotativos, repetindo a estratégia acima para aumentar a alavancagem de capital. O cálculo do retorno é determinado principalmente por três fatores, o rendimento base do PT-sUSDe, o multiplicador de alavancagem e o spread em AAVE.

o status do mercado e a participação do usuário desta estratégiaA

popularidade dessa estratégia pode ser rastreada até o AAVE, como o maior protocolo de empréstimo com a maior quantidade de fundos, para reconhecer os ativos da PT como garantia, o que liberou a capacidade de financiamento dos ativos da PT. Na verdade, outros protocolos DeFi há muito suportam ativos PT como garantia, como Morpho, Fuild, etc., mas a AAVE pode fornecer taxas de empréstimo mais baixas com mais empréstimos disponíveis, ampliando o rendimento dessa estratégia, e a decisão da AAVE é mais simbólica.

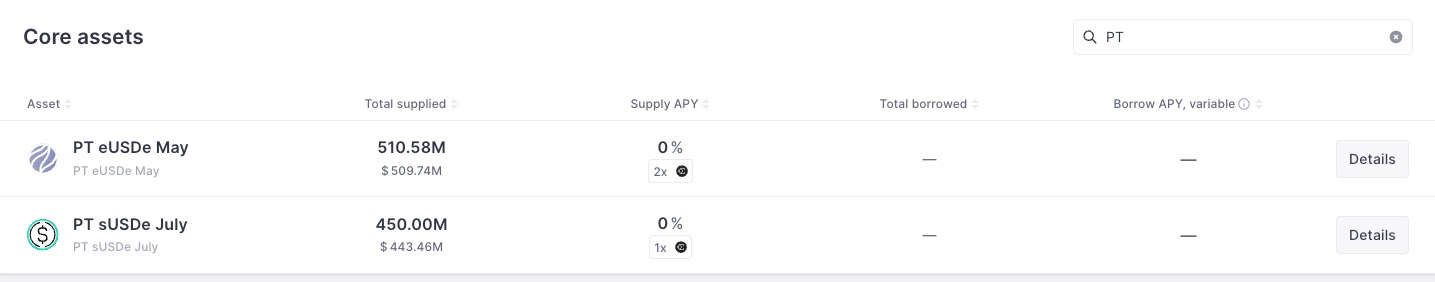

Portanto, como a AAVE apoiou os ativos do PT, os fundos prometidos aumentaram rapidamente, o que também mostra que a estratégia foi reconhecida pelos usuários de DeFi, especialmente alguns usuários de baleias. Atualmente, a AAVE suporta dois ativos da PT, PT sUSDe July e PT eUSDe

May, e a oferta total atingiu cerca de US$ 1 bilhão.

A alavancagem máxima atualmente suportada pode ser calculada com base no Max LTV de seu E-Mode, tomando como exemplo o PT sUSDe julho, o Max LTV deste ativo como garantia no modo E-Mode é de 88,9%, o que significa que com um empréstimo rotativo, o índice de alavancagem pode teoricamente ser de cerca de 9x. O processo de cálculo específico é mostrado na figura abaixo, ou seja, quando a alavancagem é máxima, sem considerar o flash loan ou o custo de troca de capital causado pelo gás e empréstimos rotativos, tomando como exemplo a estratégia sUSDe, a taxa de retorno teórica da estratégia pode chegar a 60,79%. E esse rendimento não inclui recompensas de pontos Ethena.

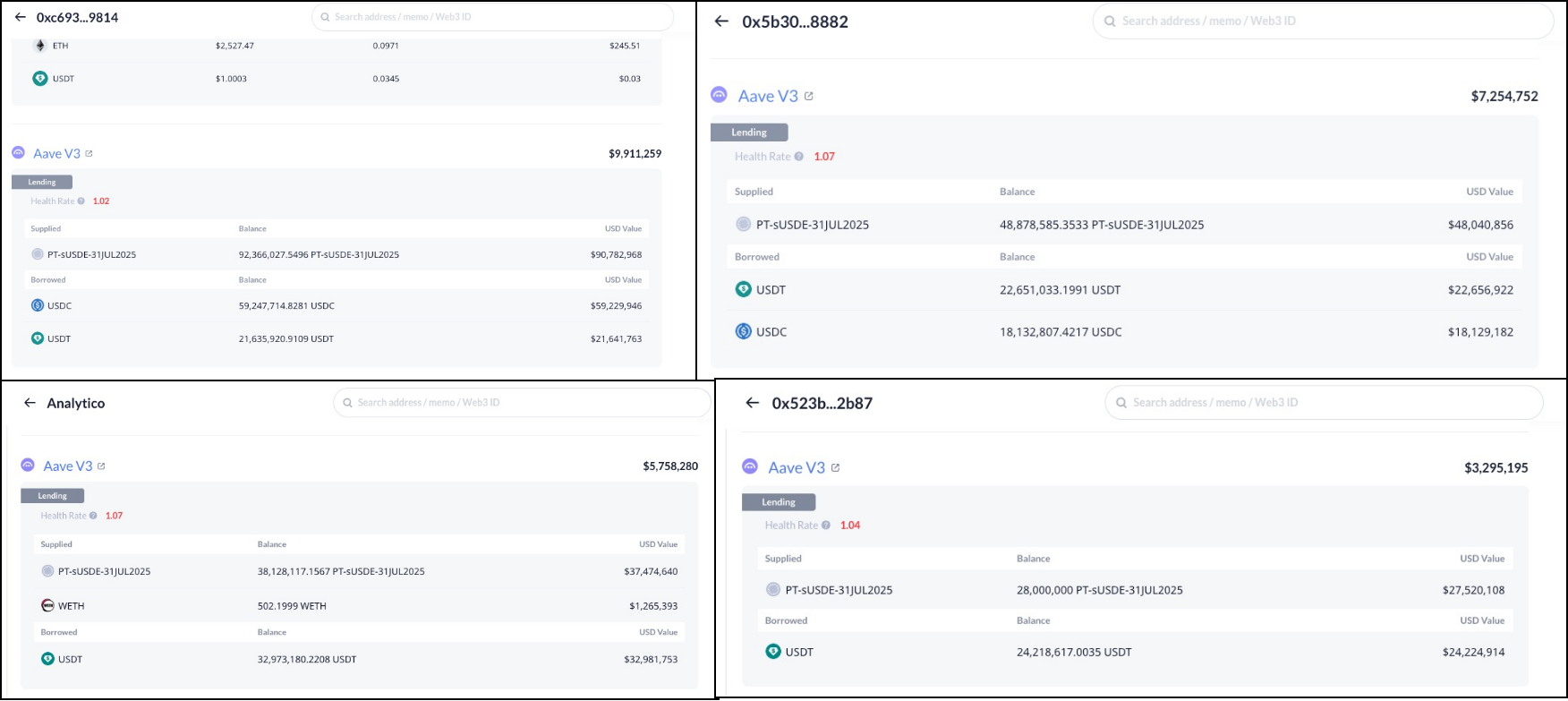

Vamos dar uma olhada na distribuição real dos participantes, novamente tomando o pool PT-sUSDe no AAVE como exemplo. Com uma oferta total de 450 milhões fornecida por um total de 78 investidores, pode-se dizer que a proporção de baleias é alta e a alavancagem não é pequena.

A conta 0x c 693 ... 9814 em primeiro lugar tem uma alavancagem de 9x e um principal de cerca de 10 M. A conta 0x 5 b3 05...8882 em segundo lugar tem uma alavancagem de 6,6x e um principal de cerca de 7,25 M, o terceiro lugar analytico.eth tem uma alavancagem de 6,5x e um principal de cerca de 5,75 M, e a conta 0x 523 b 27...2b 87 em quarto lugar tem uma alavancagem de 8,35x e um principal de cerca de 3,29 M.

Portanto, pode-se

Portanto, pode-se

ver que a maioria dos investidores está disposta a alocar maior alavancagem de capital para essa estratégia, mas o autor acredita que o mercado pode ser um pouco agressivo e otimista demais, e esse desvio de sentimento e percepção de risco causará facilmente uma liquidação em grande escala, então vamos analisar o risco dessa estratégia.

Orisco da taxa de desconto não pode ser ignorado

,e o autor vê que a maioria das contas de análise DeFi enfatizará a natureza de baixo risco dessa estratégia e até a anunciará como uma estratégia de arbitragem sem risco. No entanto, esse não é o caso, e sabemos que existem dois riscos principais das estratégias de mineração alavancadas:

1. Risco cambial: Quando a taxa de câmbio entre a garantia e a meta de empréstimo se torna menor, haverá risco de liquidação, o que é mais fácil de entender, pois o índice de garantia ficará menor nesse processo.

2. Risco de taxa de juros: Quando a taxa de empréstimo aumenta, o retorno geral da estratégia pode ser negativo.

A maioria dos analistas acreditará que o risco cambial dessa estratégia é extremamente baixo, porque, como um protocolo de stablecoin mais maduro, o USDe passou pelo teste do mercado e seu risco de desancoragem de preço é baixo, portanto, desde que a meta de empréstimo seja do tipo stablecoin, o risco cambial é baixo e, mesmo que ocorra a desancoragem, desde que a meta de empréstimo seja USDe, a taxa de câmbio relativa não cairá significativamente.

No entanto, este acórdão ignora a particularidade dos ativos da PT, e sabemos que a função mais crítica do protocolo de empréstimo é que deve ser liquidado em tempo útil para evitar dívidas incobráveis. No entanto, existe um conceito de duração para os ativos PT e, durante o período de duração, se você quiser resgatar os ativos principais antecipadamente, só poderá negociar com desconto no mercado secundário AMM fornecido pela Pendle. Portanto, a transação afetará o preço do ativo PT, ou o rendimento do PT, de modo que o preço do ativo PT está mudando constantemente com a negociação, mas a direção geral se aproximará gradualmente de 1.

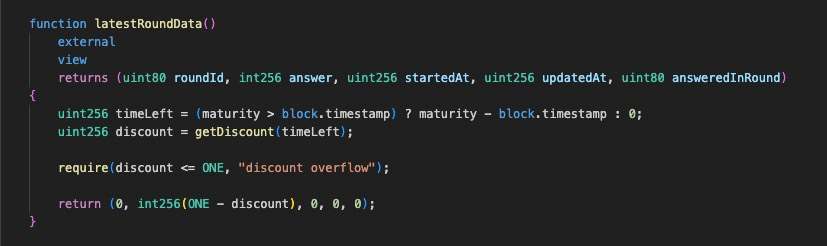

Agora que esse recurso está claro, vamos dar uma olhada no design do oráculo da AAVE para os preços dos ativos PT. Na verdade, antes do suporte da AAVE para a PT, a estratégia alavancou principalmente a Morpho como uma fonte de financiamento alavancada, onde o oráculo de preços para ativos da PT foi projetado chamado PendleSparkLinearDiscountOracle. Simplificando, a Morpho acredita que, durante a duração do título, os ativos da PT receberão renda a uma taxa de juros fixa em relação ao ativo nativo, ignorando o impacto das transações de mercado nas taxas de juros, o que significa que a taxa de conversão dos ativos da PT em relação ao ativo primário está constantemente aumentando linearmente. Portanto, é natural ignorar o risco cambial.

No entanto, no processo de pesquisa do esquema de oráculo para ativos de PT, a AAVE acredita que esta não é uma boa escolha, porque o esquema bloqueia o rendimento e não é ajustável durante a duração dos ativos de PT, o que significa que o modelo não pode realmente refletir o impacto das transações de mercado ou mudanças no rendimento subjacente dos ativos de PT no preço do PT, e se o sentimento do mercado é otimista sobre as mudanças nas taxas de juros no curto prazo, ou há uma tendência estrutural de alta no rendimento subjacente (como um aumento acentuado no preço dos tokens de incentivo, um novo esquema de distribuição de renda, etc.), o que pode fazer com que o preço do oráculo dos ativos PT no Morpho seja muito maior do que o preço real, o que pode facilmente levar a dívidas incobráveis. Para reduzir esse risco, a Morpho geralmente define uma taxa de juros de referência muito mais alta do que a taxa de juros de mercado, o que significa que a Morpho reduzirá ativamente o valor dos ativos da PT e criará um espaço mais amplo para a volatilidade, o que, por sua vez, levará ao problema da baixa utilização do capital.

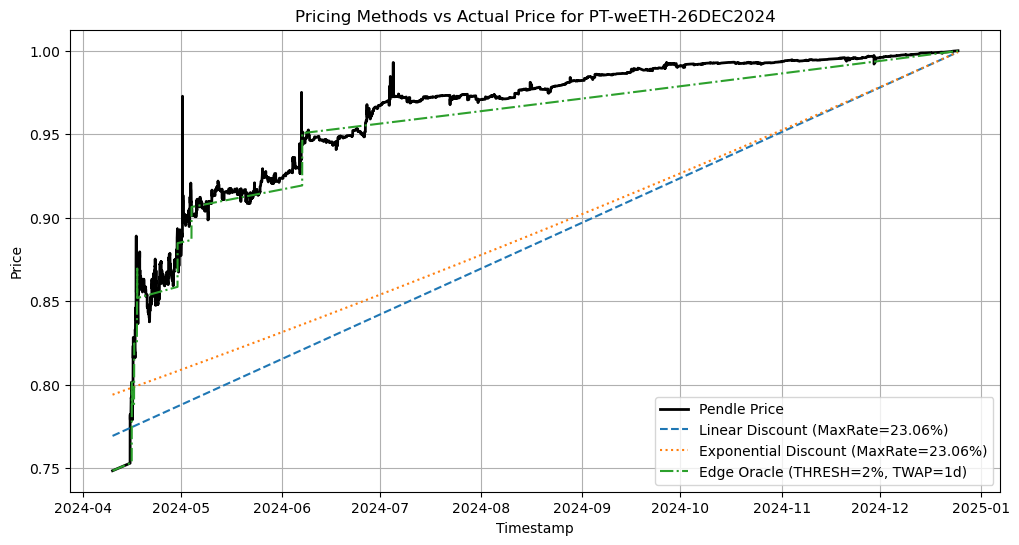

Para otimizar esse problema, a AAVE adota uma solução de precificação off-chain, que pode permitir que o preço do oráculo acompanhe ao máximo o ritmo das mudanças estruturais nas taxas de juros do PT e evite o risco de manipulação de mercado no curto prazo. Não discutiremos os detalhes técnicos aqui, há uma discussão especial sobre esse assunto no fórum AAVE, e os parceiros interessados também podem discutir com o autor em X. Aqui está apenas uma olhada no possível preço após o efeito do PT Oracle no AAVE. Pode-se observar que, no AAVE, o desempenho do preço da Oracle será semelhante à função por partes, que segue a taxa de juros do mercado, que é mais eficiente em termos de capital do que o modelo de precificação linear da Morpho, e também mitiga melhor o risco de inadimplência.

Portanto, isso significa que, se houver um ajuste estrutural na taxa de juros dos ativos da PT, ou quando o mercado tiver uma direção consistente para mudanças na taxa de juros no curto prazo, a AAVE Oracle seguirá essa mudança, portanto, isso introduz risco de taxa de desconto para a estratégia, ou seja, supondo que a taxa de juros da PT suba por algum motivo, o preço dos ativos da PT cairá de acordo, e o índice superalavancado da estratégia pode ter risco de liquidação. Portanto, precisamos esclarecer o mecanismo de precificação da AAVE Oracle para ativos PT, para que possamos ajustar racionalmente a alavancagem e equilibrar efetivamente risco e retorno. Aqui estão alguns dos principais recursos para você pensar:

1. Como o mecanismo do Pendle AMM foi projetado, a liquidez será concentrada na taxa de juros atual ao longo do tempo, o que significa que as mudanças de preço provocadas pelas transações de mercado se tornarão cada vez menos óbvias e a derrapagem se tornará cada vez menor. Portanto, a data de vencimento está se aproximando, e a mudança de preço causada pelo comportamento do mercado será cada vez menor, e para esse recurso, a AAVE Oracle configurou o conceito de heartbeat para indicar a frequência das atualizações de preços, quanto mais próximo da data de vencimento, maior o batimento cardíaco, menor a frequência de atualização, ou seja, menor o risco da taxa de desconto.

2. AAVE A Oracle seguirá uma mudança de 1% na taxa de juros como outro fator de ajuste para atualizações de preços, acionando uma atualização de preço quando a taxa de mercado se desviar da taxa da Oracle em 1% e se desviar mais do que o hearbeat. Portanto, esse mecanismo também fornece uma janela de tempo para ajustar o índice de alavancagem a tempo de evitar a liquidação. Portanto, para os usuários dessa estratégia, é necessário monitorar ao máximo as mudanças nas taxas de juros e ajustar o mecanismo de índice de alavancagem.