Jogo de jogo alavancado de Bitcoin da Strategy: Wall Street Bears Sniping, grandes apostas institucionais em ações

Palavras: Nancy, PANews

À medida que o preço do Bitcoin retorna à alta de US$ 100.000 e as ações da MSTR continuam subindo, a divergência sobre a avaliação da Strategy (anteriormente MicroStrategy) está se acelerando. Por um lado, várias grandes instituições globais estão aumentando silenciosamente suas participações no MSTR como um importante instrumento financeiro para alocação indireta ao Bitcoin. Por outro lado, sua estrutura de ativos altamente volátil e profundamente alavancada também atraiu críticas dos ursos de Wall Street. À medida que a Strategy continua a aumentar sua exposição ao Bitcoin, ela está evoluindo para um termômetro para a ação do preço do Bitcoin e o foco do jogo de alavancagem de capital.

As ações superam os gigantes da tecnologia e são alvo de shorts de Wall StreetNa

recente conferência de investimentos Sohn em Nova York, os lendários ursos de Wall Street e o ex-gerente de fundos de hedge Jim Chanos disseram que estavam vendendo a descoberto a Strategy e comprando Bitcoin ao mesmo tempo, chamando-a de uma oportunidade de arbitragem de "comprar por US$ 1 e vender por US$ 2,5".

Ele ressaltou que a Strategy detém mais de 500.000 bitcoins com alta alavancagem, e o preço atual das ações está com um alto prêmio em relação à posição real. Ele criticou o surgimento de um grupo de empresas imitando a Estratégia no mercado, vendendo aos investidores de varejo o conceito de comprar bitcoin por meio de estruturas corporativas para lutar por altas valorizações, chamando essa lógica de "absurda".

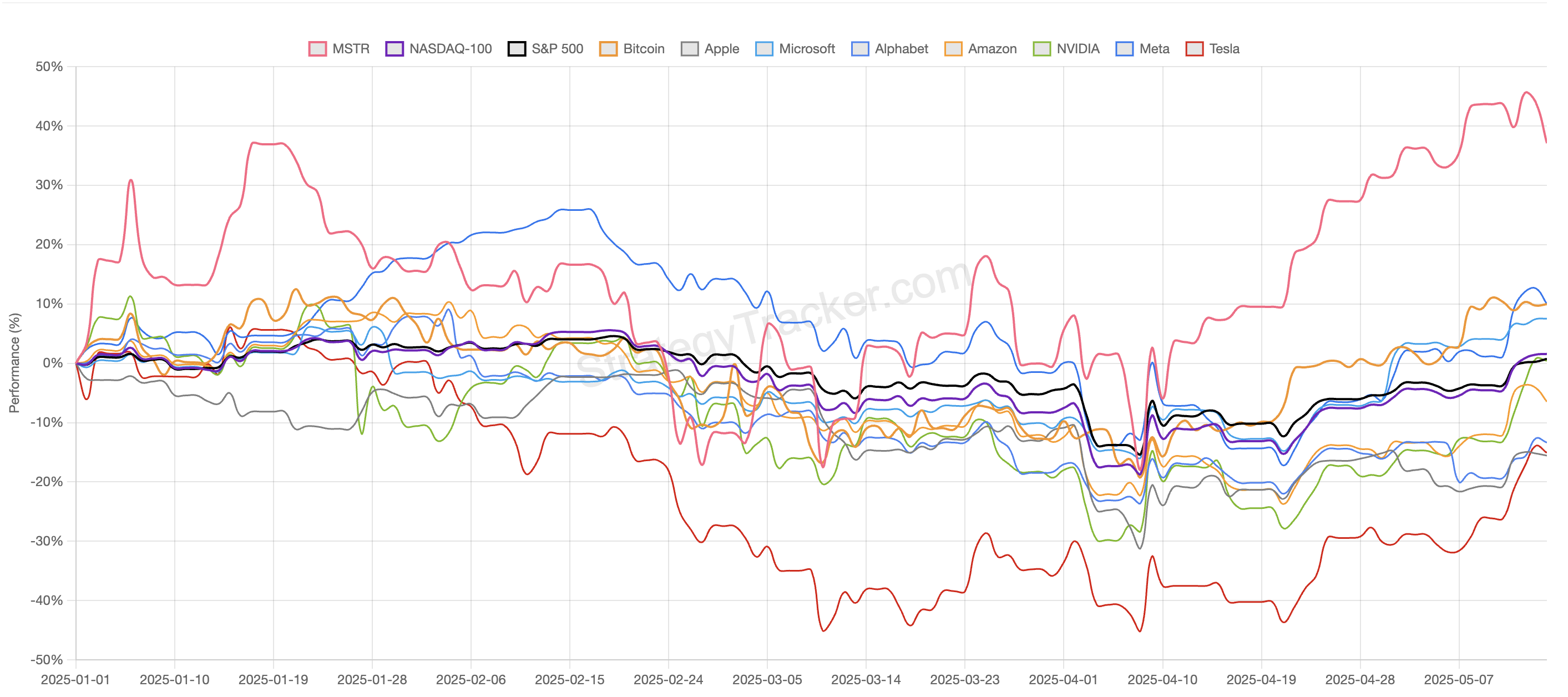

No ano passado, as ações da MicroStrategy subiram mais de 220%, enquanto o Bitcoin subiu apenas cerca de 70%. Chanos vê o acordo como um "barômetro" da especulação no varejo.

Chanos é um investidor influente e conhecido de Wall Street e, como fundador da Kynikos Associates, um fundo de hedge focado em estratégias de venda a descoberto, ele é conhecido por sua análise fundamentalista aprofundada e capacidade de identificar fraudes financeiras corporativas e falhas no modelo de negócios, incluindo Enron, WorldCom e Luckin Coffee. No entanto, nos últimos anos, ele também sofreu sérias perdas devido à venda a descoberto da Tesla, e alguns fundos fecharam ou ajustaram suas estratégias.

Vale a pena notar que esta não é a primeira vez que a Strategy é alvo de ursos conhecidos. Em dezembro do ano passado, a Citron Research, uma conhecida instituição de venda a descoberto, anunciou uma estratégia de venda a descoberto, que acreditava que o MSTR havia se desviado significativamente dos fundamentos do Bitcoin, apesar de sua atitude otimista em relação ao Bitcoin como um todo na época. A notícia fez com que o MSTR despencasse no curto prazo, mas a venda a descoberto acabou não tendo sucesso devido ao sentimento positivo do mercado impulsionado pela alta do Bitcoin e ao aumento da visibilidade e liquidez do mercado provocadas pela inclusão do MSTR no índice Nasdaq-100.

Recentemente, além da pressão externa de venda a descoberto, os executivos da Strategy também reduziram frequentemente suas participações acionárias. De acordo com a divulgação, Jarrod M. Patten, que é diretor da empresa há mais de 20 anos, vendeu cerca de US$ 5,2 milhões em ações desde abril deste ano e planeja continuar a reduzir suas participações em US$ 300.000 esta semana.

Apesar disso, o preço das ações da MSTR tem estado forte recentemente. De acordo com dados do rastreador MSTR, a capitalização de mercado total da Strategy atingiu US$ 109,82 bilhões, ocupando o 183º lugar na capitalização de mercado global de ativos. O MSTR subiu cerca de 37,1% este ano, superando não apenas o Bitcoin, mas também à frente de gigantes da tecnologia como Microsoft, Nvidia, Apple e Amazon.

O primeiro trimestre registrou uma enorme perda de mais de US$ 4 bilhões e mais de 1.000 instituições detinham ações para apostar no

rastreador MSTR Os dados mostram que, em 16 de maio, a Strategy detinha um total de 568.840 BTC e o retorno acumulado do investimento em Bitcoin no acumulado do ano foi de 15,65%. Com base nas últimas estimativas, espera-se que o lucro por ação (EPS) do Bitcoin para o trimestre seja de $37,82.

Mas, em contraste com os impressionantes retornos do Bitcoin, o desempenho financeiro da Strategy no último trimestre foi ponderado pela retração dos preços do Bitcoin no final do primeiro trimestre deste ano. Os resultados financeiros recentemente divulgados da empresa para o primeiro trimestre de 2025 mostraram que a receita caiu 3,6% ano a ano, para US$ 111,1 milhões, abaixo das expectativas do mercado, e o prejuízo líquido chegou a US$ 4,23 bilhões (US$ 16,49 por ação), superando significativamente as expectativas do mercado.

Para aliviar as pressões financeiras e expandir ainda mais sua exposição aos ativos de Bitcoin, a Strategy está acelerando sua estratégia de operação de capital. No início deste mês, a Strategy anunciou uma nova oferta de ações ordinárias do mercado público de US$ 21 bilhões e elevou sua meta de rendimento do BTC de 15% para 25% e a meta de ganhos do BTC USD de US$ 10 bilhões para US$ 15 bilhões. Imediatamente depois, a Strategy anunciou ainda que lançaria um novo "plano 42/42" que visa arrecadar US$ 84 bilhões em dois anos para comprar Bitcoin. Os analistas de Wall Street apoiaram isso, com os analistas da Benchmark e da TD Cowen reiterando uma classificação de compra para a empresa, acreditando que sua estratégia de levantamento de capital é viável.

Ao contrário da maioria das ações da empresa, que correspondem ao desempenho de vendas de mercado dos produtos da empresa, as ações da Strategy são posicionadas como "alavancagem inteligente" para o Bitcoin. Seu fundador, Saylor, incorporou essa narrativa quando a empresa mudou seu nome para Strategy. Isso forma uma zona de lacuna de cerca de 45% entre ativos tradicionais, como o SPDR S&P 500 ETF e o Invesco QQQ Trust, que tem níveis de volatilidade entre 15-20, e o Bitcoin, que flutua entre 50-60. O patrimônio ordinário da Strategy visa uma volatilidade ainda maior do que o próprio Bitcoin, com o objetivo de atingir níveis de volatilidade de 80-90, mantendo o que Saylor chama de "alavancagem inteligente" por meio de uma combinação de ofertas de ações e títulos conversíveis.

Apesar do airdrop sniping, também existem muitos grandes investidores institucionais que compraram a estratégia da Strategy, e as recentes apostas na Strategy por investidores institucionais também aumentaram a confiança do mercado. Até o momento, um total de 1.487 instituições detêm 139 milhões de ações da Strategy, com um valor total atual de cerca de US$ 55,175 bilhões, de acordo com a Fintel.

Citadel Advisors

ACitadel Advisors é um dos maiores fundos de hedge do mundo. No primeiro trimestre deste ano, a Citadel Advisors detinha mais de US$ 6,69 bilhões em ações da MSTR, ou cerca de 23,22 milhões de ações, de acordo com o documento da 13F, tornando-a uma das maiores acionistas da Strategy.

No

primeiro trimestre de 2025, o Vanguard Group, uma das maiores empresas de gestão de fundos mútuos do mundo, detinha cerca de 20,58 milhões de ações da MSTR, no valor de mais de US$ 5,93 bilhões.

Grupo Internacional Susquehanna

O Grupo Internacional Susquehanna é uma conhecida empresa global de fundos de hedge. A partir do primeiro trimestre de 2025, as participações da empresa em ações da MSTR valem mais de US$ 5,73 bilhões, ou cerca de 19,88 milhões de ações.

No primeiro trimestre de 2025, a Jane Street, um dos principais fundos de hedge do mundo, detinha mais de 16 milhões de ações da MSTR, no valor de quase US$ 4,63 bilhões, de acordo com os registros da Jane Street 13F.

De acordo com

o registro 13F da Capital International no primeiro trimestre deste ano, a instituição detém quase 14,68 milhões de ações da MSTR, no valor de cerca de US$ 4,23 bilhões.

No

primeiro trimestre deste ano, a BlackRock, uma das maiores gigantes de gestão de ativos do mundo, detinha cerca de 14,42 milhões de ações da MSTR, no valor de mais de US$ 4,15 bilhões.

CalPERS

O CalPERS é o segundo maior fundo de pensão público dos Estados Unidos, com mais de US$ 300 bilhões em ativos sob gestão. No 1º trimestre de 2025, o CalPERS detinha 357.000 ações da MSTR avaliadas em aproximadamente US$ 102 milhões.