De Polygon e Morpho a WLFI: Aave se tornou repetidamente um "trampolim", e o protocolo de cavalheiros DeFi é como papiro?

Autor original: Lao Lu (@Luyaoyuan1), criptografia OG

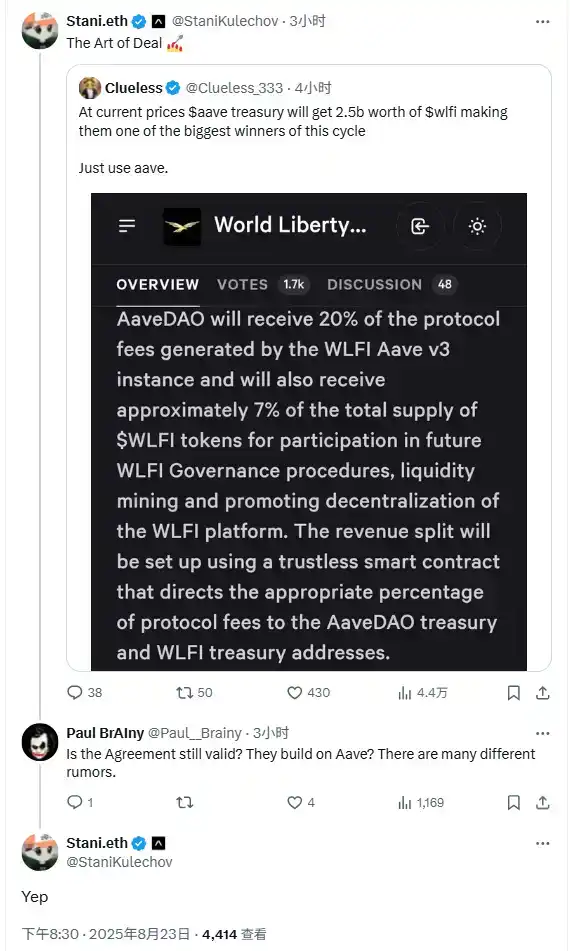

Nota do editor:No último fim de semana (24 de agosto), a Aave e a equipe WLFI tiveram um desentendimento sobre a questão de que a Aave deveria receber 7% do fornecimento total de tokens WLFI, desencadeando flutuações significativas no preço dos tokens AAVE. O debate resultou da proposta da equipe WLFI de lançar instâncias Aave V3 na rede principal Ethereum em dezembro de 2024, que foi aprovada. A proposta mostra que a Aave servirá como parceira do ecossistema de empréstimos para a WLFI, que adotará um design de parâmetro de fator de reserva consistente com a rede principal da Aave em suas instâncias Aave v3. Como contrapartida pela parceria, a AaveDAO desfrutará de 20% das taxas de protocolo geradas por esta instância e receberá aproximadamente 7% da oferta total de tokens WLFI, que devem ser usados para participar da governança subsequente da WLFI, fornecer incentivos de liquidez e promover a descentralização de sua plataforma.

No entanto, os eventos tomaram um rumo dramático recentemente. Ontem à noite, um suposto membro da equipe da WLFI Wallet e usuário do Twitter @0xDylan_ twittou que "Aave receberá 7% dos tokens WLFI" estava relacionado à proposta. Em resposta, o fundador da Aave, Stani.eth, respondeu rapidamente, apontando que a proposta foi escrita e enviada pela equipe WLFI e votada pelo Aave DAO de acordo com a lei.

Vale a pena notar que esta não é a primeira vez que a Aave se envolve em tais controvérsias. Houve vários casos em que as partes do projeto obtiveram endossos de reputação em nome da "cooperação" ou "proposta" com a Aave, mas acabaram falhando em cumprir suas promessas. Tais incidentes revelam questões mais profundas: embora as propostas de governança DAO tenham um certo grau de significado vinculativo, a governança on-chain pode ser efetivamente implementada quando a parte cooperante é altamente centralizada e se recusa a cumprir a proposta? Na ausência de um apoio claro das estruturas legais tradicionais, como os projetos DeFi podem romper o dilema de confiança do "acordo de cavalheiros" e estabelecer um mecanismo de execução cooperativa mais confiável? Isso se tornou um verdadeiro desafio para a Aave e para o espaço DeFi como um todo.

Crypto OG @Luyaoyuan1 também escreveu um tweet relacionado, detalhando a experiência de Aave de ser "enganado" em anos anteriores, e o seguinte é o conteúdo do tweet:

Em abril de 2021, a Polygon (com uma capitalização de mercado de cerca de 4 bilhões) ofereceu US$ 40 milhões em 1% de MATIC para incentivar a Aave (com uma capitalização de mercado de cerca de 6,5 bilhões na época), o que foi apenas a cereja do bolo para a AAVE na época.

No espaço Swap: O Uniswap não foi oficialmente implantado no Polygon até dezembro de 2021 e, até então, o QuickSwap era dominante.

No campo de empréstimos: Muitos protocolos para produtos de empréstimo fork mainnet também surgiram no Polygon, mas a segurança é uma preocupação e inúmeros ataques, como o EZLend, ocorreram.

O incentivo de 40 milhões acumulou mais de 1 bilhão de TVL, e o Matic passou de 0,4 para 2,6 em 21 de dezembro, o que não se deve inteiramente ao Aave, embora não seja inteiramente devido ao Aave, mas o impacto é, sem dúvida, de longo alcance. Ao contrário do atual TVL de US$ 1 bilhão, a cooperação entre a Polygon e a Aave há muito é considerada um exemplo clássico de uma situação ganha-ganha entre cadeias públicas e aplicativos, e também se tornou um modelo para as gerações posteriores seguirem.

Avançando para dezembro de 2024, provocando um debate acalorado sobre se os US$ 1,3 bilhão em ativos na ponte de cadeia cruzada da Polygon deveriam ser colocados na Morpho ou na Aave. A Polygon hesitou por um tempo, mas a Aave expressou o risco de fazê-lo e respondeu fortemente, a Aave ajustou os parâmetros da plataforma de empréstimos Polygon e o LTV foi definido como 0, o que significava que não importa quantos depósitos fossem feitos, não poderia pedir emprestado, a liquidez estava congelada e até considerou se retirar da Polygon.

Quanto a Morpho, sua história é bastante dramática. Inicialmente apenas uma camada de otimização de taxa de juros para Aave/Compound, mais tarde lançou o Morpho Blue de forma independente, expandindo rapidamente e competindo por participação de mercado com seus poderosos recursos de BD, tornando-se o oponente mais ameaçador da Aave. Sua estratégia é fazer lobby com todos os tipos de financiadores on-chain para migrar liquidez para a Morpho o máximo possível, competindo assim de frente com a Aave.

A história acima inevitavelmente levanta várias questões:

a Polygon teve que escolher a Aave para cooperar em primeiro lugar? Sem o AAVE, o ecossistema da Polygon poderia ser lançado tão rapidamente? Ou os incidentes de segurança ocorrerão com frequência e ninguém se importará?

Qual é exatamente o comportamento de Morpho? Isso é uma inovação de mercado ou "comer o leite de outras pessoas e crescer e morder de volta"?

Diante dos interesses, a Polygon ainda se lembra do carvão na neve naquela época ou há muito tempo deixou essa bondade para trás?

A história de Aave continua, e uma cena semelhante se repete entre WLFI e Aave. Eu o desenterrei novamente dois anos depois.

medo dos produtos da Dough Finance? É o caso entre projetos, mas e as pessoas?

(O conteúdo acima foi escrito apenas com base em informações públicas e não envolve nenhuma posição ou relação de interesse, julgue e avalie o risco por si mesmo.) Link original