Taxas on-chain revelam mudança do DeFi para derivativos e rendimentos do Tesouro

Principais insights:

- As stablecoins dominam as taxas DeFi, já que o Tether e o Circle obtêm rendimentos dos títulos do Tesouro dos EUA, transformando tokens em máquinas de renda passiva.

- Protocolos de derivativos como Júpiter e Hyperliquid estão subindo rapidamente, com taxas recordes e picos de TVL impulsionados por traders que apostam na volatilidade.

- O Lido está perdendo terreno à medida que o DeFi se afasta do staking, o restaking e as opções de rendimento do mundo real agora estão roubando os holofotes.

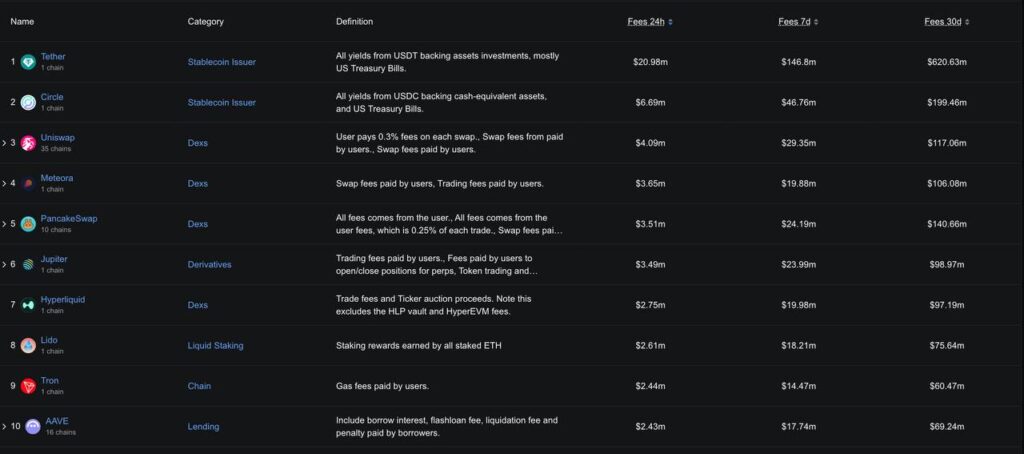

Os 10 principais protocolos DeFi por taxas on-chain mostram algo grande: o DeFi está mudando. Em vez de apenas swaps e staking, mais dinheiro agora está fluindo para protocolos vinculados a rendimentos de tesouraria, derivativos e atividade de negociação real.

Emissores de stablecoin como Tether e Circle estão ganhando mais taxas, não as DEXs de grande nome como Uniswap ou PancakeSwap. E protocolos mais recentes, como Júpiter e Hyperliquid, estão se atualizando rapidamente.

Aqui está o que os dados estão nos dizendo e o que isso significa para o DeFi daqui para frente.

Stablecoins estão se tornando as novas máquinas de renda

As stablecoins não são mais apenas para enviar dinheiro ou manter valor. Agora, eles estão ganhando muito dinheiro com títulos do Tesouro dos EUA.

O último gráfico de taxas mostra Tether e Circle no topo. Estes são emissores de stablecoin.

O Tether ganhou US$ 620 milhões nos últimos 30 dias, enquanto o Circle arrecadou quase US$ 200 milhões. Esse dinheiro não vem do comércio de criptomoedas; vem do rendimento.

Ambas as empresas investem os dólares que lastreiam suas stablecoins (USDT e USDC) em títulos governamentais seguros, principalmente títulos do Tesouro dos EUA. Estes pagam-lhes juros (chamados APY ou rendimento). Portanto, cada dólar de USDT ou USDC os ajuda a obter renda passiva. É por isso que eles estão no topo das tabelas de taxas.

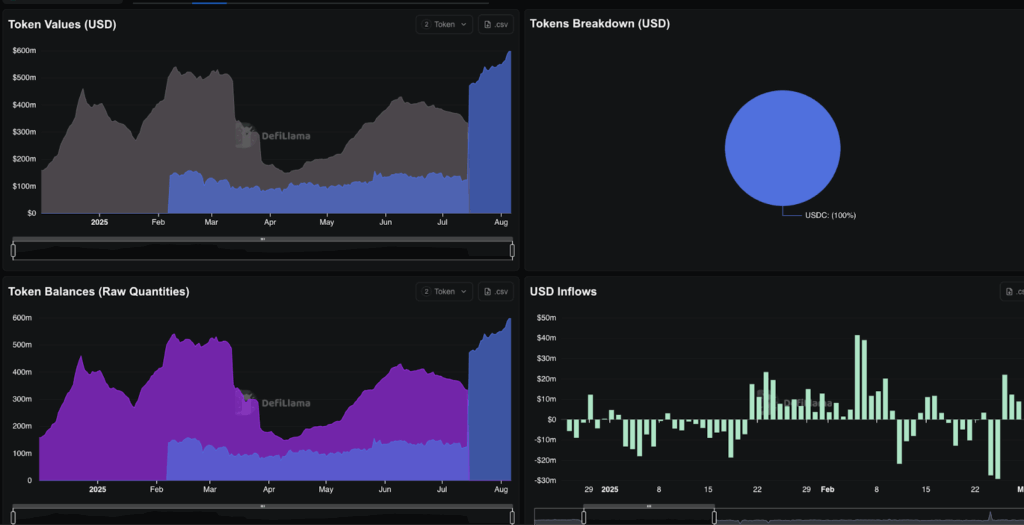

Outro insight: os valores de mercado de stablecoin específicos da cadeia estão subindo novamente, especialmente em Tron, Solana e Ethereum. Quanto mais stablecoins emitidas, mais rendimento esses emissores ganham. Resumindo, os emissores de stablecoin são agora os maiores ganhadores do DeFi e nem mesmo oferecem swaps, staking ou empréstimos.

Os protocolos derivados DeFi estão ganhando rapidamente

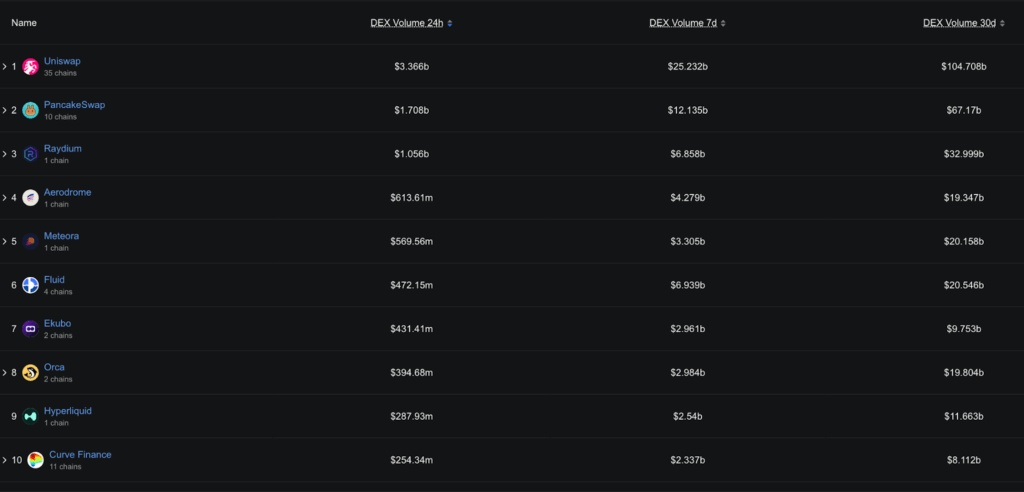

DEXs da velha escola como Uniswap, PancakeSwap e Meteora ainda estão ganhando bem. Mas eles estão começando a perder terreno.

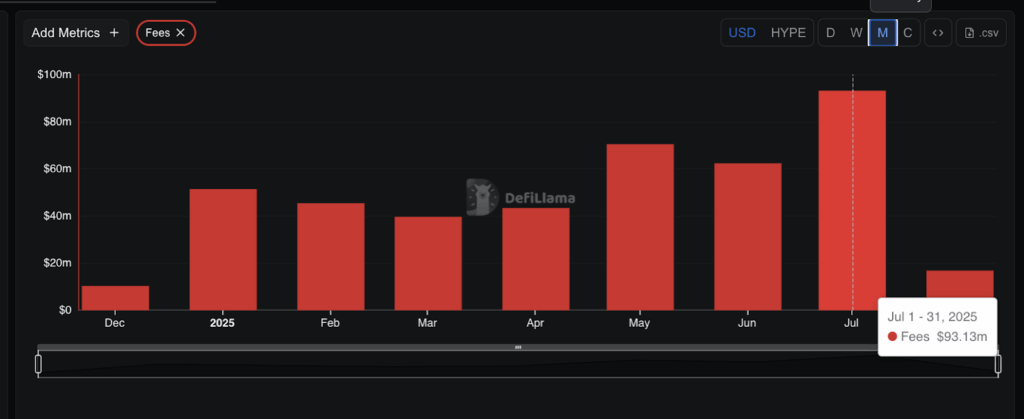

Júpiter, um protocolo de negociação baseado em Solana, e Hyperliquid, uma DEX focada em criminosos em sua própria cadeia, estão aumentando em taxas. Em julho, ambos tiveram um dos meses de taxas mais altas de todos os tempos.

Júpiter ganhou quase US$ 99 milhões nos últimos 30 dias, e a Hyperliquid não ficou muito atrás, com US$ 97 milhões.

Isso mostra que os usuários estão se movendo em direção à negociação baseada em alavancagem (chamada derivativos), em vez de apenas swaps à vista. Por que? Porque a volatilidade traz oportunidades. Os traders adoram criminosos, e essas plataformas estão ganhando com isso.

O TVL (valor total bloqueado) da Hyperliquid também aumentou acentuadamente, provando que os usuários não estão apenas negociando; eles estão confiando na plataforma com seu capital.

Enquanto isso, a participação de mercado da DEX está se dividindo. A Uniswap ainda lidera, mas as alternativas estão ganhando. Os traders estão procurando plataformas mais baratas, rápidas e especializadas.

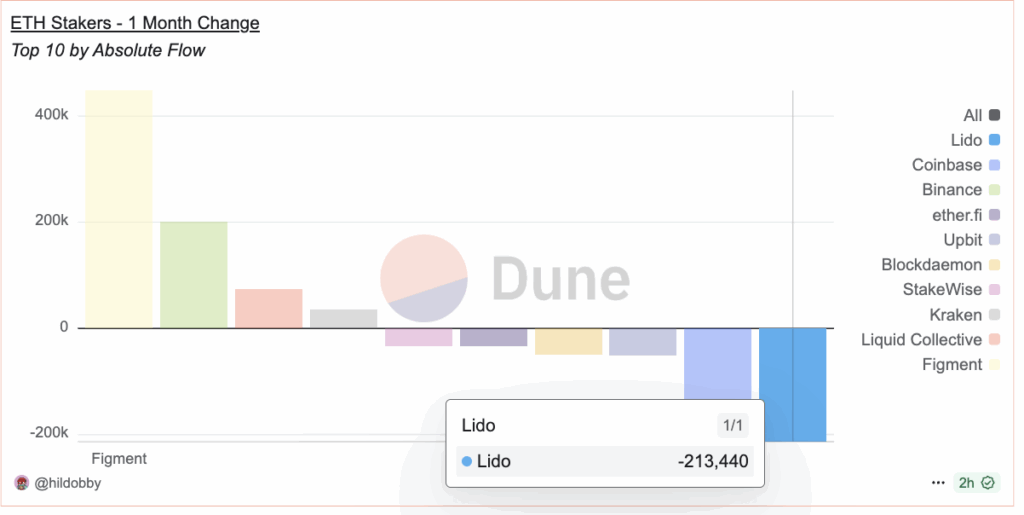

Lido e Liquid Staking estão perdendo a atenção do DeFi

Apenas um ano atrás, Lido era um monstro de taxas. Agora, está deslizando. Classificado como # 8 no gráfico de taxas, os ganhos do Lido caíram para apenas US $ 75,6 milhões em 30 dias.

Por que a queda?

Primeiro, os rendimentos de staking do Ethereum caíram. Em segundo lugar, o aumento de plataformas de restaking e rendimento do mundo real (como EtherFi e Renzo) significa que os usuários têm lugares melhores para estacionar seu ETH. O grande dinheiro DeFi está se movendo onde o rendimento é maior e a liquidez é melhor.

Também analisamos o gráfico de TVL de restake. Ele mostra um crescimento acentuado em comparação com o TVL estável ou em queda do Lido. Isso significa que os usuários estão se afastando do simples staking de ETH para narrativas de staking mais recentes que oferecem mais recompensas ou mais utilidade.

As últimas classificações de taxas DeFi deixam uma coisa clara: o jogo mudou. Emissores de stablecoin como Tether e Circle agora estão liderando graças aos rendimentos do tesouro.

Os traders estão mudando para protocolos de derivativos como Júpiter e Hyperliquid. E o staking líquido não é mais rei, com o Lido saindo dos primeiros lugares.

Seja você um yield farmer, um trader ou apenas observando o espaço, a mensagem é a mesma: siga as taxas DeFi.

O post Taxas on-chain revelam mudança de DeFi para derivativos e rendimentos do Tesouro apareceu pela primeira vez em The Coin Republic.