Dlaczego "Fed nie obniża stóp procentowych" jest bardziej korzystny dla amerykańskich rynków akcji i kryptowalut w dłuższej perspektywie?

Autor: Dr.PR

Obecnie rynek generalnie koncentruje się na tym, "kiedy obniżyć stopy procentowe", ale to, na co naprawdę warto zwrócić uwagę, to fakt, że Fed utrzymuje wysokie stopy procentowe, co może być korzystniejszym wzorcem makro dla amerykańskich rynków akcji i kryptowalut w dłuższej perspektywie. Pogląd ten, choć sprzeczny z intuicją, wskazuje na ten sam kierunek, począwszy od doświadczenia historycznego, poprzez fundamentalną strukturę, aż po niejawne luzowanie fiskalne.

1. Wysokie stopy procentowe ≠ rynki niedźwiedzia: Historia uczy nas, że strukturalne rynki byka często rodzą się w środowisku wysokich stóp procentowych

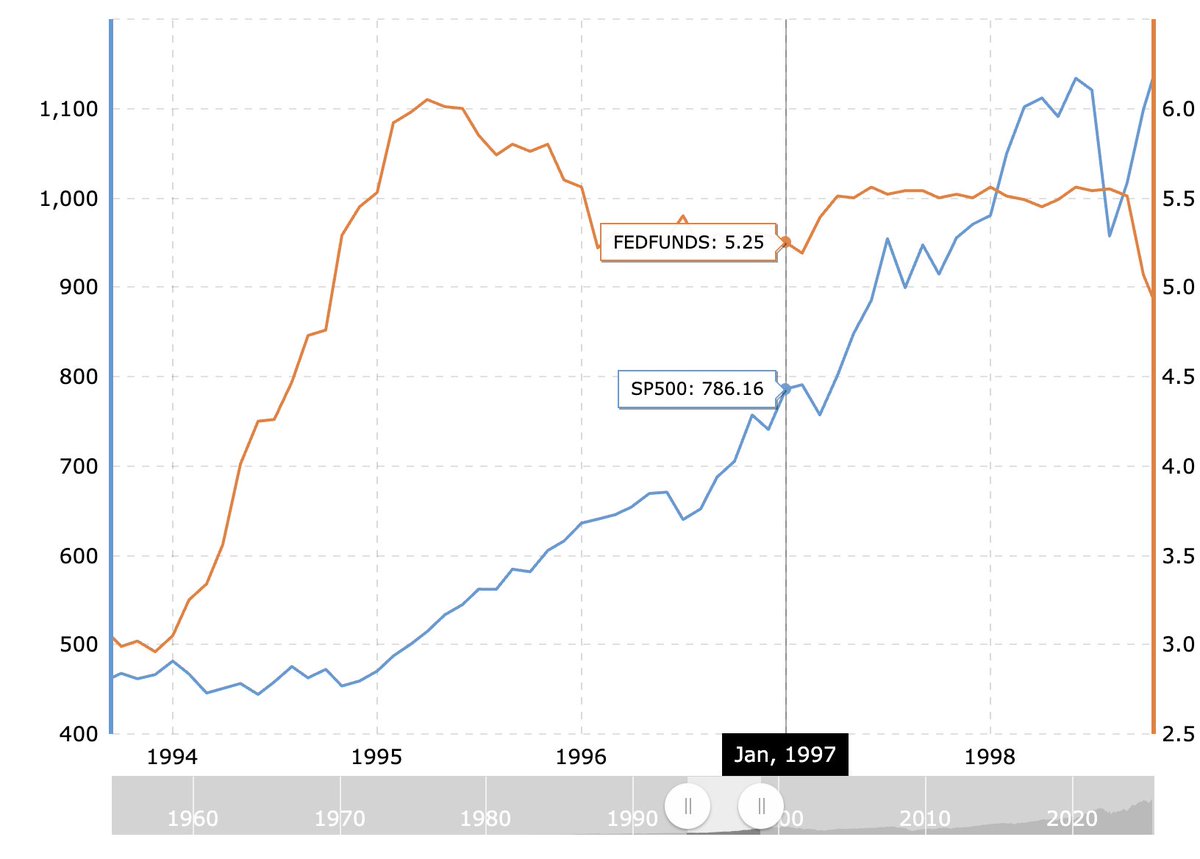

Stopa funduszy federalnych Fed a S&P 500 (około 1994-2000)

Na przykład w latach 1994-2000 Fed podniósł stopę funduszy federalnych z około 3% do 6% w 1994 roku, a po tym cyklu podwyżek stóp amerykański rynek akcji zapoczątkował jedną z najsilniejszych hossy technologicznej w historii:

-

indeks S&P 500 wzrósł z około 470 punktów do 1500 punktów z maksimum z 2000 roku;

-

Nasdaq osiągnął stopę zwrotu o ponad 25% w ujęciu rocznym w latach 1995-2000, napędzając znaczny cykl zysków przed "bańką internetową";

-

Dominują zyski przedsiębiorstw, innowacje technologiczne i zwrot z inwestycji, a nie samo luzowanie polityki pieniężnej.

Oznacza to, że dopóki gospodarka nie ma twardego lądowania, wysokie stopy procentowe nie są winowajcą tłumienia rynku akcji.

Po drugie, istotą obecnego "braku obniżki stóp procentowych" jest zaufanie do gospodarki

Od lipca 2025 r. docelowy przedział stóp procentowych funduszy federalnych Fed wynosi 4,25%-4,50%. Choć nie uległa ona znacznemu złagodzeniu, to co ważne – nie podniosła ponownie stóp procentowych.

Za tym kryje się fakt, że "miękkie lądowanie jest realizowane":

-

Inflacja bazowa PCE spadła z wysokiego poziomu 5,4% w 2022 r. do przedziału 2,6%-2,7% w połowie 2025 r.;

-

Wzrost PKB utrzymuje się na poziomie od 1,5% do 3% w ujęciu rocznym;

-

stopa bezrobocia utrzymuje się na stabilnym poziomie 4,1%, a rynek pracy jest odporny;

-

Oczekuje się, że ogólny zysk na akcję amerykańskich akcji w 2025 r. wyniesie 250-265 zł, a rentowność wraca do normy.

Innymi słowy, istotą nieobniżania stóp procentowych jest to, że Fed uważa, że nie ma potrzeby ratowania rynku, ponieważ rynek sam się naprawia.

3. Prawdziwe "luzowanie" jest napędzane przez finanse, a nie pieniądze

Chociaż nominalne stopy procentowe nie uległy zmianie, obecna struktura płynności makro Stanów Zjednoczonych jako całości przesunęła się w kierunku "stymulacji fiskalnej".

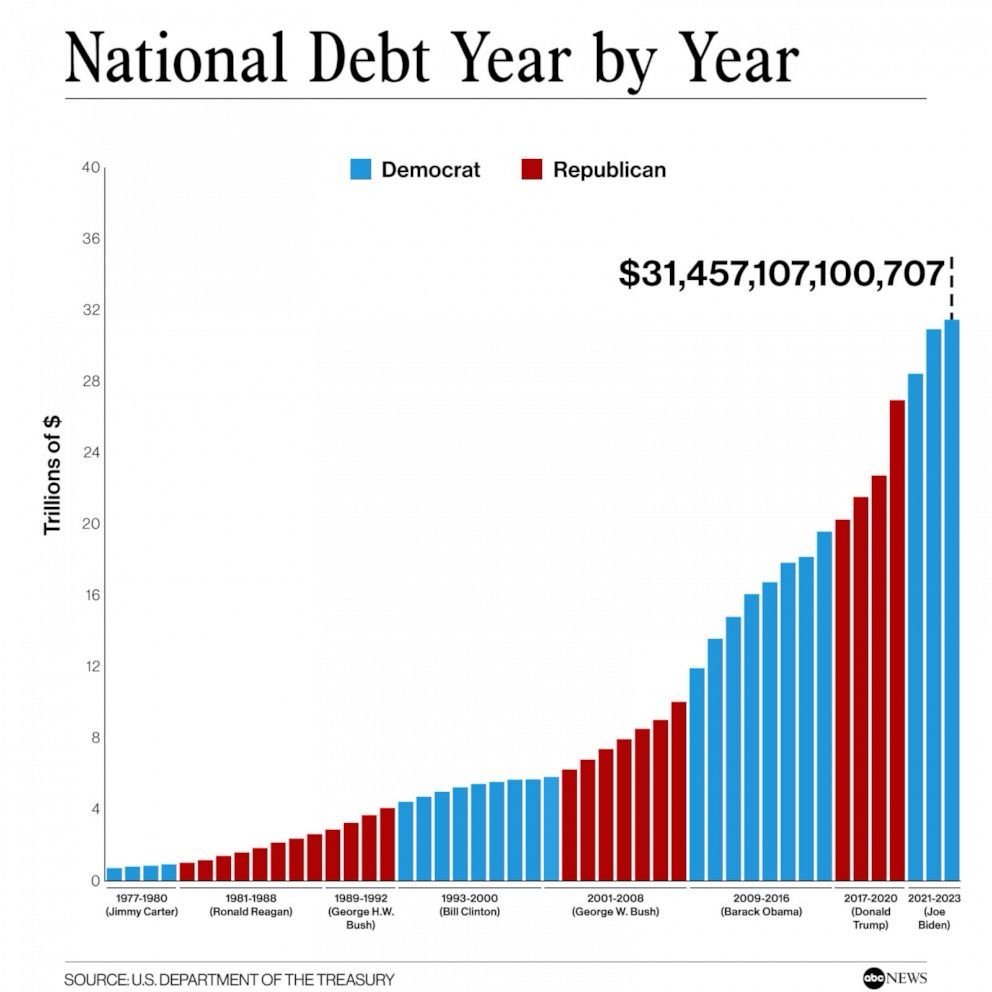

Roczny trend wzrostu długu federalnego USA

-

Deficyt fiskalny USA w 2024 r. przekroczył 6,4% PKB i był jednym z najwyższych od czasów wojny;

-

Od lipca 2025 r. całkowity dług federalny USA przekroczył 36,7 bln USD;

-

Oczekuje się, że emisja netto obligacji amerykańskich w III kwartale 2025 r. przekroczy 1 bln USD;

-

"Wielka piękna ustawa" prowadzona przez obóz Trumpa obejmuje ulgi podatkowe na dużą skalę i subsydia przemysłowe, co ma zwiększyć deficyt fiskalny o około 3 biliony dolarów w ciągu 10 lat.

Nawet jeśli Fed pozostanie w zawieszeniu, takie wydatki fiskalne stanowią de facto "ukryte uwolnienie".

Po czwarte, wysokie stopy procentowe oczyszczają strukturę rynku i wzmacniają logikę silnych

Chociaż środowisko wysokich stóp procentowych zwiększyło trudności z finansowaniem, jest to "dobre" dla dużych firm:

-

Apple posiada ponad 130 miliardów dolarów w gotówce, Alphabet ma ponad 90 miliardów, a Meta ma prawie 70 miliardów;

-

Przy stopach procentowych 4%-5% ta gotówka sama w sobie generuje miliardy dolarów dochodu z odsetek;

-

Małe i średnie przedsiębiorstwa są marginalizowane pod względem kosztów finansowania, a udział w rynku jest dodatkowo skoncentrowany w rękach gigantów;

-

Wykupy akcji o wysokich przepływach pieniężnych napędzają wzrost zysku na akcję, a struktura wyceny jest bardziej stabilna.

To nie tylko wyjaśnia, dlaczego "Wielka Siedem Spółek Technologicznych" nadal dominuje w rankingach kapitalizacji rynkowej, ale także dlaczego aktywa indeksowe nadal osiągają nowe maksima, nawet gdy stopy procentowe są wysokie.

5. Rynek kryptowalut: od gier spekulacyjnych po strukturalną alokację aktywów

Aktywa kryptograficzne były kiedyś postrzegane jako "produkty spekulacyjne zrodzone przez zerowe stopy procentowe", ale w ciągu ostatnich dwóch lat środowiska wysokich stóp procentowych struktura rynku uległa głębokim zmianom:

1) ETH/BTC stało się celem alokacji "cyfrowych przepływów pieniężnych" i "cyfrowego złota"

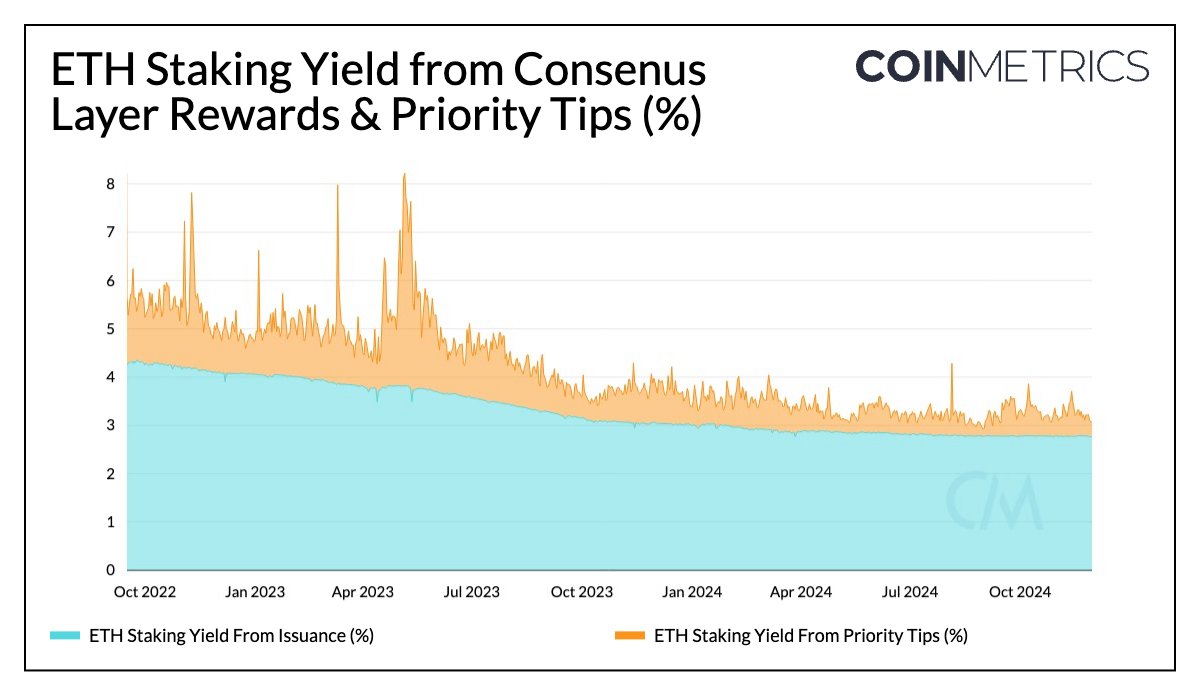

Trend zysku ze stakingu Ethereum ETH (roczny)

-

Roczna stopa zwrotu ze stakingu Ethereum utrzymuje się na poziomie 3,5%-4,5%, co ma cechy obligacji skarbowych.

-

BTC stał się podstawowym aktywem rezerwowym w kilku spółkach notowanych na giełdzie w USA, takich jak MicroStrategy.

-

Uruchomienia ETF-ów, mechanizmy ponownego zastawu, dochody finansowe z zarządzania on-chain itp. sprawiają, że ETH stanowi połączenie "stabilnego dochodu + niedoboru aktywów".

2) "Spread dividend" stablecoinów staje się niewidoczną pulą zysków

-

Circle osiągnął zysk w wysokości ponad 1,7 mld USD w 2024 r. z przychodów odsetkowych od amerykańskich obligacji skarbowych;

-

Tether zarobił ponad 4 miliardy dolarów na inwestycjach rezerwowych w ciągu ostatniego roku;

-

Ekosystem stablecoinów stał się bardziej opłacalny przy wysokich stopach procentowych, zwiększając stabilność całej infrastruktury DeFi.

3) Logika przetrwania rynku kryptowalut przesunęła się na "przepływ gotówki" i "systematyczny dochód"

-

spekulacyjne altcoiny i memy przypływy i odpływy;

-

Projekty z jasnymi modelami przychodów, takie jak Uniswap, EigenLayer i Lido, otrzymały przychylność finansowania.

-

Rynek zaczął oceniać aktywa on-chain z "ROE, przepływami pieniężnymi i zdolnością do odporności na inflację".

Rynek kryptowalut kończy przeskok od "spekulacji na historiach" do "spekulacji na strukturach".

6. Wniosek: Jest to przeszacowanie logiki aktywów, a nie reinkarnacja uwalniania wody w skali makro

Obniżki stóp procentowych z pewnością mogą spowodować wzrost cen aktywów, ale jeśli nie będą oparte na realnej rentowności i optymalizacji strukturalnej, ostatecznie powtórzą pęknięcie bańki po 2021 roku.

I tym razem amerykańskie rynki akcji i kryptowalut obierają zdrowszą ścieżkę:

-

wysokie stopy procentowe, ale kontrolowana inflacja;

-

Bodźce fiskalne nadal stymulują, a zyski przedsiębiorstw są naprawiane;

-

silne przedsiębiorstwa uzyskują przewagę w zakresie płynności finansowej;

-

Aktywa kryptowalutowe wracają do konkurencji modeli ekonomicznych.

Prawdziwa powolna hossa nie opiera się na maszynie do drukowania pieniędzy, ale na strukturalnej rekonfiguracji mechanizmu wyceny i dźwigni przepływów pieniężnych.

Obecna "bezczynność" Fedu jest najbardziej krytycznym tłem dla tej strukturalnej rewaluacji.