Armia XRP: Czy nie zasługujesz na więcej niż bycie darczyńcami dla elit Ripple?

Przychody protokołu Chainlink -> wykup tokenów LINK

Przychody protokołu Aave -> wykup tokenów AAVE

Przychody protokołu Hyperliquid -> wykup tokenów HYPE

Przychody protokołu Ethena -> wykup tokenów ENA

Przychody protokołu Maple -> wykup tokenów Syrup

Przychody protokołu Jupiter -> wykup tokenów JUP

Ripple sprzedaje XRP -> Ripple kupuje firmy dla siebie i przeprowadza wykupy akcji Ripple

Posiadacze XRP nie dostają nic poza minimalnym spaleniem wynoszącym 0,014% podaży XRP od 2012 roku.

>Każda społeczność kryptowalutowa ma hype, FUD i dezinformację, to nie jest unikalne dla XRP. BTC, ETH, SOL mają influencerów, którzy codziennie snują narracje.

Nie stanowią nawet 1% tego, co jest w przypadku XRP. Nigdy nie widziałem większej niezgodności między wyceną a fundamentami w historii niż to, co dotyczy XRP.

Nigdy nie widziałem niczego, co byłoby bliskie ilości dezinformacji wokół XRP, która jest codziennie rozpowszechniana na każdej platformie społecznościowej. Nic nie jest nawet 5% tego, co stanowi dezinformacja o XRP.

**CAŁOŚĆ** kapitalizacji rynkowej XRP wynika z:

1. Dezinformacji i fałszywego hype'u na temat nieistniejących partnerstw

2. Mylenia posiadania ekspozycji na Ripple Labs poprzez posiadanie XRP

3. Stronniczości kosztów jednostkowych. Niezliczeni naiwniacy myślą, że moneta jest "tania", ponieważ kosztuje 3 dolary.

Sieć nie ma ZERO fundamentów, które wspierałyby jej wycenę.

>Pokazują zespół marketingowy planujący wykorzystanie influencerów i spekulacji wokół kluczowych ogłoszeń, co dosłownie robi każdy większy projekt kryptowalutowy i technologiczny.

Nie, nie robią. To miało na celu rozpowszechnienie bezpodstawnych plotek o partnerstwach, które nie są prawdziwe, aby podnieść cenę XRP.

Tymczasem CTO Ripple otwarcie przyznał w tym roku:

"Banki nigdy nie będą historią sukcesu Ripple"

"Skupiliśmy się na bankach na początku, ponieważ komunikaty prasowe były dużą sprawą"

"Ripple: Hej, chcemy przesyłać dla was miliardy dolarów

Banki: Tak, w sumie nie chcemy, żebyście to robili."

@xrpbreezy @tezos_jeff @versusdapp

Pracuję teraz nad długim tekstem, ale to również bardzo dobrze to opisuje.

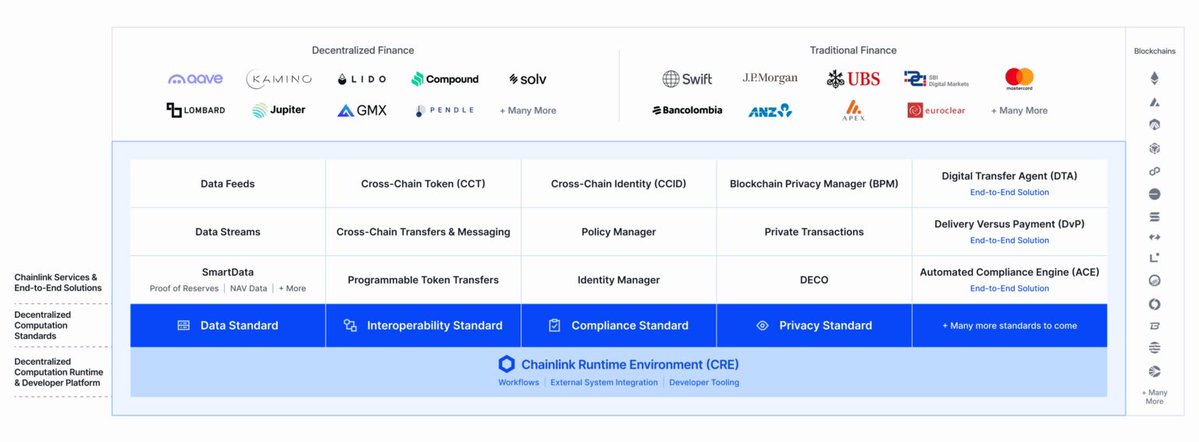

Dominacja Chainlinka po prostu nie może być zatrzymana

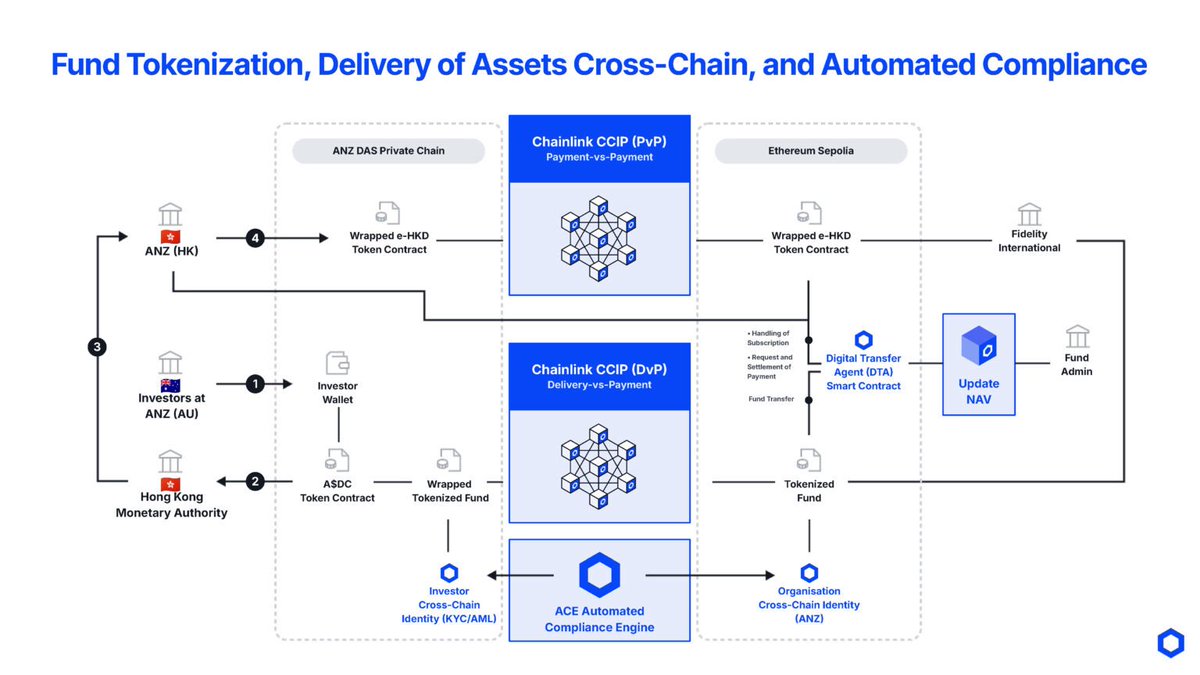

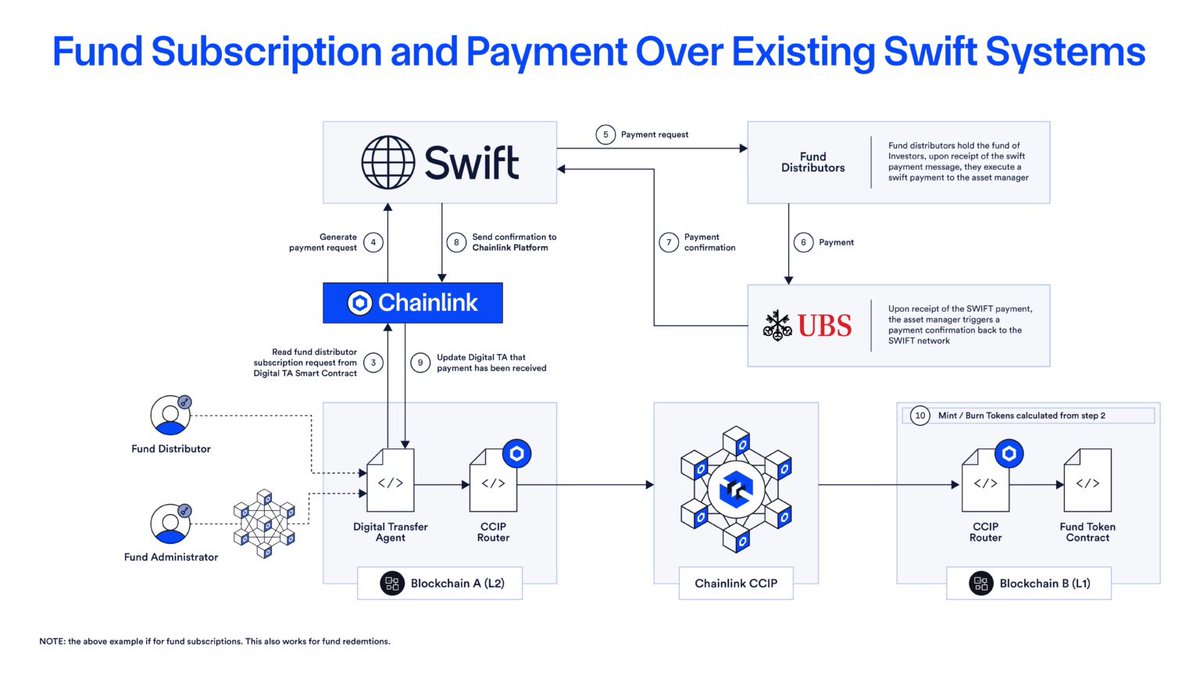

- Współpraca z największymi instytucjami finansowymi i infrastrukturami rynkowymi na świecie (Swift, DTCC, Euroclear, J.P. Morgan, Mastercard, Centralny Bank Brazylii, UBS, SBI, Fidelity International) w zakresie przyjmowania tokenizacji aktywów na dużą skalę, z rosnącą liczbą przypadków użycia w produkcji i coraz większą liczbą projektów w fazie przedprodukcyjnej osiągających wdrożenia na żywo

- Napędza gospodarkę DeFi z 68% udziałem w rynku we wszystkich łańcuchach (84%+ na Ethereum) w setkach aplikacji i 60+ publicznych ekosystemach blockchain, jednocześnie rozszerzając wsparcie dla łańcuchów z uprawnieniami (Kinexys od J.P. Morgan, Canton Network od Digital Asset)

- Działa na jedynej zintegrowanej i modułowej platformie, która obejmuje dostarczanie danych on-chain, interoperacyjność między łańcuchami, obliczenia z zachowaniem prywatności, automatyczną zgodność i łączność z systemami dziedzictwa (kluczowe wymagania dla tokenizowanych aktywów i złożonych aplikacji blockchain)

- Całkowita wartość zabezpieczona Chainlinka (TVS) w DeFi wynosi 91 miliardów dolarów (w tym pożyczki), co jest bezpośrednio monetyzowane za pomocą rozwiązań MEV-recapture, takich jak SVR, które zostały przyjęte przez największy protokół DeFi (Aave z 65 miliardami dolarów TVL), zdobywając dotychczas 450 tysięcy dolarów z jednego użytkownika na jednym rynku pożyczkowym na jednym blockchainie (więcej wzrostu w drodze)

- Działa w produkcji od ponad 6 lat z najwyższym poziomem bezpieczeństwa i niezawodności, nawet podczas ekstremalnej zmienności rynkowej (np. upadek FTX, zrzut COVID) i zatorów w sieci blockchain (skoki opłat gazowych w tysiącach dolarów), chroniąc DeFi przez lata

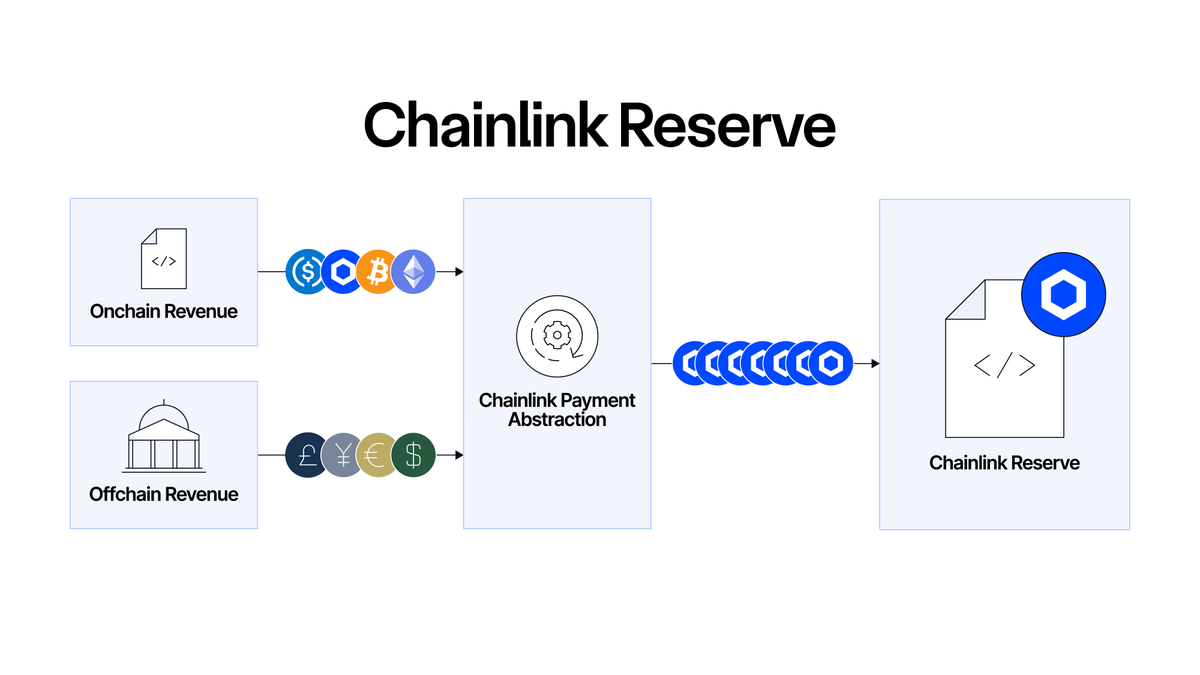

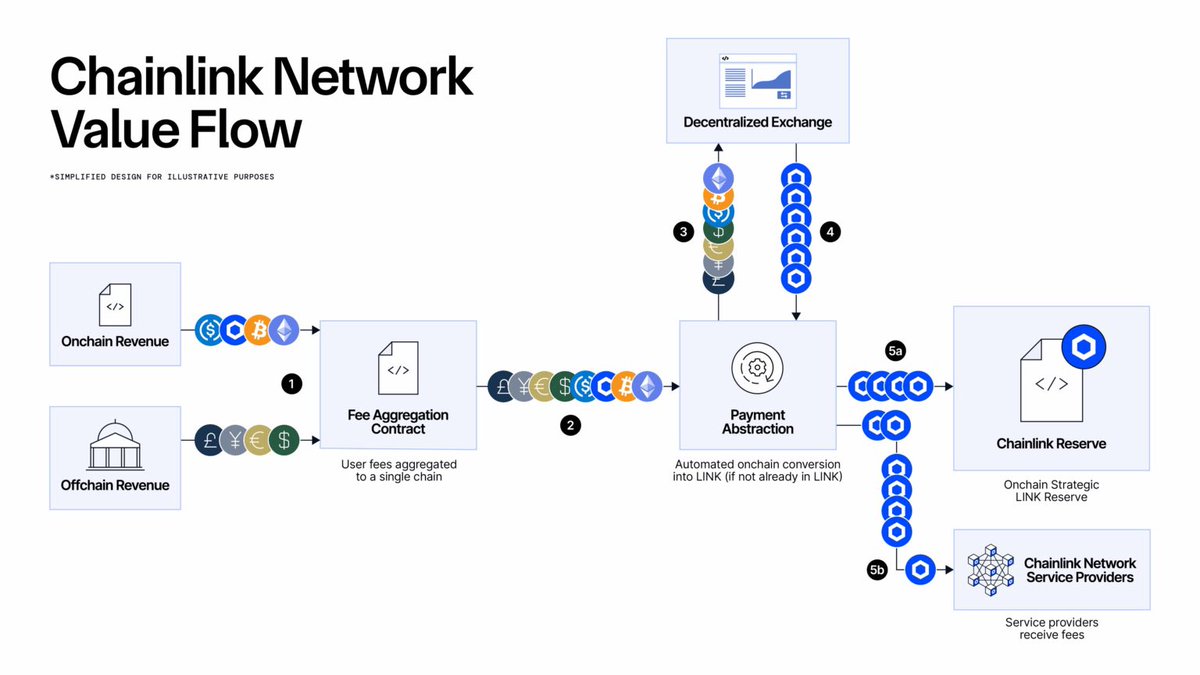

- Bezpośrednio łączy przyjęcie protokołu z przechwytywaniem wartości tokenów poprzez stworzenie Rezerwy Chainlink, która gromadzi $LINK, wykorzystując przychody offchain z umów z przedsiębiorstwami oraz przychody onchain z korzystania z usług (odkup), z setkami milionów dolarów w historycznych przychodach

- Bezpośrednio monetyzuje integrację Chainlinka w ekosystemach blockchain za pomocą programu Scale oraz przyjęcia przez przedsiębiorstwa poprzez integrację, użytkowanie i umowy serwisowe, które napędzają odkup tokenów $LINK z płatności w fiat i kryptowalutach

- Buduje infrastrukturę oracle od 2014 roku (przed Ethereum) i współpracuje bezpośrednio z Swiftem od 2016 roku, regularnie wprowadzając nowe protokoły i usługi, aby sprostać rosnącemu zapotrzebowaniu ze strony użytkowników instytucjonalnych

- Współpracuje bezpośrednio z urzędnikami rządu USA i regulatorami, w tym wielokrotnie spotykając się z SEC, Skarbem i innymi departamentami, oraz spotkał się publicznie z Trumpem wielokrotnie, a niedawny Raport o Aktywach Cyfrowych Białego Domu bezpośrednio podkreśla znaczenie Chainlinka i oracle

- Uruchomił zautomatyzowane rozwiązanie zgodności we współpracy z Apex Group (usługi 3,4 biliona dolarów w aktywach), GLIEF (wydawca jedynego globalnie przyjętego i wymaganego przez G-20 Zidentyfikatora Podmiotu Prawnego) oraz Stowarzyszeniem ERC-3643 (szeroko przyjęty standard tokenów z uprawnieniami), gdzie ERC-3643 został właśnie wspomniany w niedawnej mowie przewodniczącego SEC

- Bezpośrednio napędza wiele z największych stablecoinów, tokenizowanych funduszy i tokenizowanych akcji z danymi/interoperacyjnością/zgodnością, ponieważ instytucje szybko akceptują swoje plany wydawania i przyjmowania tokenizowanych RWAs na dużą skalę

- Wspierany przez jedną z największych społeczności deweloperów w ekosystemie kryptowalut (dziesiątki tysięcy deweloperów) oraz aktywną społeczność, która ma nieograniczone zasoby memów do wykorzystania (magia memetyczna)

- Buduje nową aktualizację architektoniczną nazwaną Chainlink Runtime Environment, która napędza programowalne przepływy pracy, umożliwiające orkiestrację złożonych aplikacji/transakcji, które obejmują systemy onchain i offchain, służąc jako system operacyjny kryptowalut

I tak dalej

Po prostu wygrywasz $LINK

@xrpbreezy @tezos_jeff @versusdapp To było omówione w tym większym poście.

To jest wątek poświęcony tylko najnowszej tokenomice.

Przyjęcie protokołu oznacza większe przychody. Przychody odkupywują token z rynku otwartego i przechowują go w inteligentnym kontrakcie.

Przychody kupują token na rynku i umieszczają go w inteligentnym kontrakcie. Im więcej generacji przychodów, tym więcej odkupu tokena. Istnieją również inne uzupełniające działania, które można podjąć w związku z węzłami, aby stworzyć dodatkowe pułapki podaży.

Na koniec dnia, *JEDYNĄ* rzeczą, która tworzy zrównoważoną, niesamowitą tokenomikę, jest posiadanie dużej generacji przychodów, która jest zgodna z tokenem, co ma/ma mieć protokół Chainlink i jest skierowane na token.

@xrpbreezy @tezos_jeff Oto tylko jedno źródło generowania przychodów, które znacznie się zwiększy, gdy rozszerzy się na więcej łańcuchów, więcej protokołów pożyczkowych, a wszystkie protokoły pożyczkowe uzyskają więcej TVL od instytucji.

Im większe TVL -> tym więcej przychodów na wykup tokenów.

Zamierzam podzielić się małym niedzielnym nuggetem, który gwarantuję, że żadna firma badawcza w zakresie kryptowalut, żaden podcaster kryptowalutowy, żaden VC kryptowalutowy, żaden gość z mediów społecznościowych związanych z kryptowalutami, nigdy nie zwrócił uwagi:

TVL aktywów na łańcuchu nie jest proporcjonalnie skorelowane z akumulacją wartości tokena gazowego tego łańcucha.

Przykład:

Weź 10 miliardów stablecoinów/tokenizowanych RWAs/ETH/czegokolwiek, wrzuć to do Aave na rok, zarejestruj 50 milionów dolarów dochodu z zysku i wypłać to za 3 dolary w opłatach gazowych ETH.

TVL: 10 miliardów dolarów

Dochód z zysku: 50 milionów dolarów

Akumulacja wartości do ETH: 3 dolary

Ale w przeciwieństwie do tego, TVS Chainlink na protokołach pożyczkowych *JEST* akumulatywne dla Chainlink i tego protokołu pożyczkowego w proporcji do tego TVS:

Im więcej TVS w Aave (zabezpieczone przez Chainlink) -> Większe pożyczki -> Większe likwidacje -> Większe marże zysku dla poszukiwaczy, aby likwidować te pożyczki -> Większe oferty, które poszukiwacze zapłacą Chainlink za prawa do likwidacji.

Pieniądze płacone przez poszukiwaczy są następnie dzielone przez Chainlink i Aave.

Stąd, Smart Value Recapture (SVR, rozwiązanie OEV) Chainlink to sposób, w jaki bezpośrednio monetyzujesz TVS zabezpieczone przez feedy cenowe Chainlink.

Im większy TVS -> Tym więcej akumulacji wartości zarówno dla Chainlink, jak i protokołów pożyczkowych korzystających z jego feedów.

W tym załączonym przykładzie (likwidacja pożyczki o wartości 2,8 miliona dolarów, a poszukiwacz zapłacił 100 tys. dolarów Chainlink za prawa do likwidacji, które następnie są dzielone między Aave i Chainlink.

Do przemyślenia.

42,42 tys.

229

Treści na tej stronie są dostarczane przez strony trzecie. O ile nie zaznaczono inaczej, OKX nie jest autorem cytowanych artykułów i nie rości sobie żadnych praw autorskich do tych materiałów. Treść jest dostarczana wyłącznie w celach informacyjnych i nie reprezentuje poglądów OKX. Nie mają one na celu jakiejkolwiek rekomendacji i nie powinny być traktowane jako porada inwestycyjna lub zachęta do zakupu lub sprzedaży aktywów cyfrowych. Treści, w zakresie w jakim jest wykorzystywana generatywna sztuczna inteligencja do dostarczania podsumowań lub innych informacji, mogą być niedokładne lub niespójne. Przeczytaj podlinkowany artykuł, aby uzyskać więcej szczegółów i informacji. OKX nie ponosi odpowiedzialności za treści hostowane na stronach osób trzecich. Posiadanie aktywów cyfrowych, w tym stablecoinów i NFT, wiąże się z wysokim stopniem ryzyka i może podlegać znacznym wahaniom. Musisz dokładnie rozważyć, czy handel lub posiadanie aktywów cyfrowych jest dla Ciebie odpowiednie w świetle Twojej sytuacji finansowej.