Toen Wall Street ETH begon op te pikken, luidde Ethereum een hoogtepunt in

Originele titel: The Ticker is $ETH

Originele auteur: MONK, Messari Analyst

Originele compilatie: Deep Tide TechFlow

Het transactiesymbool is $ETH.

Wall Street beleeft een crypto-hoogtepunt.

Traditionele financiën (TradFi) putten de middelen van het groeiverhaal uit. Kunstmatige intelligentie is een hot topic in de markt geworden, maar de focus is overdreven en softwarebedrijven zijn tegenwoordig lang niet meer zo aantrekkelijk als in de jaren 2000 en 2010.

Op een dieper niveau weten groei-investeerders die kapitaal hebben opgehaald om te investeren in innovatieverhalen en enorme bruikbare markten (TAM's) dat de meeste AI-gerelateerde bedrijven belachelijke premies hebben en dat andere zogenaamde 'groei'-verhalen niet langer gemakkelijk te vinden zijn. Het eens zo zeer gewaardeerde FAANG-aandeel verandert ook in een samengesteld activum met "goede kwaliteit, maximale winst en matige jaarlijkse groei".

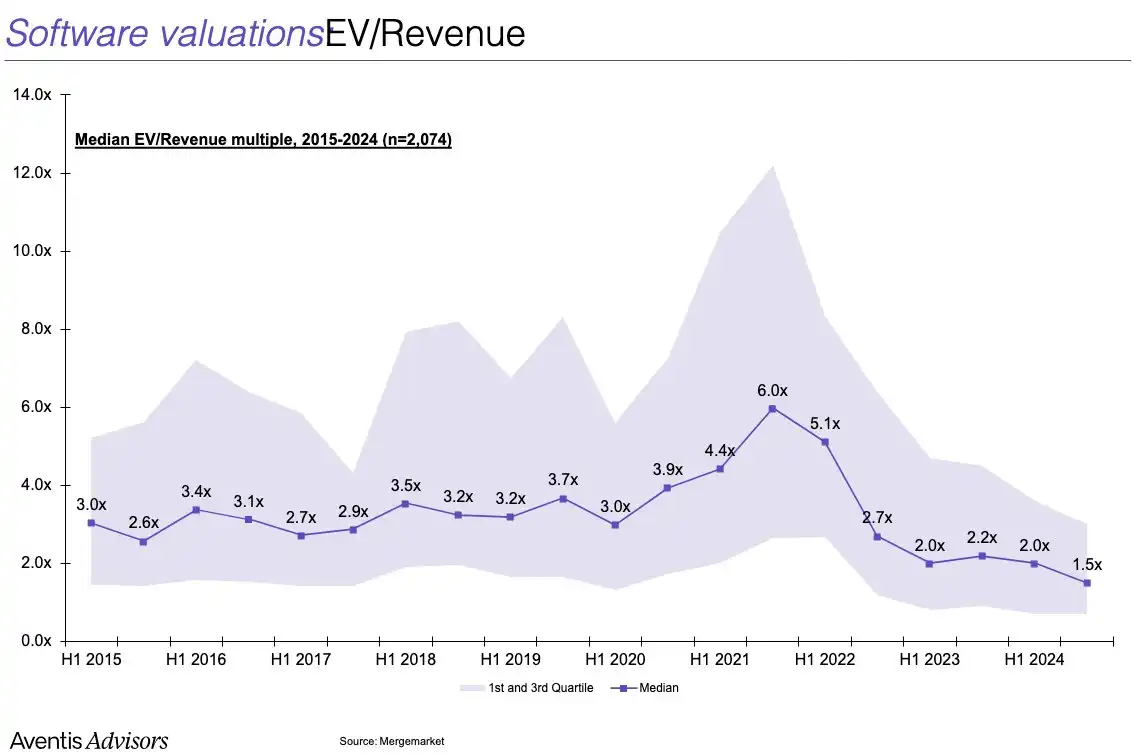

Zo is de mediane enterprise value-to-revenue (EV/Rev) multiple voor softwarebedrijven gedaald tot onder de 2,0x.

Toen kwamen cryptocurrencies in de lucht.

Bitcoin ($BTC) brak recordhoogtes, de Amerikaanse president promootte onze activa zwaar tijdens een persconferentie en een golf van regelgevende rugwind duwde de crypto-activaklasse voor het eerst sinds 2021 weer in de schijnwerpers.

BTC, COIN, HOOD, CIRCLE vs. SPY en QQQ (Bron: Artemis)

Deze keer zijn de hoofdrolspelers niet langer NFT's en Dogecoin. Deze keer is het het tijdperk van digitaal goud, stablecoins, "tokenization" en betalingshervorming. Stripe en Robinhood beweren dat crypto een kernfocus zal zijn voor hun volgende groeironde; $COIN (Coinbase) is met succes toegetreden tot de S&P 500-index; Circle laat de wereld zien dat cryptocurrencies aantrekkelijk genoeg zijn dat groeiaandelen opnieuw winstmultiples kunnen negeren.

Maar hoe verhoudt het zich allemaal tot $ETH?

Voor degenen onder ons crypto natives ziet de ruimte voor slimme contractplatforms er erg gefragmenteerd uit. Er is Solana, er is Hyperliquid en een dozijn opkomende high-performance blockchains en Rollups (on-chain schaaloplossingen).

We weten dat de voorsprong van Ethereum echt is uitgedaagd en dat het wordt geconfronteerd met een existentiële bedreiging. We weten ook dat het het probleem van het vastleggen van waarde niet oplost.

Maar ik betwijfel ten zeerste of Wall Street hier iets van begrijpt. Ik durf zelfs te zeggen dat de meeste Wall Street-investeerders bijna niets over Solana weten. Als we eerlijk zijn, zijn XRP, Litecoin, Chainlink, Cardano en Dogecoin misschien wel bekender op de externe markt dan $SOL. Deze mensen staan immers al enkele jaren onverschillig tegenover de hele crypto-activaklasse.

Wat Wall Street weet, is dat $ETH de belichaming is van het "Lindy-effect" (wat betekent dat dingen die al heel lang bestaan, waarschijnlijker zullen blijven bestaan), dat al jaren in de strijd is getest en al jaren de belangrijkste "bèta-investeringsoptie" $BTC is. Wat Wall Street ziet, is dat $ETH het enige andere crypto-activum is dat een liquide ETF heeft. Wall Street is enthousiast over de opkomende katalysator versus klassiek beleggen in relatieve waarde.

Degenen in een pak weten misschien niet veel over cryptocurrency, maar ze weten dat Coinbase, Kraken en nu Robinhood allemaal hebben besloten om "voort te bouwen op Ethereum". Met minimale due diligence kunnen ze ontdekken dat de Ethereum-keten de grootste pool van stablecoins heeft. Ze zullen beginnen met het berekenen van de "wiskunde van de maanlanding" en zich al snel realiseren dat $BTC weliswaar een recordhoogte heeft bereikt, maar dat $ETH nog steeds meer dan 30% onder het hoogste punt van 2021 ligt.

Je denkt misschien dat relatieve underperformance pessimistisch overkomt, maar deze mensen hebben verschillende manieren van beleggen. Ze zijn meer bereid om goedkopere maar goed gerichte activa te kopen dan om hogere activa na te jagen waardoor ze zich afvragen of ze "de kans hebben gemist".

Ik denk dat ze gekomen zijn. Investeringsautorisatie is geen probleem en elk fonds kan blootstelling aan cryptocurrency stimuleren met de juiste prikkels. Hoewel Crypto Twitter (CT) heeft verklaard dat het $ETH meer dan een jaar niet meer zal tegenkomen, is de ticker de afgelopen maand goed blijven presteren.

Vanaf dit jaar is $SOLETH met bijna 9% gedaald. De marktdominantie van Ethereum bereikte in mei een dieptepunt en heeft sindsdien de langste opwaartse trend sinds medio 2023 geregistreerd.

Als de hele crypto Twitter (CT) $ETH bestempelt als een "vervloekte munt", waarom presteert het dan nog steeds beter?

Het antwoord is: het trekt nieuwe kopers aan.

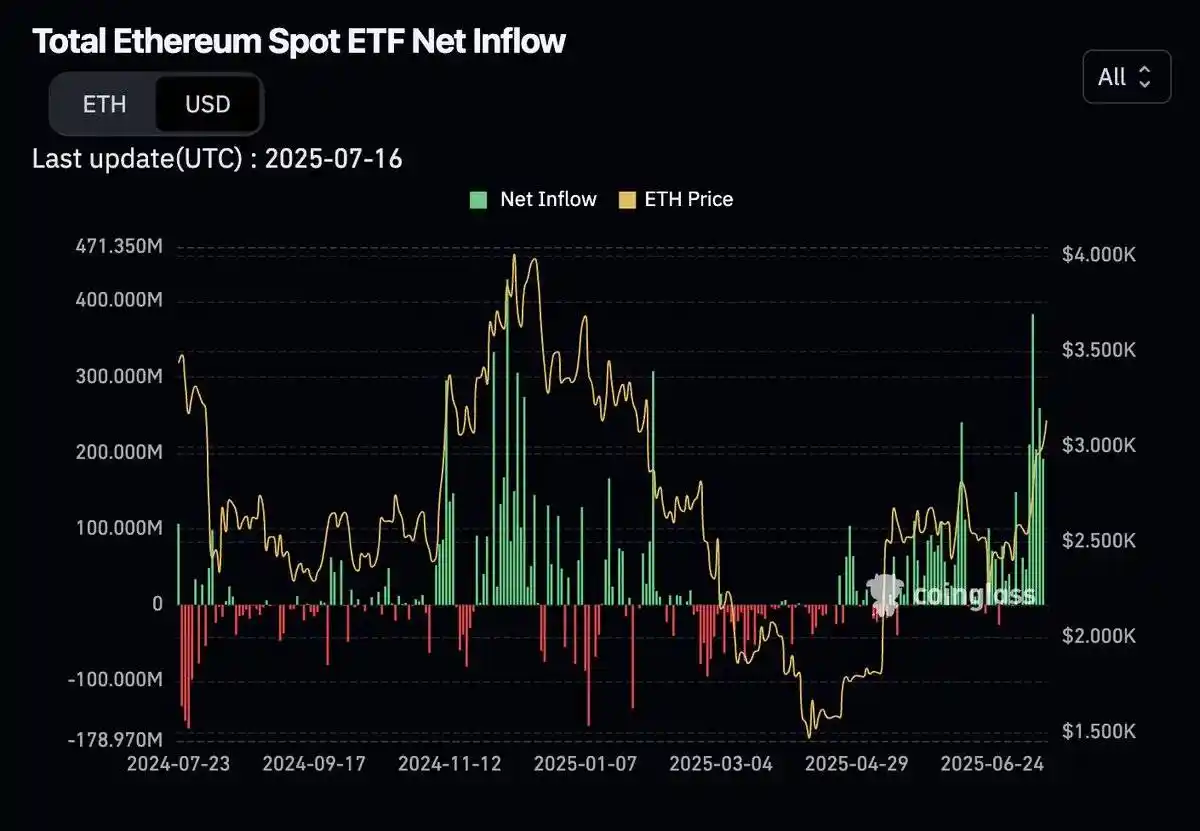

Sinds maart van dit jaar vertoont de instroom van contante ETF's een eenrichtingsgroeitrend.

Bron: Coinglass

Microstrategy-klonen, vergelijkbaar met $ETH, voegen agressieve posities toe aan de markt en voegen een vroege structurele hefboomwerking toe aan de markt.

Misschien realiseren sommige crypto-natives zich dat ze onvoldoende blootstelling hebben aan $ETH en beginnen ze hun posities opnieuw te kalibreren, mogelijk uit de $BTC en $SOL die de afgelopen twee jaar beter hebben gepresteerd dan Ethereum.

Ik zeg niet dat Ethereum de problemen heeft opgelost die het heeft. Ik denk dat wat er in dit stadium waarschijnlijk zal gebeuren, is dat $ETH als activum begint los te koppelen van het Ethereum-netwerk zelf.

Externe kopers zorgen voor een paradigmaverschuiving in $ETH activa en dagen onze vooroordelen uit dat het alleen maar zal dalen. Beren zullen uiteindelijk gedwongen worden hun posities te sluiten. Daarna zal het crypto-native kapitaal de rally gaan achtervolgen totdat er een soort volledige speculatieve razernij voor $ETH ontstaat en eindigt met een spectaculaire top.

Als dit allemaal gebeurt, dan is de all-time high (ATH) niet al te ver weg.

Link naar origineel artikel