Mai Tong MSX Research: Stablecoin yang sama didepegged, mengapa USDe bertahan dan LUNA kembali ke nol?

Persimpangan peristiwa depegging Oktober 2025 dan prediksi Hayek

Pada 11 Oktober 2025, kepanikan di pasar kripto memicu guncangan ekstrem pada stablecoin sintetis USDe - USDe turun menjadi sekitar $0,65 (turun sekitar $1 dari $1 dalam satu hari) dalam "kehancuran epik" di mana Bitcoin anjlok dari $117.000 menjadi $105.900 (turun 13,2% dalam satu hari) dan Ethereum anjlok 16% dalam satu hari 34%), diikuti oleh pemulihan dalam beberapa jam. Selama periode yang sama, volume likuidasi 24 jam pasar kripto global melonjak menjadi $19,358 miliar, dan 1,66 juta pedagang terpaksa menutup posisi mereka, mencetak rekor untuk likuidasi satu hari terbesar dalam sejarah.

Dari perspektif kinerja pasar mikro, kedalaman kumpulan likuiditas USDe-USDT di bursa terdesentralisasi Uniswap hanya $3,2 juta pada puncak acara, penurunan 89% dari sebelum acara, menghasilkan diskon 25% pada 100.000 USDe sell order karena slippage (pending order $0,7, harga transaksi aktual $0,62). Pada saat yang sama, enam pembuat pasar terkemuka menghadapi risiko likuidasi nilai margin sebesar 40% karena penggunaan USDe sebagai cross-margin, yang semakin memperburuk lubang hitam likuiditas pasar.

Namun, "krisis" ini mengantarkan pembalikan kunci dalam waktu 24 jam: harga USDe secara bertahap pulih menjadi $0,98, dan bukti cadangan pihak ketiga yang diungkapkan oleh Ethena Labs menunjukkan bahwa rasio agunannya tetap di atas 120%, dan skala jaminan berlebih mencapai $66 juta; Lebih penting lagi, fungsi penebusan pengguna selalu normal, dan aset seperti ETH dan BTC dalam agunan dapat diuangkan kapan saja, yang telah menjadi dukungan inti untuk perbaikan kepercayaan pasar.

Menurut McStone MSX Research Institute, kurva "plunge-recovery" ini sangat kontras dengan hasil LUNA-UST yang benar-benar nol setelah depegging LUNA-UST pada tahun 2022, dan juga menempatkan peristiwa ini di luar kategori "volatilitas stablecoin" biasa - ini menjadi uji stres ekstrem pertama dari teori "denasionalisasi uang" Hayek di era digital.

Pada tahun 1976, Hayek mengusulkan dalam "The Denationalization of Money" bahwa "uang, seperti komoditas lainnya, paling baik ditawarkan oleh penerbit swasta melalui persaingan daripada oleh monopoli pemerintah." Dia berpendapat bahwa monopoli pemerintah atas penerbitan uang "adalah akar penyebab dari semua penyakit sistem moneter," dan bahwa masalah terbesar dengan mekanisme monopoli adalah bahwa hal itu menghambat proses menemukan bentuk uang yang lebih baik. Di bawah kerangka kompetitif yang dia bayangkan, mata uang yang diterbitkan secara pribadi harus mempertahankan daya beli yang stabil atau dihilangkan oleh pasar karena hilangnya kepercayaan publik; Akibatnya, penerbit mata uang pesaing "memiliki insentif yang kuat untuk membatasi jumlah mereka atau kehilangan bisnis mereka."

Setengah abad kemudian, munculnya USDe mencerminkan ekspresi kontemporer dari gagasan ini. Itu tidak bergantung pada cadangan mata uang fiat negara, tetapi didukung oleh aset konsensus pasar kripto dan menjaga stabilitas melalui lindung nilai derivatif. Terlepas dari hasil de-anchoring dan pemulihan pada Oktober 2025, praktik mekanisme ini dapat dilihat sebagai eksperimen dunia nyata dari "persaingan untuk menemukan uang berkualitas tinggi" Hayek - ini tidak hanya memverifikasi potensi kekuatan regulasi diri pasar dalam stabilitas moneter, tetapi juga mengungkapkan ketahanan kelembagaan dan arah evolusi mata uang pribadi digital dalam lingkungan yang kompleks.

Inovasi mekanisme USDe

Struktur trinitas "collateral-hedging-income" USDe, setiap tautan diresapi dengan logika regulasi pasar spontan, daripada kendala koersif dari desain terpusat, yang sangat konsisten dengan penekanan Hayek bahwa "tatanan pasar muncul dari tindakan spontan individu".

Sistem jaminan: basis nilai yang dibangun oleh konsensus pasar

Pemilihan agunan USDe sepenuhnya mengikuti konsensus likuiditas pasar kripto - ETH dan BTC bersama-sama menyumbang lebih dari 60%, dan kedua aset ini tidak ditunjuk oleh lembaga mana pun, tetapi telah diakui oleh investor global sebagai "aset keras di dunia digital" dalam lebih dari satu dekade perdagangan. Derivatif staking likuid tambahan (WBETH, BNSOL, dll.) juga merupakan produk spontan pasar untuk meningkatkan efisiensi modal, yang tidak hanya dapat mempertahankan pendapatan staking tanpa mengorbankan likuiditas; USDT/USDC, yang menyumbang 10%, adalah "alat stabilitas transisi" yang dipilih oleh pasar, menyediakan penyangga untuk USDe dalam kondisi pasar yang ekstrem.

Seluruh sistem agunan selalu mempertahankan keadaan berlebih, dan rasio agunan masih lebih dari 120% pada saat insiden pada Oktober 2025, dan dihargai dan secara otomatis dibersihkan oleh kontrak pintar secara real time.

Mekanisme stabilitas: Lindung nilai spontan di pasar derivatif

Perbedaan inti antara USDe dan stablecoin tradisional yang didukung fiat adalah bahwa mereka tidak bergantung pada "cadangan mata uang fiat yang didukung oleh kredit nasional", tetapi mencapai lindung nilai risiko melalui posisi short di pasar derivatif. Inti dari desain ini adalah menggunakan likuiditas pasar derivatif kripto global untuk memungkinkan pasar itu sendiri menyerap fluktuasi harga - ketika harga ETH naik, keuntungan aset spot mengimbangi kerugian pendek; Ketika harga ETH turun, keuntungan short menebus kerugian spot, dan seluruh proses sepenuhnya didorong oleh sinyal harga pasar tanpa intervensi kelembagaan terpusat.

Ketika ETH anjlok sebesar 16% pada Oktober 2025, mekanisme lindung nilai ini tidak gagal meskipun ada jeda singkat karena penipisan likuiditas instan - posisi short yang dipegang oleh Ethena Labs akhirnya menghasilkan keuntungan mengambang sebesar $120 juta, yang bukan berasal dari subsidi administratif, tetapi dari transaksi sukarela antara sisi panjang dan pendek di pasar derivatif.

Mekanisme imbal hasil: Insentif spontan untuk menarik partisipasi pasar

Model "pendapatan gagal + pinjaman bergulir" yang dirancang oleh USDe bukanlah "pembayaran suku bunga tinggi yang kaku" dalam keuangan tradisional, tetapi kompensasi yang wajar bagi pelaku pasar untuk menanggung risiko. Subsidi dasar 12% tahunan berasal dari investasi spontan dana ekologis dalam "meningkatkan peredaran uang"; Mekanisme memperbesar leverage hingga 3-6 kali dan pengembalian tahunan 40%-50% melalui pinjaman bergulir pada dasarnya memungkinkan pengguna memilih kecocokan antara risiko dan pengembalian secara mandiri - pengguna yang bersedia menanggung risiko leverage yang lebih tinggi dapat memperoleh pengembalian yang lebih tinggi; Pengguna dengan selera risiko rendah dapat memilih staking dasar.

Perbandingan Mekanisme Tiga Stablecoin: Pembagian Pilihan Pasar dan Intervensi Administratif

--

--

Kebenaran > Tes Pasar: Mengapa USDe Dapat Menarik Garis yang Jelas dengan LUNA-UST

Peristiwa de-anchor Oktober 2025 sering disalahpahami sebagai "jenis eksposur risiko yang sama" antara USDe dan LUNA-UST, tetapi dari perspektif sekolah Austria, perbedaan mendasar antara keduanya sepenuhnya disorot dalam tes ini - pemulihan USDe adalah keberhasilan "mata uang non-nasional yang diuji oleh pasar", sedangkan runtuhnya LUNA-UST adalah hasil yang tak terelakkan dari "inovasi semu yang jauh dari aset riil".

Perbedaan penting dalam jangkar nilai: aset riil vs. ekspektasi nihilistik

Jangkar nilai USDe adalah aset riil seperti ETH dan BTC yang dapat diuangkan kapan saja, dan bahkan dalam kondisi pasar yang ekstrem, pengguna masih dapat memperoleh aset kripto yang setara melalui mekanisme penebusan - selama depegging pada Oktober 2025, fungsi penebusan USDe akan selalu beroperasi secara normal, dan bukti cadangan pihak ketiga menunjukkan bahwa itu dijamin secara berlebihan sebesar $66 juta, dan "janji nilai yang dapat diuangkan" ini adalah dasar kepercayaan pasar.

LUNA-UST, di sisi lain, tidak didukung oleh aset riil apa pun, dan nilainya sepenuhnya bergantung pada "ekspektasi pengguna untuk harga LUNA." Ketika kepanikan pasar pecah, mekanisme pertukaran UST perlu direalisasikan dengan menerbitkan LUNA tambahan, dan LUNA tambahan yang tidak terbatas akhirnya kehilangan nilai, menyebabkan seluruh sistem runtuh. "Mata uang yang didukung aset" ini telah melanggar prinsip Hayek bahwa "uang harus memiliki basis nilai nyata" sejak awal, dan keruntuhan adalah hasil yang tak terelakkan.

Perbedaan logis dalam respons krisis: perbaikan pasar spontan vs. kegagalan intervensi administratif

Respons USDe setelah unanchoring sepenuhnya mengikuti logika pasar: Ethena Labs tidak mengeluarkan "rencana bailout gaya perintah eksekutif", tetapi mengirimkan sinyal ke pasar tentang "transparansi mekanisme dan keamanan aset" dengan mengungkapkan bukti cadangan, mengoptimalkan struktur agunan (mengurangi proporsi derivatif indai likuid dari 25% menjadi 15%), dan membatasi kelipatan leverage. Pada akhirnya, ini bergantung pada kepercayaan spontan pengguna untuk mencapai perbaikan harga.

Tanggapan LUNA-UST terhadap krisis adalah "kegagalan intervensi administratif" yang khas: Luna Foundation Guard mencoba menyelamatkan pasar dengan menjual cadangan Bitcoin, tetapi operasi terpusat ini tidak dapat menahan aksi jual spontan di pasar - Bitcoin sendiri juga jatuh dalam kondisi pasar yang ekstrem, dan aset cadangan sangat terikat pada risiko UST, dan bailout akhirnya gagal.

Perbedaan vitalitas jangka panjang: kemampuan beradaptasi pasar vs. kerentanan mekanisme

USDe tidak hanya memulihkan harganya setelah depegging, tetapi juga meningkatkan kemampuan beradaptasi jangka panjangnya melalui pengoptimalan mekanisme: membatasi leverage pinjaman sirkular hingga 2x, memperkenalkan aset obligasi treasury (USDtb) yang sesuai untuk meningkatkan stabilitas agunan, dan mendiversifikasi posisi lindung nilai di seluruh bursa - penyesuaian ini tidak berasal dari perintah eksekutif, tetapi merupakan respons spontan terhadap umpan balik pasar, membuat mekanisme lebih sejalan dengan hukum pasar "pencocokan risiko-pengembalian".

LUNA-UST tidak memiliki kemampuan beradaptasi pasar sejak awal: protokol Anchor intinya memiliki tingkat bunga tinggi sebesar 20%, mengandalkan subsidi berkelanjutan dari dana ekologis daripada kebutuhan pembayaran riil (skenario pembayaran riil UST menyumbang kurang dari 5%). Ketika subsidi tidak dapat dipertahankan, rantai modal putus dan seluruh sistem runtuh dalam sekejap. Model "mengandalkan subsidi administrasi yang tidak berkelanjutan" ini ditakdirkan untuk tidak bertahan dalam persaingan pasar untuk waktu yang lama.

Kelemahan mekanisme dan refleksi kritis: dilema pertumbuhan mata uang non-negara

Nilai inovatif USDe tidak dapat disangkal, tetapi dalam uji stres dan operasi harian pada Oktober 2025, desain mekanismenya masih menyimpang dari konsep Hayek tentang "regulasi spontan pasar lengkap", mengungkap risiko dan bahaya tersembunyi yang perlu waspada.

Risiko konsentrasi agunan: Pengikatan sistematis USDe dalam siklus aset kripto

Lebihdari 60% agunan USDe terkonsentrasi di ETH dan BTC, yang sejalan dengan konsensus likuiditas saat ini di pasar kripto, tetapi terjebak dalam dilema "pengikatan siklus pasar tunggal". De-anchoring pada Oktober 2025 pada dasarnya adalah efek riak yang dipicu oleh penurunan sepihak di pasar kripto - ketika ETH anjlok 16% dalam satu hari, penyusutan seketika dalam kapitalisasi pasar agunan, bahkan dengan lindung nilai derivatif, masih menyebabkan kepanikan pasar.

Yang lebih mengkhawatirkan adalah bahwa derivatif staking likuid saat ini (WBETH, dll.) dalam agunan sekunder belum dipisahkan dari ekosistem Ethereum, yang pada dasarnya merupakan "turunan sekunder dari aset kripto" dan gagal mencapai diversifikasi risiko yang sebenarnya. Struktur jaminan "sirkulasi internal aset kripto" ini masih rapuh dibandingkan dengan logika uang tradisional yang mengandalkan nilai ekonomi riil.

Keterbatasan mekanisme lindung nilai: Bursa terpusat secara implisit mengandalkan

USDe untuk lindung nilai derivatif sangat bergantung pada likuiditas bursa terpusat terkemuka, dan jeda singkat dari mekanisme lindung nilai pada Oktober 2025 justru disebabkan oleh kesalahan likuiditas yang disebabkan oleh penangguhan perdagangan kontrak abadi oleh bursa terkemuka. Posisi short USDe saat ini terkonsentrasi pada dua bursa, sehingga sulit untuk sepenuhnya menjauh dari penerimaan pasif aturan platform terpusat.

Selain itu, fluktuasi tajam dalam tingkat pendanaan mengungkap ketunggalan alat lindung nilai. USDe saat ini hanya mengandalkan kontrak perpetual untuk lindung nilai risiko dan tidak memiliki kombinasi opsi dan futures, sehingga sulit untuk menyesuaikan strategi lindung nilai dengan cepat ketika kekuatan long dan short sangat tidak seimbang, yang mencerminkan bahwa desain mekanismenya belum sepenuhnya memanfaatkan kemampuan penetapan harga multi-risiko pasar.

Peningkatan Jangkar RWA: Jalur Lanjutan Mata Uang Non-Nasional

Dalam menghadapi kelemahan mekanis yang ada, mengintegrasikan ke dalam sistem penahan aset RWA yang dioptimalkan seperti token emas dan token saham AS tidak hanya merupakan koreksi yang tepat dari kekurangan USDe, tetapi juga pilihan yang tak terelakkan sejalan dengan tren eksplosif pasar RWA (mencapai US$26,4 miliar pada tahun 2025, peningkatan tahunan sebesar 113%). Peningkatan ini bukan keberangkatan dari inti non-nasionalisasi, tetapi dengan melabuhkan nilai ekonomi riil, konsep Hayek lebih vital di era digital.

Nilai mata uang logis yang mendasari yang ditambatkan oleh RWA

harus berasal dari aset riil dari konsensus pasar yang luas, dan aset RWA memiliki atribut ini - emas, sebagai mata uang keras seribu tahun, memiliki konsensus nilai yang melampaui negara dan era; Token saham AS sesuai dengan pendapatan ekonomi riil perusahaan terdaftar, menambatkan kemampuan perusahaan untuk menciptakan nilai; Token obligasi Treasury mengandalkan kekuatan pajak negara-negara berdaulat untuk memberikan tolok ukur nilai volatilitas rendah. Nilai aset ini tidak bergantung pada siklus pasar kripto, tetapi berasal dari produksi dan perdagangan dunia nyata, yang dapat membangun "penyangga nilai lintas pasar" untuk USDe.

Perbedaan inti antara BUIDL dan USDe adalah bahwa BUIDL bergantung pada penerbitan kelembagaan terpusat, sedangkan USDe dapat mewujudkan konfirmasi dan penilaian aset RWA yang terdesentralisasi melalui kontrak pintar, benar-benar mempraktikkan logika "manajemen pasar spontan".

Strategi Adaptasi dan Alokasi untuk Aset RWA yang Terdiversifikasi

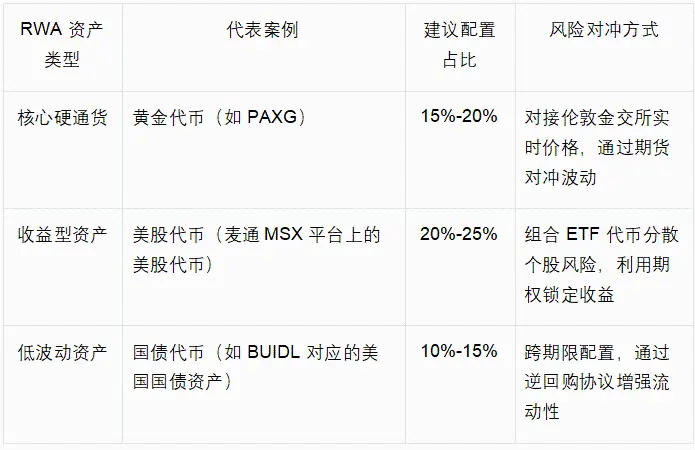

Peningkatan penahan RWA USDe harus mengikuti prinsip "konsensus pasar pertama, adaptasi diversifikasi risiko", dikombinasikan dengan kematangan tokenisasi RWA saat ini, untuk membangun sistem alokasi tiga lapis "inti-tambahan-elastis", seperti yang ditunjukkan pada tabel berikut:

Konfigurasi ini dapat mengurangi proporsi jaminan aset kripto dalam USDe dari 80% saat ini menjadi 40%-50%, mempertahankan keunggulan likuiditas pasar kripto sekaligus mencapai diversifikasi risiko lintas pasar melalui aset RWA. Mengambil token emas sebagai contoh, korelasi harganya dengan ETH hanya 0,2, yang dapat bertindak sebagai "jangkar nilai" ketika pasar kripto jatuh, menghindari kepanikan penjualan yang terkonsentrasi pada Oktober 2025.

Pencerahan kembali Sekolah Austria: logika evolusi dari inovasi hingga kedewasaan

Kelemahan USDe dan jalur peningkatan RWA semakin menegaskan konotasi mendalam dari "Denasionalisasi Mata Uang" Hayek: mata uang yang didenasionalisasi bukanlah desain mekanisme statis, tetapi proses evolusi pasar yang dinamis, dan hanya melalui koreksi diri dan inovasi yang berkelanjutan dapat menang dalam persaingan mata uang.

Evolusi basis nilai: Dari konsensus pasar tunggal ke pematok nilai lintas domain

USDe Jaminan aset kripto saat ini adalah "bentuk utama" mata uang non-negara di era digital - konsensus nilainya terbatas pada pelaku pasar kripto. Inti dari mengintegrasikan aset RWA adalah untuk memperluas konsensus nilai ke keuangan tradisional dan ekonomi riil, meningkatkan basis nilai USDe dari "konsensus digital" menjadi "nilai riil lintas domain". Evolusi ini sepenuhnya sejalan dengan pernyataan Hayek bahwa "nilai mata uang harus berasal dari kepercayaan pasar terluas", dan ketika USDe berlabuh pada beberapa aset seperti aset kripto, emas, dan saham AS pada saat yang sama, kemampuannya untuk menahan risiko pasar tunggal akan ditingkatkan secara signifikan, benar-benar menjadi "pembawa nilai di luar kedaulatan dan pasar tunggal".

Peningkatan mekanisme penyesuaian: dari satu instrumen ke beberapa sinergi pasar

Mekanisme lindung nilai USDe saat ini bergantung pada satu pasar derivatif, yang merupakan manifestasi dari "pemanfaatan instrumen pasar yang tidak memadai". Penekanan Hayek pada "penyembuhan diri pasar" harus didasarkan pada sinergi multi-pasar - integrasi aset RWA tidak hanya memperkaya agunan tetapi juga menciptakan kemungkinan lindung nilai sinergis "pasar derivatif kripto + pasar keuangan tradisional". Misalnya, volatilitas token saham AS dapat dilindung nilai melalui opsi saham tradisional, sedangkan token emas dapat dihubungkan ke kontrak berjangka di pasar emas London, membuat mekanisme lindung nilai lebih tangguh dan menghindari ketergantungan pada likuiditas pasar tunggal.

Kesimpulan: Dari Tolok Ukur Inovasi ke Paradigma Evolusi Pengujian

pasar pada Oktober 2025 tidak hanya memverifikasi nilai USDe sebagai tolok ukur inovasi dalam mata uang non-negara, tetapi juga mengungkapkan jalur evolusi yang tak terelakkan dari "inovasi primer" menjadi "mata uang yang matang". Perbedaan mendasar antara itu dan LUNA-UST terletak pada dukungan nilai nyata dan kemampuan regulasi pasar. Kelemahan mekanismenya saat ini adalah biaya pertumbuhan yang tak terelakkan dalam proses inovasi.

Mate MSX Research Institute percaya bahwa strategi peningkatan mengintegrasikan aset RWA seperti token emas dan token saham AS memberikan arah evolusi yang jelas untuk USDe - ini bukan penyangkalan terhadap inovasi yang ada, tetapi pendalaman dan peningkatan yang dipandu oleh filosofi Hayek.

Bagi pelaku pasar, evolusi USDe telah membawa pencerahan yang lebih mendalam: daya saing inti mata uang non-negara tidak hanya terletak pada keberanian untuk mematahkan monopoli berdaulat, tetapi juga pada kemampuan untuk terus mengoreksi diri mereka sendiri; Kriteria untuk menilai nilainya tidak hanya kinerja stabil jangka pendek, tetapi juga ketahanan untuk terhubung dengan nilai riil dan beradaptasi dengan evolusi pasar dalam jangka panjang. Ketika USDe menyelesaikan peningkatan RWA, itu tidak lagi hanya menjadi eksperimen inovatif di pasar kripto, tetapi "pembawa nilai lintas domain" yang benar-benar memiliki potensi untuk menantang sistem moneter tradisional.