Laporan Riset Makro Pasar Kripto: "Pekan Kripto" di Amerika Serikat akan datang, dan ETH telah memulai klimaks perlombaan senjata institusional

I. Pendahuluan

Minggu ini, pasar kripto mengantarkan dua katalis blockbuster - serangan legislatif "Crypto Week" Washington dan wabah intensif tata letak kelembagaan Ethereum, yang bersama-sama merupakan "titik balik kebijakan" dan "titik infleksi modal" industri kripto pada paruh kedua tahun 2025. Logika yang mendasari siklus kripto ini bergeser dari Bitcoin ke Ethereum, stablecoin, dan infrastruktur keuangan on-chain. Kami percaya bahwa kejelasan kebijakan Amerika Serikat + ekspansi kelembagaan Ethereum menandai bahwa industri kripto memasuki tahap positif struktural, dan fokus alokasi pasar harus secara bertahap beralih dari "permainan harga" ke "aturan + penangkapan dividen sistem infrastruktur".

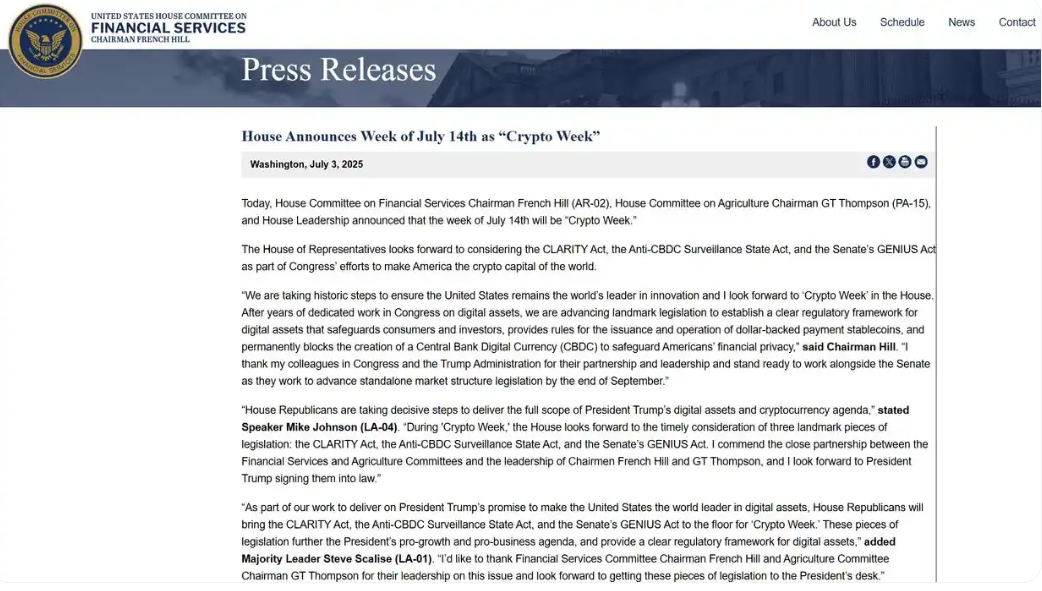

2. "Pekan Kripto" AS: Tiga RUU utama menandakan bahwa aset yang sesuai akan dievaluasi ulang

Pada Juli 2025, Kongres AS secara resmi memulai Crypto Week, pertama kalinya dalam sejarah AS bahwa agenda legislatif telah digunakan untuk secara sistematis mempromosikan tata kelola aset kripto yang komprehensif. Dalam konteks perubahan drastis saat ini dalam lanskap keuangan digital global dan tantangan berkelanjutan dari model regulasi tradisional, usulan rangkaian RUU ini tidak hanya merupakan tanggapan terhadap risiko pasar, tetapi juga sinyal bahwa Amerika Serikat sedang berusaha mendominasi putaran berikutnya dari persaingan infrastruktur keuangan.

Yang paling penting adalah GENIUS Act, yang menetapkan kerangka peraturan lengkap untuk stablecoin, yang mencakup elemen-elemen kunci seperti persyaratan kustodian, pengungkapan audit, cadangan aset, dan proses likuidasi. Ini berarti bahwa untuk pertama kalinya, sistem stablecoin, yang telah lama berada di luar regulasi keuangan tradisional dan mengandalkan "kepercayaan pasar", akan dimasukkan dalam struktur hukum berdaulat Amerika Serikat. Suara yang tinggi di Senat (68 suara mendukung dan 30 menentang) juga menunjukkan basis dukungan bipartisan yang kuat dari RUU tersebut, yang merupakan "kepastian" kelembagaan untuk seluruh industri kripto. Setelah disahkan oleh Dewan Perwakilan Rakyat dan dikirim ke presiden untuk ditandatangani, RUU tersebut akan secara resmi mulai berlaku, menandai Amerika Serikat sebagai ekonomi besar pertama di dunia yang menetapkan kerangka peraturan keuangan terpadu untuk stablecoin.

RUU utama lainnya, CLARITY Act, berfokus pada klasifikasi sekuritas dan atribut komoditas aset kripto. Tujuan intinya adalah untuk mengklarifikasi "aset kripto apa yang sekuritas dan apa yang bukan", dan untuk mengklarifikasi batas-batas peraturan antara SEC dan CFTC. Dalam beberapa tahun terakhir, perselisihan tentang apakah akan mengakui ETH, SOL, dan token lainnya sebagai sekuritas telah menyebabkan sejumlah besar perusahaan dan pihak proyek keluar dari pasar AS. Jika RUU tersebut berhasil disahkan, itu akan mengakhiri keadaan "area abu-abu peraturan" aset kripto yang telah lama tertunda, memberikan dasar hukum yang dapat diprediksi bagi pihak proyek, bursa, dan manajer dana, dan sangat melepaskan vitalitas inovasi kepatuhan.

Lebih simbolis secara politis adalah Undang-Undang Negara Pengawasan Anti-CBDC. RUU tersebut melarang Federal Reserve menerbitkan mata uang digital bank sentral (CBDC) dan mencegah pemerintah membangun kemampuan pemantauan waktu nyata untuk aktivitas keuangan individu melalui arsitektur dolar digital. Meskipun RUU tersebut belum disahkan oleh Senat, itu mencerminkan pentingnya Kongres AS pada privasi keuangan dan kebebasan pasar. Ini sebenarnya mengirimkan sinyal lain: Amerika Serikat tidak berniat untuk mendominasi revolusi keuangan digital dengan monopoli negara, melainkan memilih untuk mendukung ekosistem aset kripto yang digerakkan oleh pasar, netral teknologi, terbuka, dan saling berhubungan.

Secara keseluruhan, ketiga RUU ini bersama-sama menunjuk pada "inovasi dan inovasi berbasis aturan" ke arah, menekankan "batas-batas yang jelas dan mengurangi ketidakpastian" dalam sarana, dan tuntutan inti mereka bukan lagi "pembatasan", tetapi "panduan". Setelah undang-undang memasuki fase implementasi, beberapa konsekuensi langsung diharapkan: pertama, hambatan untuk masuk skala besar bagi investor institusional karena masalah risiko kepatuhan akan dihilangkan secara bertahap, termasuk dana pensiun, dana kekayaan negara, dan perusahaan asuransi akan dapat menyebarkan posisi kripto secara legal; Kedua, peran stablecoin sebagai "dolar on-chain" akan dikonfirmasi oleh kebijakan, dan efisiensinya dalam skenario seperti penyelesaian lintas batas, keuangan terdesentralisasi, dan RWA akan diperkuat secara eksponensial. Ketiga, bursa yang patuh dan bank kustodian akan menerima dukungan kebijakan untuk membentuk kembali struktur kepercayaan pasar kripto global.

Pada tingkat yang lebih dalam, rangkaian undang-undang ini merupakan respons strategis terhadap putaran baru pembentukan kembali tatanan keuangan di Amerika Serikat. Sama seperti dolar AS mengandalkan sistem Bretton Woods untuk menjadi mata uang penyelesaian global setelah Perang Dunia II, stablecoin menjadi kendaraan untuk ekspansi digital pengaruh dolar, dan Kongres AS mencoba menyuntikkan legitimasi kelembagaan ke dalamnya melalui sarana peraturan. Ini adalah permainan kekuatan geopolitik keuangan, dan respons langsung terhadap mata uang digital bank sentral China (e-CNY) dan kerangka peraturan MiCA UE. Siapa pun yang memimpin dalam menyelesaikan pembangunan sistem regulasi akan menetapkan standar dan memiliki hak untuk berbicara di jaringan keuangan global di masa depan.

Oleh karena itu, "Crypto Week" bukan hanya momen bagi pasar untuk mengevaluasi kembali logika penilaian aset kripto, tetapi juga konfirmasi kelembagaan kebijakan tentang tren teknologi. Sinyal penetapan harga institusional ini akan menyuntikkan jangkar ekspektasi yang lebih stabil ke pasar, dan juga memberi investor jalan untuk mengidentifikasi aset "regulasi dan berkelanjutan". Dalam pandangan kami, kepastian peraturan ini secara bertahap akan diterjemahkan ke dalam kepastian penilaian, dan aset yang sesuai, terutama stablecoin, ETH, dan infrastruktur di sekitarnya, akan menjadi penerima manfaat inti dari putaran revaluasi struktural berikutnya.

3. Persaingan Senjata Institusional ETH: Entri ETF, transformasi mekanisme staking, dan peningkatan struktur aset berjalan beriringan

Baru-baru ini, dengan rebound harga ETH yang kuat, kepercayaan pasar secara bertahap pulih, dan di balik ini, babak baru "perlombaan senjata modal" di sekitar Ethereum diam-diam berlangsung. Dari raksasa keuangan Wall Street yang terus meningkatkan posisi mereka melalui saluran ETF, hingga semakin banyak perusahaan terdaftar termasuk ETH dalam neraca mereka, Ethereum sedang mengalami pembentukan ulang struktur pasar yang mendalam. Ini tidak hanya berarti bahwa pengakuan ETH oleh modal tradisional telah memasuki tahap baru, tetapi juga menandai bahwa Ethereum mempercepat evolusinya dari aset terdesentralisasi dengan volatilitas tinggi dan ambang teknis yang tinggi menjadi aset keuangan arus utama dengan logika alokasi tingkat institusional.

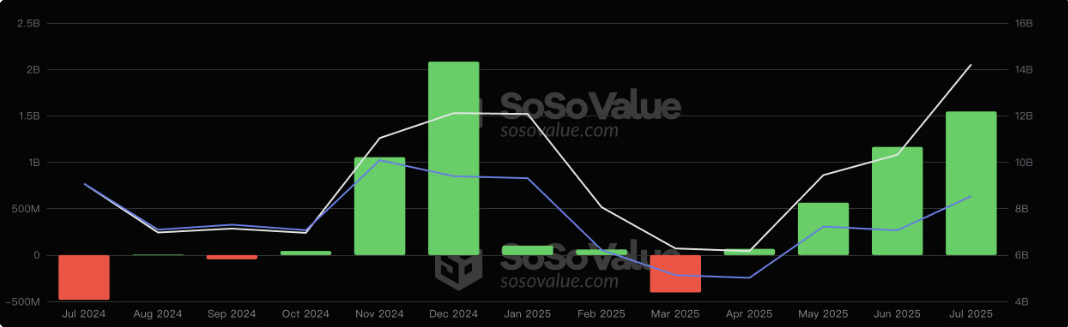

Sejak diluncurkan secara resmi pada Juli 2024, ETF spot Ethereum pernah dipandang sebagai katalis penting untuk penembusan harga ETH, tetapi kinerja sebenarnya mengecewakan pasar untuk sementara waktu. Kombinasi faktor-faktor negatif seperti penurunan nilai tukar ETH/BTC, harga rendah, dan pengurangan kepemilikan dana yang terus menerus membuat ETH tidak segera melepaskan momentum ke atas setelah ETF terdaftar, tetapi jatuh ke dalam koreksi yang dalam. Terutama dengan latar belakang kesuksesan ETF Bitcoin, ETH tampaknya cukup kesepian.

Namun, pada pertengahan 2025, situasi ini mulai diam-diam berbalik. Dilihat dari data on-chain dan arus masuk dana ETF, proses penggalangan dana institusional ETH sedang berlangsung dengan cara yang sederhana namun ditentukan. Menurut statistik SoSoValue, sejak peluncuran ETF, ETF spot Ethereum telah menarik arus masuk bersih kumulatif sebesar $5,76 miliar, terhitung hampir 4% dari kapitalisasi pasarnya. Meskipun harga turun untuk sementara waktu, kinerja arus masuk terus stabil, menunjukkan pengakuan dana institusional jangka panjang untuk nilai alokasi ETH. Tren ini mulai meningkat dalam dua bulan terakhir, dengan sejumlah produk ETF Ethereum mencatat arus masuk bersih bulanan lebih dari $1 miliar, dan pemain keuangan tradisional seperti Bitwise, ARK, dan BlackRock telah meningkatkan kepemilikan mereka secara signifikan.

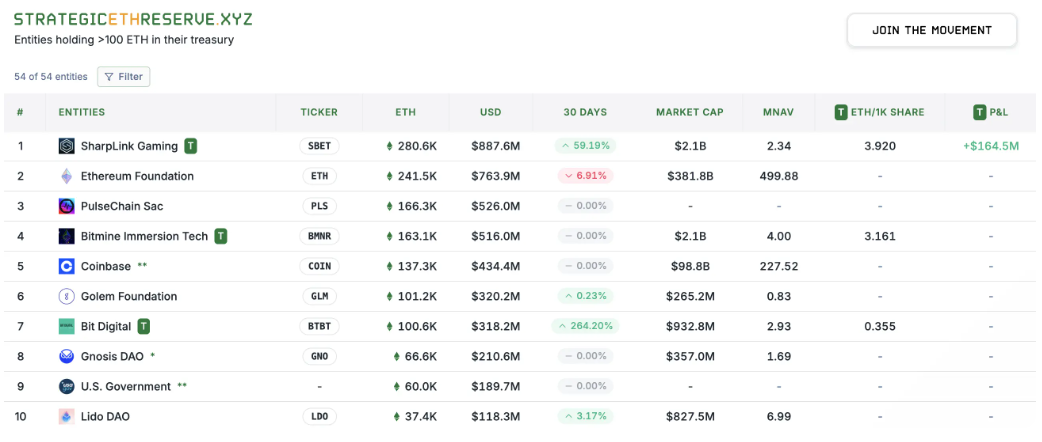

Pada saat yang sama, perubahan yang lebih simbolis datang dari munculnya gelombang "cadangan strategis Ethereum" dari perusahaan terdaftar. Sejumlah perusahaan pasar publik seperti SharpLink Gaming, Siebert Financial, Bit Digital, BitMine, dan banyak lainnya telah berturut-turut mengumumkan dimasukkannya ETH dalam neraca mereka, menandai titik balik naratif baru di mana ETH berubah dari "aset spekulatif" menjadi "aset cadangan strategis". Secara khusus, SharpLink saat ini memegang lebih dari 280.000 ETH, melampaui 242.500 Ethereum Foundation saat ini, menjadi pemegang ETH institusional tunggal terbesar di dunia. Sampai batas tertentu, fakta ini telah menyelesaikan bagian dari transfer "kekuatan wacana" pada tingkat simbolis modal.

Dilihat dari struktur partisipasi kelembagaan saat ini, dapat dengan jelas dibagi menjadi dua kubu: satu adalah "kamp asli Ethereum" yang diwakili oleh SharpLink, yang mengumpulkan peserta ekologi Ethereum awal seperti ConsenSys dan Electric Capital; Yang lainnya adalah "Wall Street Style" yang diwakili oleh BitMine, yang secara langsung mereplikasi logika cadangan Bitcoin, dan membentuk efek amplifikasi modal dengan bantuan leverage, operasi keuangan, dan pengungkapan laporan keuangan. Model pembangunan posisi kelembagaan sandwich utara-selatan ini telah membuat jangkar nilai ETH dan sistem pendukung harga beralih dari spekulasi ritel tradisional ke kerangka modal arus utama yang dilembagakan, jangka panjang, dan terstruktur.

Dampak luas dari tren ini tidak hanya pada tingkat harga, tetapi juga karena tata kelola, wacana, dan dominasi ekologis dari jaringan Ethereum itu sendiri mungkin menghadapi rekonstruksi. Di masa depan, jika perusahaan ETH seperti SharpLink atau BitMine terus memperluas kepemilikan mereka, potensi pengaruh mereka terhadap arah Ethereum tidak dapat diabaikan. Meskipun sebagian besar perusahaan ini masih menghadapi tekanan keuangan, dan alokasi ETH lebih dari pertimbangan lindung nilai spekulatif dan operasi modal, dan belum sepenuhnya menunjukkan kesediaan mereka untuk menggabungkan konstruksi ekosistem Ethereum secara mendalam, entri mereka memiliki efek pembesaran di pasar modal: ETH telah dinilai ulang, narasi pasar telah beralih, dan telah beralih dari jalur DeFi dan L2 yang ramai ke ruang baru "aset cadangan + ETF + hak tata kelola".

Perlu dicatat bahwa tidak seperti Michael Saylor (CEO MicroStrategy), seorang "pemimpin spiritual" dalam cerita cadangan Bitcoin, yang terus-menerus memperkuat kognisi dan khotbahnya dan meningkatkan posisinya, Ethereum belum muncul sebagai perwakilan dengan latar belakang kepercayaan dan daya tarik modal tradisional. Meskipun kemunculan Tom Lee dan yang lainnya telah membangkitkan asosiasi pasar, itu belum membentuk penetrasi naratif yang cukup. Kurangnya dukungan dari tokoh-tokoh tersebut juga telah memperlambat jalur transformasi kepercayaan di benak investor institusional sampai batas tertentu.

Namun, ini tidak berarti bahwa Ethereum tidak memiliki respons di tingkat institusional. Vitalik Buterin dan Ethereum Foundation baru-baru ini sering berbicara, menekankan ketahanan teknis, mekanisme keamanan, dan prinsip desentralisasi Ethereum, dan pada saat yang sama mulai memperkuat arsitektur "jalur ganda" dari mekanisme tata kelola ekologis, dengan tujuan untuk merangkul modal kelembagaan sambil menghindari tata kelola dikendalikan oleh satu kekuatan. Dalam sebuah artikel publik baru-baru ini, Vitalik berpendapat bahwa kepentingan pengguna, kepatuhan yang dipimpin oleh pengembang dan kelembagaan harus seimbang, dan desentralisasi harus "dapat ditindaklanjuti" daripada hanya slogan.

Secara keseluruhan, ETH sedang mengalami pergeseran struktur modal yang komprehensif: bergerak dari pasar terbuka yang didominasi oleh investor ritel ke struktur pasar yang dilembagakan yang didorong oleh ETF, perusahaan terdaftar, dan node institusional. Dampak dari pergeseran ini akan sangat luas, tidak hanya menentukan jalur masa depan hub harga ETH, tetapi juga berpotensi membentuk kembali struktur tata kelola dan laju pengembangan ekosistem Ethereum. Dalam perlombaan senjata ini, ETH tidak lagi hanya menjadi perwakilan dari tumpukan teknologi, tetapi menjadi target utama dalam gelombang kapitalisme digital, tidak hanya sebagai alat pembawa nilai, tetapi juga sebagai fokus perebutan kekuasaan.

4. Strategi pasar: BTC membangun platform tingkat tinggi, dan ETH serta rantai aplikasi berkualitas menengah hingga tinggi mengantarkan logika untuk menebus kenaikan

Saat Bitcoin berhasil melewati angka $120.000 dan secara bertahap memasuki dataran tinggi, pola rotasi struktural pasar kripto menjadi lebih jelas. Dengan BTC mendominasi logika, Ethereum dan aset appchain berkualitas tinggi mulai mengantarkan periode perbaikan penilaian mereka sendiri. Dari aliran dana hingga kinerja pasar, pasar saat ini menunjukkan struktur khas "kejutan platform kapitalisasi besar + rotasi kapitalisasi pasar menengah ke atas", dan ETH dan sejumlah protokol L1/L2 dengan dukungan naratif dan teknis telah menjadi arah yang paling berharga setelah Bitcoin.

1. BTC telah memasuki tahap membangun platform tingkat tinggi: ada dukungan di sisi negatif, dan ada kelemahan di sisi atas

Bitcoin, sebagai aset pendorong utama putaran pasar ini, pada dasarnya telah menyelesaikan gelombang naik utama yang didorong oleh narasi tiga kali lipat dari ETF spot, siklus halving dan cadangan institusional. Tren saat ini telah memasuki fase konstruksi sideways, meskipun masih dalam saluran teknis ke atas, tetapi momentum ke atas cenderung melemah dalam jangka pendek. Dilihat dari data on-chain, jumlah alamat aktif dan volume perdagangan BTC telah turun sampai batas tertentu, sementara volatilitas opsi tersirat di pasar derivatif terus menurun, menunjukkan bahwa ekspektasi pasar untuk terobosan jangka pendeknya telah menurun.

Pada saat yang sama, antusiasme untuk alokasi lembaga tradisional tidak melemah secara signifikan. Menurut laporan terbaru dari CoinShares, ETF BTC masih mempertahankan arus masuk bersih yang kecil, menunjukkan bahwa dukungan dana bawah masih ada, tetapi karena ekspektasi telah sepenuhnya direalisasikan, ritme kenaikan BTC berikutnya kemungkinan akan cenderung lambat atau bahkan menyamping. Untuk institusi, Bitcoin telah memasuki tahap "alokasi inti", daripada medan perang utama untuk terus mengejar pencatutan jangka pendek.

Ini juga berarti bahwa perhatian pasar secara bertahap bergeser dari Bitcoin ke aset kripto lain yang sedang berkembang.

2. Pembentukan logika pengisian ETH: revaluasi dari "pemimpin yang hilang" menjadi "depresi nilai".

Dibandingkan dengan Bitcoin, kinerja Ethereum sejak paruh kedua tahun 2024 pernah dipandang sebagai "kekecewaan", dengan koreksi harganya yang besar dan rasionya terhadap BTC jatuh ke level terendah tiga tahun. Tetapi selama penurunan, ETH secara bertahap menyelesaikan penetapan harga ulang penilaian dan pengoptimalan struktur posisi. Saat ini, pengakuan ETH oleh dana institusional telah meningkat pesat, tidak hanya ETF spot yang terus memiliki arus masuk bersih, tetapi juga tren perusahaan terdaftar untuk mencadangkan ETH telah menjadi iklim, dan bahkan kepemilikan Ethereum telah melampaui fondasi.

Dari sudut pandang teknis, harga ETH telah menembus garis tren turun sebelumnya, mulai membangun saluran ke atas, dan mendapatkan kembali sejumlah rata-rata pergerakan teknis utama berturut-turut. Dikombinasikan dengan indikator modal dan sentimen, ETH telah memasuki babak baru siklus peralihan sentimen pasar. Selama perdagangan sideways BTC, kinerja biaya alokasi ETH sebagai aset sub-mainstream secara bertahap meningkat, dan pasar memeriksa kembali fondasi nilai jangka panjangnya karena berbagai faktor seperti perluasan ekosistem L2, stabilitas pendapatan staking, dan peningkatan keamanan.

Dari perspektif alokasi aset, ETH tidak hanya memiliki keuntungan dari "depresi penilaian" pada tahap saat ini, tetapi juga mulai memiliki pengakuan institusional dan integritas naratif yang mirip dengan BTC, dan memiliki keunggulan teknis dan institusional, menjadi target pilihan untuk pengisian kembali di bawah rotasi modal.

3. Munculnya rantai aplikasi berkualitas menengah dan tinggi: Solana, TON, Tanssi, dan rantai lainnya telah mengantarkan peluang struktural

Selain BTC dan ETH, pasar mempercepat pergeseran ke aset appchain berkualitas menengah hingga tinggi yang "didukung oleh narasi nyata". Solana, TON, Tanssi, Sui, dan rantai lainnya, karena berbagai keunggulan mereka berupa "kinerja tinggi + ekologi yang kuat + pemosisian yang jelas", telah memperoleh konsentrasi dana yang cepat dalam putaran rebound ini.

Mengambil Solana sebagai contoh, aktivitas ekosistem saat ini telah pulih secara signifikan, dengan beberapa aplikasi on-chain kembali ke bidang visi pengguna, dan narasi yang muncul seperti DePIN, AI, dan SocialFi secara bertahap mendarat di ekosistem Solana. Sebagai protokol infrastruktur yang muncul dalam ekosistem Polkadot, Tanssi mendapatkan perhatian luas dari institusi dan pengembang dengan memecahkan masalah jangka panjang seperti "penyebaran rantai aplikasi yang kompleks, biaya operasi yang tinggi, dan infrastruktur yang terfragmentasi" dengan model ContainerChain, dan kerja samanya dengan platform seperti Huobi HTX juga menunjukkan bahwa proses pemasarannya semakin cepat.

Selain itu, seiring dengan pergeseran Ethereum ke jalur yang lebih modular dan dioptimalkan untuk ketersediaan data, protokol lapisan tengah (seperti EigenLayer dan Celestia) dan solusi rollup L2 (seperti Base dan ZkSync) secara bertahap melepaskan nilai, menjadi "pusat penilaian" penting antara rantai publik dan lapisan aplikasi. Protokol atau platform ini dapat diskalakan, aman, dan inovatif, dan telah menjadi perbatasan baru untuk terobosan dalam konsentrasi modal.

4. Prospek Strategi Pasar: Fokus pada "Rotasi Nilai" dan "Narasi Ke Depan"

Secara keseluruhan, logika rotasi modal di putaran pasar kripto ini telah menjadi jelas: ritme BTC topping - ETH menebus kenaikan - rotasi rantai aplikasi secara bertahap terungkap. Fase strategi saat ini harus fokus pada hal-hal berikut:

(1) Alokasi BTC dibiarkan di bagian bawah, bukan arah utama serangan: posisi inti tidak berubah, tetapi tidak pantas untuk terus mengejar lebih tinggi, dan memperhatikan risiko potensi kebijakan atau gangguan makro.

(2) ETH sebagai target alokasi inti rotasi: perbaikan teknis + penguatan narasi institusional, cocok untuk alokasi jangka menengah, jika dana ETF mempercepat arus masuk, mungkin ada kenaikan lebih lanjut.

(3) Rantai publik berkualitas menengah dan tinggi serta protokol modular berfokus pada: rantai dengan inovasi teknologi, fondasi ekologis yang kuat, dan pendukung modal (seperti SOL, TON, Tanssi, Base, dan Celestia) memiliki potensi untuk terus berkembang.

Majukan narasi dan secara aktif mencari peluang baru di edge: Perhatikan target tata letak awal ke arah DePIN, RWA, rantai AI, dan ZK, yang sedang dalam tahap pra-pendanaan dan dapat menjadi inti dari tahap rotasi berikutnya.

Kesimpulan terakhir adalah bahwa pasar saat ini telah memasuki tahap rotasi struktural dari tahap yang digerakkan oleh aset tunggal, gelombang naik utama BTC ditangguhkan sementara, dan rotasi ETH dan rantai publik baru berkualitas tinggi akan menjadi kekuatan pendorong utama di paruh kedua pasar. Secara strategis, kita harus meninggalkan pemikiran inersia "mengejar pemimpin" dan beralih ke tata letak tren jangka menengah "penyeimbangan kembali penilaian + difusi naratif".

5. Kesimpulan: Kejelasan peraturan + kenaikan utama ETH, pasar telah memasuki siklus institusional

Dengan kemajuan tiga RUU utama "Crypto Week" di Amerika Serikat, industri telah mengantarkan periode kejelasan kebijakan yang belum pernah terjadi sebelumnya. Kejelasan lingkungan peraturan ini tidak hanya menghilangkan ketidakpastian kepatuhan yang telah tertunda selama bertahun-tahun, tetapi juga meletakkan dasar yang kuat untuk pelembagaan dan formalisasi pasar aset kripto. Dengan percepatan perlombaan senjata cadangan strategis untuk aset inti seperti Ethereum, pasar secara bertahap memasuki siklus baru yang didominasi oleh institusi.

Di masa lalu, volatilitas dan ketidakpastian di pasar kripto sebagian besar disebabkan oleh ambiguitas peraturan dan perubahan kebijakan. Krisis seperti runtuhnya FTX dan insiden Luna telah mengungkap risiko mendalam dari kurangnya regulasi di industri ini, dan juga membayangi benak investor. SAAT INI, DENGAN PENERAPAN PERATURAN SEPERTI UNDANG-UNDANG JENIUS, UNDANG-UNDANG KEJELASAN, DAN UNDANG-UNDANG ANTI-CBDC, EKSPEKTASI PASAR UNTUK KEPATUHAN TELAH MENINGKAT SECARA SIGNIFIKAN, HAMBATAN MASUK UNTUK MODAL INSTITUSIONAL TERUS DITURUNKAN, DAN KEPERCAYAAN SERTA LIKUIDITAS ASET TELAH SANGAT DITINGKATKAN. Ini tidak hanya membantu mengurangi risiko sistemik, tetapi juga memberikan "jembatan" antara aset kripto dan pasar keuangan tradisional, melegitimasi dan menstandarkan identitas dan perilaku pelaku pasar.

Dikatalisis oleh lingkungan kelembagaan ini, Ethereum, sebagai pemimpin dalam platform kontrak pintar, mengantarkan jendela kunci untuk gelombang naik utamanya. Ethereum tidak hanya memiliki peta jalan teknis yang jelas dan inovasi ekologis yang aktif, tetapi juga terus mengoptimalkan keamanan jaringan dan struktur tata kelola yang terdesentralisasi, menjadikannya salah satu aset digital pilihan bagi institusi. Superposisi cadangan strategis dan dana ETF menandai awal dari evaluasi ulang nilai Ethereum di pasar modal. Dapat diperkirakan bahwa Ethereum akan mempertahankan tren pertumbuhan nilai jangka panjang yang sehat di masa depan, didorong oleh pertumbuhan ganda aplikasi on-chain dan dukungan modal.

Lebih luas lagi, hubungan antara kejelasan peraturan dan kebangkitan nilai aset arus utama ini mendorong pasar kripto untuk secara bertahap menjauh dari "jebakan siklus bull-bear" sebelumnya dan berkembang menjadi siklus kelembagaan yang lebih stabil dan berkelanjutan. Fitur yang menonjol dari siklus kelembagaan adalah bahwa volatilitas pasar lebih dipandu oleh fundamental dan ekspektasi kebijakan, dan fluktuasi harga aset tidak lagi didominasi oleh sentimen yang tersebar dan berita peraturan, tetapi tercermin dalam interaksi yang baik dan pertumbuhan modal dan teknologi yang stabil. Keterlibatan modal institusional yang mendalam juga akan mendorong peningkatan struktur likuiditas pasar, mendorong strategi investasi untuk beralih dari spekulasi jangka pendek ke investasi bernilai jangka menengah dan panjang.

Selain itu, pembukaan siklus kelembagaan juga berarti diversifikasi struktur pasar dan peningkatan ekologi multi-dimensi. Inovasi teknologi dan reformasi tata kelola ekosistem Ethereum akan terus mempromosikan diversifikasi aplikasi on-chain dan meningkatkan utilitas jaringan, sementara kejelasan pengawasan akan mempercepat pengembangan kepatuhan dari lebih banyak proyek berkualitas tinggi dan mempromosikan integrasi mendalam keuangan on-chain dan keuangan tradisional. Pola pengembangan ini akan membentuk kembali logika investasi aset kripto dan memungkinkan pasar untuk memasuki normal baru "berbasis teknologi + rasionalitas modal + dukungan peraturan".

Tentu saja, siklus kelembagaan tidak berarti bahwa volatilitas pasar menghilang, tetapi volatilitas itu akan lebih endogen dan dapat diprediksi, dan investor perlu lebih memperhatikan pelacakan fundamental dan kebijakan yang berkelanjutan. Pada saat yang sama, mekanisme tata kelola pasar, permainan antara desentralisasi dan kekuatan terpusat juga akan menjadi variabel penting untuk mempromosikan evolusi ekologis.

Singkatnya, terobosan peraturan "Crypto Week" di Amerika Serikat dan tren modal kenaikan utama Ethereum membuka babak penting dalam kematangan pasar kripto. Pasar bergeser dari tahap "pertumbuhan barbar" yang tersebar dan tidak teratur ke tahap "perkembangan rasional" yang dilembagakan dan distandarisasi. Ini tidak hanya akan meningkatkan nilai investasi aset, tetapi juga mempromosikan peningkatan ekologi industri kripto secara keseluruhan dan membentuk fondasi inti ekonomi digital masa depan. Investor harus memanfaatkan dividen institusional dan peluang pertumbuhan aset inti, secara aktif menyebarkan Ethereum dan rantai aplikasi berkualitas tinggi, dan merangkul era baru kripto yang lebih sehat dan berkelanjutan.