我一直在计算 Falcon + Pendle + PancakeSwap LP 堆栈的数字,混合收益曲线现在确实很有吸引力。

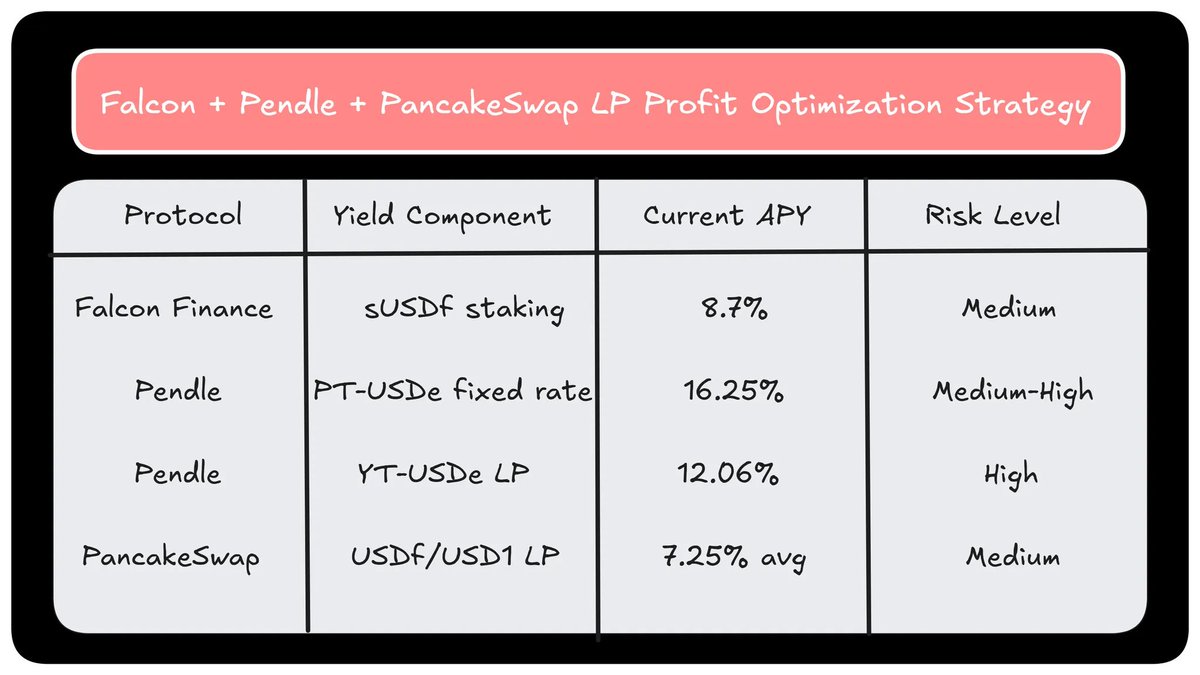

这是最佳的 Falcon + Pendle + PancakeSwap LP 利润优化策略,你在其他地方找不到。

首先,我看到的是:

– @FalconStable (sUSDf) → 8.7% 基础年化收益率

– @pendle_fi (PT/USDe) → 高达 16.25% 固定利率

– @PancakeSwap LP (USDf/USD1) → ~7% 费用 + 农场奖励

综合起来,这在深度流动性下的稳定支持头寸上可实现 12-15% 的净回报:

→ $1.34B USDf 市值(挂钩保持在 $1.0000)

→ $9.1B Pendle 总锁仓价值(88% 在以太坊上,月增长 +30%)

→ $2B PancakeSwap 总锁仓价值,USDf 交易对的激励措施已上线

我使用的框架:

第一阶段:基础设置

– 铸造 #USDf - 当前挂钩:$1.000029,日交易量 $17.16M coinmarketcap

– 质押到 sUSDf - 赚取 8.7% APY 基础收益

选择 Pendle 策略:

– 固定利率玩法:以折扣价购买 PT-sUSDf,获得 8-12% 额外锁定收益

– 收益长期玩法:购买 YT-sUSDf,以杠杆方式获取收益上升的敞口

第二阶段:流动性优化。

PancakeSwap V3 LP - 在集中范围内提供 USDf-USD1 流动性

– 池流动性:$20.66M(Uniswap V3 USDf/USDT 等值)

– 日交易量:$14.9M,提供强劲的费用生成

– 目标 APY:~7% 来自交易费用 + 农场奖励

第三阶段:高级复利。

– 收割和再质押 - 每周复利 LP 费用和 Pendle 激励措施增加 1-2% 年化回报

风险是存在的:

– PT/YT 流动性在接近到期时衰减

– LP 的无常损失

– 需要主动管理

但在我看来,这里的风险调整回报曲线远比在普通稳定质押中闲置要强。

我个人正在将资金配置到这个堆栈中,作为中期收益玩法,保持跨链的灵活配置(BNB 用于流动性,ETH 用于 Pendle 深度)。

这就是将被动农业与真实收益策略区分开来的多协议优化。

查看原文

5.47万

97

本页面内容由第三方提供。除非另有说明,欧易不是所引用文章的作者,也不对此类材料主张任何版权。该内容仅供参考,并不代表欧易观点,不作为任何形式的认可,也不应被视为投资建议或购买或出售数字资产的招揽。在使用生成式人工智能提供摘要或其他信息的情况下,此类人工智能生成的内容可能不准确或不一致。请阅读链接文章,了解更多详情和信息。欧易不对第三方网站上的内容负责。包含稳定币、NFTs 等在内的数字资产涉及较高程度的风险,其价值可能会产生较大波动。请根据自身财务状况,仔细考虑交易或持有数字资产是否适合您。