Ончейн-комиссии указывают на переход DeFi к деривативам и доходности казначейских облигаций

Ключевые выводы:

- Стейблкоины доминируют в комиссиях DeFi, поскольку Tether и Circle получают доход от казначейских облигаций США, превращая токены в автоматы пассивного дохода.

- Протоколы деривативов, такие как Jupiter и Hyperliquid, быстро растут, с рекордными комиссиями и всплесками TVL, вызванными трейдерами, делающими ставки на волатильность.

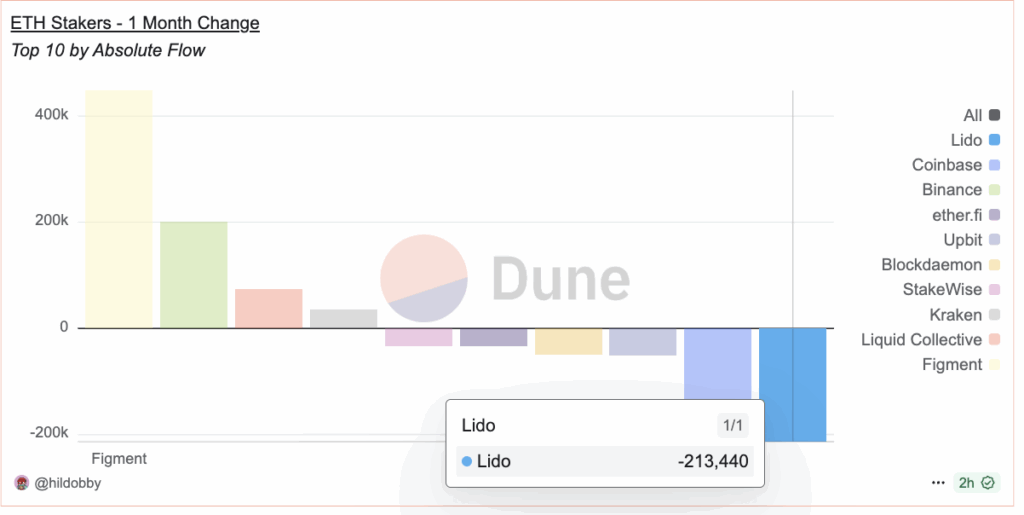

- Lido теряет позиции, поскольку DeFi отходит от стейкинга, рестейкинга, а реальные варианты доходности теперь крадут всеобщее внимание.

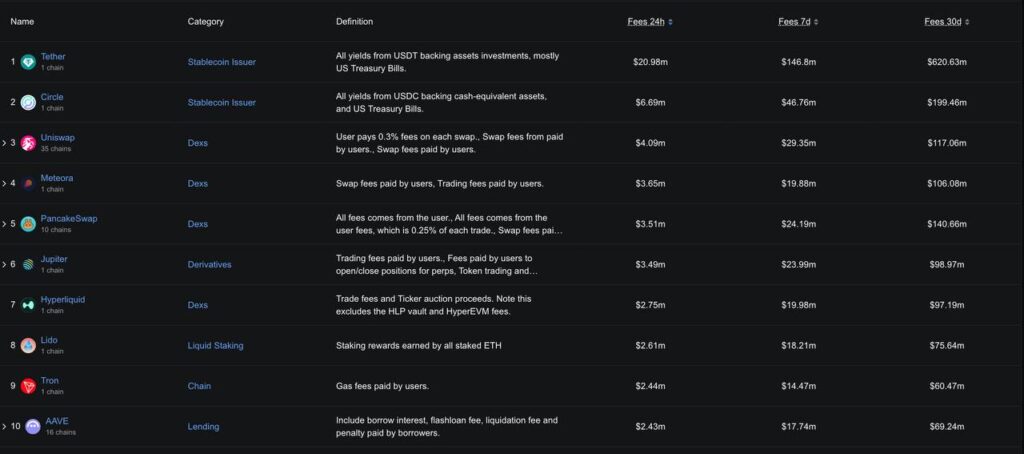

Топ-10 протоколов DeFi по ончейн-комиссиям показывают нечто большое: DeFi меняется. Вместо того, чтобы просто свопы и стейкинг, больше денег теперь поступает в протоколы, связанные с доходностью казначейских облигаций, деривативами и реальной торговой деятельностью.

Эмитенты стейблкоинов, такие как Tether и Circle, взимают наибольшие комиссии, а не крупные DEX, такие как Uniswap или PancakeSwap. А новые протоколы, такие как Jupiter и Hyperliquid, быстро догоняют их.

Вот о чем говорят нам данные и что это означает для DeFi в будущем.

Стейблкоины становятся новыми доходными машинами

Стейблкоины — это не только отправка денег или хранение ценностей. Теперь они зарабатывают серьезные деньги на казначейских векселях США.

На последнем графике комиссий вверху находятся Tether и Circle. Это эмитенты стейблкоинов.

Tether заработал $620 млн за последние 30 дней, в то время как Circle принес почти $200 млн. Эти деньги поступают не от торговли криптовалютой; Это происходит от урожайности.

Обе компании инвестируют доллары, обеспечивающие их стейблкоины (USDT и USDC), в безопасные государственные облигации, в основном казначейские облигации США. Они выплачивают им проценты (называемые APY или доходностью). Так что каждый доллар USDT или USDC помогает им получать пассивный доход. Вот почему они возглавляют чарты комиссий.

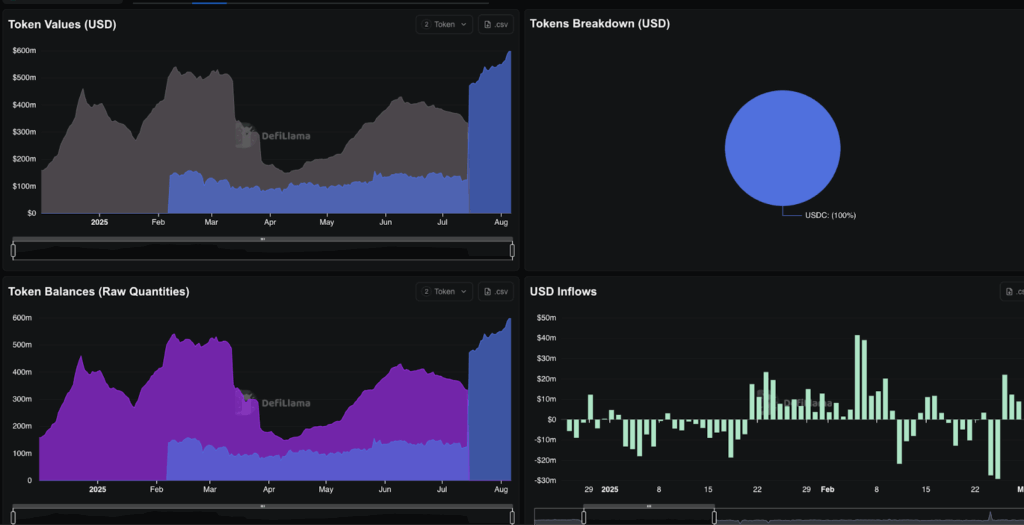

Еще один вывод: рыночная капитализация стейблкоинов для конкретных цепочек снова растет, особенно на Tron, Solana и Ethereum. Чем больше выпущено стейблкоинов, тем большую доходность зарабатывают эти эмитенты. Короче говоря, эмитенты стейблкоинов в настоящее время являются самыми высокооплачиваемыми игроками DeFi, и они даже не предлагают свопы, стейкинг или кредитование.

Протоколы деривативов DeFi быстро набирают обороты

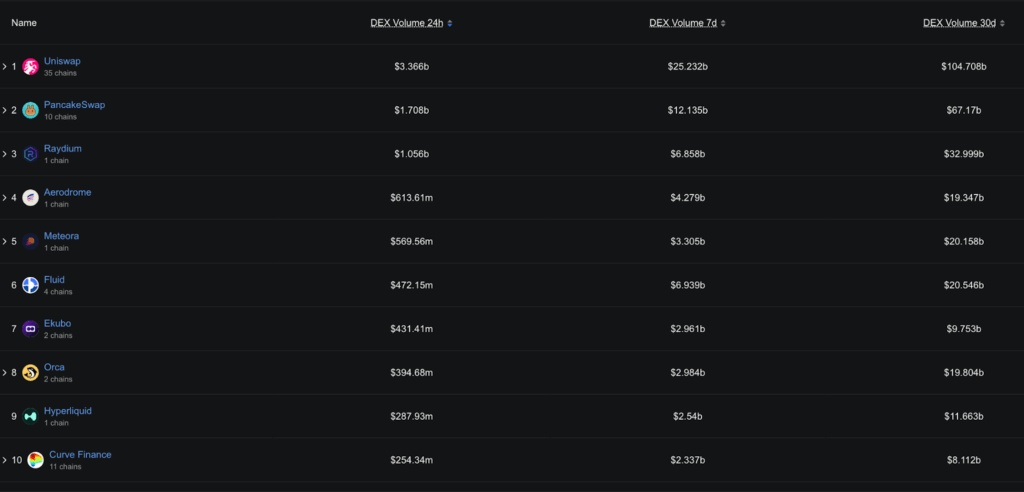

Олдскульные DEX, такие как Uniswap, PancakeSwap и Meteora, по-прежнему хорошо зарабатывают. Но они начинают сдавать позиции.

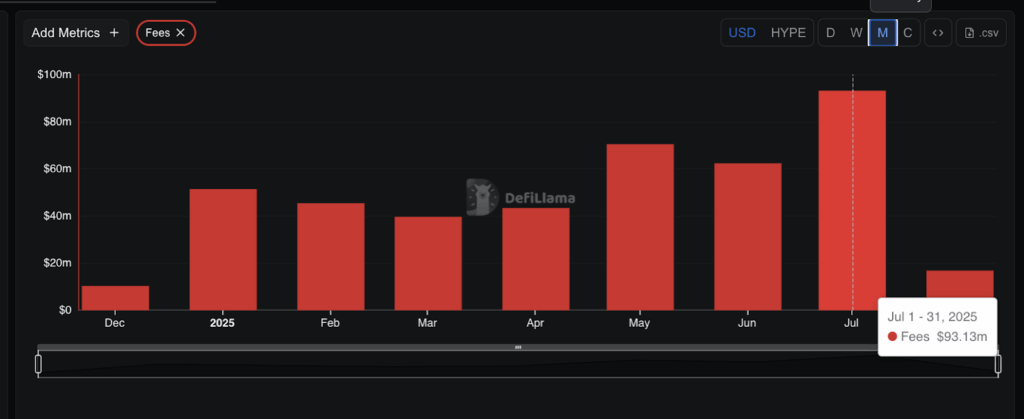

Jupiter, торговый протокол на основе Solana, и Hyperliquid, децентрализованная биржа, ориентированная на преступников, растут в комиссиях. В июле у обоих был один из самых высоких гонораров за всю историю.

Jupiter заработала почти 99 миллионов долларов за последние 30 дней, а Hyperliquid не сильно отставала — 97 миллионов долларов.

Это показывает, что пользователи переходят к торговле на основе кредитного плеча (так называемые деривативы), а не только к спотовым свопам. Почему? Потому что волатильность приносит возможности. Трейдеры любят преступников, и эти платформы извлекают из этого выгоду.

TVL (общая заблокированная стоимость) Hyperliquid также резко выросла, доказав, что пользователи не просто торгуют; Они доверяют платформе свой капитал.

Между тем, доля рынка DEX разделяется. Uniswap по-прежнему лидирует, но альтернативы набирают обороты. Трейдеры ищут более дешевые, быстрые и специализированные платформы.

Lido и ликвидный стейкинг теряют внимание DeFi

Всего год назад Лидо был монстром сборов. Теперь он скользит. Занимая #8 место в рейтинге комиссий, прибыль Lido снизилась до 75,6 миллионов долларов за 30 дней.

Почему падение?

Во-первых, снизилась доходность стейкинга Ethereum. Во-вторых, рост рестейкинга и реальных платформ доходности (таких как EtherFi и Renzo) означает, что у пользователей есть лучшие места для хранения своих ETH. Большие деньги DeFi перемещаются туда, где доходность выше, а ликвидность лучше.

Мы также рассмотрели график повторного стейкинга TVL. Он показывает резкий рост по сравнению с плоским или падающим TVL Lido. Это означает, что пользователи переходят от простого стейкинга ETH к новым историям стейкинга, которые предлагают больше вознаграждений или больше полезности.

Последние рейтинги комиссий DeFi ясно дают понять одну вещь: игра изменилась. Эмитенты стейблкоинов, такие как Tether и Circle, сейчас лидируют благодаря доходности казначейских облигаций.

Трейдеры переходят на протоколы деривативов, такие как Jupiter и Hyperliquid. И ликвидный стейкинг больше не король, а Lido выпадает с первых мест.

Независимо от того, являетесь ли вы фермером, трейдером или просто наблюдаете за пространством, посыл один и тот же: следите за комиссиями DeFi.

Сообщение Ончейн-комиссии раскрывают переход DeFi к деривативам и доходности казначейских облигаций впервые появились на The Coin Republic.