Een geautomatiseerde market maker (AMM) is een vorm van decentraal cryptohandelsplatform dat gebruik maakt van smart contracts om tokens te swappen en waarde te wisselen. In tegenstelling tot gecentraliseerde beurzen is dit proces niet afhankelijk van orderboeken om de prijzen van assets te bepalen. In plaats daarvan gebruiken ze een wiskundige formule om de prijzen te bepalen op basis van de vraag- en aanbodcurve van de asset.

AMM's zijn populair in de gedecentraliseerde financiële (DeFi) sector vanwege een aantal voordelen. Ze zijn toegankelijker, goedkoper en veel efficiënter dan traditionele cryptoplatformen. Hierdoor heeft het concept veel aanhang gekregen, aangezien meer investeerders transacties willen doen in een stabiele en sanctievrije omgeving.

Dit artikel bespreekt wat AMM's inhouden en hun rol in de opkomende DeFi-markt.

Wat is market making?

Market making is een veelvoorkomende praktijk in het traditionele financiële landschap.

Het is een handelsstrategie waarbij een bedrijf of individu optreedt als tussenpersoon voor het kopen en verkopen van een asset.

De market maker heeft vaak de taak om liquiditeit te bieden voor een asset en constante interesse van kopers en verkopers voor die asset te garanderen. Het bedrijf of individu biedt bied- en vraagprijzen aan op basis van de marktomvang van de onderliggende asset.

In ruil daarvoor verdient de market maker aan het verschil tussen de bied- en laatspreads. Ze verdienen ook inkomsten uit kosten die in rekening worden gebracht voor het verschaffen van liquiditeit en het uitvoeren van deze marktorders.

Wat is een automated market maker (AMM)?

Een AMM is een soort market maker die gebruik maakt van smart contracts. Deze smart contracts voeren automatisch koop- en verkooporders uit op basis van vooraf ingestelde regels, zonder tussenkomst van een derde partij. AMM's komen het meest voor op gedecentraliseerde beurzen (DEX) en andere peer-to-peer (P2P) gedecentraliseerde applicaties (DApps) die draaien op blockchainnetwerken. Dit maakt ze gemakkelijk toegankelijk omdat iedereen cryptocurrency’s kan kopen en verkopen zonder tussenpersoon, omdat het gedistribueerde operaties zijn.

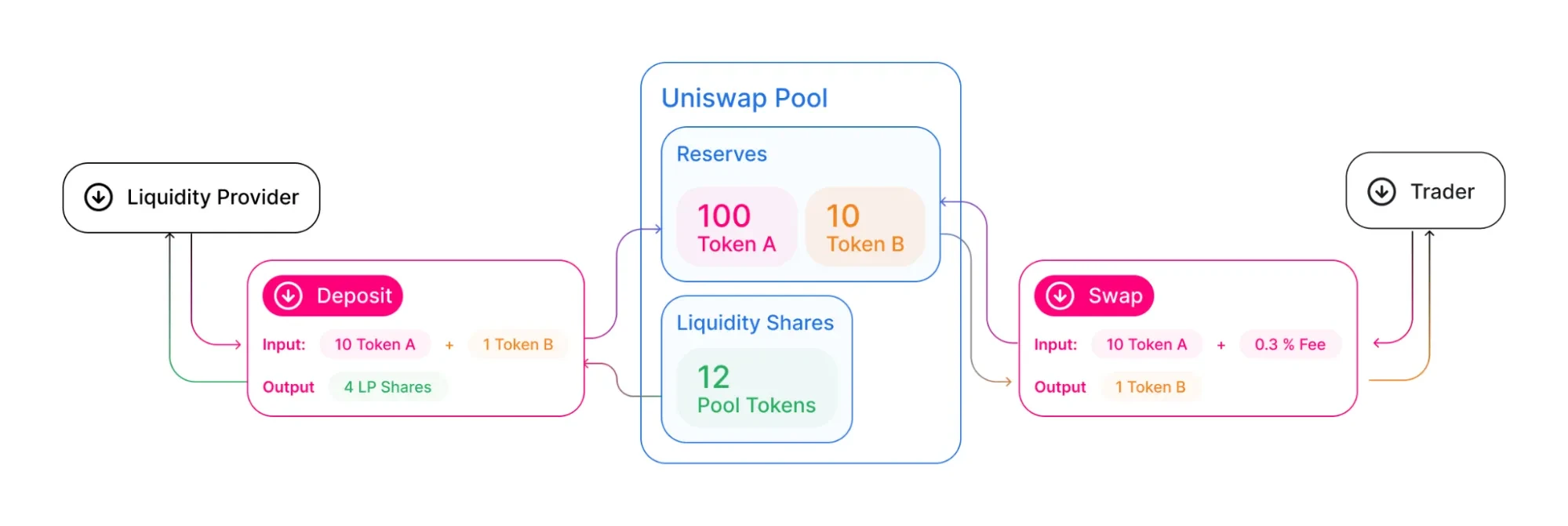

Automated market makers werken met liquiditeitspools, wat in feite crowdsourced geld is voor elk handelspaar. Ze zorgen voor liquiditeit aan beide kanten van de markt. Bekende voorbeelden van AMM's zijn Uniswap en PancakeSwap.

Naarmate assets worden gekocht en verkocht, passen smart contracts automatisch de verhouding van de assets in de pool aan om het prijsevenwicht te handhaven. Op deze manier zijn de assets in elke pool direct beschikbaar. Hierdoor kunnen transacties continu worden uitgevoerd op het AMM-protocol.

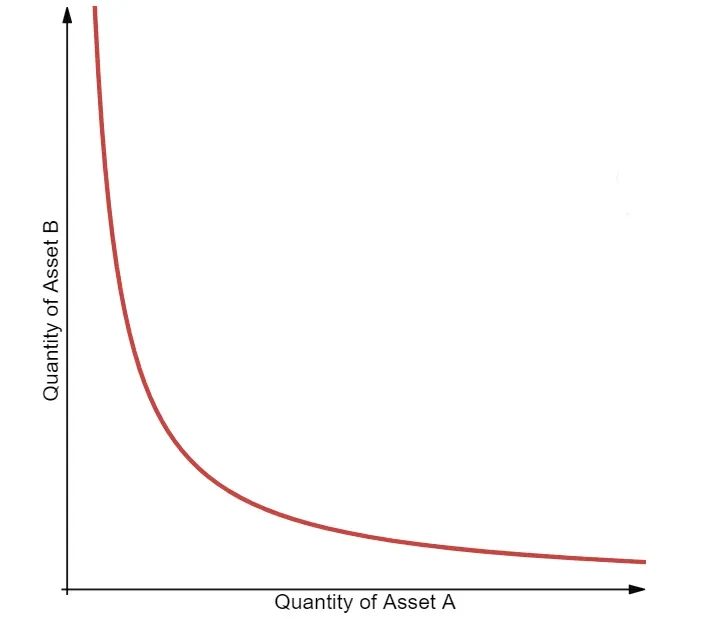

In plaats van een orderboek te gebruiken om de prijs van een asset te bepalen, vertrouwen AMM's op wiskundige algoritmes. Op deze manier wordt de prijs voor elke asset berekend met behulp van een vooraf bepaalde formule. De meest gebruikte formule in de meeste AMM-protocollen is x * y = k, waarbij x staat voor het aanbod van asset A, terwijl y staat voor het aanbod van asset B. K is de constante factor en weerspiegelt de totale liquiditeit die beschikbaar is in de pool.

Hoe werken AMM’s?

AMM's werken op dezelfde manier als orderboeken op gecentraliseerde beurzen. Ze maken de handel mogelijk in assetparen, bijvoorbeeld ETH/USDC. Het werkt echter zonder tegenpartij, aangezien het AMM-protocol de handel namens de handelaren uitvoert met behulp van smart contracts.

Deze decentrale handelspraktijk werkt door liquiditeitspools aan te bieden die bestaan uit twee cryptocurrency's. De pools gebruiken vooraf bepaalde wiskundige algoritmes om de prijs voor elke asset ten opzichte van de andere vast te stellen.

Wanneer je een trade start, wordt het geld naar de betreffende pool gestuurd. Vervolgens berekent het wiskundige algoritme de assetprijs op basis van het aantal tokens in de pool. Om ervoor te zorgen dat elke asset genoeg liquiditeit heeft, past het algoritme automatisch de verhouding van de cryptoasset in de pool aan ten opzichte van de handelsgrootte, wat de prijs van elke asset beïnvloedt. Dit zorgt ervoor dat de onderliggende assets gelijk zijn in waarde met voldoende liquiditeit.

AMM's vragen een kleine vergoeding voor elke transactie, maar dit is vaak een fractie van de transactie. Het gegenereerde geld worden vervolgens verdeeld onder alle liquiditeitsaanbieders in die pool.

Wat is een liquiditeitspool?

Een liquiditeitspool is een door smart contracts aangedreven financiële tool die liquiditeit biedt voor de handel in cryptocurrency’s.

Eenvoudig gezegd stellen liquiditeitspools handelaren in staat om hun digitale assets toe te wijzen aan een smart contract, dat uiteindelijk wordt gebruikt om orders uit te voeren in ruil voor een deel van de transactiekosten.

Een van de voordelen van het gebruik van liquiditeitspools is dat er geen koper en verkoper nodig zijn om een transactie uit te voeren, wat de norm is bij gecentraliseerde beurzen. Met liquiditeitspools kan een koper een kooporder plaatsen voor een bepaalde prijs met behulp van vooraf gefinancierde liquiditeitspools.

Liquiditeitspools worden gefinancierd door gebruikers die een deel van de handelskosten verdienen. De investeerders slaan een liquiditeitspaar van gelijke waarden (50:50) op in de pool. Als een investeerder bijvoorbeeld wil bijdragen aan een ETH/DAI-liquiditeitspool, dan moet deze een gelijke bedrag aan zowel ETH als DAI bijdragen.

Het systemische karakter van liquiditeitspools heeft ze tot een geprefereerd middel gemaakt voor DeFi-protocollen om geautomatiseerde handel mogelijk te maken. Liquiditeitspools zijn ook belangrijk bij het aanpakken van slippageproblemen. Ze stabiliseren de prijs van een asset ten opzichte van de marktomvang. Dit zorgt ervoor dat de onderliggende waarde geen prijsschommelingen ondervindt tijdens de handel.

Mechanisme van liquiditeitsverschaffing

Het mechanisme van liquiditeitsverschaffing op AMM’s is gebaseerd op twee premissen. Ten eerste betalen liquiditeitstakers een vergoeding aan liquiditeitsaanbieders voor het ophalen van de onderliggende asset. Ten tweede, zodra liquiditeit uit de pool wordt verwijderd, creëert de bindingscurve een automatische overdracht van vergoedingen die van de takers worden afgenomen en aan de aanbieders worden gegeven.

Rol van smart contracts

Smart contracts zijn het belangrijkste ingrediënt voor de werking van een AMM. Ze worden in wezen gebruikt bij het uitvoeren van directe koop- en verkooporders in een liquiditeitspool. Smart contracts kunnen niet worden gemanipuleerd bij het vervullen van deze voorwaarden.

Mechanismen voor prijsvorming

Mechanismen voor prijsvorming zijn een belangrijk aspect van AMM-protocollen. Het algemene idee komt neer op hoe deze gedecentraliseerde diensten de vereiste prijsinformatie verkrijgen. De gebruikte mechanismen zijn onderverdeeld in drie formaten.

De eerste is een AMM zonder a priori kennis. Deze bepaalt de prijs door lokale transacties. AMM's zoals de constant product market marker (CPMM) van Uniswap V2 of Balancer maken gebruik van dit systeem.

De tweede is een AMM met a priori die uitgaat van het idee dat prijs = 1. Stableswap AMM's zoals Curve V1 vallen onder deze categorie.

Het derde prijsvormingsmechanisme is het mechanisme dat externe input van orakels gebruikt om de prijs te bepalen. Een voorbeeld is het DODO AMM-protocol.

Prijsalgoritmeberekening

Om ervoor te zorgen dat prijsverschuiving geminimaliseerd wordt over alle liquiditeitspools, gebruiken AMM-platforms een prijsalgoritme. De meest gebruikte formule is x * y = k. Waar:

X is het bedrag van een asset in een liquiditeitspool

Y is het bedrag van de tweede asset in dezelfde pool

K is de totale hoeveelheid aangeboden liquiditeit. Dit is meestal een vast bedrag.

Deze formule is de populairste, maar niet de enige die wordt gebruikt door AMM's. Sommige, zoals Curve en Balancer, gebruiken een gecompliceerdere formule. Het doel is echter altijd om met behulp van het algoritme voor smart contracts een stabiele prijs voor elke asset in die liquiditeitspool te bepalen.

Door de formule uit te splitsen krijgen we een beter inzicht in hoe deze berekening van het prijsalgoritme echt werkt. Het einddoel is om dezelfde waarde te behouden voor de totale liquiditeit in een pool. Dit wordt bereikt door de waarde van de ene asset te verlagen en de waarde van de andere te verhogen om een evenwicht te garanderen.

Als een gebruiker bijvoorbeeld een kooporder voor ETH uitvoert in een liquiditeitspool met ETH/DOT en het volume van ETH schiet omhoog, dan zal de liquiditeitspool uit balans raken. Er wordt een gelijkwaardige kooporder voor DOT geplaatst om de totale tokenliquiditeit over de hele linie in evenwicht te brengen. Dit zorgt ervoor dat de totale liquiditeit gelijk blijft. De prijs schommelt niet sterk en het vermindert potentiële prijsverschuivingen.

Voorbeelden van AMM-protocollen

Na de snelle ontwikkeling van blockchaintechnologie hebben meer financiële oplossingen zich gericht op het decentraliseren van het financiële systeem. Enkele prominente AMM's zijn het op Ethereum gebaseerde Uniswap, Sushiswap, Curve en Balancer. Andere noemenswaardige projecten zijn Bancor en DODO.

Kenmerken van AMM's

AMM's zijn van nature anders dan hun gecentraliseerde tegenhangers, ook al doen ze hetzelfde. Hieronder belichten we de belangrijkste kenmerken van deze gedecentraliseerde handelsplatforms.

Gedecentraliseerd

De eerste belangrijke eigenschap van AMM’s is dat ze werken zonder toestemmingen en op een gedecentraliseerde manier. Hierdoor hoeven gebruikers niet met een derde partij te communiceren voordat transacties worden geconsolideerd. In plaats daarvan communiceren ze met computercode of smart contracts via liquiditeitspools. Op deze manier kan geen enkele gecentraliseerde entiteit beslissen of iemand al dan niet cryptocurrency's verhandelt.

Gebruik van smart contracts

AMM leunt sterk op smart contracts. Met dit blockchaintechnologiesysteem kunnen transacties automatisch worden uitgevoerd zodra aan vooraf bepaalde voorwaarden is voldaan. In wezen werken smart contracts op het principe van 'als en dan'. Zodra aan de voorwaarden is voldaan, geeft het smart contract het startsein met weinig tot geen inmenging van buitenaf.

Niet-custodial

AMM's zijn niet-custodial, aangezien gebruikers zelf verantwoordelijk zijn voor de beveiliging van hun geld. DEX-platforms zijn meestal toegankelijk via cryptowallets, en zodra gebruikers klaar zijn, kunnen ze hun wallet loskoppelen. Op deze manier kunnen platforms geen assets van gebruikers opslaan, maar alleen hun transacties verwerken met behulp van smart contracts.

Veilig

AMM-protocollen zijn inherent veilig vanwege hun gedecentraliseerde aard. Cyberaanvallen zijn moeilijk uit te voeren vanwege het gedistribueerde systeem waarmee elke blockchainnode werkt. Aan de andere kant kunnen hackers gemakkelijk geld stelen van gecentraliseerde beurzen vanwege hun eenduidige beveiligingskader.

Geen prijsmanipulatie

Met een rigide prijsalgoritme is het erg moeilijk om de prijs van een asset in een liquiditeitspool te verhogen of te verlagen. Op deze manier behouden AMM-platforms altijd een gelijke mate van liquiditeit voor elke respectievelijke pool.

Voor- en nadelen van AMM's

AMM wordt gezien als de volgende fase in het financiële landschap vanwege de aantrekkingskracht op de gedecentraliseerde economie. Hoewel het zijn voordelen heeft, heeft de opkomende technologie ook zwakke punten.

Voordelen

Iedereen kan liquiditeitsaanbieder worden en passief rendement verdienen

Maakt geautomatiseerde handel mogelijk

Vermindert prijsmanipulatie

Het protocol heeft geen tussenpersonen

Het is veiliger dan een gecentraliseerde beurs

Nadelen

Vooral gebruikt in de DeFi-markt

Kan complex zijn voor cryptobeginners

Kosten kunnen dynamisch zijn op basis van netwerkverkeer

AMM vs. orderboekmodel

Orderboeken en AMM's zijn beide handelsmodellen die gebruikt worden op de financiële markten. Orderboeken staan bekend om hun bemiddeling en beheer van de orderstroom. Aan de andere kant faciliteren AMM’s de handel in crypto-assets zonder dat er een tegenpartij nodig is.

Een ander belangrijk verschil tussen de twee is dat AMM's investeerders stimuleren om liquiditeitsaanbieders (LP's) te worden door hen een deel van elke transactievergoeding te geven. Dit idee past niet binnen het orderboeksysteem, omdat een gecentraliseerde beurs alle vergoedingen voor zichzelf houdt.

Rol van AMM's in DeFi

AMM’s spelen een grote rol in de DeFi-markt. Dankzij hun opkomst hebben DeFi-handelaren gemakkelijk toegang tot liquiditeit en kunnen ze ook bijverdienen. Wat nog interessanter is, is dat ze zorgen voor een stabielere prijsomgeving. Ze maken ook self-custody mogelijk met een lagere toetredingsdrempel.

Hierdoor zijn ze een aantrekkelijke plek voor cryptobeleggingen en bieden ze eerlijke kansen voor beginnende investeerders.

Veelgestelde vragen

Wat is een AMM?

AMM staat voor Automated Market Maker. Het zijn gedecentraliseerde cryptohandelshubs die de handel in meerdere assets mogelijk maken via smart contracts.

Wat zijn de soorten AMM’s?

Er bestaan verschillende soorten AMM’s. Een daarvan is de CFMM (constant function market makers), zoals UniSwap. Andere voorbeelden zijn constant product market maker CPMM), constant sum market maker (CSMM) en constant mean market maker (CMMM).

Wat is de formule voor AMM-crypto?

De meest gebruikte formule is x * y = k. Hier staat x voor het aantal tokens voor één asset en y voor het aantal tokens voor het tweede asset. 'k' staat voor de totale liquiditeit die in een bepaalde pool wordt aangeboden. De wiskundige formule balanceert automatisch het volume van elke asset om een constant, gelijk cijfer te garanderen.

Wat zijn de voordelen van een AMM?

AMM’s hebben meerdere voordelen, waaronder minder prijsmanipulatie, betere beveiliging, mogelijkheden voor passieve inkomsten, lagere toetredingsdrempel, self-custody van assets en nog veel meer

Hoe werkt AMM-liquiditeit?

AMM-liquiditeit werkt door crowdsourcing van cryptocurrency’s. Handelaren storten crypto-assets in relevante pools om liquiditeit te bieden en prijsverschuiving te verminderen. In ruil daarvoor krijgen liquiditeitsaanbieders een deel van de handelsvergoeding.

© 2024 OKX. Dit artikel mag in zijn geheel worden gereproduceerd of gedistribueerd, of uittreksels van 100 woorden of minder van dit artikel mogen worden gebruikt, mits dit gebruik niet commercieel is. Bij elke reproductie of verspreiding van het hele artikel moet ook duidelijk worden vermeld: "Dit artikel is © 2024 OKX en wordt gebruikt met toestemming." Toegestane uittreksels moeten de naam van het artikel vermelden en toeschrijving bevatten, bijvoorbeeld "Naam artikel, [naam auteur indien toepasselijk], © 2024 OKX." Afgeleide werken of ander gebruik van dit artikel zijn niet toegestaan.