CDP: De Klassieke Esthetiek van Stablecoins

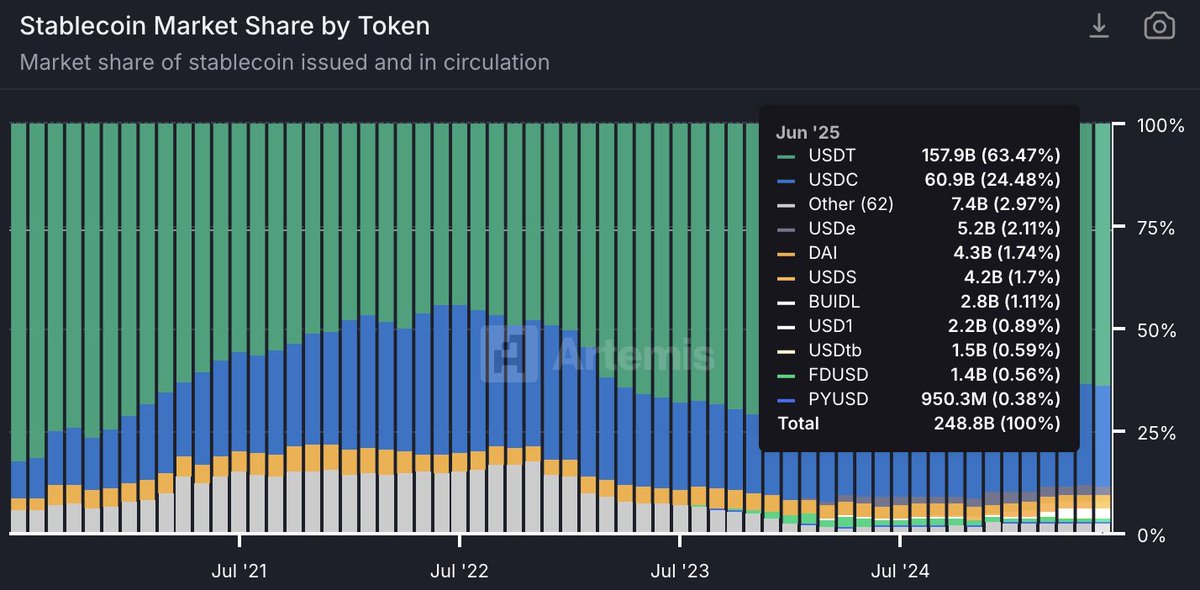

Vanaf 2025 blijven stablecoins de meest veelbelovende kans in crypto. Hun enorme schaal heeft hen veranderd in een strategisch strijdtoneel — zelfs tussen landen. Volgens gegevens van Artemis, van de totale stablecoin-aanvoer van $250 miljard, hebben $USDT en $USDC samen nog steeds een verbluffende 88% marktaandeel, terwijl honderden nieuwe stablecoins nog geen significante impact hebben gemaakt op hun dominantie.

Onder de resterende kandidaten in de gedecentraliseerde stablecoin-ruimte staan twee prominente namen — $DAI en $USDS — naast de opkomende ster $USDe, die samen meer dan $8,5 miljard in omloop vertegenwoordigen. Zowel $DAI als $USDS zijn afkomstig van hetzelfde protocol: MakerDAO (nu omgedoopt tot Sky).

Ondanks de toenemende concurrentie van zowel gevestigde als opkomende spelers, is het MakerDAO gelukt zijn dominantie te behouden — grotendeels dankzij een structureel mechanisme dat het vroegtijdig heeft gepionierd: CDP (Collateralized Debt Position). In de vorige bullmarkt vertegenwoordigden stablecoins die zijn gebouwd op CDP-architectuur bijna 20% van de totale markt, een opmerkelijk cijfer gezien de hoge concentratie van stablecoin-dominantie op dat moment.

Vandaag de dag blijft dit schijnbaar ouderwetse mechanisme worden aangenomen door meerdere stablecoin-protocollen, wat verschillende derivaten en aanpassingen voortbrengt.

Waarom werkt het nog steeds? Welk probleem lost het zo elegant op dat anderen er nog steeds op vertrouwen?

Dit artikel ontrafelt de fundamentele logica van CDP — zowel vanuit een ontwerpperspectief als door de lens van het echte gebruikersgedrag.

Wat is een CDP?

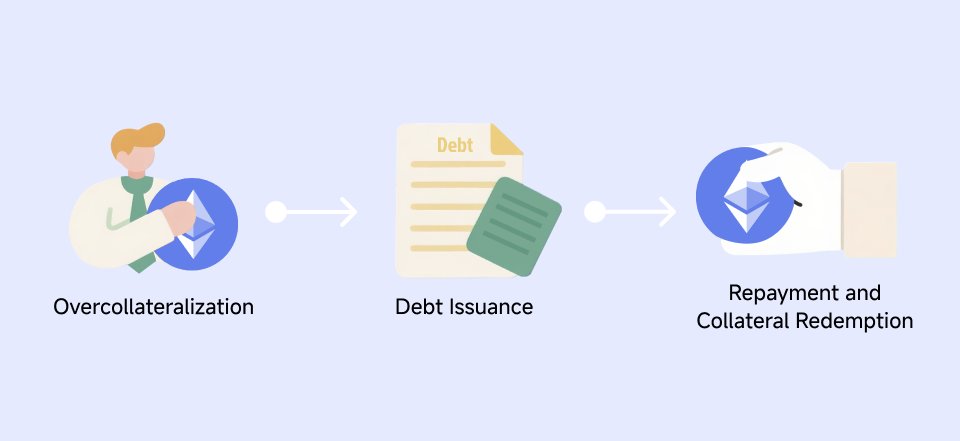

CDP staat voor Collateralized Debt Position, een mechanisme dat gebruikers in staat stelt stablecoins te minten door hun bestaande activa als onderpand vast te zetten. Fundamentaal gezien is het een structuur die gebruikers in staat stelt stablecoin-schuld uit te geven tegen hun crypto-activa. Het proces omvat verschillende belangrijke stappen:

Overcollateralization: Gebruikers storten crypto-activa — zoals $ETH, $WBTC of $USDC — in een CDP-protocol. Neem MakerDAO als voorbeeld, de onderpandratio moet boven de 150% blijven om de positie veilig te houden en liquidatie te voorkomen. Deze overcollateralization dient als een buffer tegen marktvolatiliteit, waardoor het systeem solvent blijft, zelfs wanneer de prijzen van onderpand scherp dalen.

Schulduitgifte: Zodra het onderpand is vastgezet, staat het protocol gebruikers toe te lenen — meestal in de vorm van gedecentraliseerde stablecoins (bijv. $DAI van MakerDAO, nu geherbrand als $USDS). Dit proces mint effectief nieuwe stablecoins en brengt ze in omloop.

Terugbetaling en Onderpand Terugvordering: Om het onderpand vrij te geven, moet de gebruiker de geleende stablecoins terugbetalen, samen met een stabiliteitsvergoeding. Deze vergoeding vertegenwoordigt de kosten van het handhaven van de peg en wordt weergegeven als een jaarlijkse percentage-opbrengst (APY) op de schuldpositie. Zodra terugbetaald, worden de geleende stablecoins verbrand en is het onderpand vrijgegeven en opvraagbaar.

Waarom een CDP-protocol gebruiken?

De kern aantrekkingskracht van CDP's ligt in hun vermogen om het prijsappreciatiepotentieel van een activum om te zetten in onmiddellijk bruikbare on-chain liquiditeit — zonder dat de gebruiker zijn positie hoeft te verkopen of af te bouwen. Voor DeFi-gebruikers ontsluit dit grotere strategische flexibiliteit terwijl ze een lange blootstelling behouden. De meest voorkomende gebruiksgevallen zijn:

Geheven Posities: Dit is een van de primaire gebruiksgevallen voor CDP's. Gebruikers storten een volatiel activum als onderpand en lenen stablecoins tegen dat activum. Ze gebruiken vervolgens die stablecoins om meer van hetzelfde volatiele activum te kopen, waardoor ze effectief een geheven lange positie creëren. Bijvoorbeeld, je zou $ETH in een CDP kunnen vastzetten, $DAI kunnen lenen en het gebruiken om meer $ETH te kopen — waardoor je blootstelling aan $ETH-prijsbewegingen wordt vergroot.

Opbrengststrategieën: Stablecoin-uitgifte is de kerncomponent van CDP-systemen. Tegelijkertijd zijn de meest competitieve stablecoin-protocollen vandaag de dag verwikkeld in een race van onophoudelijke innovatie — en in deze omgeving zal elke stablecoin zonder ingebedde opbrengst moeite hebben om adoptie te krijgen of serieuze tractie op te bouwen.

Tegelijkertijd zijn CDP's kapitaalinefficiënt — gebruikers moeten zwaar overcollateralizeren en niet alle gebruikers zijn bereid om richtingrisico te nemen alleen om de kapitaal efficiëntie te verbeteren. Daarom proberen protocollen vaak "hun stablecoins harder te laten werken" door ze te integreren in bredere DeFi-opbrengstecosystemen.

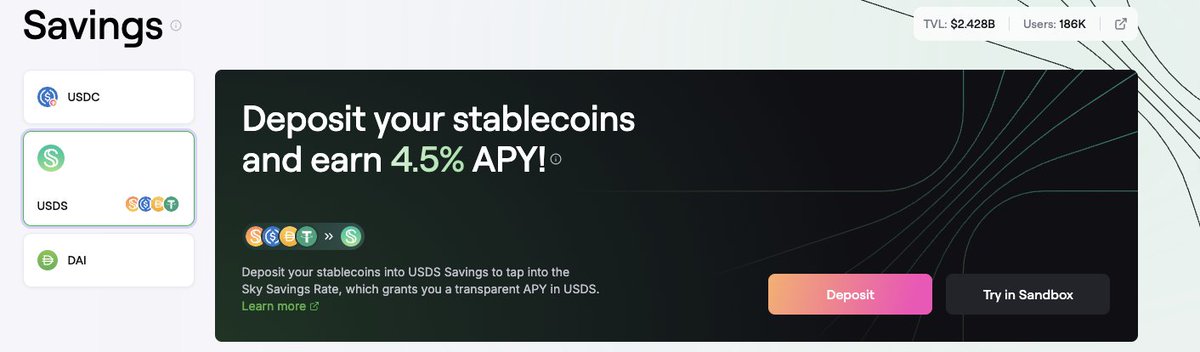

Neem MakerDAO, de oorspronkelijke CDP-pionier, als voorbeeld. Als onderdeel van zijn recente merktransitie naar Sky (@SkyEcosystem), introduceerde het een opnieuw ontworpen stablecoin: $USDS, die $DAI vervangt als de kernschuldactivum. Rond $USDS ontstaan een aantal opbrengstgerichte strategieën, zoals:

· Eenvoudig Sparen

Hoewel CDP-protocollen de basis vormen van stablecoin-uitgifte, vereist deelname aan hun opbrengstkansen niet noodzakelijkerwijs het openen van een collateralized debt position. Om liquiditeit en toegankelijkheid uit te breiden, bieden veel protocollen alternatieve, gebruiksvriendelijkere manieren om blootstelling te krijgen.

In het geval van MakerDAO kunnen gebruikers rechtstreeks opbrengst verdienen via de "Sparen"-module op het sub-DAO-leningenprotocol, Spark (@sparkdotfi). Deze opbrengst is afkomstig van stabiliteitsvergoedingen die worden gegenereerd door CDP-leningen, rendementen van Amerikaanse staatsobligaties en rente-inkomsten binnen Spark zelf. Volgens officiële documentatie staat de huidige APY op 4,5%, en blijft deze vast ongeacht de benutting aan de leenzijde.

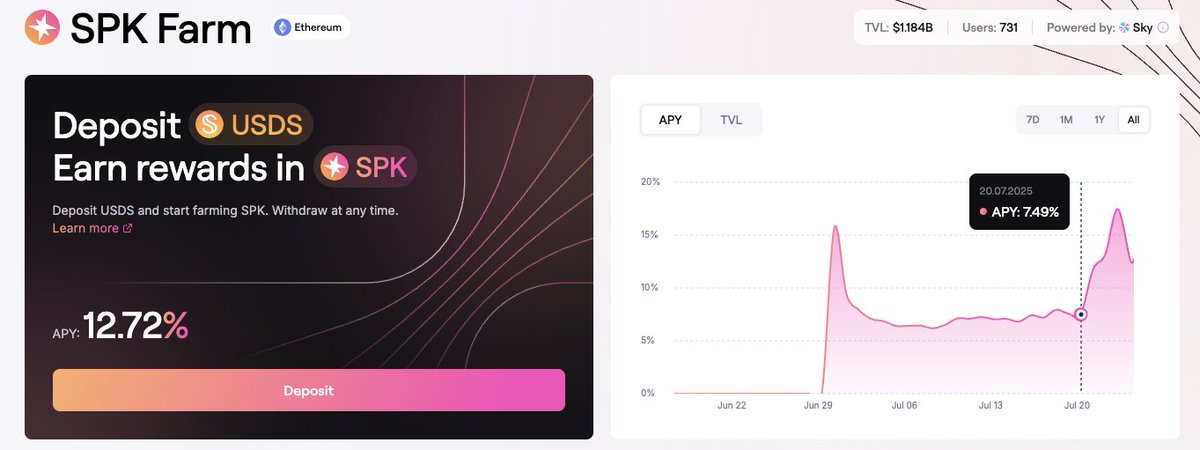

· Token Farming

Geïncentiveerde farming is al lang een hoofdbestanddeel van stablecoin-bootstrapping. In de meeste gevallen volgt het proces een bekend patroon: verkrijg de stablecoin → stake het → verdien governance- of belonings-tokens.

Natuurlijk is de prestatie van farming sterk afhankelijk van de prijsontwikkeling van de farm-token zelf. Volatiliteit is vaak aanzienlijk. Bijvoorbeeld, in het recente farming-programma van Spark fluctueerde de APY dramatisch van 7% → 17% → 12% binnen slechts een week. Tijdelijke pieken in opbrengst weerspiegelen niet noodzakelijk duurzame rendementen. Bevestig altijd of posities vrij kunnen worden verlaten, en bekijk de kleine lettertjes zorgvuldig voordat je kapitaal inzet.

· Onjuist Gebruik Risico's

Veel op CDP gebaseerde stablecoins zijn volledig gedecentraliseerd. In vergelijking met centraal uitgegeven stablecoins zoals $USDT en $USDC, heeft $DAI altijd een onderscheidende positie in het crypto-landschap ingenomen. Deze regelgevende weerstand maakt het echter ook bijzonder aantrekkelijk voor kwaadwillende actoren.

Als gevolg hiervan verschijnt $DAI vaak na grote exploits of protocol-hacks — als de stablecoin van keuze voor aanvallers die snel gestolen fondsen willen verplaatsen of witwassen.

Het Verschil tussen CDP en Leningprotocol?

Veel gebruikers hebben de neiging om CDP's te verwarren met leningprotocollen zoals Aave of Compound wanneer ze ze voor het eerst tegenkomen. Tenslotte stellen beide je in staat om activa te collateralizeren in ruil voor liquiditeit, en beide kunnen rendementen genereren via rente.

Echter, een CDP gaat niet over "lenen" — het gaat over "schuld minten tegen jezelf." In tegenstelling tot leningprotocollen laten CDP's je lenen van middelen die door anderen zijn verstrekt. Dit fundamentele verschil vormt het economische gedrag achter elk model.

Voor leenvormen, wanneer je leent van Aave of Compound, trek je uit een liquiditeitspool die door andere gebruikers is gefinancierd — de activa komen van andere kredietverstrekkers. Het protocol rekent rente aan deze pools en herverdeelt deze naar de kredietverstrekkers. In tegenstelling tot dat, zijn de stablecoins die via een CDP-protocol worden geleend niet vooraf gedeponeerd door anderen. In plaats daarvan worden ze vers gemint door het slimme contract wanneer je activa zoals $ETH collateralizeert. Met andere woorden, je creëert nieuwe schuld, niet het consumeren van iemands anders deposito's.

Voor rente-mechanismen vertrouwen leningprotocollen op vraag- en aanboddynamiek en rente-curves, wat kan leiden tot scherpe kortetermijnfluctuaties. CDP's daarentegen hebben rentetarieven die door protocol governance worden bepaald, waardoor ze relatief stabiel blijven in de tijd. Dit betekent dat je kapitaalkosten voorspelbaarder zijn bij het gebruik van een CDP.

Voor risicodragend, als een lener op Aave niet terugbetaalt, wordt hun onderpand in beslag genomen om het verlies te compenseren — maar elk tekort wordt uiteindelijk door het protocol en zijn leveranciers geabsorbeerd. In een CDP-systeem daarentegen wordt het risico volledig gedragen door de persoon die de stablecoins heeft gemint. Als de onderpandratio onder de liquidatiedrempel valt, zal het slimme contract automatisch de positie liquidatie.

Zelfs CDP's kunnen instorten onder Extreme Marktomstandigheden

Als een van de fundamentele structuren van DeFi-leningenystemen lijken CDP's robuust aan de oppervlakte — maar in complexe marktomgevingen herbergen ze aanzienlijke verborgen risico's. Het meest voorkomende gevaar waarmee gebruikers worden geconfronteerd, is liquidatierisico dat wordt veroorzaakt door een plotselinge daling van de onderpandratio, waardoor ze geen tijd hebben om bij te vullen. Andere gevaren zijn onder andere oracle-vertragingen die leiden tot "valse liquidaties", opbrengstverschillen die falende arbitragestrategieën veroorzaken, of netwerkcongestie die alle acties ineffectief maakt. In extreme scenario's barsten deze risico's vaak gelijktijdig uit.

De meest iconische ramp vond plaats op Black Thursday in 2020, toen MakerDAO een systematische liquidatiefout ondervond.

Die dag daalde de prijs van $ETH met 43%, wat wijdverspreide paniek veroorzaakte. Een vloed van transacties zorgde ervoor dat de gaskosten de lucht in schoten en het netwerk ernstig congestie ondervond. Nog erger, de oracle-updates van MakerDAO liepen achter. Toen de nieuwe prijs eindelijk werd doorgegeven, vielen een groot aantal kluizen onmiddellijk onder hun liquidatiedrempels. Liquidatie-bots — bekend als Keepers — zouden moeten ingrijpen, maar ze werden verlamd door de stijgende gaskosten. Hun scripts hadden niet de flexibiliteit om zich aan te passen aan zulke extreme omstandigheden.

Dit creëerde een kritieke kwetsbaarheid in het systeem. Kwaadwillende actoren maakten gebruik van de situatie en veroverden $8,32 miljoen aan $ETH zonder kosten, effectief MakerDAO's kluizen plunderend. Het protocol bleef achter met $5,67 miljoen aan slechte schuld.

Dit voorval onthulde niet alleen de kwetsbaarheid van CDP-systemen onder extreme stress, maar diende ook als een wake-up call voor de hele industrie. Het benadrukte het belang van robuust risicobeheer, veerkrachtige oracle-infrastructuur en fouttolerante liquidatiemechanismen — en biedt hardverdiende lessen die de evolutie van DeFi vandaag de dag blijven vormgeven.

Einde

CDP's waren een van de vroegste leenprimitieven in DeFi en dienen nog steeds als het fundamentele blauwdruk voor veel nieuwere protocollen. Hoewel ze misschien niet langer de helderste ster in de stablecoin-ruimte zijn, blijven ze voor DeFi-nieuwkomers een waardevolle sandbox voor het begrijpen van risico, efficiëntie en vertrouwen.

Disclaimer: Deze inhoud is uitsluitend voor educatieve doeleinden en vormt geen financieel advies. DeFi-protocollen brengen aanzienlijke markt- en technische risico's met zich mee. Tokenprijzen en opbrengsten zijn zeer volatiel, en deelname aan DeFi kan leiden tot verlies van al het geïnvesteerde kapitaal. Doe altijd je eigen onderzoek, begrijp de wettelijke vereisten in jouw rechtsgebied en evalueer risico's zorgvuldig voordat je betrokken raakt.

Auteur: OneKey Team ( @jonasCyang )

26,67K

0

De inhoud op deze pagina wordt geleverd door derden. Tenzij anders vermeld, is OKX niet de auteur van het (de) geciteerde artikel(en) en claimt geen auteursrecht op de materialen. De inhoud is alleen bedoeld voor informatieve doeleinden en vertegenwoordigt niet de standpunten van OKX. Het is niet bedoeld als een goedkeuring van welke aard dan ook en mag niet worden beschouwd als beleggingsadvies of een uitnodiging tot het kopen of verkopen van digitale bezittingen. Voor zover generatieve AI wordt gebruikt om samenvattingen of andere informatie te verstrekken, kan deze door AI gegenereerde inhoud onnauwkeurig of inconsistent zijn. Lees het gelinkte artikel voor meer details en informatie. OKX is niet verantwoordelijk voor inhoud gehost op sites van een derde partij. Het bezitten van digitale activa, waaronder stablecoins en NFT's, brengt een hoge mate van risico met zich mee en de waarde van deze activa kan sterk fluctueren. Overweeg zorgvuldig of de handel in of het bezit van digitale activa geschikt voor je is in het licht van je financiële situatie.