Análisis de la situación actual y las perspectivas del mercado bursátil tokenizado de EE. UU.

Por Lawrence Lee, Mint Ventures

Recientemente, ha habido muchos avances en el campo de las acciones estadounidenses tokenizadas:

-

El exchange centralizado Kraken ha anunciado el lanzamiento de xStocks, una plataforma de negociación de acciones tokenizadas

-

El exchange centralizado Coinbase ha anunciado que ha tratado de regular el comercio de sus acciones tokenizadas

-

Solana, una cadena de bloques pública, presenta un marco basado en cadena de bloques para productos bursátiles tokenizados de EE. UU.

Las cadenas públicas y los exchanges con antecedentes estadounidenses están acelerando el proceso de tokenización de acciones estadounidenses, y el reciente frenesí tras la cotización de Circle tiene que hacer que la gente espere con ansias la perspectiva de las acciones estadounidenses tokenizadas.

De hecho, la propuesta de valor de las acciones estadounidenses tokenizadas es muy clara:

1. Ampliación del tamaño del mercado de negociación: Proporciona un lugar de negociación de 7×24 horas, sin fronteras y sin permisos para el comercio de acciones de EE. UU., que actualmente es imposible para el NASDAQ y la Bolsa de Nueva York (aunque el NASDAQ ha solicitado el comercio de 24 horas, se espera que tarde hasta la segunda mitad de 26 años en lograrlo)

2. Componibilidad superior: Al combinarse con otra infraestructura Defi existente, los activos bursátiles de EE. UU. se pueden usar como productos de garantía, margen, índices y fondos, lo que deriva de muchas formas de jugar que actualmente son inimaginables

Las necesidades tanto del lado de la oferta como del lado de la demanda también son claras:

-

Lado de la oferta (empresas que cotizan en EE. UU.): Llegó a inversores potenciales de todo el mundo a través de la plataforma blockchain sin fronteras y obtuvo más órdenes de compra potenciales

-

Lado de la demanda (inversores): Muchos inversores que no pudieron negociar directamente con acciones de EE. UU. por diversas razones en el pasado pueden asignar y especular directamente con activos de acciones de EE. UU. a través de blockchain

Citado de "U.S. Stock On-Chain and STO: A Hidden Narrative"

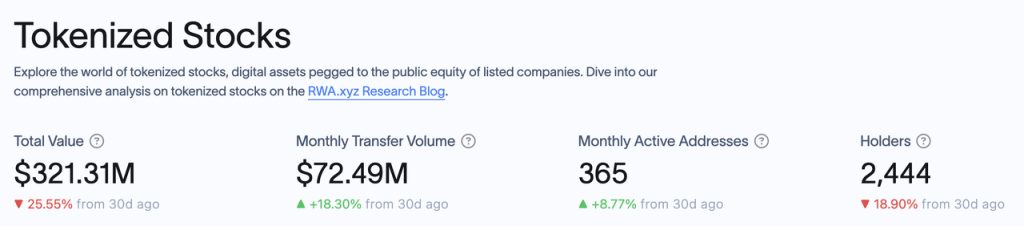

En este ciclo permisivo de regulación de las criptomonedas, el progreso es una alta probabilidad. Según RWA.xyz datos, la capitalización de mercado actual de las acciones tokenizadas es de solo USD 321 millones, y hay 2,444 direcciones que poseen acciones tokenizadas.

El enorme espacio del mercado contrasta con el limitado tamaño actual de los activos.

En este artículo, presentaremos y analizaremos las soluciones de productos de los actores actuales en el mercado de valores tokenizados de EE. UU. y otros actores que promueven acciones tokenizadas de EE. UU., y enumeraremos posibles objetivos de inversión bajo este concepto.

Este artículo es el pensamiento del autor en el momento de la publicación, puede cambiar en el futuro, y las opiniones son altamente subjetivas, y puede haber errores en los hechos, los datos y la lógica de razonamiento.

De acuerdo con rwa.xyz datos, el mercado bursátil tokenizado actual cuenta con los siguientes rubros según el tamaño de la emisión:

Repasaremos los modelos de negocio de Exodus, Backed Finance y Dinari (Montis Group se centra en la renta variable europea, mientras que SwarmX opera de forma similar a Backed Finance pero a menor escala), así como el progreso de otros actores importantes que actualmente están haciendo recomendaciones para las acciones estadounidenses tokenizadas.

Éxodo

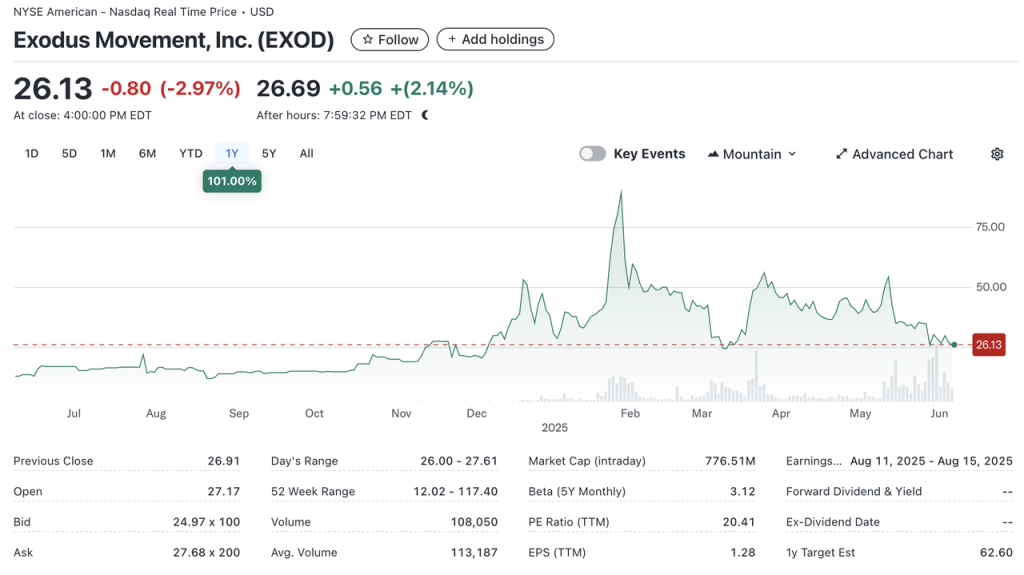

Exodus (NYSE.EXOD) es una empresa estadounidense especializada en el desarrollo de carteras de criptomonedas sin custodia, y sus acciones cotizan en la Bolsa de Nueva York (NYSE.EXOD). Además de su propia billetera de marca, Exodus también se ha asociado con el mercado de NFT MagicEden para lanzar una billetera.

Ya en 2021, Exodus permitió a los usuarios migrar sus acciones ordinarias a la cadena Algorand a través de Securitize, pero los tokens migrados a la cadena no se pueden comercializar ni transferir en la cadena, ni contienen derechos de gobernanza u otros derechos económicos (como dividendos), y el token Exodus es más similar al "gemelo digital" de las acciones reales, y el significado simbólico en la cadena es mayor que el significado real.

La capitalización de mercado actual de EXOD es de USD 770 millones, de los cuales unos USD 240 millones están en cadena.

Exodus fue la primera acción en ser aprobada por la SEC para tokenizar sus acciones ordinarias (o para ser más precisos, la primera acción tokenizable aprobada por la SEC para cotizar en la Bolsa de Nueva York), pero el proceso no estuvo exento de desafíos, ya que la cotización de las acciones de Exodus se retrasó desde mayo del 24 hasta la cotización oficial de la Bolsa de Nueva York en diciembre.

Sin embargo, la tokenización de acciones de Exodus es sólo para sus propias acciones, y las acciones tokenizadas no son negociables, lo que significa poco para nosotros, los inversores en web3.

Dinari

Dinari es una empresa registrada en EE. UU. que se fundó en 2021 y se ha centrado en la tokenización de acciones bajo el marco de cumplimiento de EE. UU. desde su creación y cerró una ronda inicial de USD 10 millones en 2023 y una ronda de Serie A de USD 12.7 millones en 2024 con inversores como Hack VC y Blockchange Ventures, el CTO de Coinbase, Balaji Srinivasan, F Prime Capital, VanEck Ventures, Blizzard (Avalanche Fund), etc. Entre ellos, F Prime es un fondo propiedad del gigante de la gestión de activos Fidelity, y la inversión de Fidelity y VanEck también muestra el reconocimiento de los gestores de activos tradicionales en el mercado bursátil estadounidense tokenizado.

Dinari solo está disponible para usuarios no estadounidenses, y el proceso de negociación de acciones estadounidenses es el siguiente:

-

El usuario completa el KYC

-

Los usuarios eligen las acciones estadounidenses que desean comprar y pagar USD+ emitidas por Dinari (una stablecoin respaldada por bonos del Tesoro a corto plazo emitidos por Dinari, que pueden ser intercambiados por USDC)

-

Dinari envía la orden a un corredor asociado (Alpaca Securities o Interactive Brokers), y después de que el corredor completa la orden, las acciones se mantienen en el banco custodio y Dinari acuña las dShares correspondientes para el usuario

En la actualidad, Dinari opera en las redes principales de Arbitrum, Base y Ethereum, y todas las dShares tienen una proporción de capital de 1 a 1 en el mundo real.

Sin embargo, dShares no se puede negociar en la cadena, y si desea vender dShares, solo puede operar a través del sitio web oficial de Dinari, y el proceso de transacción real es el inverso del proceso de compra. La negociación de dShares también debe seguir el horario de negociación de EE. UU., y no es posible comprar o vender fuera del horario de negociación. En cuanto a la forma del producto, además de la negociación directa de acciones, también generan una API para la negociación de acciones, que puede funcionar con otras interfaces de negociación.

De hecho, el proceso comercial de Dinari, es decir, el proceso de "pago KYC-> y compensación de corretaje que cumple con la > de intercambio", es consistente con la forma principal actual para que los usuarios no estadounidenses participen en el comercio de acciones de EE. UU., con la principal diferencia de que las clases de activos pagadas por los usuarios son dólares de Hong Kong, euros, etc., mientras que las clases de activos aceptadas por Dinari son criptoactivos, y el resto se implementa completamente de acuerdo con el marco regulatorio de la SEC.

Como empresa especializada en la tokenización de acciones de EE. UU., el coraje de incorporar la empresa en los Estados Unidos (la gran mayoría de las otras contrapartes del proyecto están registradas en Europa) muestra la confianza de Dinari en sus capacidades de cumplimiento. Su producto de tokenización de acciones de EE. UU. se lanzó oficialmente en 2023, y Gary Gensler, el ex presidente de la SEC que estaba de servicio en ese momento y era conocido por sus estrictas regulaciones de criptomonedas, no pudo encontrar fallas en su modelo de negocio; Y desde la llegada del nuevo presidente de la SEC, Paul Atkins, la SEC ha mantenido una reunión especial con Dinari para pedirle a Dinari que demuestre su sistema y responda a las preguntas relacionadas (fuente), lo que demuestra que sus productos son impecables en términos de cumplimiento y que el equipo tiene fuertes recursos en términos de cumplimiento.

Sin embargo, dado que las acciones estadounidenses tokenizadas de Dinari no admiten el comercio en cadena, las criptomonedas son solo un método de entrada y pago para Dinari, y los productos de Dinari no son muy diferentes de Futu, Robinhood y otros productos en términos de función. Para su público objetivo, la experiencia del producto de Dinari no es una ventaja sobre sus competidores. Para un usuario de Hong Kong, la experiencia de operar con acciones de EE. UU. en Dinari no es mejor que operar con acciones de EE. UU. en Futu, y no hay forma de usar funciones comerciales como el comercio de margen, e incluso puede haber tarifas más caras.

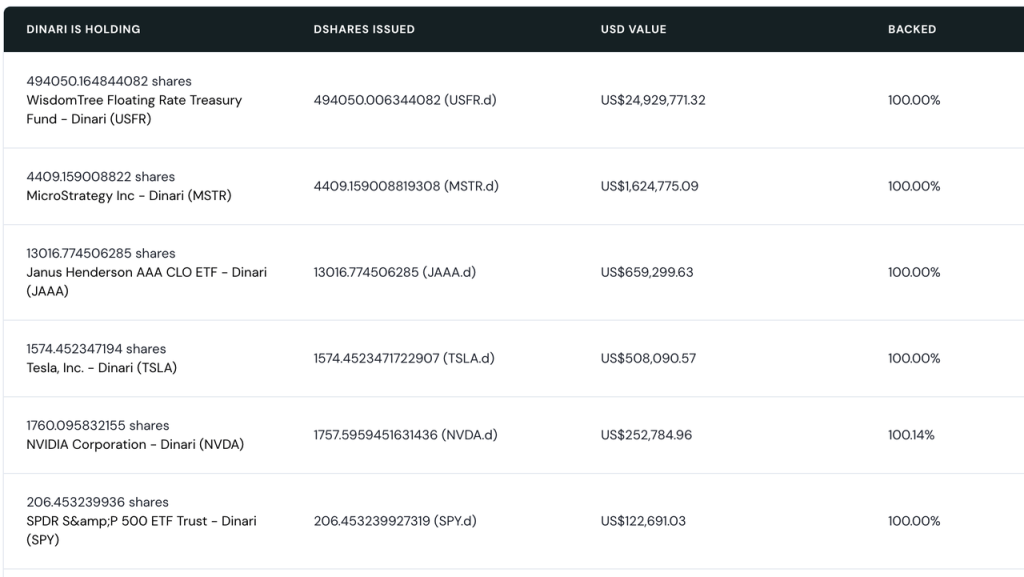

Quizás por esto, el mercado de valores tokenizados de Dinari siempre ha sido pequeño, con solo una acción tokenizada con una capitalización de mercado de más de $ 1 millón MSTR y solo 5 acciones tokenizadas con un valor de mercado de más de $ 100,000.

Capitalización bursátil tokenizada actual de Dinari Fuente

En general, el modelo de negocio de acciones tokenizadas de Dinari ha sido certificado por los reguladores, pero el estricto cumplimiento de las regulaciones también ha llevado a la imposibilidad de que sus acciones tokenizadas se negocien/apuesten en la cadena, perdiendo componibilidad, lo que hace que la experiencia de los usuarios de mantener su dShare sea menor que la de los corredores tradicionales, y el producto no es muy atractivo para los usuarios convencionales de web3.

Entre los actores del mercado actual, similar a Dinari también se incluye el proyecto comunitario mystonks.org de la moneda meme Stonks, según el informe de reserva divulgado por la propia parte del proyecto, su valor de mercado actual de las cuentas de acciones de EE. UU. supera los 50 millones de dólares estadounidenses, y los usuarios son más activos en el comercio que Dinari.

Sin embargo, todavía hay fallas en la estructura de cumplimiento de mystonks.org, como las calificaciones de su cuenta de custodia de valores que no están claramente establecidas y los usuarios del informe de reserva no pueden ser verificados.

Financiamiento respaldado

Backed Finance es una empresa suiza que también se fundó en 2021 y se lanzó a principios de 2023 y cerró una ronda de financiación de USD 9.5 millones en 2024 liderada por Gnosis con la participación de Cyber Fund, Blockchain Founders Fund, Blue Bay Capital y otros.

Al igual que Dinari, Backed no atiende a usuarios en los Estados Unidos y sus procesos comerciales son:

-

El emisor (inversor profesional) completa la verificación y revisión de KYC en Backed Finance

-

El emisor selecciona las acciones estadounidenses que quiere comprar y paga por la stablecoin

-

Backed Finance envía la orden al corredor asociado para completar la compra de acciones y, a continuación, Backed Finance acuña el token bSTOCK de la acción correspondiente al emisor.

-

Tanto bSTOCK como su versión encapsulada wbSTOCK se pueden negociar libremente en la cadena (la encapsulación es principalmente para facilitar el procesamiento de dividendos de acciones, etc.), y los inversores ordinarios en el lado C pueden comprar directamente bSTOCK o wbSTOCK en la cadena.

Se puede ver que, a diferencia de los usuarios finales C de Dinari que compran directamente acciones estadounidenses, Backed Finance actualmente es comprado por inversores profesionales y luego transferido a los usuarios finales C, lo que puede mejorar significativamente la eficiencia operativa general y lograr horas de negociación las 24 horas del día, los 7 días de la semana. Otra diferencia importante es que el token bSTOCK emitido por Backed es un token ERC-20 ilimitado, y los usuarios pueden formar LP en la cadena para que otros usuarios los compren.

Las acciones tokenizadas respaldadas son una fuente de liquidez

La liquidez on-chain de Backed Finance se obtiene principalmente del índice SPX, Coinbase y Telsa, y los usuarios emparejan tokens bSTOCK con stablecoins en pools de AMM. En la actualidad, el TVL total del pool de liquidez se acerca a los 8 millones de dólares, y el APY medio es del 32,91%. La liquidez se distribuye entre el Balancer y el Swapr de Gnosis, el Aeródromo de Base y el Faraón de Avalanche Chain, con un APY del pool bCOIN-USDC que alcanza el 149%.

Cabe señalar que Backed Finance no restringe en absoluto la función de negociación en cadena de sus tokens bSTOCK, dando a los usuarios una segunda vía para mantener sus bSTOCK, a saber:

Los usuarios on-chain (no se requiere KYC) pueden comprar bSTOCK directamente con stablecoins como USDC o sDAI

Esto rompe efectivamente el límite de KYC, y la experiencia comercial no es diferente de la negociación de tokens ordinarios en la cadena, lo que facilita la promoción entre los usuarios de web3. Un token ERC-20 sin restricciones también abre la puerta a la componibilidad para los poseedores de acciones tokenizadas, como el emparejamiento con stablecoins para formar un APY promedio del 33% de liquidez. Esta también puede ser la razón por la que el TVL de Backed Finance es casi 10 veces mayor que el de Dinari.

En términos de cumplimiento, la entidad correspondiente detrás de Backed Finance está registrada en Suiza, y el modelo de negocio mencionado anteriormente de "las acciones tokenizadas correspondientes a los tokens ERC-20 se pueden transferir libremente" ha sido reconocido por los reguladores europeos (fuente). Backed Finance también publica pruebas de reservas auditadas por The Network Firm.

Sin embargo, la SEC no ha comentado sobre el negocio de Backed Finance, y los valores negociados por Backed son todos acciones estadounidenses, y es bueno tener licencia en Suiza, pero lo que es más importante, cómo los reguladores estadounidenses evalúan este modelo de negocio.

En otros proyectos, el modelo de negocio de SwarmX es el mismo que el de Backed Finance, pero su escala de negocio y los detalles de cumplimiento son significativamente diferentes a los de Backed Finance.

Aunque la capitalización bursátil tokenizada de Backed Finance es diez veces mayor que la de Dinari, el tamaño de los activos de más de USD 20 millones y el TVL de 8 millones aún no son altos, y las transacciones en la cadena no están activas porque:

-

No hay suficientes casos de uso para las acciones tokenizadas en la cadena, y solo pueden ser LP en la actualidad, y las ventajas de la componibilidad aún no se han explotado por completo, lo que puede estar relacionado con las preocupaciones sobre la legitimidad del modelo por parte de los préstamos asociados, las monedas estables y otros protocolos

-

Además, hay una falta de liquidez. Backed en sí no es un exchange y no tiene liquidez "natural" para respaldar su comercio de acciones tokenizadas, y según el modelo actual, la liquidez de sus acciones tokenizadas depende del emisor, incluida la cantidad de acciones tokenizadas que el emisor está dispuesto a mantener y la cantidad de liquidez que está dispuesto a agregar a los LP. Por el momento, los emisores respaldados no están dispuestos a invertir más en esta área.

-

Ambos podrían mejorar si la SEC pudiera aclarar aún más el marco regulatorio y determinar la viabilidad del modelo respaldado.

xAcciones

En mayo, el exchange estadounidense Kraken anunció que lanzaría xstocks en asociación con Backed Finance y Solana.

El 30 de junio, se lanzó oficialmente el producto xStocks, con socios como los exchanges centralizados Kraken y Bybit, los exchanges descentralizados Raydium y Jupiter en Solana, el protocolo de préstamos Kamino, el Dex Byreal incubado por Bybit, el oráculo Chainlink, el protocolo de pago Alchemy Pay y el corretaje Alpaca.

Fuente: Sitio web oficial de xStocks

La estructura legal del producto xStocks está totalmente alineada con la de Backed Finance, que actualmente admite más de 200 instrumentos bursátiles y tiene un horario de negociación 24/5 en Kraken. En términos de asociaciones, Kraken, Bybit, Jupiter, Raydium y Byreal son exchanges que admiten xStocks; Kamino puede respaldar xStocks como garantía, mientras que Kamino Swap también puede operar con xStocks; Solana es una cadena pública gestionada por xStocks; Chainlink es responsable de los informes de reservas; Alpaca es un corredor asociado;

En la actualidad, debido a que el producto acaba de ser lanzado, las estadísticas de datos no son perfectas y el volumen de transacciones no es grande. Pero xStocks tiene más socios clave que los propios productos de Backed Finance:

En el lado de Cex, están Kraken y Bybit, que tienen más probabilidades de aprovechar a los creadores de mercado y usuarios existentes para proporcionar una mejor liquidez a xStocks;

En la cadena, hay varios Dex y Kamino, y Kamino proporciona otros casos de uso para acciones estadounidenses tokenizadas por primera vez además de ser LP, y puede haber otros protocolos que admitan xStocks en el futuro para expandir aún más su componibilidad.

Desde esta perspectiva, aunque xStocks acaba de lanzarse, creo que xStocks pronto superará a los jugadores existentes y se convertirá en el mayor emisor de acciones tokenizadas de EE. UU.

Robinhood

Robinhood, que ha estado desplegando activamente su negocio de criptomonedas, también presentó un informe a la SEC en abril de 2025, en el que esperaba que la SEC estableciera un marco regulatorio para RWA que incluyera acciones tokenizadas; En mayo, Bloomberg dio la noticia de que Robinhood crearía una plataforma blockchain para permitir a los inversores europeos invertir en acciones estadounidenses, con cadenas públicas alternativas como Arbitrum o Solana;

También el 30 de junio, Robinhood anunció oficialmente el lanzamiento de un producto de negociación de acciones estadounidenses tokenizadas para inversores europeos, que admite el pago de dividendos y admite tiempos de acceso de 5*24.

La oferta de acciones tokenizadas de Robinhood se emitió inicialmente sobre la base de Arbitrum. En el futuro, el subyacente de sus acciones tokenizadas se ejecutará en la propia L2 de Robinhood, que también se basa en Arbitrum.

Sin embargo, según la documentación oficial de Robinhood, su actual producto de acciones tokenizadas no es una verdadera acción tokenizada, sino un contrato que rastrea el precio de las acciones estadounidenses correspondientes, y los activos subyacentes se mantienen de forma segura por una institución con licencia de EE. UU. con una cuenta de Robinhood Europa. Robinhood Europe publica contratos y los registra en la cadena de bloques. Sus acciones tokenizadas también son actualmente solo negociables en Robinhood y no se pueden transferir.

Otros jugadores que están en el banquillo

Además de los productos que mencionamos anteriormente que ya tienen negocios específicos en línea, hay muchos otros jugadores que están implementando negocios de acciones estadounidenses tokenizadas, entre ellos:

Solana

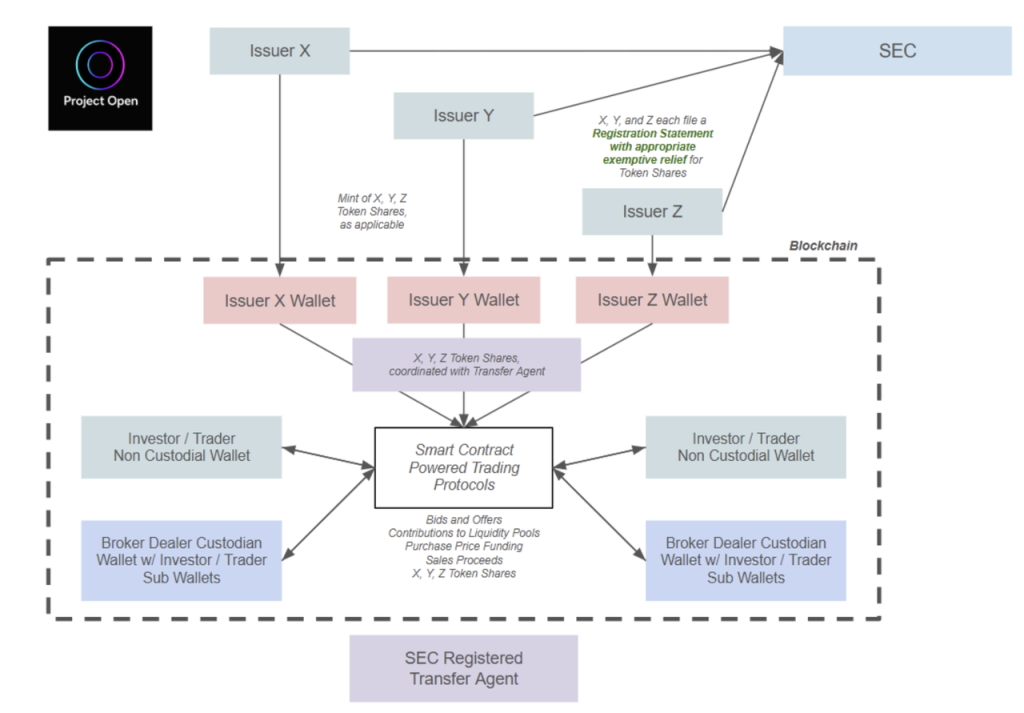

Solana pone un fuerte énfasis en las acciones tokenizadas, y además de las xStocks antes mencionadas, Solana ha establecido el Solana Policy Institute (SPI) "para educar a los responsables políticos sobre por qué las redes descentralizadas como Solana son la futura infraestructura de la economía digital". Uno de los dos proyectos actualmente en marcha es que han establecido un proyecto llamado Project Open, que "tiene como objetivo permitir la emisión y el comercio de valores basados en blockchain que cumplan con la normativa, utilizando la tecnología blockchain para crear mercados de capitales más eficientes, transparentes y accesibles, al tiempo que mantiene una fuerte protección de los inversores". Además de SPI, Project Open también es miembro de Dex Orca en la cadena Solana, el proveedor de RWA Superstate y el bufete de abogados Lowenstein Sandler LLP.

Project Open comenzó a enviar comentarios públicos por escrito al Grupo de Trabajo de Criptomonedas de la SEC varias veces en abril de este año, y el Grupo de Trabajo de Criptomonedas de la SEC se reunió con él el 12 de junio para discutirlo, después de lo cual los miembros de Project Open presentaron más explicaciones de su negocio.

El proceso de emisión y negociación de acciones tokenizadas de EE. UU. recomendado por Project Open es el siguiente:

Fuente: Presentación del sitio web oficial de la SEC

El proceso se resume de la siguiente manera:

-

Los emisores deben solicitar la autorización de la SEC por adelantado, después de lo cual pueden emitir acciones estadounidenses tokenizadas

-

Los usuarios que quieran comprar acciones estadounidenses tokenizadas deben completar el KYC con anticipación, después de lo cual pueden usar criptomonedas para comprar acciones estadounidenses tokenizadas emitidas por los emisores anteriores

-

Los agentes de transferencia registrados en la SEC registran el flujo de acciones en la cadena

Project Open también declaró específicamente que quiere que la SEC permita el comercio de acciones estadounidenses tokenizadas entre pares a través de protocolos de contratos inteligentes, es decir, los titulares de acciones estadounidenses tokenizadas pueden comerciar con AMM, abriendo así la puerta a la componibilidad en la cadena. Sin embargo, de acuerdo con el marco propuesto en el documento, todos los usuarios que posean acciones tokenizadas deben completar el KYC. Para lograr esto, Project Open solicita un Alivio Exento de 18 meses o una Guía Confirmatoria para muchas operaciones (consulte las Referencias para obtener más detalles).

En general, la solución de Project Open se basa en la solución existente de Backed Finance, que complementa los requisitos de KYC. Desde el punto de vista del autor, la aprobación de un esquema de este tipo durante el mandato de la SEC DeFi más tolerante es casi una certeza, y la única pregunta es cuándo se aprobará.

Base de monedas

En 2020, cuando Coinbase solicitó cotizar en el Nasdaq, la idea de emitir monedas tokenizadas en cadena se incluyó en sus documentos de solicitud, pero se abandonó porque no cumplía con los requisitos de la SEC en ese momento. Recientemente, Coinbase está buscando una carta de no acción o un alivio exento de la SEC para su negocio de acciones tokenizadas. Sin embargo, no hay documentación detallada en este momento, y solo podemos obtener una confirmación del comunicado de prensa:

El programa de comercio de acciones tokenizadas de Coinbase está abierto a usuarios en los Estados Unidos.

Esta es una gran diferencia con respecto a otros actores actuales del mercado de valores tokenizados, y también permite a Coinbase competir directamente con corretajes en línea como Robinhood y corretajes tradicionales como Schwab. Por supuesto, esto tiene un impacto mucho menor en los inversores de web3 que en el Nasdaq:COIN.

Ondo

Ondo, que ya ha logrado resultados en el mercado de RWA del Tesoro (consulte el artículo anterior de Mint Ventures sobre Ondo), ha planeado durante mucho tiempo tokenizar acciones estadounidenses. Según su documentación, su producto de acciones tokenizadas de EE. UU. tiene las siguientes características:

-

Abierto a usuarios no estadounidenses

-

El horario de negociación es de 24 horas al día, 7 días a la semana

-

Los tokens se acuñan y queman en tiempo real

-

Se permite el uso de activos bursátiles tokenizados de EE. UU. como garantía

A juzgar por la descripción de la característica anterior, el producto de Ondo es similar al nuevo marco propuesto por Solana, y Ondo también propuso lanzar productos de acciones estadounidenses tokenizadas en la red Solana en la conferencia Accelerate de Solana.

El producto bursátil estadounidense tokenizado de Ondo, Ondo Global Markets, está programado para entrar en funcionamiento a finales de este año.

Lo anterior es el estado actual del mercado de valores tokenizado de EE. UU., así como de varios otros jugadores que se están desplegando.

Desde la perspectiva de la motivación fundamental de la demanda, el objetivo principal de los usuarios para comprar acciones tokenizadas es beneficiarse de las fluctuaciones del precio de las acciones, y la atención se centra en la liquidez, la capacidad de reembolso y si el lugar de negociación puede estar libre de transacciones KYC, si debe haber una agencia de cumplimiento para tokenizar no es un punto que les importe a los usuarios, por lo que el mercado web3 siempre ha utilizado derivados para proporcionar a los usuarios productos de negociación de acciones de EE. UU.

El comercio de acciones de EE. UU. se ofrece a través de derivados

Actualmente, Gains Network (en Arbitrum y Polygon) y Helix (en Injective) brindan servicios de derivados de acciones de EE. UU. Ninguno de sus usuarios opera realmente con acciones estadounidenses, por lo que no necesitan tokenizar acciones estadounidenses.

Su lógica de producto principal es equivalente a aplicar la lógica del contrato perpetuo a las acciones de EE. UU., que suele ser:

-

Los usuarios de trading no necesitan KYC, utilizan stablecoins como garantía y permiten el trading apalancado

-

El horario de negociación es el mismo que el de las acciones estadounidenses

-

El precio subyacente se lee directamente de una fuente de datos confiable, como el uso de Chainlink

-

La tasa de financiación se utiliza para equilibrar el diferencial entre el precio de cambio y el precio justo

Sin embargo, ya sea que se trate de los actuales Gains y Helix o de los anteriores Synthetix y Mirror, las plataformas que utilizan activos sintéticos para operar con acciones de EE. UU. no han traído un volumen de negociación real demasiado alto, y el volumen de negociación diario promedio actual de los productos de acciones de EE. UU. de Helix no supera los $ 10 millones, mientras que el volumen de negociación diario de Gains es inferior a $ 2 millones, lo que puede deberse a:

Existen riesgos regulatorios obvios en esta forma, porque aunque en realidad no ofrecen negociación de acciones de EE. UU., de hecho se han convertido en bolsas donde los usuarios negocian acciones de EE. UU., y las autoridades reguladoras tienen requisitos claros para la supervisión de cualquier bolsa, y KYC es la parte más básica de la regulación. Es posible que las plataformas no tengan tiempo de ser atendidas por los reguladores cuando son ruidosas, pero si se vuelven más ruidosas, son fáciles de atacar a los reguladores.

Ninguno de los productos anteriores tiene suficiente liquidez para satisfacer las necesidades comerciales reales de los usuarios. La liquidez en forma de los productos anteriores debe resolverse por sí misma en el intercambio y no puede depender de ningún tercero, y ninguno de los productos anteriores puede brindar a los usuarios la profundidad comercial utilizable real

Volumen de operaciones de Helix en acciones y divisas de EE. UU. y el libro de órdenes del mayor volumen COIN

En el lado de los exchanges centralizados, la plataforma de negociación de acciones de EE. UU. basada en MT5 de Bybit, recientemente lanzada, también adopta una lógica similar a los productos de contratos perpetuos, que no realiza operaciones reales de acciones de EE. UU., sino que utiliza stablecoins como garantía para operar con índices.

Además, el proyecto Shift, que aún no se ha lanzado, ha introducido el concepto de tokens referenciados a activos (ART), que se dice que puede lograr el comercio sin KYC de acciones estadounidenses, y su proceso de producto es el siguiente:

-

Shift compra acciones de EE. UU. y las compromete a un corredor que cumple con las normas, como Interactive Brokers, utilizando Chainlink como prueba de reservas

-

Shift utiliza una reserva de acciones de EE. UU. para emitir un token de activo de referencia, ART, cada uno de los cuales tiene un activo de acciones de EE. UU. correspondiente detrás, pero ART no es una acción de EE. UU. tokenizada

-

Los usuarios del extremo C pueden comprar tokens ART sin KYC

La solución de Shift mantiene una correspondencia del 100% entre ART y las acciones subyacentes de EE. UU., pero ART no es una acción estadounidense tokenizada y no tiene la propiedad, los derechos de dividendo y los derechos de voto de la acción, por lo que no se puede aplicar a varias reglas regulatorias para valores, por lo que puede lograr las características de KYC free (fuente).

Por supuesto, desde la perspectiva de la lógica regulatoria, ART no está autorizado a anclar activos de valores, y no está claro cómo el equipo de cambio pretende usar para "hacer que ART esté anclado a las acciones de EE. UU.", y no es seguro si el plan de producto específico realmente se puede llevar a cabo de acuerdo con el proceso anterior, pero este plan también realiza el comercio de acciones de EE. UU. sin KYC a través de ciertas lagunas en las disposiciones regulatorias, lo cual es digno de atención continua.

¿Qué tipo de productos bursátiles tokenizados de EE. UU. necesita el mercado?

Independientemente del método de tokenización de acciones de EE. UU., el proceso central es el siguiente:

-

Tokenización: El proceso suele ser manejado por una agencia de cumplimiento, y la prueba de reservas se presenta de forma regular, esencialmente donde los usuarios que cumplen con el KYC compran acciones estadounidenses antes de cotizarlas en la cadena. Este paso no varía mucho de un escenario a otro.

-

Trading: Los usuarios del extremo C negocian acciones tokenizadas. Esta es la principal diferencia entre los esquemas: algunos no permiten el comercio (Exodus), otros solo permiten el comercio a través de canales de corretaje tradicionales (Dinari y mystonks.org) y algunos admiten transacciones en cadena (Backed Finance, Solana, Ondo, Kraken). Aún más especial es Backed Finance, que actualmente apoya a los usuarios sin KYC para comprar sus productos de acciones estadounidenses tokenizadas directamente a través de AMM a través de un marco de cumplimiento suizo.

Para los usuarios finales, el proceso de tokenización se refiere principalmente al cumplimiento y la seguridad de los activos, y la mayoría de los actores actuales del mercado pueden garantizar muy bien estos dos puntos. El enfoque principal está en el proceso de transacción. Por ejemplo, Dinari solo puede operar a través de canales de corretaje tradicionales y no proporciona minería de liquidez, préstamos y otros servicios para acciones tokenizadas, entonces la importancia de la tokenización de acciones se disipa en gran medida y es difícil atraer usuarios incluso si el cumplimiento es perfecto y el proceso es perfecto.

Esquemas como xStocks, Backed Finance y Solana son soluciones más significativas para las acciones estadounidenses tokenizadas a largo plazo, donde las acciones estadounidenses tokenizadas se negocian en la cadena en lugar de a través de los canales de corretaje tradicionales, para aprovechar de manera más efectiva la disponibilidad y componibilidad 7*24 que brinda DeFi.

Sin embargo, la liquidez on-chain a corto plazo difícilmente será comparable a la de los canales tradicionales. Los exchanges con baja liquidez no están disponibles, y si los lugares que ofrecen acciones estadounidenses tokenizadas no pueden atraer más liquidez para ingresar, entonces la influencia de las acciones estadounidenses tokenizadas también será difícil de expandir. Es por eso que soy optimista de que xStocks pronto se convertirá en una acción estadounidense tokenizada

Desde esta perspectiva, si el marco regulatorio se vuelve gradualmente más claro, los productos de acciones estadounidenses tokenizados se popularizan realmente en Web3 y, en última instancia, ganan más cuota de mercado comercial, pueden ser esos exchanges los que actualmente tengan mejor liquidez y más usuarios comerciantes.

De hecho, también podemos ver en los pocos ejemplos del último ciclo: Synthetix, Mirror y Gains lanzaron productos que incluían el comercio de acciones estadounidenses en 2020, pero el producto de comercio de acciones estadounidense más influyente fue FTX. El plan de FTX es en realidad similar al plan actual de Backed Finance, pero el volumen de negociación de acciones y los activos bajo gestión de FTX son mucho más altos que los de su último llegado, Backed Finance.

Posibles objetivos de inversión

Aunque hay mucho espacio en el mercado para la tokenización de acciones estadounidenses, no hay muchos objetivos de inversión entre los que los inversores puedan elegir.

Entre los jugadores existentes, ni Dinari ni Backed Finance han emitido tokens, y Dinari también ha dejado claro que no emitirá tokens, y solo los tokens meme correspondientes a mystonks.org pueden contarse como un posible objetivo de inversión;

Entre los jugadores que se están implementando activamente, Coinbase, Solana y Ondo tienen una alta capitalización de mercado de tokens, y su negocio principal no son las acciones estadounidenses tokenizadas, y la promoción de acciones estadounidenses tokenizadas tiene un cierto impacto en sus tokens, pero el grado de impacto es difícil de predecir.

Entre los socios de xStocks se encuentran Dex Raydium y Jupiter, los principales de Solana, así como el protocolo de préstamos Kamino, pero es poco probable que esta colaboración dé un gran impulso a estos acuerdos.

Entre los miembros de Project Open de SPI: Phantom, Superstate aún no han emitido tokens, solo Orca ha emitido tokens.

En el proyecto de derivados, Helix aún no ha emitido monedas, y solo GNS tiene un objetivo opcional.

Debido a las diferentes categorías de negocio de los proyectos mencionados anteriormente y a las diferentes formas de participar en acciones estadounidenses tokenizadas, no podemos realizar comparaciones de valoración y solo enumeramos la información básica de los tokens relevantes de la siguiente manera: