StakeStone 的 DeFi 3.0 打法:加密世界的“銀聯+支付寶”,讓行業徹底告別“內耗”

作者:冰蛙

在加密世界,流動性決定了一切,沒有充足的流動性,再優秀的 DeFi 也只是“死水一潭”,無法真正發揮價值,而隨著公鏈生態的不斷擴展,鏈與鏈之間的資金流動性割裂成為行業發展的最大障礙。

StakeStone 正是精準切中了這一行業痛點,試圖成為加密世界的“銀聯+支付寶”,構建全鏈流動性基礎設施,讓資金在不同公鏈間自由流動,告別碎片化、低效化、內捲化的流動性困局。

可以說,StakeStone 正在嘗試構建 DeFi 3.0 時代的金融基礎設施,讓整個區塊鏈行業告別無意義的流動性爭奪戰,真正進入資金自由流動的新時代。

下邊,我盡量用最通俗的語言,給出對這個專案的分析:

一、StakeStone的定位:全鏈流動性基礎設施的破局者

1.1 痛點及解決方案

行業痛點:

流動性分割、收益單一、新老公鏈收益不一

當前的區塊鏈跨鏈轉錢需要複雜操作和高昂手續費,而全鏈技術就是打通這些孤島的橋樑,讓錢可以自由流動,想用哪條鏈就用哪條鏈;

從跨鏈流動性角度,目前存在著:跨鏈流動性割裂(如BTC難以參與DeFi)、收益策略單一(代幣激勵無實用性,不可持續)、新興鏈冷啟動困難。 更通俗的說主要是以下三點

1⃣ 錢“卡”在一條鏈上,動不了。 比如比特幣只能在比特幣鏈上躺著,ETH在乙太坊鏈上才能用DeFi。

2⃣ 新鏈沒人用,老鏈太擁擠。 比如新公鏈剛上線時沒人存錢,老鏈(如乙太坊)資金溢出但收益低。

3⃣ 收益難持續。 很多專案用高額代幣獎勵吸引使用者,一旦停發代幣,資金立刻撤走。

StakeStone的解決方案:三大核心產品解決全鏈流動性分配

1⃣STONE(生息ETH):聚合多鏈ETH流動性,動態優化收益策略。

2⃣SBTC/STONEBTC(全鏈BTC與生息BTC):統一BTC流動性池,啟動BTC的DeFi價值。

3⃣LiquidityPad:打通乙太坊與新興鏈資金流動,實現雙向價值捕獲。

1.2 StakeStone方案的獨到之處

如果闡明StakeStone解決方案的獨到之處,可以用加密世界的“支付寶+銀聯”綜合體來做一個形象的比喻。

1⃣ 支付寶級體驗

STONE:像支付寶裡面的餘額寶,存ETH自動賺利息,還能隨時跨鏈消費。

SBTC:像“數字黃金信用卡”,BTC也能賺收益、也可以到處刷。

2⃣ 銀聯級網路

LiquidityPad可以打通所有鏈的資金池,讓新鏈快速“招商引資”,老鏈資金“下鄉扶貧”。

在上述產品和體驗的加成下,對使用者而言,基本可以實現一個帳戶管所有鏈的錢,躺著賺收益; 此外也可以讓比特幣成為生息資產。

對行業而言,一方面助力新鏈冷啟動加速,靠真實收益吸引資金; 另一方面終結流動性內戰和內耗,讓錢在全鏈自由流動,哪條鏈好用去哪條。

對於當前的幣圈而言,流動性是一切產品的命脈,錢不動就是死的。 StakeStone的全鏈流動性協議更本質的講,無非做了三件事:

修流動性管道,讓所有鏈的資產池都能無縫連結; 造流動性水泵,讓錢自動泵到收益高的鏈(比如新鏈); 統一標準,讓不同鏈的資產在一個標準下流動。 讓錢在區塊鏈之間暢通無阻。 普通使用者能無腦賺收益,行業能徹底告別碎片化內耗,這才是全鏈流動性敘事真正的價值。

二、雙代幣模型解析:一個幹活,一個分紅

StakeStone 近期公佈了其協定的白皮書,還開創的採用了兩種Token模式(sto和vesto)。

這個雙代幣模型非常值得展開分析,因為這集中體現了專案方意圖通過這個模型解決當前DeFi的賭場模式,使其轉變為合夥制模式,這或許表明瞭,專案方在長遠意義上的戰略野心。

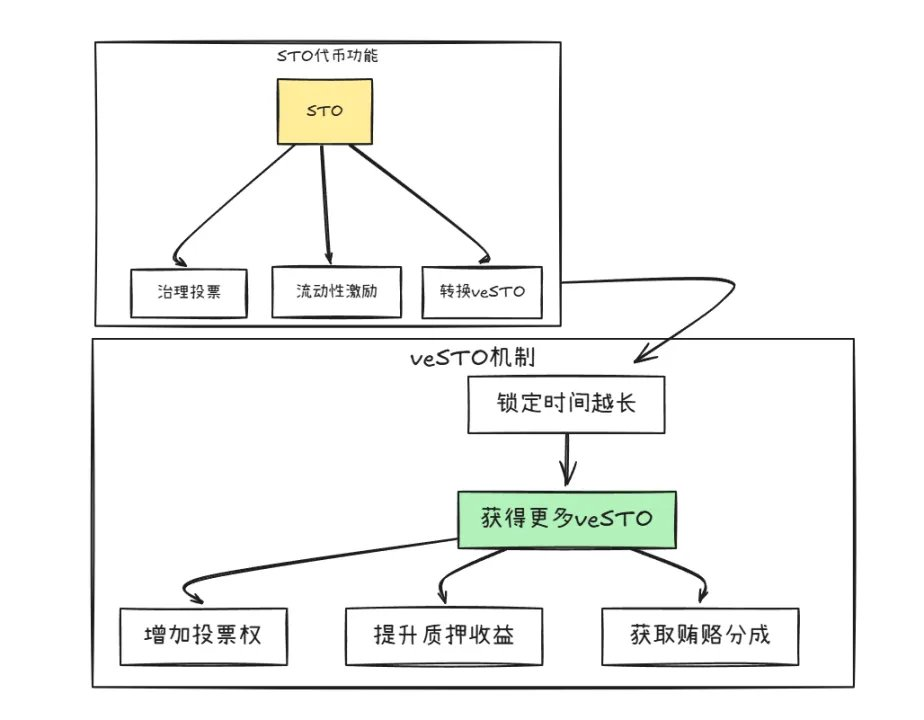

如上圖的雙代幣,STO和veSTO,二者存在轉換機制,但功能有所區別:

1⃣STO:幹活的代幣

主要功能是:治理投票,持有STO可以投票決定項目發展方向(比如優先支援哪條鏈)。 發獎勵,專案用STO獎勵那些提供資金流動性的使用者(比如存ETH賺利息的人)。 收手續費,平臺每筆交易抽成,用STO分給持幣者。

此外,特別值得一提的是,STO雖然作為幹活的治理代幣,其本身自帶通縮機制,其他專案想用StakeStone的流動性,必須買STO並燒掉。

2⃣veSTO:分紅代幣

該代幣主要通過鎖定STO(類似存定期),換成veSTO。 擁有veSTO,會自動擁有三項特權,更多的投票權,可以決定STO獎勵發到哪個池子; 更多的持有收益,存錢生息時,veSTO持有者收益翻倍; 更多的收紅包機會,其他專案為了吸引資金,會給veSTO持有者發「賄賂金」(比如直接分ETH)。

此外,為了防止持有后立即跑路,veSTO設定了30天才能解鎖,防止大戶砸盤。

這個雙代幣模型看似不複雜,但從整個設計上基本上都是衝著當前行業痛點而去。

1⃣ 以前,使用者基本都是打一槍就跑,賺了代幣就拋售,幣價跌跌不休; 現在是通過veSTO鎖倉,間接促使使用者從投機變為長期浮動,賺的多就得鎖定,減少投機。

2⃣ 以前,專案方為了快速冷啟動,瘋狂撒錢,但池子沒人用; 現在是veSTO持有者決定錢流向哪裡,換言之,這個錢的流動社區說了算。

3⃣ 以前是專案代幣無限增發,且有些作惡專案方,更是隨意增; 現在其他專案想用StakeStone的流動性? 先買STO燒掉! 越多人用,STO越稀缺。

從上述代幣設計上,能明顯看到專案意圖,通過代幣模型的巧妙設計讓使用者和專案方成為利益共同體——你越長期參與,賺得越多,還能當家做主。

三、估值與收益潛力:積分、空投和生態紅利

3.1 專案估值分析

從賽道估值對標來看,當前流動性質押協議頭部專案如EtherFi(FDV 8.2億美元)、Puffer(FDV 2.5億美元)普遍落在2-8億美元區間,而StakeStone的估值預期(FDV 5-10億美元),整體上高於同類專案。 這一溢價邏輯源於三大核心支撐:

1⃣ 全鏈定位的稀缺性溢價

StakeStone並非傳統單鏈質押協定,而是首個提出全鏈流動性基礎設施定位的協定。 相較於垂直細分賽道的Renzo、Puffer,其業務邏輯覆蓋ETH質押、BTC生息資產、跨鏈流動性聚合三大場景,相當於同時對標LRT、BTC-Fi、跨鏈橋三大賽道。

橫向對比LayerZero(全鏈互操作性協定,估值30億),StakeStone聚焦資金效率優化的差異化路徑,進一步強化了其估值想像力。

2⃣TVL驅動的基本面硬實力

截至當前,StakeStone鏈上總質押資產(TVL)已突破7億美元,高流動性意味著高市場認可度,充足的流動性,往往能夠給予更高的估值。

特別是,由於其雙代幣模型,能帶來顯著的收益乘數效應:協定手續費與賄賂收入直接挂鉤TVL,形成“收入增長-生態擴張-TVL上升”的飛輪。

3⃣ 生態聯動的戰略縱深

通過LiquidityPad產品,StakeStone已與Plume(融資1000萬)、Story Protocol等頂級生態達成深度合作,為其提供鏈上初始流動性。

這種「流動性基建供應商」角色帶來三重增益:合作專案支付的手續費、賄賂分成直接增厚協定收入; 每接入一個新鏈,StakeStone可捕獲該鏈的增量用戶與資產。

綜上,StakeStone的估值邏輯應該超越單一賽道對標,其全鏈流動性樞紐的定位、高TVL的變現能力及生態擴張的滾雪球效應,共同構成了5-10億美元FDV的強支撐。

3.2 項目參與收益分析

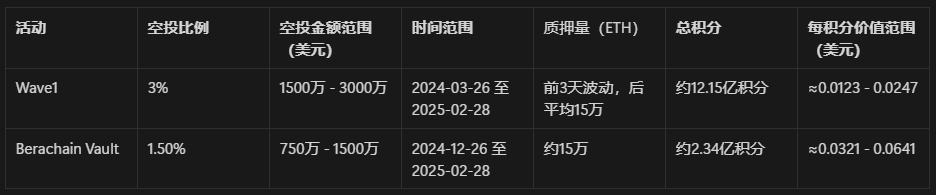

專案已明確空投比例,全鏈嘉年華活動第一階段 Wave1 獎勵池總供應的3%,Berachain Vault活動獎勵 1.5% 空投 ,由於BTC佔比較少,以下僅根據ETH質押量取平均值計算潛在收益。

1)Wave1

啟用開展時間:2024年3月26日 - 2025年2月28日(約340天)

質押情況:前3天:34.2萬、27.5萬、25.9萬 ETH; 之後:≈15萬 ETH

積分計算:前3天積分:約產出2,102,400積分; 剩餘337天積分,取平均值每天約:15萬 × 24 = 3,600,000,3,600,000 × 337 = 1,213,200,000

第一階段總積分:1,215,302,400

每積分價值:

最低: 1500萬美元 ÷ 1,215,302,400 ≈ 0.0123美元/積分

最高: 3000萬美元 ÷ 1,215,302,400 ≈ 0.0247美元/積分

2)Berachain Vault

活動開展時間:2024年12月26日 - 2025年2月28日(約65天)全階段平均質押量:≈ 15萬 ETH

積分計算:每天積分:15萬 × 24 = 3,600,000,總積分:3,600,000 × 65 = 234,000,000

每積分價值:

最低: 750萬美元 ÷ 234,000,000 ≈ 0.032美元/積分

最高: 1500萬美元 ÷ 234,000,000 ≈ 0.064美元/積分

上述計算出大約不同階段積分價值在0.0123-0.064美元/積分左右,未包含積分加成係數,可以根據自己的積分數量參考對照查詢,其他積分還有referral points 和一些 boost,這些小頭暫不計算了。

由於採取平均值計算、數據不確定較高,價格僅供參考,結合官方團隊的反饋,可能會考慮增加wave1份額,具體以公佈結果為準。

四、結語

StakeStone 近期公佈了兩大重磅更新:快照與雙代幣模型同時推出,進一步鞏固其作為全鏈資金樞紐的定位,並優化代幣經濟模型,增強可持續性。

在 DeFi 3.0 時代,全鏈流動性是核心敘事,而 StakeStone 的佈局極具前瞻性:

資金自由流轉:讓 BTC、ETH 及各公鏈資產打破生態壁壘,實現跨鏈高效流動。

收益模式升級:通過 veSTO 機制,綁定使用者與協議長期收益,減少短期投機。

行業整體提效:終結「挖提賣」模式,引導流動性從競爭走向協同,提升資本利用率。

對行業而言,專案提供了一條從流動性內耗轉向價值創造的可行路徑。 在流動性為王的 DeFi 世界,StakeStone 正在搭建加密行業的核心金融基礎設施。

若能成功落地,這不僅是協議的勝利,更是整個行業走向成熟的重要一步。

特別提示:文章各種測算是基於公開資訊與合理假設推演,不作為投資建議,請自行決策,酌情參與!