常见交易策略

上期回顾:欢迎来到欧易OKX新手课堂,上期我们分享了套期保值的相关内容。本期我们要讲的内容是:数字资产交易中常见的交易策略。

相信进入加密市场的很多人都有一个实现“财富自由”的梦想,然而要实现这个梦想并不是一件容易的事情,这不仅需要一个正确的认知,更需要一条正确的行动路线,即找到适合自己的投资策略。

市场上有很多投资策略,这些交易策略本身没有好坏之分,也没有那种交易策略可以保证百分百盈利,最重要的是找到适合自己的。

本文主要从比较常见的几个投资策略入手,为你介绍其背后逻辑及优缺点。

定投:耐心与定力的考验

定投,就是在设定好的时间里持续的投入相应数额资金的投资行为。说起来是一个很简单的概念,而要真正的做好,则需要做好下面六件事情。

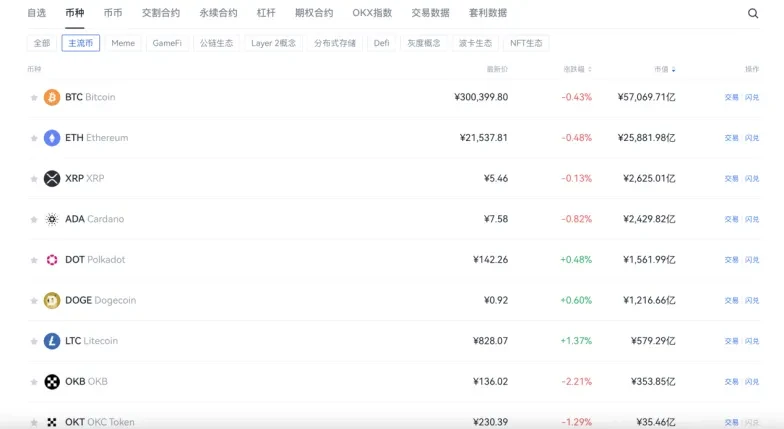

第一件,寻找好的投资标的。做正确的事,比正确的做事更重要。在加密市场,如果没有找到好的投资标的,定投越努力,结果可能越不尽人意。加密市场发展到今天,已经有不少加密资产经历了多轮牛熊市的考验,并脱颖而出,比如认知接受度最高的两个:BTC和ETH。选择好的加密资产要相信市场的选择,更需要有自己的判断。

第二件,制定适合自己的策略。每个人的认知、资金量、性格等都是不一样的,这就要求先对自己的各种条件进行通盘考虑之后,制定适合自己的策略,比如时间较少的人,可以在固定时间(如工资日)投入固定金额到投资标的;有时间关注行情的,可以按市场每次下跌的幅度,相应地投入资金。制定好策略,坚决地执行之。

第三件,正确地认知投资周期。定投是一个长期的事情,需要“谋万世”而不是“谋一时”,定投的时间至少需经历2个牛熊市场大周期,比如比特币的4年减半行情周期,如果要定投比特币就要把眼光放长,至少要耐心等待八年之后再看看它怎么样,而不是心跳随着市场波动,被某时某刻的行情吓得慌忙离场。

第四件,拥有足够定投的场外收入。这是把定投坚持下去的物质基础,定投归根到底是一件锦上添花的事情,或者说是生活的配菜,不能当做主食来吃。拥有足够定投的场外收入才有底气把定投进行下去,直到守得云开见月明。

第五件,拥有良好的心态。好心态是做好一件事必不可少的条件,然而要有好心态,不是只靠嘴说说,而是要有真实的基础,比如说,定投的资金数额不能影响正常的生活不怕亏损,对投资标的足够了解,不在意一城一地的得失。其实做好了前面四件事,自然就会有良好的心态。

第六件,合理地运用工具。主要是学会运用加密市场上相关的数据指标,比如AHR999囤币指标、Puell Multiple矿工指标、比特币彩虹图等,运用这些数据为自己的操作提供更可靠的依据。

说这么多,定投思维可以简单地概括为一句话:长期、定期做一件正确的事情。然而,最简单的道理最好用,也最难真正地明悟,更难知行合一地持之以恒。

定投的思维扩大来说,其实就是我们经常说的一句话:养成一个好习惯,并持之以恒。另外,只要你稍加思索,就会发现定投策略不仅可以应用在投资领域之中,事实上,几乎所有人生中最重要的领域,无论是学习、工作、生活,都可以采用定投策略,也最好从一开始就采用定投策略。

对不少加密市场投资者来说,定投的策略之所以难,关键在于长期,该策略盈利期较长使一些投资者半途而废。另外,加密市场行情波动较大也让一些想做长期的投资者不能坚持到最后。

所以可以换个思路:定投不是去投资,而是去储蓄,抱着储蓄的思维去定投。储蓄的目的是把现在用不上的钱留到未来花,这样想就不会中途下车,更不会去追涨杀跌。当然,世界上没有放之四海而皆准的万能药方,有的只是你充分理解了药理之后,对症下药。

网格交易:为震荡行情而生

网格交易,“为震荡而生”的交易策略。虽然它在传统投资市场已经被广泛使用,但对于加密市场来说却很小众,甚至因为它优缺点都比较明显,出现了两种截然不同的评价。

正面看法的人认为它特别适合普通投资者,因为制定好策略,买卖清晰,盈亏可预期,不需要懂技术分析,也不用看消息面,可以说是一种稳定而保险的交易策略。

而负面看法的人,却认为它交易频次高耗费精力、资金利用率低收益有限、害怕单边行情,长期被套太难熬等,不适合普通投资者使用。

那么网格交易到底如何?是否适合普通投资者使用,该怎么使用?又怎么克服它自身的缺陷呢?

简单地说,网格交易是一种在特定的价格区间中执行低买高卖的自动化策略。策略会计算每个小网格低买高卖的价格,自动挂单,随着市场波动,不断地低吸高抛赚取波动带来的收益。网格交易作为量化交易的一种,在传统金融投资市场应用多年,是一种成熟有效的交易策略。那么网格交易是否适合加密市场呢?

我们知道,从市场趋势而言,加密市场80%以上的时间都是处于震荡中,为数众多的投资者都不懂技术分析,也很少去研究区块链项目的背后逻辑,更多的是凭感觉,追涨杀跌,一通操作下来发现亏损的时候更多。

在这种震荡的行情下,网格交易就显示出它的优越性了,网格交易只需要设定区间最高价和最低价,确定好要细分的网格数,即可开始运行策略。后续市场不管如何走,坚定的执行策略,在交易区间内,借助数字资产价格的不断波动,自动化地低吸高抛。

网格交易策略的建立

那么该如何做好网格交易?你需要做好下面这几件事情:

第一件,寻找好的投资标的。这是网格交易策略成功的基础,什么是好的投资标的?在加密市场中,好的投资标的要符合这几个条件:经受了较长时间的市场考验、交易深度足够、市场认可度高等,最好是以BTC、ETH为代表的主流数字资产。因为网格交易策略追求的不是行情持续上涨,而是行情不断的波动,哪怕标的不涨,只要在一定的区间内不停波动,收益率也会很可观。

第二件,确定网格间距密度。有两个含义,一个是确定网格的最高价和最低价,一个是确定网格数量。最高价与最低价的选择可以参考一段时间内行情的高、低点,例如投资标的选择BTC,现在进行网格交易,可以选择这轮大行情的起始点20000美元为最低价,这轮行情的高点64000美元为最高价,如果你的网格策略做的时间够长,甚至可以把去年5.12减半的时间作为起点,即以8200美元左右为最低价。

确定最高价和最低价之后,把它进行等分,间距可以用所选标的的日平均振幅做参考,最好不大于日平均振幅,一般为5%较合适,这也确定了网格的数量,即在20格左右。确定间隔之后,就可以确定每个分格对应的价位,后续行情无论怎么变化,都严格按照确定好的价位进行低买高卖。

第三件,寻找合适的起始价位。这个价位可以参考一些数据指标,例如投资标的是BTC,可以参考:BTC日线MA60、比特币60日累计涨幅、ahr999囤币指标等。如果这些数据指标你都不会看,那么就在现在价格的基础上,往下数3-5个格子当做起始价位。当然具体情况需要具体分析,比如现在的行情是经历过大跌之后的震荡行情,可以直接以现价当做起始价位进行建仓,初始建仓的资金可以占到总资金量的十分之一左右。

第四件,了解等差网格和等比网格的区别以及各自适应的场景。二者最大的区别是单个网格之间的价格差:等差网格每格之间的价格差为固定数值,比较适合相对较小的区间波动套利;

等比网格每格之间的价格差为固定的涨跌百分比,比较适合震荡上涨或者较大区间的波动套利。

网格交易策略的优化

所有的交易策略都不是完美的,都会有各自的缺点,网格交易也不例外,网格交易的缺点主要有:害怕单边行情导致破网,资金利用率较低,交易频繁需要较多时间和精力等。针对这些缺点,可以进行以下优化:

单边行情主要是指:跌破最低价出现亏损、突破最高价卖飞踏空。针对跌破低价的情况,能做的主要是控制仓位,保持好心态,不要因为心态问题而出现胡乱操作;另外可以用其他闲钱进行定投,然后等反弹再分批卖出,继续执行网格策略。针对突破高价的情况,可以提前预留一部分低价的筹码当做底仓,采用底仓+网格的策略组合,并且根据市场的变动调整底仓的规模:价格越高,底仓规模越小;价格越低,底仓规模越大。最后,如果出现极端行情或者大环境严重恶化,应该要分批止损。

针对“资金利用率较低”的缺点,目前还没有十分有效的方法,可以尝试在行情出现较大下跌时,抓住机会大额买入,但这其实是违背了网格交易“逐步买入,分散风险”原则的,可能会出现价格再跌手中已无资金的情况。所以如果想要网格交易的稳定收益,就要接受它的一些缺点。

针对“交易频繁需要较多时间和精力”的缺点,主要是选择合适的交易平台。例如欧易平台,支持用户智能创建网格交易策略,设置好数据系统会自动进行交易,省时省力。

当然所有的优化方式都是建立在:选择了好的投资标的这个基础之上的,如果这个基础是错的,那么所有的策略,所有的优化方案都是空中楼阁,越努力越一地鸡毛。所以要再次强调:谨慎选择好的投资标的,最好有两个及以上的投资标的,不要把鸡蛋放进一个篮子里。

网格交易自身是分散风险,稳定收益的交易策略,需要较长时间为单位进行操作,更需要有耐心。但网格交易也是被市场和时间验证过的交易策略,因为它确实是为震荡行情而设计的交易策略,而无论牛市、熊市,还是每个数字资产、整体大盘,80%的时间都是在震荡中度过的。

半仓操作:稳健是王道

半仓是指投资人参与数字资产投资时总是坚持半仓操作,即运用资金1/2买数字资产,1/2保留现金以备不测的投资方法。

无论行情处于上升阶段还是处于下降阶段都坚持半仓操作,是半仓投资法的精髓。当然,半仓投资法也不排除行情特别火爆或行情特别低迷时完全满仓或完全清仓,然而这只能是半仓投资法的例外特殊情况。

优点:

- 保持主动。行情上涨,有高位追仓的机会,可以扩大战果;行情下跌,也有低位补仓的资金,可以摊低成本。

- 规避风险。加密市场是高风险的投资场所,投资者必须对风险保持高度警惕,半仓投资法无疑坚持了这样的原则。

缺点:

- 不能充分发挥全部资金的使用效率,丧失掉一些利润。

- 在行情争跌时,可能会因为清仓不及时,从而套牢。

半仓投资法不失为一种稳健、实用的投资方法。当然,半仓也不排除情况火爆或行情特别低迷时完全满仓或完全清仓。通常情况下,在震荡箱体底部可满仓,在中部宜半仓,在顶部宜清仓。

合约交易策略:常见交易策略盘点

1、止盈止损

止盈,主要是指行情走势与自己的预期相符,达到一定价位后,进行平仓,以锁定收益;止损,主要是指以行情走势与自己的预期相背,达到一定价位后,进行平仓,以规避风险。

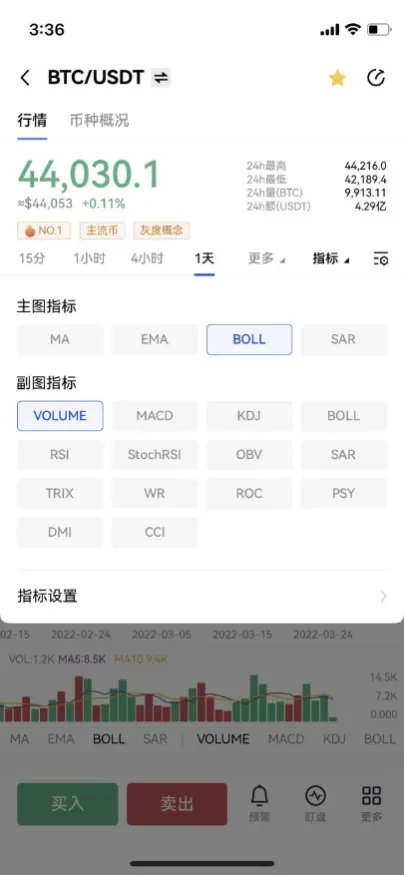

及时的止盈止损可以让用户规避行情剧烈波动造成的爆仓以及利润回吐。用户开仓的同时可以在【下单二次确认】里设置止盈止损,也可以在开仓成功后在具体仓位设置止盈止损。

2、全仓、逐仓

二者区别主要是:

在“现货和合约模式”下,全仓交易使用同一币种资产进行结算的所有交易品种共享保证金,可进行盈亏相抵;逐仓交易,每个逐仓仓位从账户中单独隔离风险,盈亏自担。

在“跨币种保证金模式”下,全仓交易中不同币种资产可共同折算为法币价值作为保证金使用,用户的整体有效资产折合法币相对所有仓位的维持保证金折合法币充足,即可继续维持仓位,不足时将触发减仓、爆仓。届时用户也可以选择逐仓模式,隔离不同仓位的风险。

二者区别也决定了二者的开仓情景不同:全仓适合在行情波动较小的情况下开仓,并且倍数不能太高,以免风险过大;逐仓适合行情波动较大时开仓,博取高收益,同时承担高风险。

币本位保证金合约,又称反向合约,计价单位为USD,充当担保资产和计算盈亏的币种都为标的币种(比如BTC、ETH等);

USDT本位保证金合约,又称正向合约,计价单位为USDT,充当担保资产和计算盈亏的币种都为USDT。

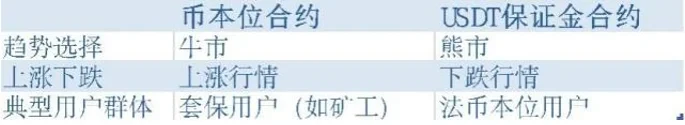

因两种合约结算货币的不同,导致USDT保证金合约收益呈线性状态,而币本位保证金合约收益呈凸性状态,基于此种特性,两种合约使用场景如下:

如上图所示,当判断市场运行大趋势为牛市,对趋势交易用户来说选择做多币本位合约可扩大收益;当判断市场运行大趋势为熊市,对趋势交易用户来说选择做空USDT保证金合约可扩大收益。当短期行情为上涨时,选择做多币本位合约;当短期行情下跌时,选择做空USDT保证金合约。

本期分享到此结束,下期预告:K线基础知识。