Cours de Yearn.finance

en USDÀ propos de Yearn.finance

Avis de non-responsabilité

Performance du cours de Yearn.finance

Yearn.finance sur les réseaux sociaux

Guides

Créez gratuitement un compte OKX.

Approvisionnez votre compte.

Choisissez votre crypto.

FAQ Yearn.finance

Yearn Finance est un agrégateur DeFi conçu pour rationaliser et optimiser les rendements du yield farming en exploitant l'automatisation et une boîte à outils complète. En facilitant les partenariats et les collaborations, Yearn Finance vise à démocratiser les opportunités de revenus passifs, les rendant accessibles même à ceux ayant une expertise technique limitée.

Yearn Finance offre plusieurs avantages aux passionnés de la DeFi. En tant qu'agrégateur, il simplifie les complexités du yield farming, permettant aux utilisateurs de maximiser leurs rendements en naviguant automatiquement et en optimisant les stratégies de yield farming. Cela offre aux utilisateurs la possibilité de gagner des rendements plus élevés par rapport aux approches manuelles traditionnelles.

Achetez facilement des jetons YFI sur la plateforme de cryptomonnaies OKX. Les paires de trading disponibles dans le terminal de trading au comptant OKX incluentYFI/USDT.

Vous pouvez également acheter des YFI avec plus de 99 monnaies fiduciaires en sélectionnant le mode « »Achat express" option. Autres jetons crypto populaires, tels queBitcoin (BTC),Tether (USDT)etJeton en USD (USDC)sont également disponibles.

Vous pouvez également échanger vos cryptomonnaies existantes, y comprisXRP (XRP),Cardano (ADA),Solana ( SOL)etChainlink (LINK), pour les YFI sans frais ni glissement de prix en utilisantOKX Convert.

Pour voir les prix de conversion en temps réel estimés entre monnaies fiduciaires, telles que l'USD, l'EUR, la GBP et d'autres, en YFI, consultez leCalculatrice convertisseur de cryptos OKX. La plateforme d'échange de cryptomonnaies à haute liquidité d'OKX garantit les meilleurs prix pour vos achats de cryptomonnaie.

Plongez dans l’univers Yearn.finance

L'année 2020 a marqué un moment décisif dans la trajectoire de la finance décentralisée (DeFi), introduisant une vague de projets luttant pour la reconnaissance et le succès dans ce domaine. Au milieu de cette vague, Yearn Finance a émergé comme un concurrent exceptionnel, se distinguant par son utilisation innovante de l'automatisation pour amplifier les rendements générés par le yield farming. Captivant rapidement l'attention du marché, le projet a atteint un impressionnant Total Value Locked (TVL) d'un milliard de dollars en seulement deux mois après son lancement.

Qu'est-ce que Yearn Finance?

Yearn Finance fonctionne en tant que service d'agrégation dynamique au sein de la finance décentralisée (DeFi). Cette plateforme pionnière révolutionne la recherche de rendements optimisés du yield farming en exploitant la puissance de l'automatisation. En plus de son engagement à forger des partenariats et des collaborations stratégiques, Yearn Finance s'efforce de démocratiser la génération de revenus passifs au sein de l'écosystème DeFi. Son approche inclusive s'étend même à ceux moins versés dans les subtilités techniques, créant ainsi les conditions d'une accessibilité et d'une participation accrues dans le secteur DeFi.

L'équipe de Yearn Finance

Yearn Finance (anciennement iEarn) a été fondé par Andre Cronje. L'expérience étendue de Cronje dans le secteur de la cryptomonnaie, en particulier dans la DeFi, l'a propulsé au premier plan, avec des affiliations s'étendant à Fantom et CryptoBriefing.

Comment fonctionne Yearn Finance?

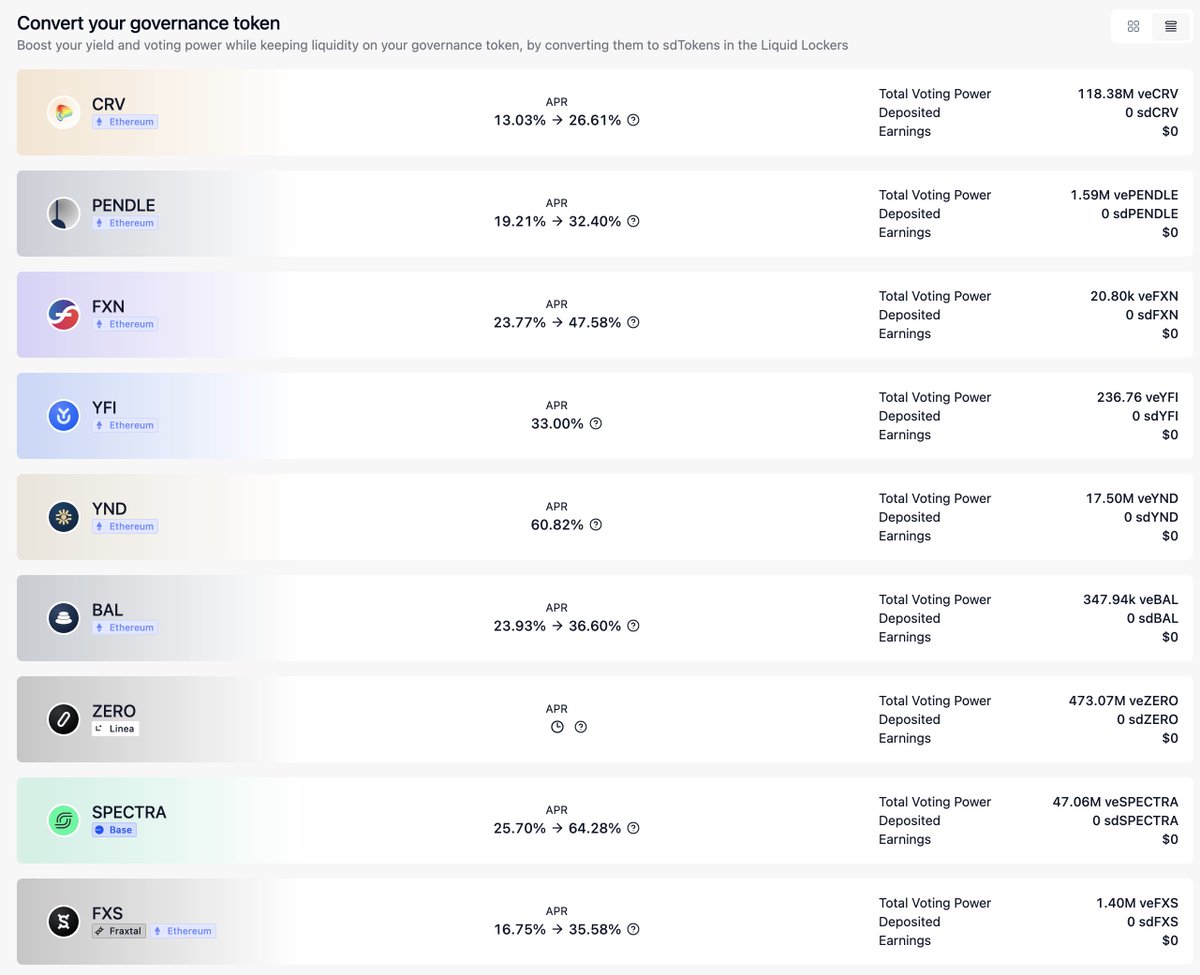

L'architecture du protocole repose sur trois composants principaux: Earn, Zap et APY. La plateforme Earn offre aux utilisateurs un accès aux taux d'intérêt optimaux pour les prêts grâce à une recherche inter-protocoles. La fonctionnalité innovante Zap simplifie le processus, permettant aux utilisateurs d'exécuter plusieurs transactions en un seul clic. Pendant ce temps, le produit APY (Annual Percentage Yield) maximise les opportunités de prêt à travers différents protocoles, garantissant aux utilisateurs de bénéficier des meilleurs services disponibles sur le marché.

Le jeton natif de Yearn Finance: YFI

Au cœur de l'écosystème de Yearn Finance se trouve sa cryptomonnaie native, YFI, qui a fait ses débuts à la mi-juillet 2020, au milieu de l'explosion de la DeFi. À l'origine, il avait une offre limitée de 30 000 jetons YFI. En réponse au consensus de la communauté, 6 666 jetons YFI supplémentaires ont ensuite été créés.

Utilisations de YFI

YFI joue un rôle multifonctionnel au sein de l'écosystème de Yearn Finance. Principalement, il incite les fournisseurs de liquidité. Au-delà de cela, YFI agit en tant que jeton de gouvernance, accordant aux détenteurs le pouvoir de participer aux processus décisionnels liés au projet. De plus, YFI est échangeable, permettant aux utilisateurs de s'engager dans le trading de cryptomonnaies et de l'utiliser comme réserve de valeur.

Distribution de YFI

Le jeton YFI est distribué comme suit:

- 27,3 % : Pool de liquidité yCRV

- 54,6 % : Pools de liquidité Balancer

- 18,1 % : Cela représente les 6 666 jetons qui ont été créés après le lancement. Un tiers de ceux-ci a été donné aux contributeurs clés du protocole et les deux tiers restants au trésor de gouvernance de la plateforme.