Galaxy Digital 研報:穩定幣、DeFi 和信用創造

作者:William Nuelle

編譯:深潮TechFlow

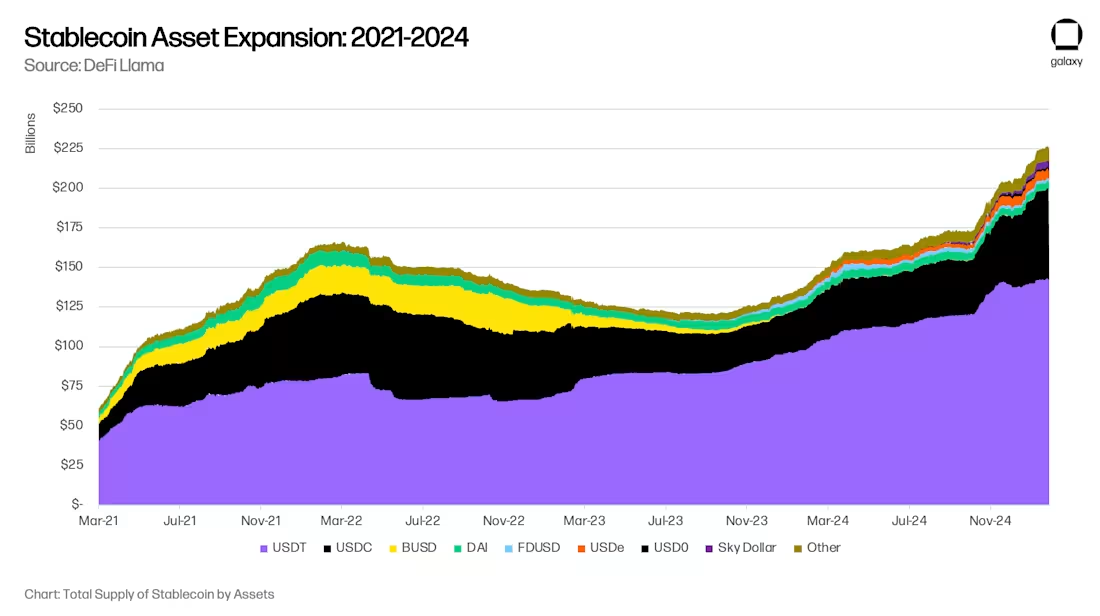

在全球穩定幣資產規模經歷了18個月的大幅回落之後,穩定幣的採用正在重新加速。Galaxy Ventures認為,穩定幣的重新加速主要有三個長期驅動因素:(i) 穩定幣作為儲蓄工具的採用;(ii) 穩定幣作為支付工具的採用;以及(iii) DeFi作為高於市場收益的來源,這吸收了數字美元。因此,穩定幣的供應量目前正處於快速增長階段,到2025年底將達到3000億美元,到2030年最終將達到1萬億美元。

穩定幣資產管理規模增長至1萬億美元,將為金融市場帶來新的機遇,也會帶來新的轉變。一些轉變目前我們可以預測,例如新興市場的銀行存款即將轉向發達市場,區域性銀行將轉向全球系統的重要銀行(GSIB)。然而,還有一些變化是我們目前無法預見的。穩定幣和DeFi是基礎,而非邊緣創新,它們未來可能會以全新的方式從根本上改變信貸中介。

推動採用的三大趨勢:儲蓄、支付和 DeFi 收益

三種相鄰的趨勢正在推動穩定幣的採用:將其用作儲蓄工具,將其用作支付工具,以及將其用作高於市場收益的來源。

趨勢一:穩定幣作為儲蓄工具

穩定幣正日益被用作儲蓄工具,尤其是在新興市場 (EM)。在阿根廷、土耳其和尼日利亞等經濟體,其本國貨幣結構性疲軟,通脹壓力和貨幣貶值導致對美元產生有機需求。歷史上,正如國際貨幣基金組織 (IMF) 所述,美元在許多新興市場的流通渠道受到限制,並已成為金融壓力的根源。阿根廷的資本管制措施 (Cepo Cambiario) 進一步限制了美元的流通。

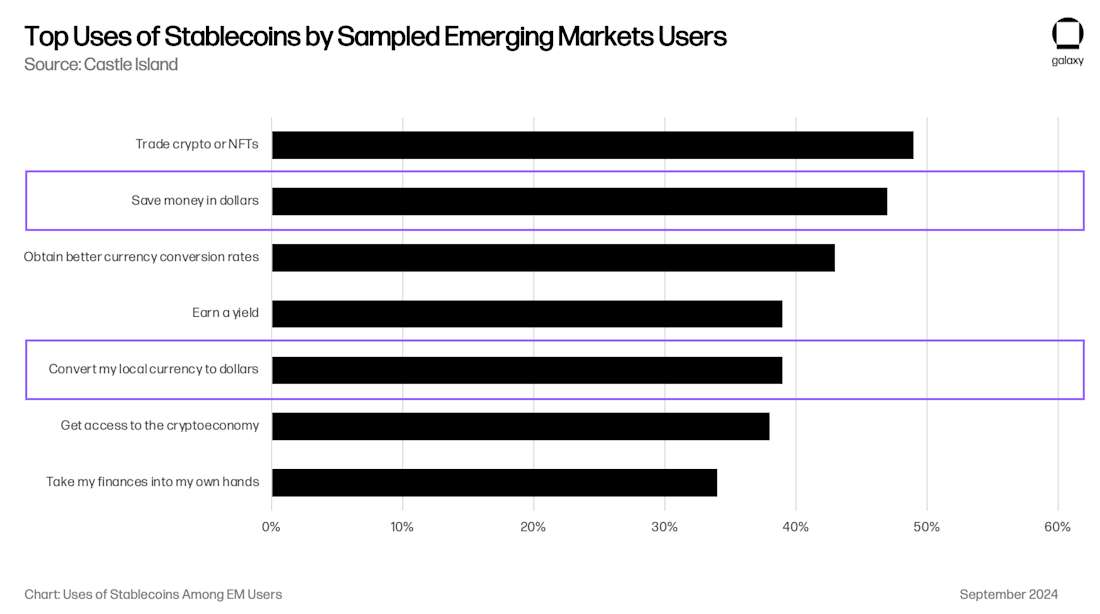

穩定幣繞過了這些限制,讓個人和企業能夠通過互聯網輕鬆直接地獲得美元支持的流動性。消費者偏好調查顯示,獲取美元是新興市場用戶使用加密貨幣的首要原因之一。Castle Island Ventures 進行的一項研究表明,排名前五的用例中有兩個是“用美元儲蓄”和“將我的當地貨幣兌換成美元”,分別有 47% 和 39% 的用戶將此作為使用穩定幣的原因。

雖然我們很難瞭解新興市場基於穩定幣的儲蓄規模,但我們知道這一趨勢正在快速增長。像 Rain(投資組合公司)、Reap、RedotPay(投資組合公司)、GnosisPay 和 Exa 這樣的穩定幣結算卡業務都順應了這一趨勢,讓消費者可以通過 Visa 和 Mastercard 網絡在當地商戶消費儲蓄。

具體到阿根廷市場,金融科技/加密應用程序 Lemoncash 在其2024 年加密報告中表示,其 1.25 億美元的“存款”佔阿根廷中心化加密應用程序市場份額的 30%,僅次於幣安的 34%,並擊敗了 Belo、Bitso 和 Prex。這個數字意味著阿根廷加密應用程序的資產管理規模 (AUM) 為 4.17 億美元,但阿根廷真正的穩定幣資產管理規模可能至少是 MetaMask 和 Phantom 等非託管錢包中穩定幣餘額的 2-3 倍。雖然這些金額看起來很小,但 4.16 億美元佔阿根廷 M1 貨幣供應量的 1.1%,10 億美元佔 2.6%,並且還在增長。然後考慮到阿根廷只是這種全球現象適用的新興市場經濟體之一。新興市場消費者對穩定幣的需求可能會在各個市場之間橫向擴展。

趨勢二:穩定幣作為支付工具

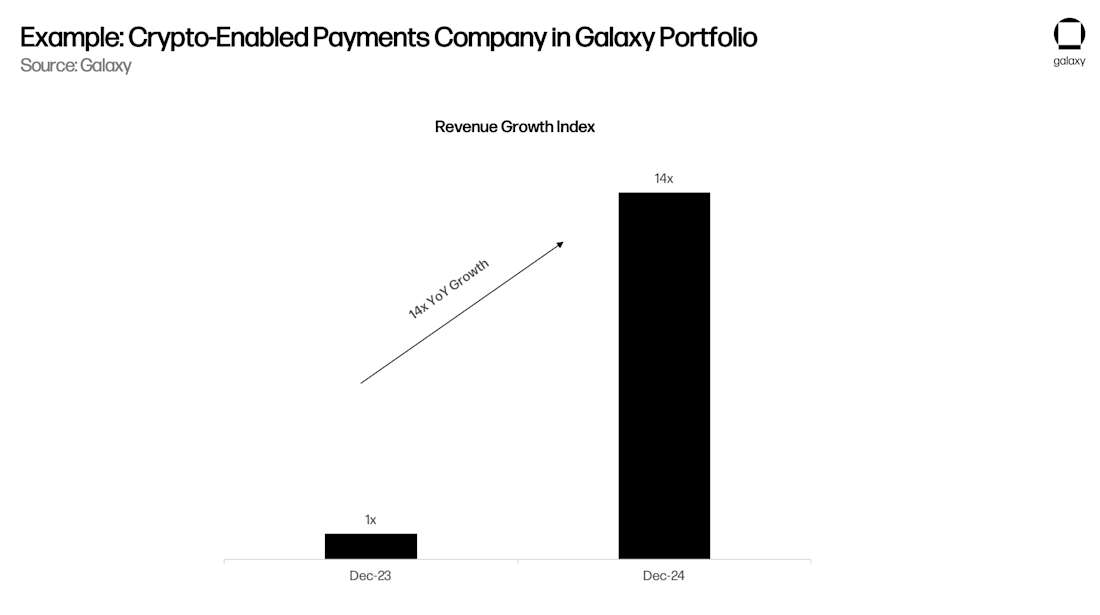

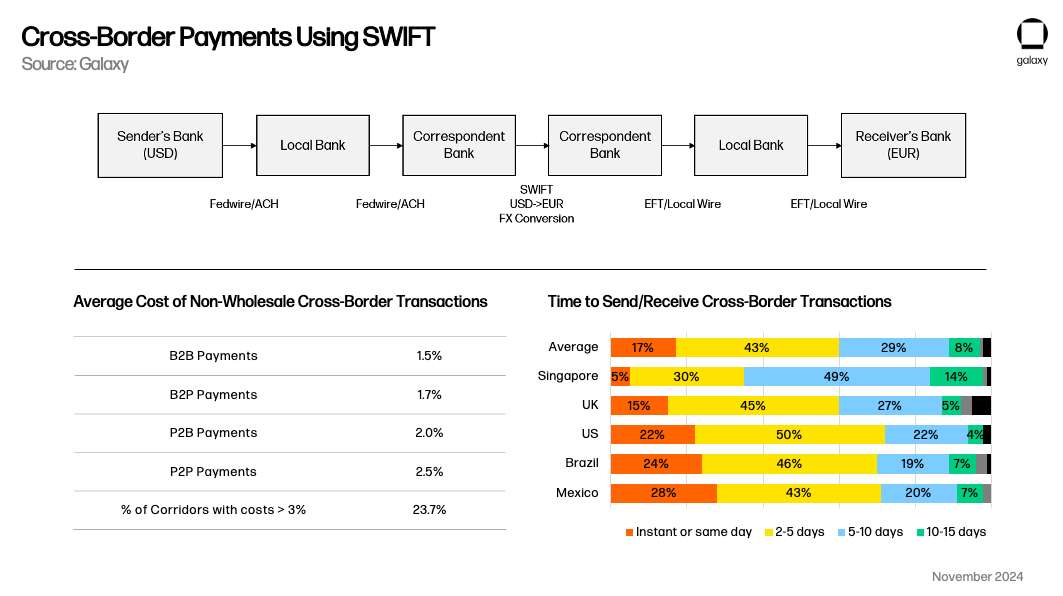

穩定幣也已成為一種可行的替代支付方式,尤其是在跨境用例方面與SWIFT展開競爭。國內支付系統往往在國內實時運行,但與需要超過1個工作日的傳統跨境交易相比,穩定幣具有明確的價值主張。正如Simon Taylor在其文章中所指出的,隨著時間的推移,穩定幣的功能可能更像是一個連接支付系統的元平臺。

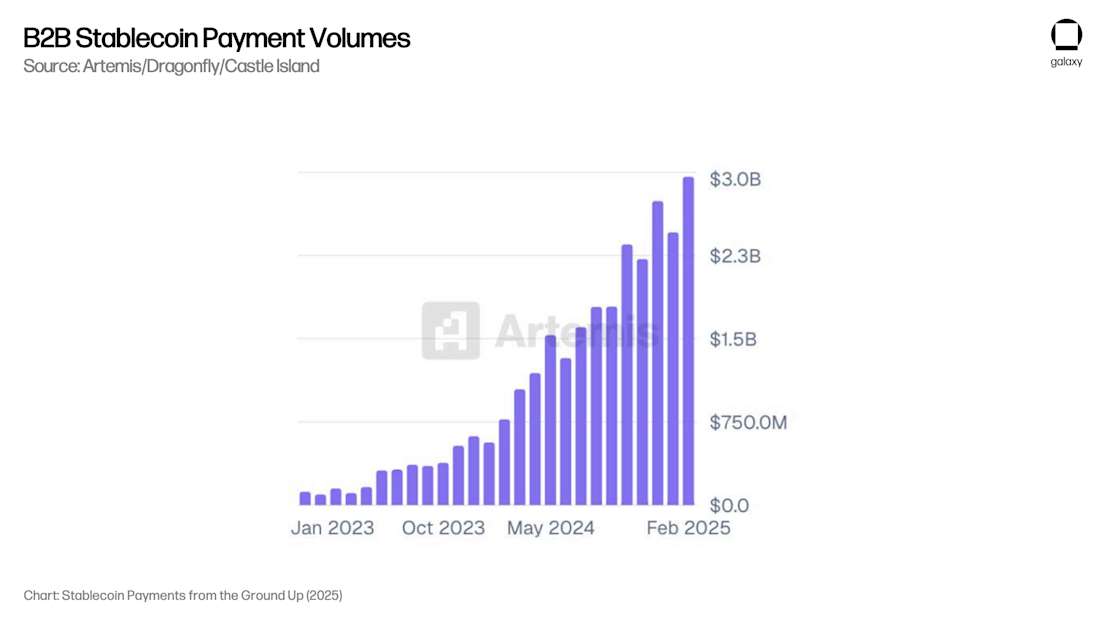

Artemis 發佈了一份報告,顯示 B2B 支付用例在接受調查的 31 家公司中貢獻了 30 億美元的月支付額(年化 360 億美元)。通過與處理大部分此類支付流程的託管機構的溝通,Galaxy 認為,在所有非加密貨幣市場參與者中,這一數字年化超過 1000 億美元。

至關重要的是,Artemis 的報告發現,2024 年 2 月至 2025 年 2 月期間,B2B 支付額同比增長了 4 倍,證明了持續增長的 AUM 所需的規模增長。目前尚未對穩定幣的貨幣流通速度進行研究,因此我們無法將總支付額與 AUM 數據聯繫起來,但支付額的增長率表明,由於這一趨勢,AUM 也相應增長。

趨勢三:DeFi 成為高於市場收益的來源

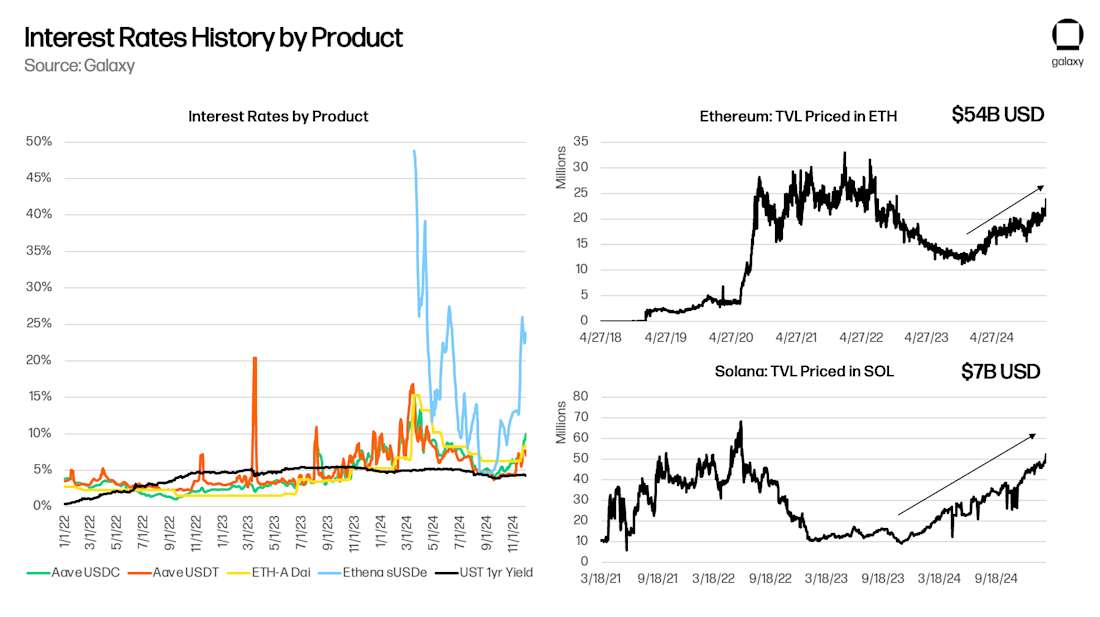

最後,在過去五年的大部分時間裡,DeFi 一直產生著結構性高於市場美元計價收益率的收益,讓擁有良好技術水平的消費者能夠以極低的風險獲得 5% 至 10% 的回報。這已經並將繼續推動穩定幣的普及。

DeFi 本身就是一個資本生態系統,其顯著特徵之一是 Aave 和 Maker 等底層“無風險”利率反映了更廣泛的加密資本市場。我在 2021 年的論文《DeFi 的無風險利率》中指出,Aave(深潮注:一個開源、去中心化的借貸協議,允許用戶存入加密資產以賺取利息,或借入資產)、Compound(深潮注:DeFi借貸協議之一,採用算法自動調整利率的機制) 和 Maker(深潮注:最早的DeFi項目之一,核心產品是DAI穩定幣,這是一種與美元保持1:1錨定的去中心化穩定幣) 的供應利率對基礎交易和其他槓桿需求具有反應性。隨著新的交易或機會出現——例如 2020 年 Yearn 或 Compound 上的收益耕作、2021 年的基礎交易或 2024 年的 Ethena——由於消費者需要擔保貸款來配置新項目和用途,DeFi 的基礎收益率隨之上漲。只要區塊鏈繼續產生新的想法,DeFi 的基礎收益率應該會嚴格超過美國國債收益率(尤其是在推出提供基礎層收益率的代幣化貨幣市場基金的情況下)。

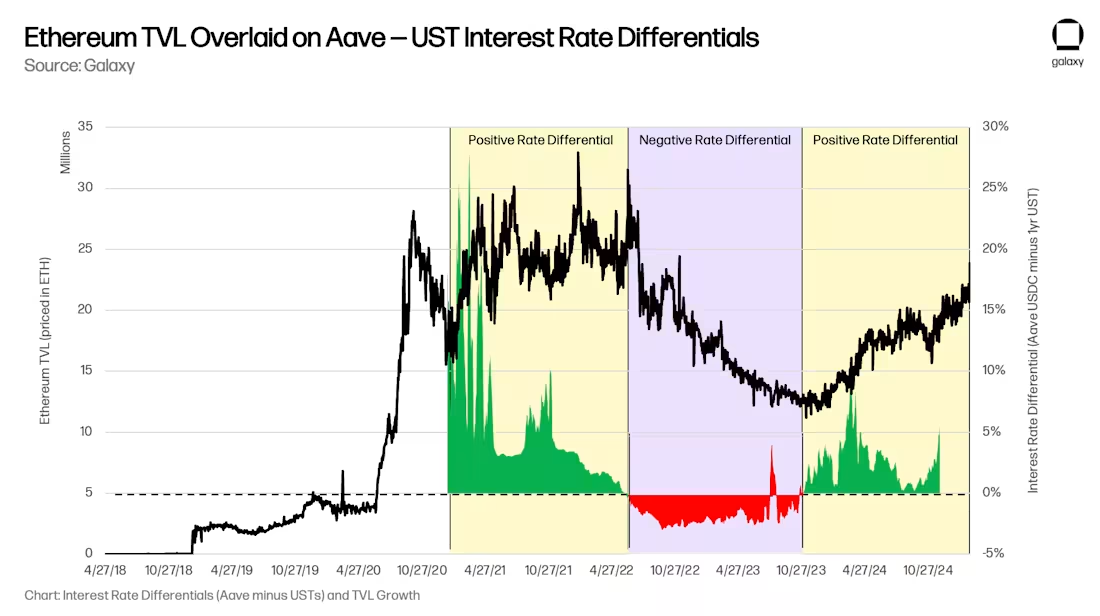

由於 DeFi 的“母語”是穩定幣而非美元,任何試圖提供低成本美元資本來滿足這一特定微型市場需求的“套利”行為,都會產生擴大穩定幣供應量的效應。縮小 Aave 與美國國債之間的利差需要穩定幣向 DeFi 領域擴張。正如預期,Aave 與美國國債之間利差為正的時期,總鎖定價值 (TVL) 會增長,而利差為負的時期,TVL 會下降(呈正相關):

銀行存款問題

Galaxy認為,長期採用穩定幣進行儲蓄、支付和獲取收益是大趨勢。穩定幣的採用可能會使傳統銀行脫媒化,因為它允許消費者無需依賴銀行基礎設施即可直接訪問以美元計價的儲蓄賬戶和跨境支付,從而減少傳統銀行用於刺激信貸創造和產生淨息差的存款基礎。

銀行存款替代

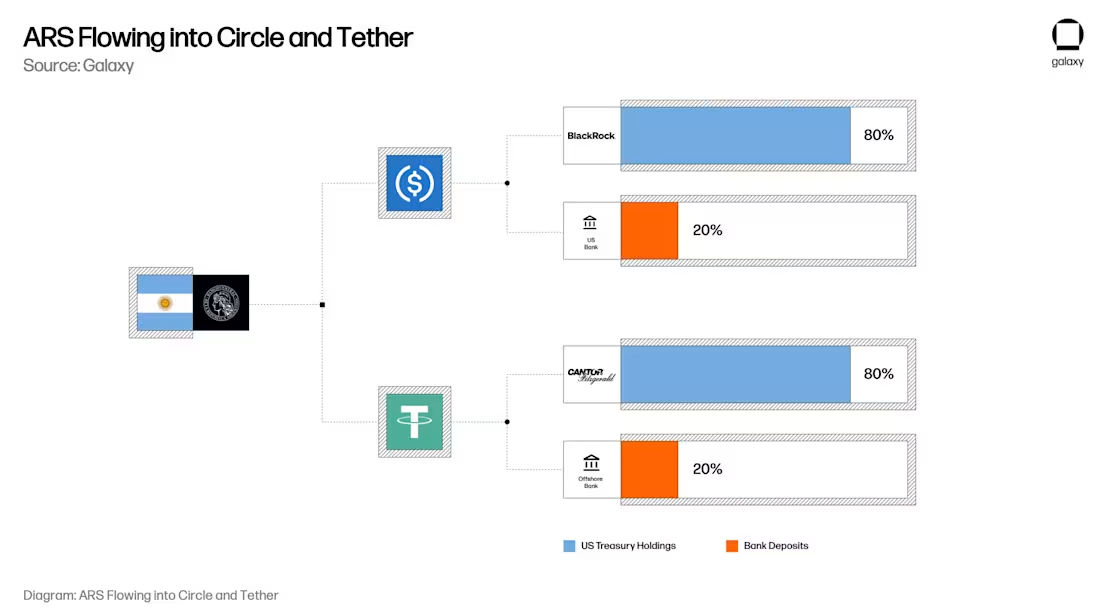

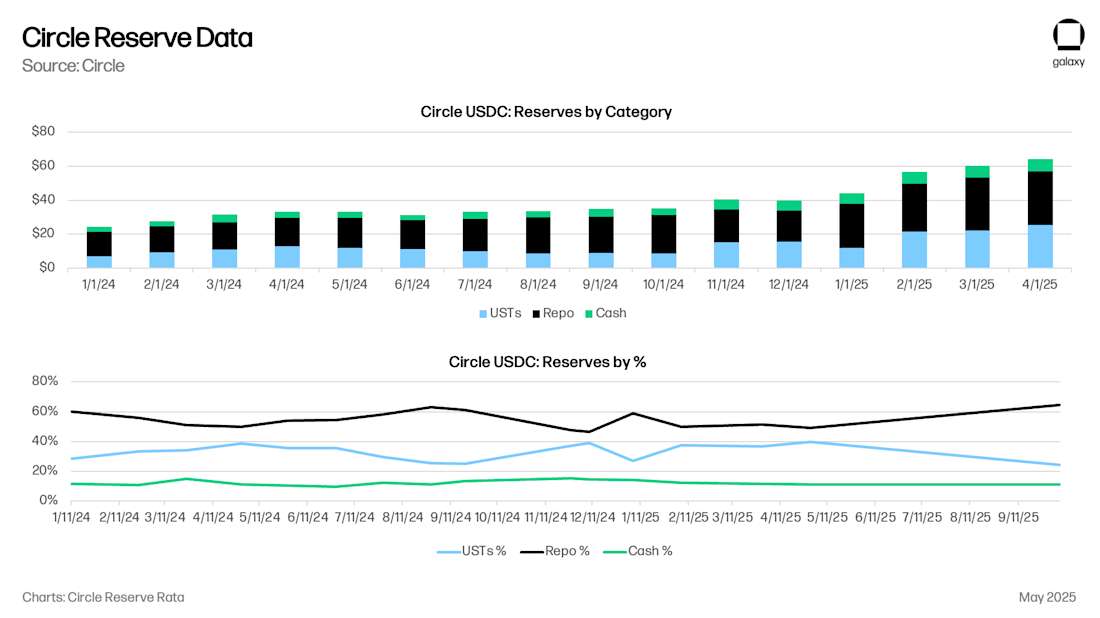

對於穩定幣而言,歷史模型是,每1美元實際上相當於0.80美元的國庫券和0.20美元的穩定幣發行方銀行賬戶存款。目前,Circle擁有80億美元現金(0.125美元),530億美元超短期美國國債(UST)或國債回購協議(0.875美元),而USDC則為610億美元。(我們稍後會討論回購)Circle的現金存款主要存放在紐約梅隆銀行,此外還有紐約社區銀行、Cross River銀行和其他領先的美國金融機構。

現在在你的腦海裡想象一下那位阿根廷用戶。該用戶在阿根廷最大的銀行——阿根廷國家銀行(BNA)存有價值 20,000 美元的阿根廷比索。為了避免阿根廷比索(ARS)的通貨膨脹,用戶決定增持 20,000 美元的 USDC。(由於 ARS 處置的具體機制可能會對美元兌 ARS 匯率產生影響,因此值得單獨考慮) 現在,有了 USDC,該用戶在 BNA 的 20,000 美元阿根廷比索實際上是 17,500 美元的美國政府短期貸款或回購協議,以及 2,500 美元的銀行存款,這些存款分別存放在紐約梅隆銀行、紐約商業銀行和 Cross River 銀行之間。

隨著消費者和企業將儲蓄從傳統銀行賬戶轉移到 USDC 或 USDT 等穩定幣賬戶,他們實際上是將存款從地區/商業銀行轉移到美國國債以及主要金融機構的存款。其影響深遠:雖然消費者通過持有穩定幣(以及通過 Rain 和 RedotPay 等銀行卡集成)維持以美元計價的購買力,但支持這些代幣的實際銀行存款和國債將變得更加集中,而不是分散在傳統銀行體系中,從而減少了商業銀行和地區銀行可用於放貸的存款基礎,同時使穩定幣發行者成為政府債務市場的重要參與者。

強制信貸緊縮

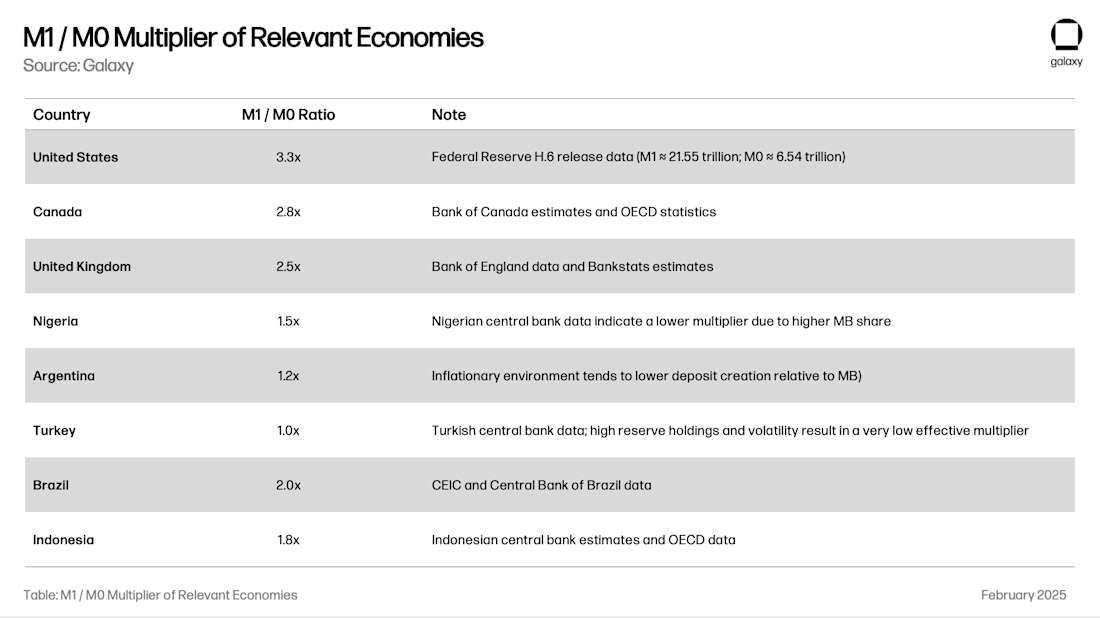

銀行存款的關鍵社會功能之一是向經濟放貸。部分準備金制度——銀行創造貨幣的做法——允許銀行放貸出相當於其存款基數的數倍。一個地區的總乘數取決於當地銀行監管、外匯和儲備波動性以及當地貸款機會的質量等因素。M1 / M0 比率(銀行創造的貨幣除以央行儲備和現金)告訴我們一個銀行體系的“貨幣乘數”:

繼續以阿根廷為例,將 2 萬美元存款轉換為 USDC,會將阿根廷當地 2.4 萬美元的信貸創造轉化為 1.75 萬美元的 UST/回購債券和 8,250 美元的美國信貸創造(2,500 美元 x 3.3 倍的積) 。當 M1 供應量佔比 1% 時,這種影響難以察覺,但當 M1 供應量佔比 10% 時,這種影響可能會被察覺。到某個時候,地區銀行監管機構將被迫考慮關閉這個水龍頭,以免信貸創造和金融穩定受到破壞。

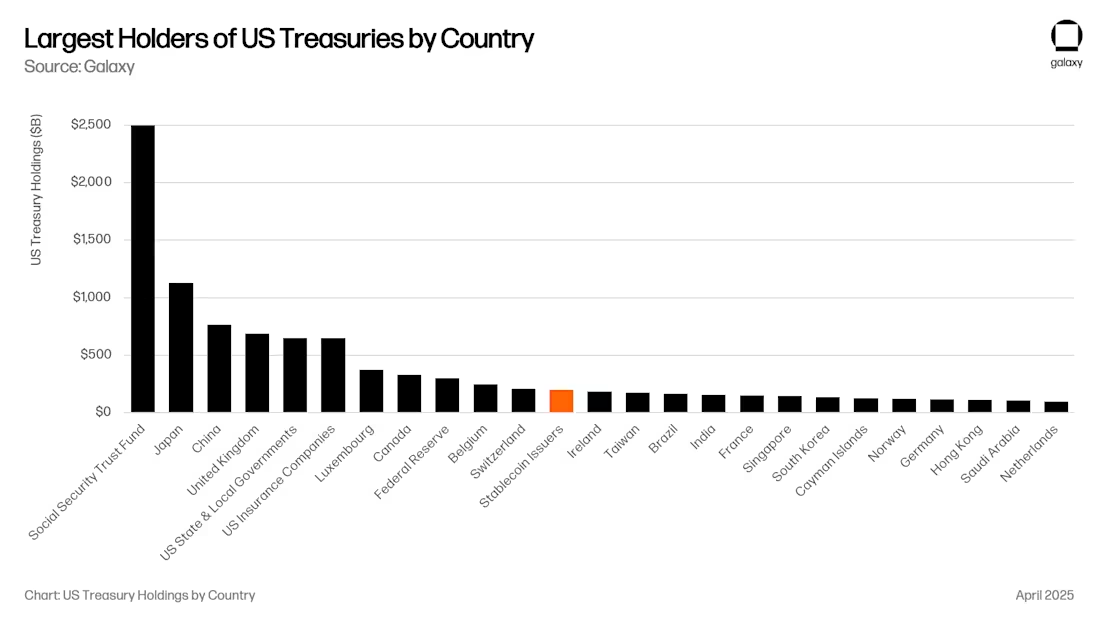

對美國政府的信貸過度分配

對美國政府來說,這無疑是個好消息。目前,穩定幣發行機構已是美國國債第十二大買家,且其資產管理規模正以穩定幣資產管理規模的速度增長。在不久的將來,穩定幣或將成為美國國債(UST)的前五大買家之一。

類似《天才法案》的新提案要求所有國庫券支持要麼以國庫券回購協議的形式,要麼以期限少於90天的短期國債的形式。這兩種方式都將大幅提升美國金融體系關鍵環節的流動性。

當規模足夠大時(例如 1 萬億美元),這可能會對收益率曲線產生重大影響,因為 90 天以下的美國國債將擁有一個對價格不敏感的大型買家,從而扭曲美國政府融資所依賴的利率曲線。話雖如此,國債回購 (Repo) 實際上並沒有增加對短期美國國債的需求;它只是為有擔保的隔夜借款提供了可用的流動性池。回購市場的流動性主要由美國主要銀行、對沖基金、養老基金和資產管理公司借入。例如,Circle 實際上將其大部分儲備用於以美國國庫券為抵押品的隔夜貸款。這個市場的規模為 4 萬億美元,因此即使分配給回購的穩定幣儲備為 5000 億美元,穩定幣也是一個重要的參與者。所有這些流向美國國債和美國銀行借款的流動性都使美國資本市場受益,而全球市場則受損。

一種假設是,隨著穩定幣的價值增長到超過1萬億美元,發行人將被迫複製銀行貸款組合,包括商業信貸和抵押貸款支持證券的組合,以避免過度依賴任何一種金融產品。鑑於《GENIUS法案》為銀行發行“代幣化存款”提供了途徑,這種結果可能是不可避免的。

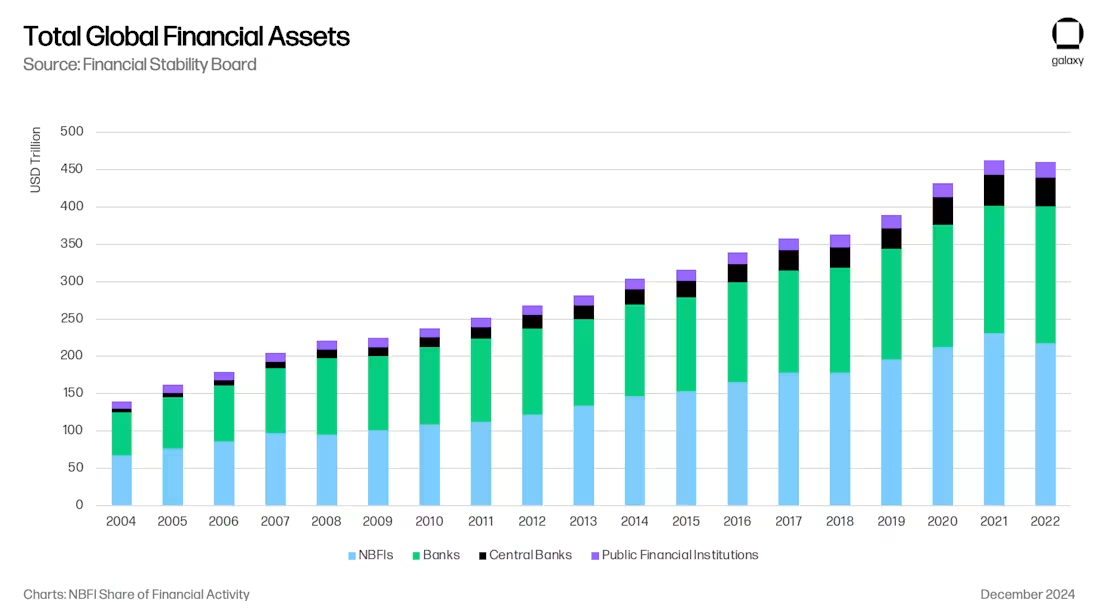

新的資產管理渠道

這一切都創造了一個激動人心的全新資產管理渠道。從很多方面來看,這一趨勢與巴塞爾協議III(該協議限制了金融危機後銀行貸款的範圍和槓桿率)之後正在進行的從銀行貸款向非銀行金融機構(NBFI)貸款的轉型如出一轍。

穩定幣從銀行系統中吸走資金,實際上也從銀行系統中的特定領域(例如新興市場銀行和發達市場區域性銀行)吸走資金。正如 Galaxy 的《加密貨幣借貸報告》所述,我們已經看到 Tether 作為非銀行貸款機構(超越美國國債)的崛起,其他穩定幣發行機構也可能隨著時間的推移成為同樣重要的貸款機構。如果穩定幣發行機構決定將信貸投資外包給專業公司,它們將立即成為大型基金的 LP,並開闢新的資產配置渠道(例如保險公司)。黑石、阿波羅、KKR 和貝萊德等大型資產管理公司在從銀行貸款向非銀行金融機構貸款轉型的背景下實現了規模擴張。

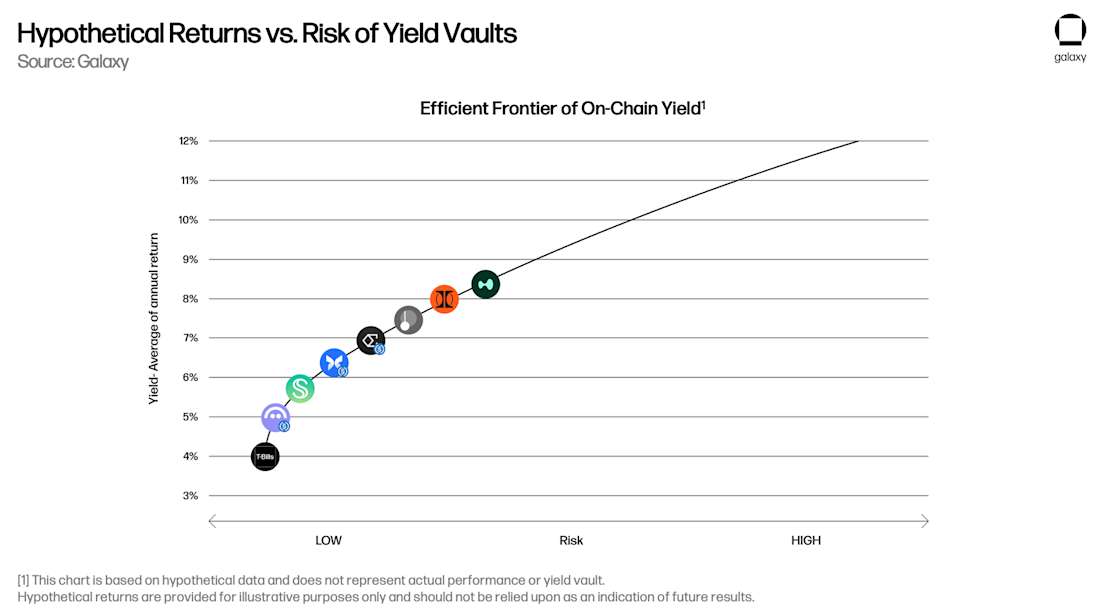

鏈上收益率的有效前沿

最後,可供借貸的不僅僅是基礎銀行存款。每一種穩定幣既是對基礎美元的債權,也是鏈上價值單位本身。USDC 可以在鏈上借貸,消費者將需要以 USDC 計價的收益,例如 Aave-USDC、Morpho-USDC、Ethena USDe、Maker 的 sUSDS、Superform 的 superUSDC 等等。

“金庫”將以誘人的收益率為消費者提供鏈上收益機會,從而開闢另一個資產管理渠道。我們認為,2024 年,投資組合公司 Ethena 通過將基差(深潮注:某種商品於某一特定的時間和地點下,現貨價格與期貨價格之間的差異)交易接入 USDe,開啟了以美元計價的鏈上收益的“奧弗頓之窗(深潮注:描述在特定時間點,公眾認為可接受的政策或想法的範圍)”。未來將出現新的金庫,追蹤不同的鏈上和鏈下投資策略,這些策略將在 MetaMask、Phantom、RedotPay、DolarApp、DeBlock 等應用中爭奪 USDC/T 持倉。隨後,我們將創建一個“鏈上收益的有效前沿(深潮注:幫助投資者在風險和收益之間找到最佳平衡點)”,並且不難想象,其中一些鏈上金庫將專門為阿根廷和土耳其等地區提供信貸,而這些地區的銀行正面臨大規模喪失這種能力的風險:

結論

穩定幣、DeFi 和傳統金融的融合不僅代表著一場技術革新,更標誌著全球信貸中介的重構,這反映並加速了 2008 年後從銀行向非銀行貸款的轉變。到 2030 年,穩定幣的資產管理規模將接近 1 萬億美元,這得益於其在新興市場作為儲蓄工具的應用、高效的跨境支付渠道以及高於市場的 DeFi 收益率。穩定幣將系統性地抽走傳統銀行的存款,並將資產集中到美國國債和美國主要金融機構。

這種轉變既帶來了機遇,也帶來了風險:穩定幣發行者將成為政府債務市場的重要參與者,並可能成為新的信貸中介機構;而區域性銀行(尤其是在新興市場)則面臨信貸緊縮,因為存款將轉移到穩定幣賬戶。最終的結果是一種新的資產管理和銀行模式,其中穩定幣將成為通往高效數字美元投資前沿的橋樑。正如影子銀行填補了金融危機後受監管銀行留下的空白一樣,穩定幣和DeFi協議正在將自己定位為數字時代佔主導地位的信貸中介機構,這將對貨幣政策、金融穩定和全球金融的未來架構產生深遠影響。