老實說,這是正確的。

大多數 L2 不需要令牌。

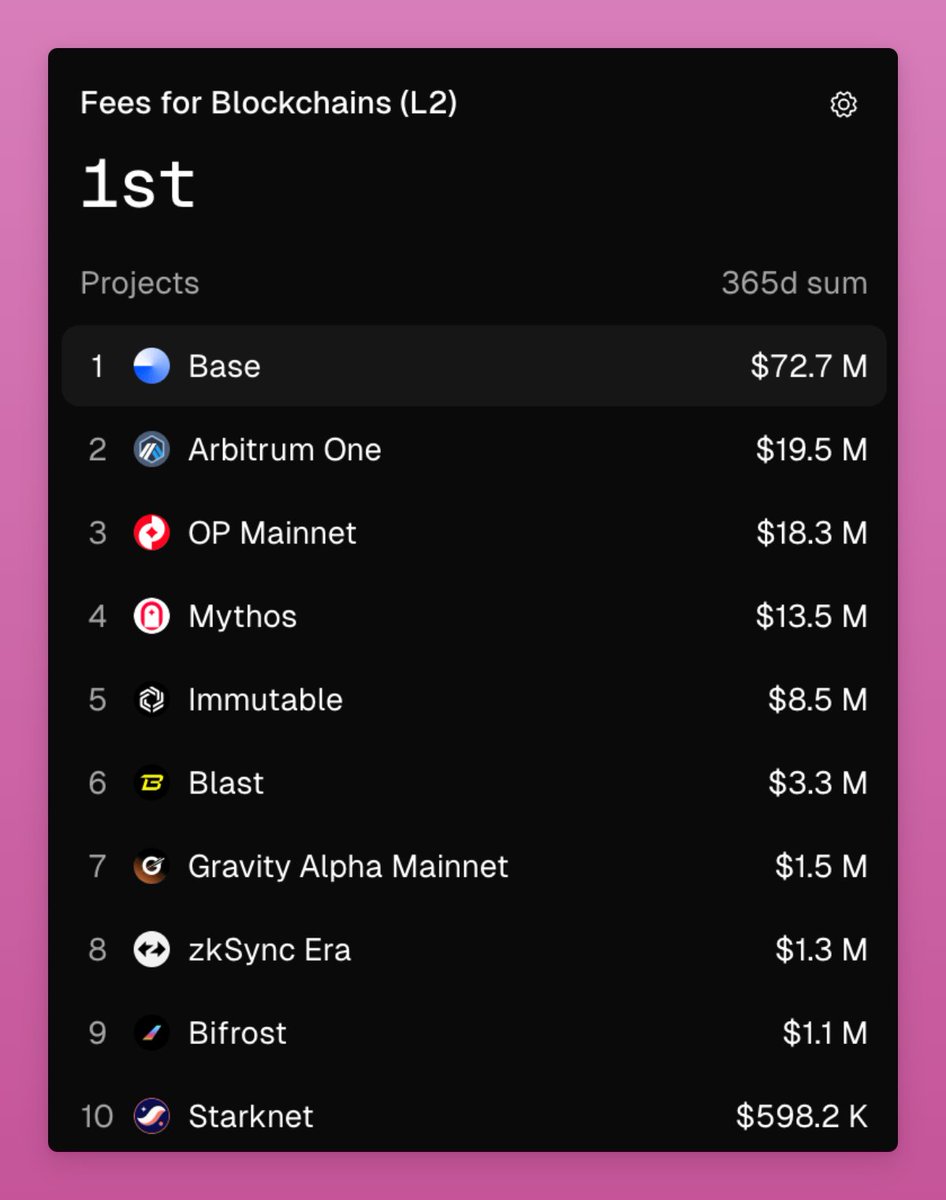

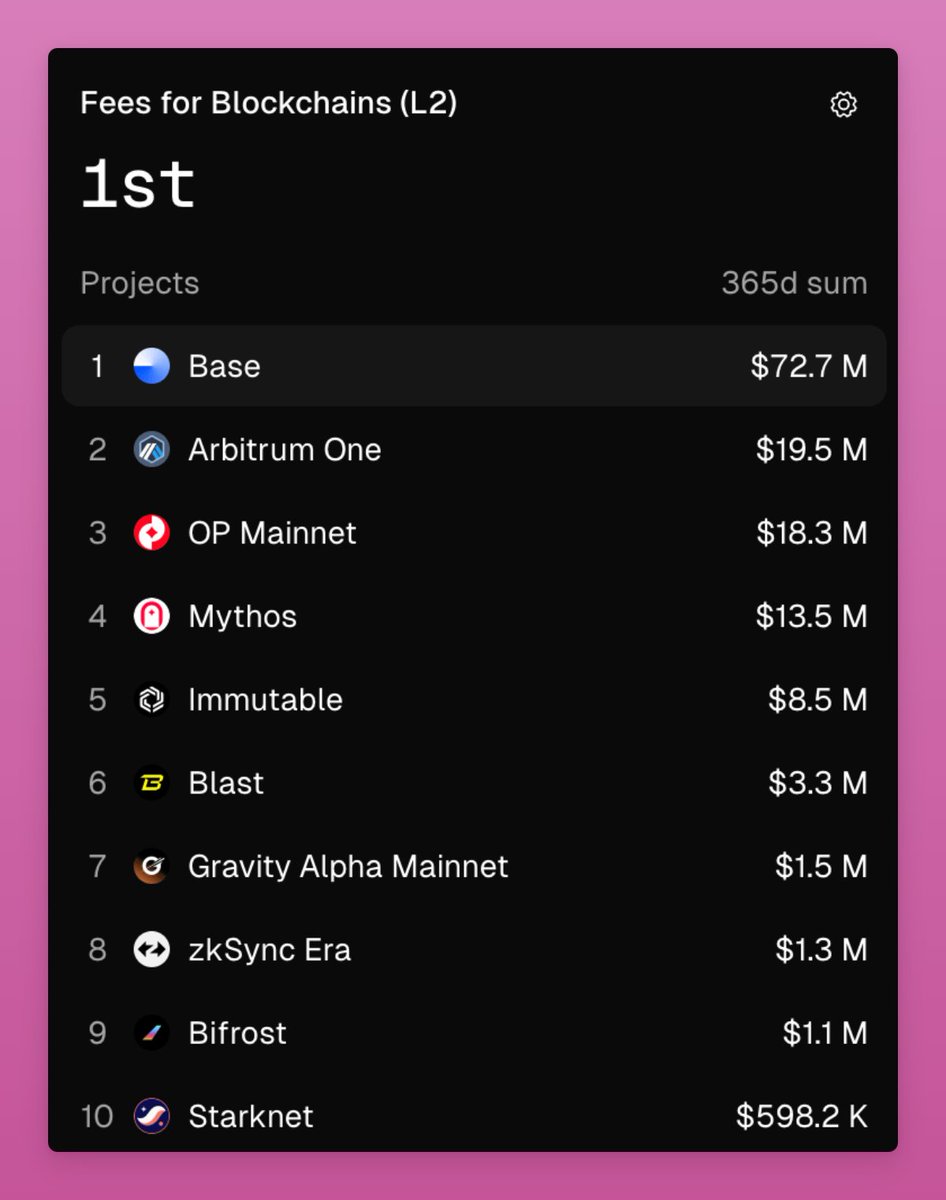

@base 沒有 token。然而,它正在做數位。

僅此一項就說明了很多。

治理也是不夠的。

當 5 ETH 可以影響價值 $6.5M 的選票時,我們有多嚴重呢?

現在 Starknet 也轉向比特幣。

仍在為乙太坊苦苦掙扎,但正在尋找新家?

但我由 衷地為 Polkadot 的 Mythos 和 Immutable 感到高興,因為他們實際上正在努力。

我真誠地希望 L2 最終意識到這一點,但我仍然喜歡 @Optimism因為他們的技術,@base他們便宜的費用,@arbitrum 讓我們擁有當時的舊 DeFi 氛圍。我希望他們能給我們好的協定,也支持他們。

L2 代幣的好處是什麼?

費用分攤?

即使他們開啟了費用分攤,也沒什麼大不了的:

Arbitrum 在一年內賺取了 $19.5m 的費用。樂觀 $18.3m。

zkSync 只需 $1.3m,Starknet $600k。

這個價格 (FDV) 與費用的比率使Arbitrum為137.8倍,Optimism為205.7倍

斯塔克內特 - 4204x

在上下文中,TSLA 的交易市盈率為 187 倍,因此 Arbitrum 甚至可能看起來很便宜。

但特斯拉是個例外。S&P500 的交易價格是 ~ 29 倍的收益。

這使得 L2 代幣被高估了很多。除非我們預計他們的收養和費用會大幅上升。

也許是治理?

囤積代幣賦予直接激勵的投票權。

但像 @lobbyfinance 這樣的專案使賄賂變得便宜。最近,一位使用者在 Lobby 上支付了 5 ETH (~$10k) 購買了 19.3M ARB (~$6.5m) 的投票權。

我相信大多數項目發行代幣有兩個主要原因:

- 籌集資金

- 引導採用

L2 正在引導採用,例如 Arbitrum DRIP 提案,該提案分配了 80M $ARB。

目標是吸引粘性流動性,超越其他 L2 並超越其他 L2。

如果我們應用帕累托原則,80% 的流動性最終將集中在 20% 的 L2 中。

所以,也許我們需要等到 L2 贏家變得明朗,然後再投資於他們。

這意味著等待大多數 L2 自然淘汰。

然而,隨著越來越多的 L2 使用新代幣推出,出現明顯贏家的時程表被延長了。

(除了Base...它沒有代幣(只是一隻股票))。

$INK 即將推出一種具有流動性挖礦的代幣,以對剩餘的 L2 造成更大的痛苦。

一個被詛咒的投資行業。

2,043

18

本頁面內容由第三方提供。除非另有說明,OKX 不是所引用文章的作者,也不對此類材料主張任何版權。該內容僅供參考,並不代表 OKX 觀點,不作為任何形式的認可,也不應被視為投資建議或購買或出售數字資產的招攬。在使用生成式人工智能提供摘要或其他信息的情況下,此類人工智能生成的內容可能不準確或不一致。請閱讀鏈接文章,瞭解更多詳情和信息。OKX 不對第三方網站上的內容負責。包含穩定幣、NFTs 等在內的數字資產涉及較高程度的風險,其價值可能會產生較大波動。請根據自身財務狀況,仔細考慮交易或持有數字資產是否適合您。