GBTC负溢价回升疑似机构扫货,灰度转型ETF临近了?

昨日晚间比特币放量下跌,欧易OKX平台显示,比特币最低跌至28,808.0美元,后逐渐拉回至30,000美元上方。截至撰稿,比特币暂报33786.5美元,距离4月14日取得的历史高点64,846.9美元,已经下跌了48%。

由于近3个月的连续下跌,比特币年初至今涨幅已经降至15.38%,表现不及去年。距离6月结束还剩8日,如果比特币不反弹至37,000美元,月线级别将连收3根阴线。

部分注重观察技术指标的分析师表示,目前比特币的技术面不太好看,除了迟迟无法收回200日均线外,日线级别来看,上周末50日移动平均线下穿于200日移动平均线,形成了“死亡交叉”,而这一信号通常被视为是进一步抛售的先兆。

灰度创始人Barry Silbert此前曾发推称,预测加密市场将在6月的最后一周出现震荡,他已通过UVXY做多了VIX指数,并认为99%的加密货币价格过高。需要一提的是,GBTC份额将在6月20日-6月22日以及7月15日-7月20日期间出现大规模的解锁,按常理来讲GBTC的负溢价应该会进一步扩大,但近期负溢价却有所回升。

CoinShares加密资产基金流量周报中指出,比特币投资产品已经连续六周呈现流出状态,流出资金达8900万美元,若从年初开始统计,至今则有共计4.87亿美元的资金外流。机构是本轮牛市的主要推动力,它们的退出被认为是市场信心开始降低的表现。

GBTC迎来巨量解锁,比特币出现“死亡交叉”

“灰度牛”曾被用来形容本轮牛市初期的景象,指的是灰度比特币信托自去年10月大举买入比特币后,对币价产生了“筑底”和“提振”的直接作用,并开启了此后波澜壮阔的机构牛市。比特币在突破12,000美元后,阻力明显增大,但正是由于灰度真金白银的加仓,即上方抛压越大,灰度增持越多,我们曾在《GBTC负溢价的第24天,“灰度牛”低头了?》一文中提到过,彼时灰度日均增持千余枚,超过同期比特币日产量,如此大的承接力量使得比特币保持了健康的上攻走势,积聚了强大的多头力量。

从去年的11月1日至今年的2月18日,灰度在此期间增持了18.02万枚比特币,其中11月中下旬至1月的增长斜率较陡,按照规定,这些比特币对应的GBTC将在6个月锁仓期后解锁,这意味着从4月起至8月将有大量解锁的GBTC,其中4月中下旬开始至7月将出现解锁高峰。

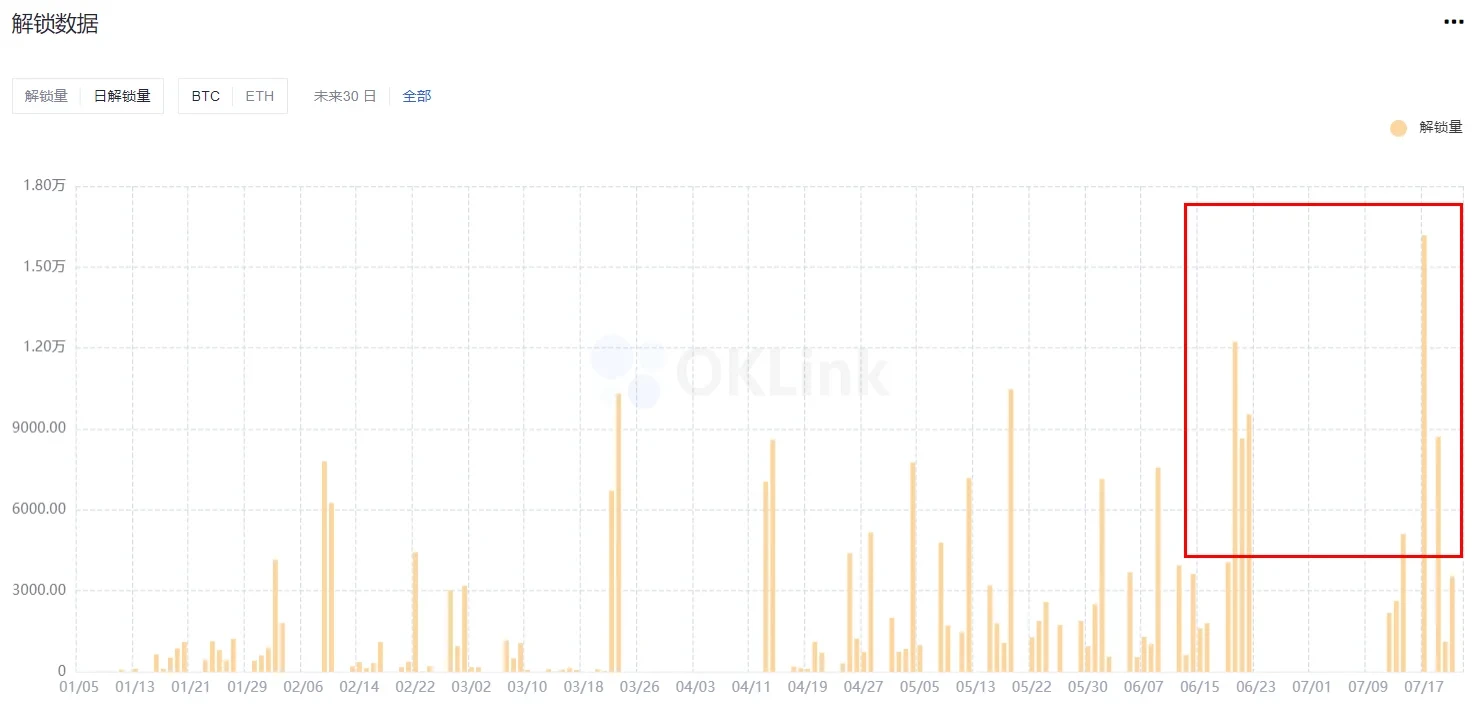

OKLink数据显示,从4月14日起至6月22日,已经有14.74万枚比特币等额的GBTC解锁,而接下来从6月23日至7月22日将有3.95万枚比特币等额的GBTC面临解锁。

下图我们可以清晰地看出,6月19日至6月22日出现了一波解锁高峰,大约是3.45万枚比特币等额GBTC,而到了7月17日则会出现数据记录以来单日最大解锁量1.62万枚。

巧合的是,在6月19日至6月22日期间,比特币技术面上出现了“死亡交叉”。“死亡交叉”指的是50日移动平均线下穿200日移动平均线,这一信号的出现被认为将预示比特币进一步下跌。

回顾比特币历史数据,从2011年至2021年,它一共有过7次“死亡交叉”(本次不计入),分别是2011年的9月27日、2014年的4月8日、2014年的9月4日、2015年9月13日、2018年3月30日、2019年10月25日,以及2020年3月25日。

其中在出现“死亡交叉”后比特币下跌较为明显的分别是2014年9月4日、2018年3月30日以及2019年10月25日,最大跌幅分别达到了64%、14%和24%

制成表格后,我们可以看出,“死亡交叉”出现后的1个月时间里,有4次比特币是收跌的,其中有3次在3个月后仍未收复失地,但跌幅在缩小。“死亡交叉”出现后不跌反涨的有3次,其中有2次在3个月后扩大了上涨优势。

综上,比特币在过去7年出现“死亡交叉”后,虽然1个月后下跌的次数要大于上涨,但在3个月后原先的下跌趋势都出现了不同程度的反弹,并且如果是在“死亡交叉”后的1个月比特币涨幅为正,则上涨优势有可能进一步保持。因此,“死亡交叉”出现后押注看跌,可能有利于短期投机,但不利于长期投资。

加密分析师Benjamin Cowen表达了对后市的信心,他认为移动平均线是一项滞后的指标,它的出现只不过是告诉我们“死亡交叉”已经完成,开空已经太迟了,而现在多头可以期待潜在的“黄金交叉”了。

虽然过往历史告诉我们,前景并不灰暗,但本次“死亡交叉”出现后,比特币从6月19日的36,728.2美元最低跌至6月22日的28,808.0美元,跌幅达到了22%,不过在大跌后的第二日,比特币超跌反弹,截至撰稿,重新站上了33,000美元,但距离6月19日的高点,仍下跌了8%。

在昨日下跌过程中,灰度的CEO Michael Sonnenshein发推称,“你们在哭泣,而我在买入。”

这段推文不免让人联想起了去年3月12日大跌后,灰度创始人Barry Silbert同样发出了类似的推文,“我在买入,这就是比特币被发明的原因。”这一发言被视为是强心剂,此后两个月,比特币翻了一倍多。

GBTC负溢价回升预示ETF临近?机构后市看法出现分歧

3月11日有消息指出,灰度暂停了比特币信托接受新投资,从3月11日至6月22日,灰度有17.20万枚比特币等额GBTC解锁。

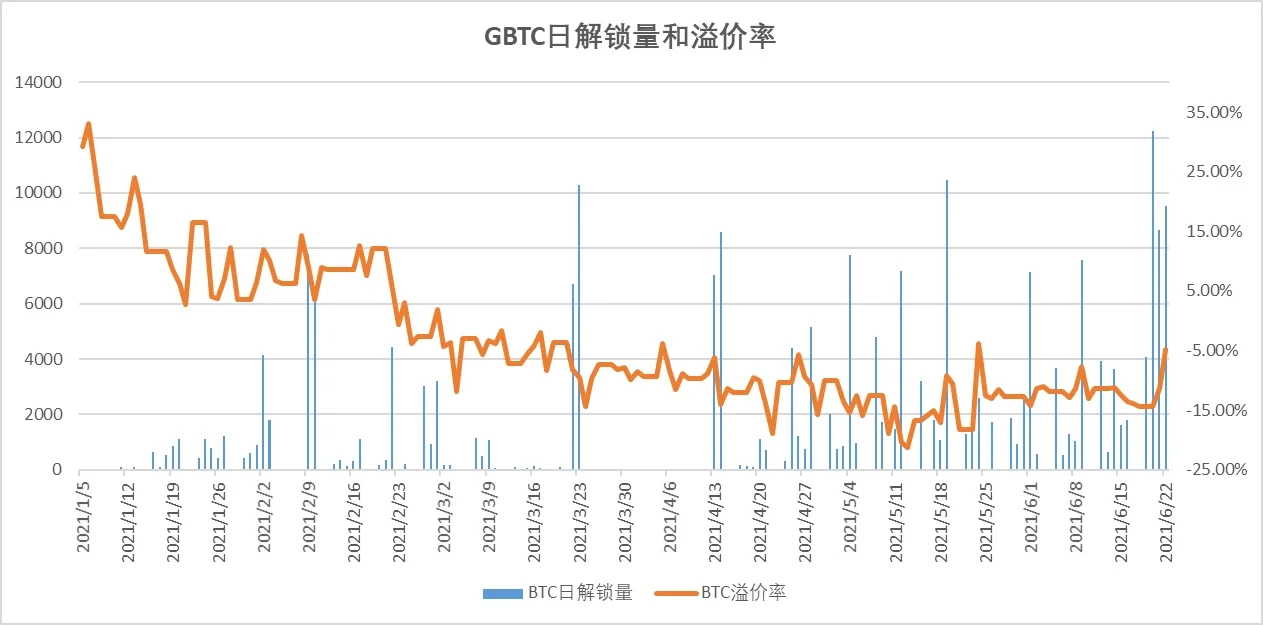

下图我们可以看出,每当GBTC解锁量增多的时候,GBTC的溢价率都会有不同程度的下挫,如2021年3月23日、2021年4月13日,在4月下旬至5月末GBTC密集解锁时,GBTC更是一度跌到了-21.23%。

在3月10日,灰度母公司DCG宣布将购买约2.5亿美元已发行的GBTC,而在5月3日,DCG披露了4月已购入价值1.935亿美元的GBTC股票,并计划将回购潜力提升至7.5亿美元,受这两条消息刺激,GBTC的负溢价在消息发布后有不同程度的回升,但在巨大解锁量面前,GBTC的负溢价仍然在持续扩大(红箭头标出)。

而这一现象在近期却出现了明显转机。随着GBTC解锁的增加,其负溢价反而出现了回升的现象,尤其是在6月19日至6月22日,GBTC解锁了3.45万枚,负溢价却从-14.44%回升到了-4.83%(第二个绿箭头)。

对灰度信托模式有所了解的人应该知道,在比特币ETF和其他比特币合规产品未出来前,灰度是机构们入场的主要途径。灰度支持合格投资者使用现金或是实物认购,无论哪种形式都需要向二级市场购入比特币,而不可赎回机制使得灰度将抛压转移至美股,且GBTC高溢价的存在为跨市场套利提供了空间,进而促成资金带回币圈的完美闭环,这也使得灰度比特币信托成了市场上一股“只买不卖”的强大力量。

但自3月2日灰度出现负溢价后,灰度的套利空间就不复存在了,且灰度在10月-2月期间大量买入比特币,按照6个月解锁机制,大量解锁的时间应该是4月-8月,正常情况下套利机制不存在且大量抛压预期下,负溢价应该是不断下跌的,但灰度的负溢价却在近期出现了稳步回升,只能说明二级市场有机构在吸货。与此配套的消息是6月23日,Cathie Wood的ARK资产管理公司购入约105万股GBTC。

回想灰度在4月5日曾发表了致力于将GBTC转换为ETF的文章,作为目前全球最大的比特币公共持有者,以及基于常年与SEC打交道的经验,我们有理由相信灰度会有极大地概率促成此事的通过。如果是灰度ETF临近,那么目前负溢价的回升就有了合理的解释。如果这一利好真能落地,那么这不仅能让当前低价扫货的机构们赚得盆满钵满,对于比特币的后市走向也会有明显的提振作用。

在灰度GBTC负溢价回升的同时,部分机构出现了信心流失的迹象。据CoinShares披露的最新加密资产基金流量周报显示,比特币相关投资产品已经连续六周呈现流出状态,流出资金高达8900万美元,年初至今已经有4.87亿美元的资金外流。机构作为本轮牛市主要的推动力,它们的退出会被认为是市场信心衰减和多头力量下滑的表现。此前有消息指出,比特币基金持有量触及4个月低点。可以看出机构们开始出现了部分分歧。

目前市场正处于多空博弈的拉锯战,“继续走牛”、“全面熊市”等看法的分歧在进一步扩大,短时内似乎难分胜负,但市场始终在前行。