大多数稳定币都放在钱包里。

并且不要产生收益。

但一些新的实际上会在您持有它们时为您提供额外的奖励。

它们被称为收益稳定币,它们的工作原理与普通稳定币完全不同。

这里有一些关于产量的茶:

常规稳定币 = (几乎)总是 $1/€1。

收益稳定币 = 起始于 1,但随着时间的推移会给你奖励。

把它们想象成一个储蓄账户,但一切都是自动进行的(当然是在区块链上)。

而且奖励来自不同的地方。

收益可以通过两种方式获得:

- 重新基准化 = 你的钱包余额随着时间的推移而增加(更多的代币)

- 价值积累 = 代币数量保持不变,但每个代币的价值超过 $1(或 €1)

两者都能为你带来额外的价值,但机制运作方式不同。

借贷池包装是最简单的类型。

您将 USDC 存入 Aave 或 Compound,并获得 aUSDC。

随着借贷池赚取利息,您的 aUSDC 价值会慢慢增长。

当人们借款减少时,您的奖励会减少。

RWA支持的稳定币购买现实世界的资产,如国债。

像USDM和USDY这样的项目将资金投资于短期政府债券。

这些债券的利息成为你的收益。

通常受到限制,因为监管设定了进入的门槛...

基于交易的稳定币使用 delta 中性策略。

他们购买 1 美元的 ETH 现货,并做空 1 美元的 ETH 期货。

价格变化相互抵消,但他们从期货市场收取资金费用。

当资金费用转为负值时,智能合约可以切换方向。

协议费用模型直接分享交易收入。

Curve 的 scrvUSD 从他们的借贷协议中收取费用并支付给持有者。

更多的协议活动 = 更多的持有者奖励。

一切都保持在链上,无需外部资产。

混合模型结合了多种策略。

也许70%的资金用于国债以确保安全,30%用于基差交易以获得更高的收益。

团队可以在市场条件变化时调整组合。

但是……更多的多样化也可能意味着更复杂的风险暴露。

您可以通过可组合性来叠加收益。

在自动做市商(AMM)中配对两种收益稳定币,以赚取交易费用 + 双重收益。

或者使用收益稳定币作为抵押品,以借入更多收益稳定币。

元金库为您自动化最佳策略。

主要风险关注:

- 智能合约和预言机漏洞

- 交易所失败(用于基差交易)

- 利率崩溃

- 退出时的流动性紧缩

收益型稳定币正在快速增长。

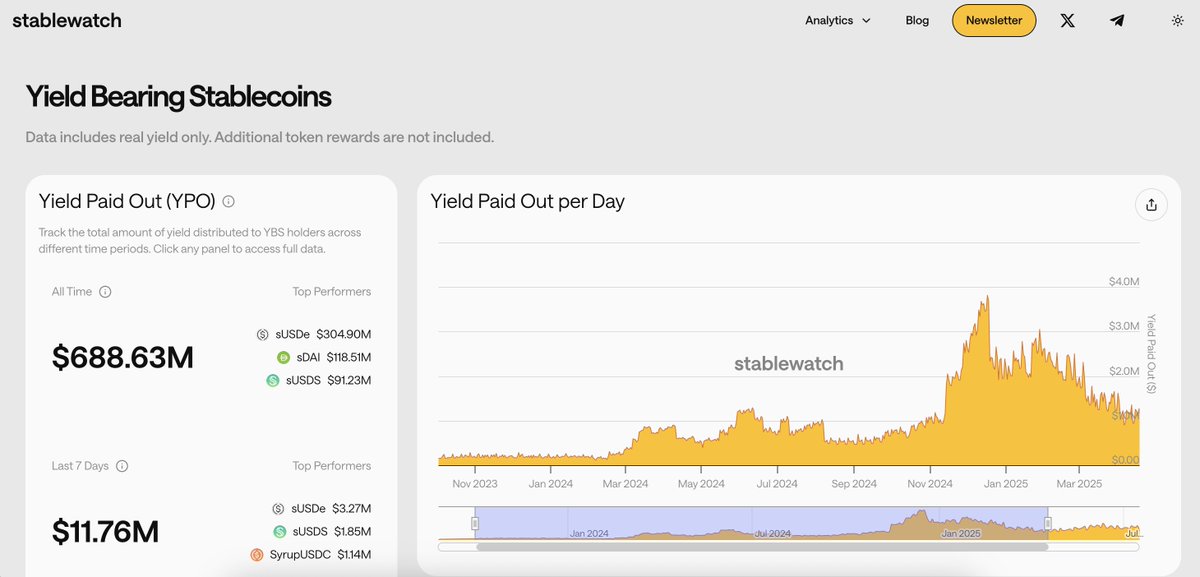

根据 @stablewatchHQ 的数据,市场在不到一年的时间里从 6.6 亿美元增长到 120 亿美元。

不过,与 2000 亿美元的常规稳定币市场相比,仍然很小。

此外,您还可以查看每天支付的收益金额:

顺便说一下,Stable School(与 @stable_summit 合作运营)上还有很多相关文章涵盖类似主题。

快去看看吧:

1.85万

86

本页面内容由第三方提供。除非另有说明,欧易不是所引用文章的作者,也不对此类材料主张任何版权。该内容仅供参考,并不代表欧易观点,不作为任何形式的认可,也不应被视为投资建议或购买或出售数字资产的招揽。在使用生成式人工智能提供摘要或其他信息的情况下,此类人工智能生成的内容可能不准确或不一致。请阅读链接文章,了解更多详情和信息。欧易不对第三方网站上的内容负责。包含稳定币、NFTs 等在内的数字资产涉及较高程度的风险,其价值可能会产生较大波动。请根据自身财务状况,仔细考虑交易或持有数字资产是否适合您。