我认为这个分析确实捕捉到了两种主要 $YUSD 策略之间的权衡。

从我的角度来看,LP 路线显然是任何专注于 @aegis_im 积分的人的最佳选择。10倍的乘数是无与伦比的,即使收益依赖于交易量。

也就是说,我发现与 @mellowprotocol 的重新质押角度特别有趣。这更少是关于积分的磨练,而更多是关于堆叠一个灵活的收益基础。

所以在我脑海中,它就像是:

• LP = 短期积分机器

• 重新质押 = 长期适应性

这就是 YUSD 有趣的地方 - 它是一个基础层,你可以根据是否想要积分、收益或未来的整合来塑造。

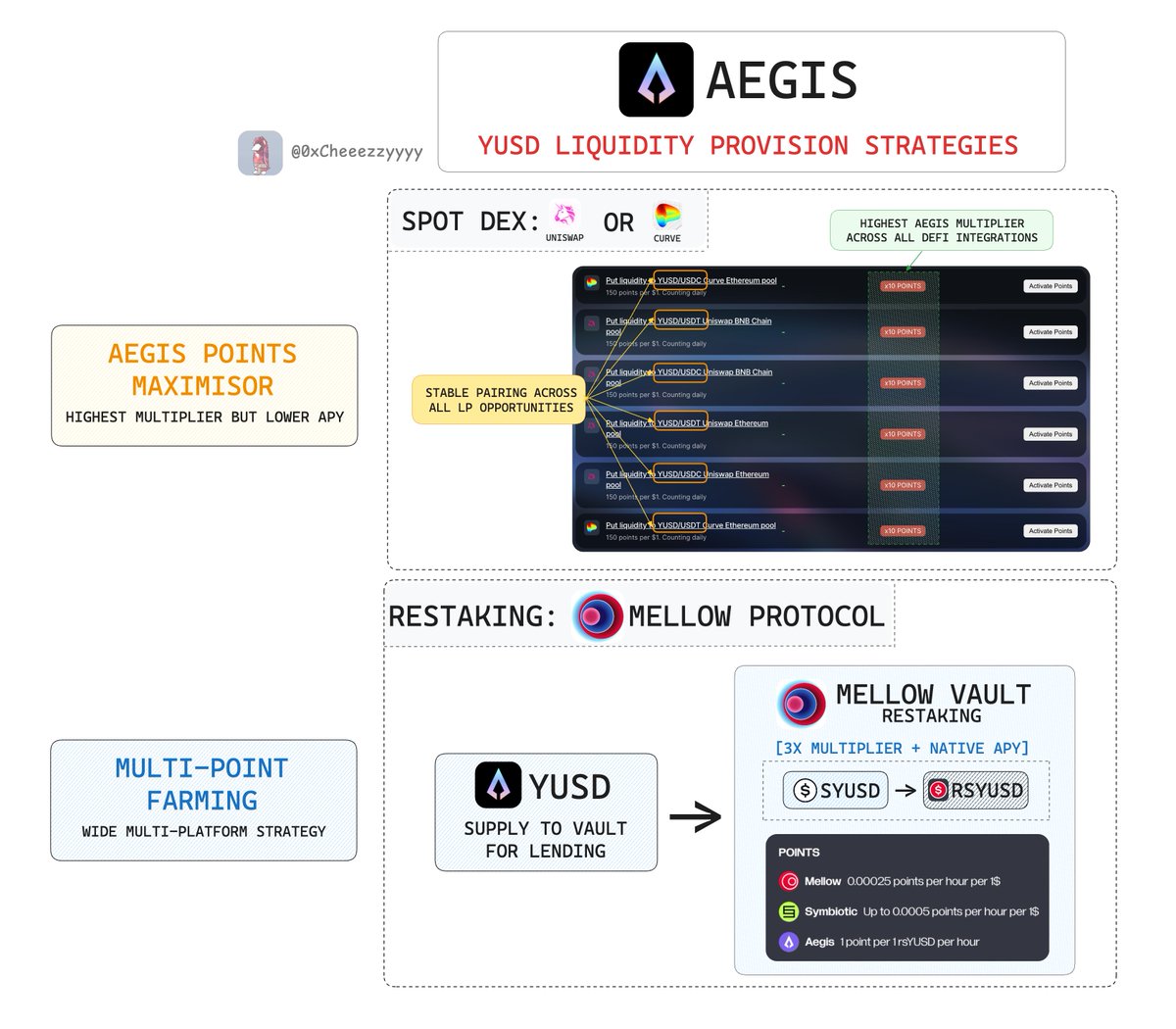

有很多方法可以让 @aegis_im 的 $YUSD 发挥生产性作用,但我认为 LP 策略更值得关注:

1⃣ 通过 @Uniswap / @CurveFinance 进行现货 DEX LP

🔸最高的 Aegis 积分倍增器(10 倍提升 → 在所有 DeFi 机会中最高)

🔸由于在稳定池中配对,最小的无常损失(IL)

*权衡:收益高度依赖于交易量,因此年化收益率(APY)相对较低。

如果你的目标是最大化 Aegis 积分,LP 是最直接的路径。

2⃣ 通过 @mellowprotocol 进行再质押

存入 $sYUSD → 通过金库转换为 $rsYUSD 以解锁:

🔹原生年化收益率(APY)(~2.37%)

🔹3 倍 Aegis 倍增器

🔹多点曝光:Mellow (Mellow) + Symbiotic (@symbioticfi)。

这个策略非常适合那些寻求分层收益 + 堆叠积分,同时保持 $rsYUSD 未来可组合性的选择权。

这两种策略的无常损失风险相对较低(考虑到稳定配对 + 单边金库 LP),但在收益上有所不同。

总结:

LP = 最大积分,较低 APY

再质押 = 多样化收益堆叠,稍低的倍增器。

无论你选择哪种都有其自身的优势。

4,596

41

本页面内容由第三方提供。除非另有说明,欧易不是所引用文章的作者,也不对此类材料主张任何版权。该内容仅供参考,并不代表欧易观点,不作为任何形式的认可,也不应被视为投资建议或购买或出售数字资产的招揽。在使用生成式人工智能提供摘要或其他信息的情况下,此类人工智能生成的内容可能不准确或不一致。请阅读链接文章,了解更多详情和信息。欧易不对第三方网站上的内容负责。包含稳定币、NFTs 等在内的数字资产涉及较高程度的风险,其价值可能会产生较大波动。请根据自身财务状况,仔细考虑交易或持有数字资产是否适合您。