Likviditetstänkande om amerikansk aktietokenisering: Hur rekonstruerar man logik för handel på kedjan?

Skrivet av Web3-bonden Frank

Sedan slutet av juni har kryptoindustrin satt igång en boom i "US stock on-chain", med Robinhood, Kraken, etc. som successivt lanserar tokeniserade versioner av amerikanska aktie- och ETF-handelstjänster, och till och med lanserar högbelånade kontraktsprodukter för dessa tokens.

Från MyStonks, Backed Finance (xStocks) till Robinhood Europe använder de alla metoden med "real stock custody + token mapping", vilket gör det möjligt för användare att handla amerikanska aktietillgångar på kedjan - teoretiskt sett kan användare handla Tesla- och Apple-aktier klockan 3 på morgonen med bara en kryptoplånbok, utan att öppna ett konto via en mäklare eller uppfylla kapitaltröskeln.

Men i och med lanseringen av relaterade produkter har nyheter relaterade till stift, premier och avförankring också rapporterats upprepade gånger, och likviditetsproblemen bakom dem har snabbt dykt upp: även om användare kan köpa dessa tokens kan de knappast effektivt blanka och säkra risker, än mindre bygga komplexa handelsstrategier.

Tokeniseringen av amerikanska aktier har i huvudsak fortfarande fastnat i det inledande skedet av att "bara köpa upp".

1. Likviditetsdilemmat med "amerikanska aktier ≠ handelstillgångar"

För att förstå likviditetsdilemmat i denna våg av "amerikansk aktietokenisering" måste vi först tränga in i den underliggande designlogiken i den nuvarande modellen "real stock custody + mapped emission".

Den här modellen är för närvarande uppdelad i två vägar, och den viktigaste skillnaden är bara om den har kvalifikationer för utfärdandeefterlevnad:

- Den första är modellen "tredjepartskompatibel emission + tillgång till flera plattformar" som representeras av Backed Finance (xStocks) och MyStonks, där MyStonks samarbetar med Fidelity för att uppnå 1:1-koppling av riktiga aktier, och xStocks köper aktier genom Alpaca Securities LLC och andra företag och förvarar dem;

- den andra är en licensierad mäklarfirma i Robinhood-stil som är självstyrd och sluten slinga, som förlitar sig på sin egen mäklarlicens för att slutföra hela processen från aktieköp till utfärdande av token på kedjan.

Den gemensamma poängen med båda vägarna är att båda amerikanska aktietokens betraktas som rena spotinnehavstillgångar, och allt användare kan göra är att köpa och hålla dem för att stiga, vilket gör dem till "sovande tillgångar", saknar ett skalbart finansiellt funktionslager och är svåra att stödja ett aktivt handelsekosystem på kedjan.

Och eftersom varje token faktiskt måste förvaras av en aktie, är transaktioner på kedjan endast överföring av tokenägande och kan inte påverka spotpriset på amerikanska aktier, vilket naturligtvis leder till problemet med "två skinn" på och utanför kedjan.

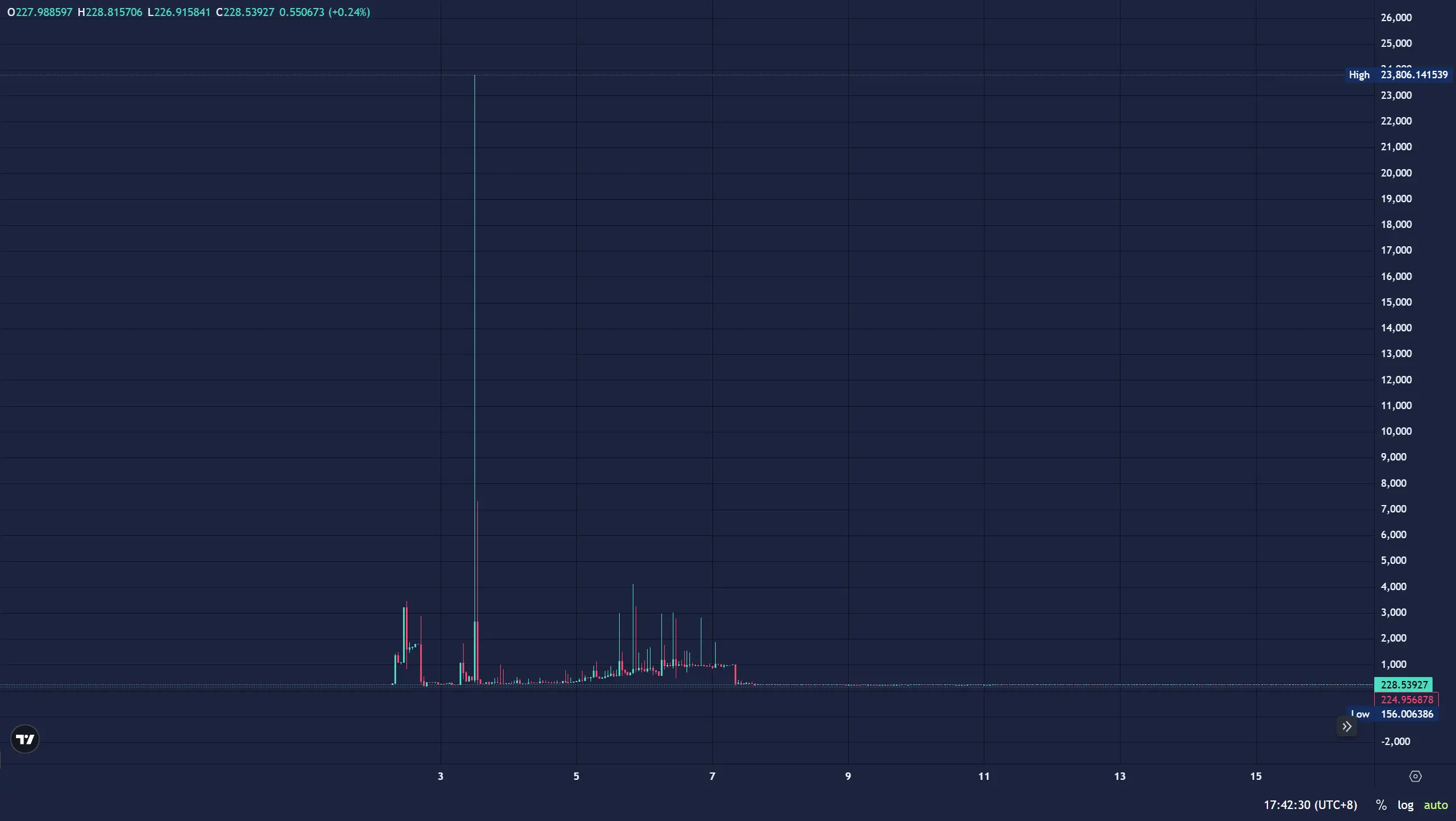

Till exempel, den 3 juli pressades on-chain AMZNX (Amazons aktietoken) upp till $23 781 av en köporder på $500, vilket är mer än 100 gånger den faktiska aktiekurspremien.

Även om vissa plattformar (t.ex. MyStonks) försöker dela ut utdelningar i form av airdrops, öppnar de flesta plattformar inte rösträtt och pantsättningskanaler, som i huvudsak bara är "positionscertifikat på kedjan" snarare än riktiga handelstillgångar, och det finns ingen "garanterad metallicitet".

Till exempel, om en användare köper AAPLX, AMZNX, TSLA. M、CRCL. Efter M kan den varken användas som säkerhet för utlåning eller som marginal för att handla med andra tillgångar, och det är ännu svårare att få tillgång till andra DeFi-protokoll (t.ex. säkerställd utlåning med amerikanska aktietokens) för att ytterligare få likviditet, vilket resulterar i att tillgångsutnyttjandet är nästan noll.

Objektivt sett, under den senaste cykeln, har misslyckandet med projekt som Mirror och Synthetix bekräftat att enbart priskartläggning inte räcker, när amerikanska aktietokens inte kan användas som marginal för att aktivera flödesscenariot, inte kan integreras i kryptoekosystemets handelsnätverk, oavsett hur kompatibel emissionen är, oavsett hur perfekt förvaringen är, den ger bara ett tokenskal och det praktiska värdet är extremt begränsat i samband med bristande likviditet.

Ur denna synvinkel har den nuvarande "tokeniseringen av amerikanska aktier" bara uppnått priset för att flytta priset till kedjan, och är fortfarande i det inledande skedet av digitala certifikat, och har ännu inte blivit en riktig "finansiell tillgång som kan handlas" för att frigöra likviditet, så det är svårt att locka ett bredare utbud av professionella handlare och högfrekvensfonder.

2. Incitament för subventioner eller korrigering av "arbitragekanaler"

För tokeniserade amerikanska aktier är det därför angeläget att fördjupa deras likviditet i kedjan, ge innehavarna mer praktiska tillämpningsscenarier och positionsvärde och locka fler professionella fonder att komma in på marknaden.

Förutom den vanliga modellen "incitament för att locka till sig likviditet" i Web3, försöker den nuvarande marknadsdiskussionen att öppna upp arbitragekanalen "on-chain-off-chain" för att förbättra likviditetsdjupet genom att optimera effektiviteten i arbitragevägen.

1. Ge incitament till likviditetspooler (t.ex. Mirror)

"Incitamentspoolmodellen" som representeras av Mirror Protocol var det vanliga försöket att tokenisera amerikanska aktier i den senaste omgången, och dess logik var att belöna användare som tillhandahåller likviditet till handelspar genom att utfärda plattformstokens (som MIR), i ett försök att locka till sig medel med subventioner.

Denna modell har dock en dödlig brist, det vill säga incitamentet är beroende av tokeninflation och kan inte bilda ett hållbart handelsekosystem, trots allt är den huvudsakliga motivationen för användare att delta i likviditetsbrytning att få subventionerade tokens, inte verklig handelsefterfrågan.

Ännu viktigare är att denna modell aldrig hade för avsikt att "låta amerikanska aktietokens generera likviditet på egen hand" - de amerikanska aktietokens som deponeras av användare är bara en del av handelsparet och kan inte användas i andra scenarier, och tillgångarna sover fortfarande.

2. Marknadsgaranter dominerar likviditeten (t.ex. Backed / xStocks)

Den "market maker-ledda modellen" som antagits av Backed Finance (xStocks), MyStonks, etc., försöker öppna upp arbitrage på och utanför kedjan genom efterlevnadskanaler. Till exempel köper xStocks motsvarande aktier genom Interactive Brokers, och marknadsgaranter kan utplåna prisskillnaden genom att "lösa in tokens→ sälja aktier" eller "köpa aktier→prägla tokens" när priset på kedjans token avviker från spotpriset.

Till exempel kräver inlösenprocessen för Interactive Brokers T+N-avveckling, och överföringen av förvaringstillgångar försenas ofta.

I den här modellen är amerikanska aktietokens alltid "arbitrage-riktade" snarare än tillgångar som aktivt kan delta i handeln, vilket resulterar i en låg genomsnittlig daglig handelsvolym för de flesta handelspar på xStocks, och prisavförankring har blivit normen.

Detta är också den viktigaste anledningen till att AMZNX kunde ha en 100-faldig premie i juli, men ingen arbitrage.

3. Höghastighetsmatchning utanför kedjan + kedjekartläggning

Modellen "off-chain matching + chain mapping" som utforskats av Ondo Finance och andra liknar faktiskt PFOF (Order Flow Payment Model) som redan antagits av Mystonks.

Den tekniska och processmässiga tröskeln för denna modell är dock hög, och de traditionella amerikanska aktiehandelstimmarna måste också matcha handelsattributen på 7×24 timmar på kedjan.

Dessa tre likviditetslösningar har sina egna fördelar, men oavsett om det är incitamentpooler, marknadsgaranter eller matchmaking utanför kedjan, använder de faktiskt externa krafter för att "injicera" likviditet, snarare än att tillåta amerikanska aktietokens att "generera" likviditet själva.

Är det möjligt att hoppa ut ur det traditionella arbitrageramverket "on-chain-off-chain" och direkt bygga en sluten slinga av transaktioner i den inbyggda miljön på kedjan?

3. Gör amerikanska aktietokens till "levande tillgångar"

På den traditionella amerikanska aktiemarknaden är orsaken till riklig likviditet inte själva spoten, utan det handelsdjup som byggs upp av derivatsystemet, t.ex. optioner och terminer - dessa verktyg stöder de tre kärnmekanismerna för prisbildning, riskhantering och kapitalhävstång.

De förbättrar inte bara kapitaleffektiviteten, utan skapar också långa-korta spel, icke-linjär prissättning och diversifierade strategier, vilket lockar marknadsgaranter, högfrekvensfonder och institutioner att fortsätta att komma in, vilket i slutändan bildar en positiv cykel av "aktiv handel→ djupare marknad → fler användare".

Den nuvarande amerikanska aktietokeniseringsmarknaden saknar trots allt detta lager, TSLA. M, AMZNX och andra tokens kan innehas men kan inte "användas", varken som säkerhetsutlåning eller som marginal för att handla med andra tillgångar, än mindre bygga strategier över marknaden.

Detta är mycket likt ETH före DeFi Summer, då det inte kunde lånas ut, garanteras eller delta i DeFi, tills protokoll som Aave gav det funktioner som "säkerhetsutlåning" för att frigöra hundratals miljarder i likviditet.

Om användare kan använda TSLA. M kortar BTC och använder AMZNX för att satsa på trenden med ETH, då är dessa insatta tillgångar inte längre bara "tokenskal", utan marginaltillgångar som används, och likviditeten kommer naturligtvis att växa från dessa verkliga handelsbehov.

MyStonks och Fufuture lanserade tillsammans Teslas aktietoken TSLA på Base-kedjan den här månaden. Kärnmekanismen för M/BTC-indexhandelsparet är att göra amerikanska aktietokens till verkligt "marginaltillgångar som kan handlas" genom "myntmarginaliserade eviga optioner".

Till exempel att tillåta användare att använda TSLA. M som marginal för att delta i handel med BTC/ETH eviga optioner, och det rapporteras att Fufuture också planerar att utöka stödet för mer än 200 tokeniserade amerikanska aktier som marginaltillgångar, så att användare som innehar amerikanska aktietokens med litet kapital kan använda det som marginal för att satsa på uppgång och fall för BTC/ETH i framtiden (som att använda CRCL. M säkerhet för att placera långa BTC-order), vilket injicerar verkliga handelsbehov i den.

Jämfört med de centraliserade kontraktsbegränsningarna för CEX:er kan on-chain-optioner mer fritt kombinera tillgångsparstrategier som "TSLA × BTC" och "NVDA × ETH".

När användare kan använda TSLA. M、NVDA. M deltar i BTC:s och ETH:s strategi för eviga optioner som marginal, och efterfrågan på handel kommer naturligtvis att locka marknadsgaranter, högfrekvenshandlare och arbitrageurer, vilket bildar en positiv cykel av "aktiv handel→ djupgående förbättring → fler användare".

Intressant nog är Fufutures mekanism för "myntmarginaliserad evig option" inte bara en handelsstruktur, utan har naturligtvis också förmågan att aktivera värdet på amerikanska aktietokens, särskilt i de tidiga stadierna av att bilda en djup marknad, och kan direkt användas som ett over-the-counter market-making och likviditetsvägledningsverktyg.

Projektet kan integrera TSLA. M、NVDA. M och andra tokeniserade amerikanska aktier injiceras i likviditetspoolen som initiala såddtillgångar, vilket bygger en "huvudpool + försäkringspool", på grundval av detta kan innehavare också sätta in sina amerikanska aktietokens i likviditetspoolen, bära en del av säljarens risk och tjäna premier som betalas av handelsanvändare, vilket motsvarar att bygga en ny "myntbaserad mervärdesväg".

Låt oss till exempel säga att en användare har varit hausse på Tesla-aktier under lång tid och har köpt TSLA på kedjan. M, i den traditionella vägen är hans val bara:

- fortsätt att hålla och vänta på uppgången;

- eller byt ut det på CEX/DEX;

Men nu kan han spela mer:

- Tjäna premier som säljare: Överför TSLA. M sätter in i likviditetspooler och tjänar premieinkomst i väntan på uppgången;

- Var en köpare för att frigöra likviditet: Sätt TSLA. M deltar i handel med optioner mellan tillgångar av BTC och ETH som marginal och satsar på fluktuationer på kryptomarknaden;

- Portföljstrategi: en del av positionen är marknadsgarant och den andra delen deltar delvis i transaktionen för att uppnå en dubbelriktad avkastningsbana och förbättra effektiviteten i tillgångsanvändningen.

Enligt denna mekanism är amerikanska aktietokens inte längre isolerade tillgångar, utan är verkligen integrerade i ekosystemet för handel på kedjan och återanvänds, vilket öppnar upp hela vägen för "tillgångsutgivning → likviditetskonstruktion → sluten krets av derivathandel".

Naturligtvis är olika vägar fortfarande i utforskningsstadiet, och den här artikeln utforskar bara en av möjligheterna.

Skrivet i slutet

Denna omgång av riktiga aktieförvaringsmodeller från MyStonks, Backed Finance (xStocks) till Robinhood Europe innebär att tokeniseringen av amerikanska aktier helt löser den inledande frågan om "om det kan utfärdas".

Men det visar också att konkurrenterna i den nya cykeln faktiskt har kommit till kopplingen "om den kan användas" - hur bildar man verklig handelsefterfrågan? Hur attraherar man strategibyggande och kapitalåteranvändning? Hur får man amerikanska aktietillgångar att verkligen komma till liv i kedjan?

Detta beror inte längre på att fler mäklarhus kommer in på marknaden, utan på förbättringen av produktstrukturen i kedjan - endast när användarna fritt kan gå långt och kort, bygga riskportföljer och kombinera positioner mellan tillgångar, kan "tokeniserade amerikanska aktier" ha fullständig finansiell vitalitet.

Objektivt sett är kärnan i likviditet inte ackumuleringen av medel, utan efterfrågematchning, och när kedjan fritt kan realisera "säkring av BTC-fluktuationer med TSLA-optioner" kan likviditetsdilemmat med amerikansk aktietokenisering lösas.